Die Aktien der 3M Company (NYSE:MMM) haben es in diesem Jahr nicht leicht gehabt und das obwohl sich die Wirtschaft nach der Pandemie stark erholt hat und die Nachfrage nach zahlreichen Produkten des Industrieriesen gestiegen ist.

Diese Diskrepanz zwischen der allgemeinen Stärke der US-Wirtschaft und dem geringeren Appetit der Anleger auf die Aktie ist erstaunlich. Zumal das in St. Paul, Minnesota, ansässige Unternehmen mehr als 60.000 Produktlinien umfasst, darunter medizinische, industrielle und bekannte Haushaltsmarken. Die Produktpalette von MMM reicht von Reparaturflicken für Kraftfahrzeuge über Dachgranulat, N-95-Atemschutzmasken und Nexcare-Binden bis hin zu Post-it® Notes und Scotch® Tape.

Seit Erreichen eines Mehrjahreshochs im Mai sind die Aktien um rund 15 % eingebrochen. Auf kurze Sicht geht diese Talfahrt vor allem auf Engpässe in der Beschaffungskette zurück, von denen fast alle Industrieunternehmen betroffen sind und die zu einem drastischen Anstieg der Materialkosten geführt haben.

In seinen Q3-Ergebnissen meldete 3M ein organisches Umsatzwachstum von 6,3 %. Jede seiner Industriesparten verzeichnete mindestens eine Wachstumsrate im mittleren bis hohen einstelligen Bereich. Mit dieser Performance hinkt das Unternehmen jedoch dem US-amerikanischen Multi-Industriesektor hinterher, wo das Wachstum bei etwa 10 % lag. Für 2022 sagen die Analysten eine deutliche Wachstumsverlangsamung voraus.

Laut Finanzvorstand Monish Patolawala handelt es sich dabei aber nur um eine vorübergehende Schwächephase, zumal das Unternehmen gute Trends auf dem Endmarkt sieht. Im Oktober kürzte 3M seine Investitionsausgaben für 2021 um fast 20 %, hob aber seine Prognose für das organische Wachstum in diesem Jahr an - ein Zeichen dafür, dass das Nachfragewachstum nach wie vor Kapazitätserweiterungen unterstützt.

3M, ein beständiger Underperformer

Diese Gegenwinde in Form von Angebot und Inflation können jedoch nicht als Rechtfertigung für die anhaltende Underperformance der 3M-Aktie in den letzten fünf Jahren dienen - ein Zeitraum, in dem sich die Aktie kaum von der Stelle bewegt hat. Im selben Zeitraum verzeichnete der unmittelbare Konkurrent Honeywell (NASDAQ:HON) einen Kursanstieg von mehr als 80 %, und auch der Dow Jones Industrial Average erzielte ähnliche Renditen.

Einer aktuellen Studie der Credit Suisse (SIX:CSGN) zufolge dürften die Aktien von 3M auch weiterhin schlechter performern als andere Titel im Industriesektor. Erst wenn das Unternehmen Klarheit über die Auswirkungen rechtlicher und umweltbezogener Probleme auf seine Erträge geschaffen hat, kann es zu einer Trendwende kommen.

Die beiden Herausforderungen, mit denen sich 3M konfrontiert sieht, umfassen potenzielle Kosten im Zusammenhang mit dem Einsatz von PFAS-Chemikalien - bestimmte Arten davon sind als "forever chemicals" bekannt, weil sie sich im Körper anreichern und in der Umwelt nur langsam abgebaut werden. Außerdem sieht sich 3M mit Klagen von Militärangehörigen und Veteranen konfrontiert, die behaupten, die Ohrstöpsel des Unternehmens würden zu Gehörverlust führen.

In der Notiz der Credit Suisse hieß es:

"Trotz des fundamentalen Aufwärtspotenzials durch einen zyklischen Aufschwung im globalen IP und einer möglichen Wiederaufstockung der Lagerbestände ist es unserer Meinung nach für 3M schwierig, sein Premium-Multiple zu diesem Zeitpunkt im Zyklus wieder zu erreichen, da es immer noch zwei schwer zu quantifizierende Belastungen mit sich führt."

Ein weiterer möglicher Grund für das Desinteresse der Anleger an der 3M-Aktie ist die komplexe Struktur des Unternehmens. Zu einer Zeit, in der viele Industriegiganten Geschäftsbereiche ausgliedern, um schlanker zu werden, ist dies kaum noch zu rechtfertigen.

Gemäß einer Bloomberg-Analyse gliedert sich das Unternehmen in vier große Geschäftsbereiche, die jedoch rund zwei Dutzend Untersegmente umfassen. Bisher hat 3M nur eine einzige nennenswerte Ausgliederung durchgeführt: die Ausgliederung des Geschäfts mit Computerdisketten und Imaging-Produkten im Jahr 1996.

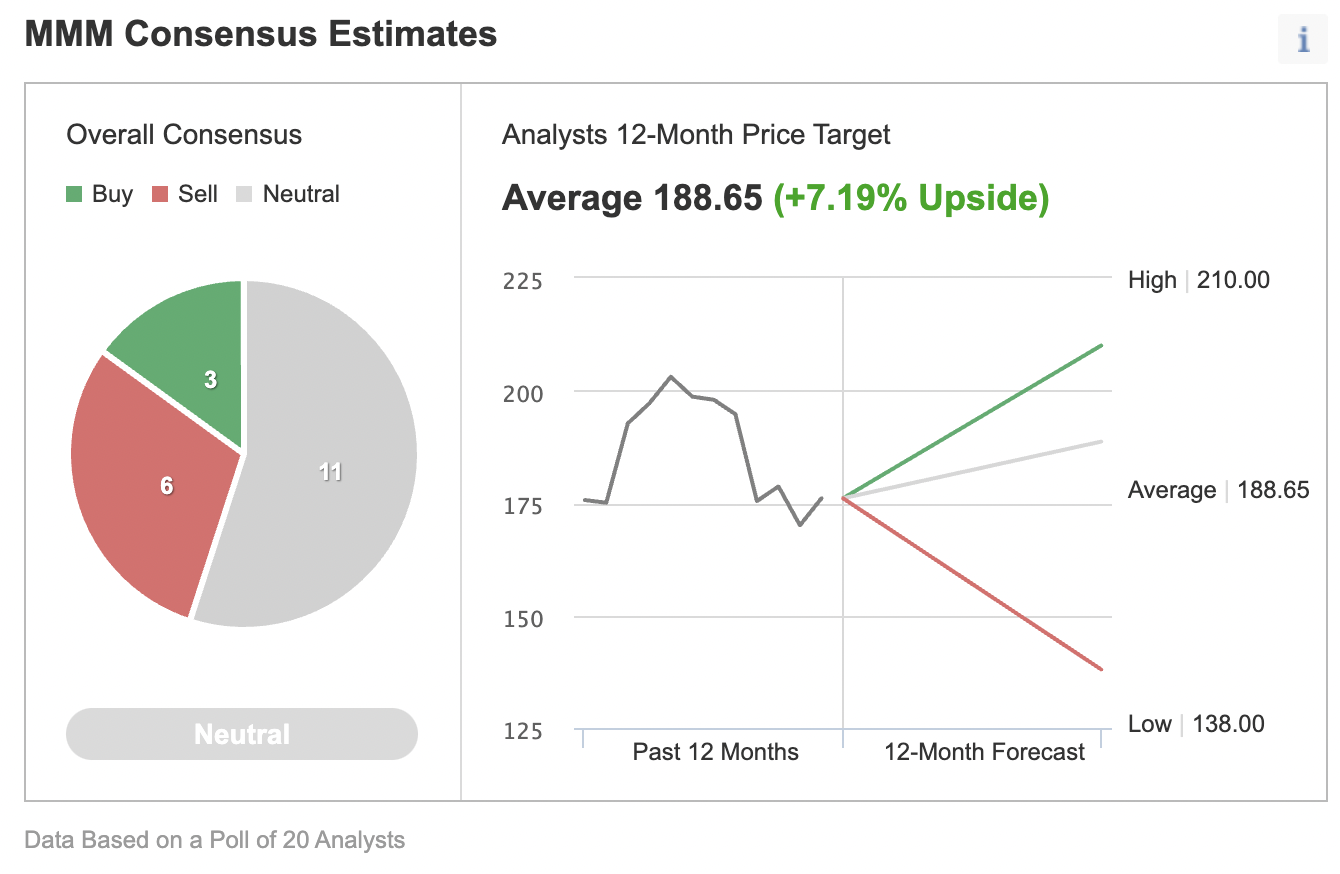

Diese grundlegenden strukturellen Probleme und das Risiko unbekannter Verbindlichkeiten haben an der Wall Street nur sehr wenige Befürworter der Aktie auf den Plan gerufen. Von 20 Analysten, die in einer Umfrage von Investing.com befragt wurden, bewertet die Mehrheit die MMM-Aktie neutral.

Grafik: Investing.com

Mit ein Grund, 3M in diesem Niedrigzinsumfeld zu halten, ist die attraktive Dividende des Unternehmens und seine lange Tradition, einkommensorientierte Anleger zu belohnen. MMM bietet eine jährliche Dividendenrendite von 3,34 %, was einer vierteljährlichen Ausschüttung von 1,48 Dollar pro Aktie entspricht.

In Anbetracht des jüngsten Trends sollten die Anleger jedoch nicht mit massiven Dividendenerhöhungen in der Zukunft rechnen. Die beiden letzten Erhöhungen von 3M betrugen 2 % bzw. 1 %, was kaum ausreicht, um die Inflationsrate zu decken.

Fazit zur 3M-Aktie

Die 3M-Aktie ist ungeachtet ihrer enormen industriellen Reichweite und ihres Ertragspotenzials kein überzeugendes Investment. Das Unternehmen sieht sich dem Risiko ungeklärter Verbindlichkeiten gegenüber, während seine komplexe Fertigungsstruktur nicht effizient genug ist, um konstant hohe Margen für die Aktionäre zu erwirtschaften.

Auch interessant: