Nach einem spektakulären Kursanstieg im vergangenen Herbst zeigen die Aktien des Videostreaming-Riesen Netflix (NASDAQ:NFLX) nun eine gewisse Schwäche und entwickeln sich im aktuellen risikoaversen Umfeld schlechter als andere Technologieunternehmen.

Die Aktie des in Los Gatos, Kalifornien, ansässigen Entertainment-Riesen ist im vergangenen Monat um mehr als 12 % gefallen und hat damit fast doppelt so viel an Wert eingebüßt wie beispielsweise die Aktien von Alphabet (NASDAQ:GOOGL) oder Meta Platforms (NASDAQ:FB). Seit dem Erreichen eines Rekordhochs von 700,99 Dollar am 17. November ist das Papier, das am Freitag bei 614,09 Dollar schloss, um rund 10 % gefallen.

Diese Talfahrt zum Jahresende geht einher mit dem nachlassenden Appetit der Anleger auf wachstumsstarke Technologiewerte, als die US-Notenbank Fed damit beginnt, einen Teil ihres geldpolitischen Stimulus zurückzufahren, um die Zinssätze bereits im nächsten Jahr anzuheben.

Diese Schwäche, die sich bis ins Jahr 2022 fortsetzen könnte, bietet unserer Meinung nach eine gute Einstiegschance für Anleger, die sich für den Kauf einer der besten handelbaren Streaming-Entertainment-Aktien zu einem günstigeren Preis interessieren. Grund für unseren Optimismus ist die Tatsache, dass Netflix im laufenden Streaming-Krieg deutlich besser abschneidet als andere große Medienunternehmen.

Trotz der aktuellen Korrektur ist die Marktkapitalisierung von Netflix höher als die der jahrhundertealten Walt Disney Company (NYSE:DIS). Das House of Mouse, das als größter Konkurrent von NFLX gilt und ein riesiges Unterhaltungsimperium besitzt, zu dem Themenparks, Kreuzfahrtlinien und der neu gestartete Streamingdienst Disney+ gehören, kommt auf einen Börsenwert von 264 Milliarden Dollar, Netflix dagegen auf 272 Milliarden Dollar.

Deutlicher Vorsprung bei zahlreichen Metriken

Was Netflix einen klaren Vorsprung vor anderen Streaming-Diensten verschafft, ist das wachsende Angebot an Originalinhalten. Netflix ist auf dem besten Weg, in diesem Jahr rund 17 Milliarden Dollar für Originalinhalte auszugeben, was einem Anstieg von 40 % gegenüber dem letzten Jahr entspricht.

Trotz der steigenden Ausgaben für Originalinhalte ist es dem Unternehmen gelungen, seine operativen Margen zu erhöhen. Die Margen sind von 7,2 % im Jahr 2017 auf 18,3 % im Jahr 2020 gestiegen. Im dritten Quartal, das im September endete, verbesserten sich die Margen erneut auf fast 23 %.

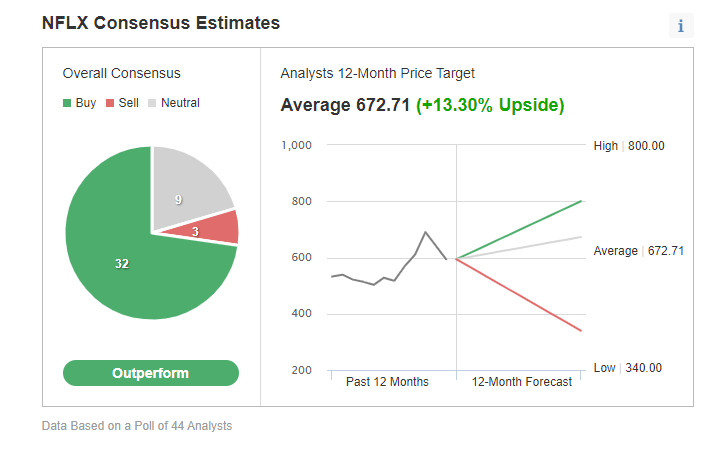

Die wachsenden Margen des Unternehmens und sein Vorstoß in neue Märkte, wie z. B. Videospiele, sind einige Faktoren, die die Analystengemeinschaft für die NFLX-Aktie begeistern. Unter den 44 von Investing.com befragten Analysten gab die Mehrheit Netflix ein "Outperform"-Rating.

Quelle: Investing.com

Die durchschnittlichen Konsensschätzungen gehen von einem Aufwärtspotenzial der Aktie von 14 % gegenüber dem aktuellen Kurs aus.

Der Analyst Doug Anmuth von JPMorgan (NYSE:JPM), der ein Preisziel von 750 Dollar für die Aktie angibt, sieht weiteres Aufwärtspotenzial für den Titel. Als Grund gibt er an, dass die globale Reichweite des Unternehmens weiter zunimmt. In seiner Notiz heißt es weiter:

"Wir bleiben für die Aktie positiv gestimmt, gestützt auf die fortlaufende Stärkung des Inhaltsangebots im 4. Quartal, die sich verbessernde Saisonalität und das Potenzial für mehr Dynamik in der APAC-Region, wo NFLX noch eine geringe Marktdurchdringung hat."

Morgan Stanley (NYSE:MS), das in diesem Monat sein Overweight-Rating für den Streaming-Riesen bekräftigte, sagte in einer kürzlich veröffentlichten Notiz:

"Unser OW-Rating für NFLX basiert auf der Ansicht, dass das Unternehmen ein großes, globales und hochprofitables Streaming-Geschäft aufbauen wird. Diese These manifestiert sich in einer etwa 30% EPS CAGR im Zeitraum '21E bis '25E und einem noch schnelleren FCF-Wachstum."

Netflix hat im dritten Quartal weltweit 4,4 Millionen zahlende Abonnenten hinzugewonnen und erwartet für die drei Monate bis Dezember weitere 8,5 Millionen. Insgesamt kommt das Unternehmen auf 214 Millionen zahlende Abonnenten weltweit.

Eine weitere positive Entwicklung, die Langzeitinvestoren in Betracht ziehen sollten, ist die Tatsache, dass Netflix bei seinem Wachstum nicht länger auf Fremdkapital angewiesen ist. Nachdem Netflix jahrelang Kredite aufgenommen hat, um die Produktion zu finanzieren, ist das Unternehmen nach eigenen Angaben nicht mehr auf die Aufnahme von Fremdkapital angewiesen, um den laufenden Betrieb aufrechtzuerhalten. So will Netflix nun sogar Schulden abbauen und plant den Rückkauf von Aktien im Wert von bis zu 5 Milliarden Dollar.

Fazit zur Netflix-Aktie

Netflix ist aus dem beispiellosen Umfeld des vergangenen Jahres wesentlich gestärkt hervorgegangen und hat seine Cash- und Marktpositionen gefestigt. Diese Faktoren, einschließlich des überragenden Inhaltsangebots, machen die Aktie zu einem attraktiven Investment während oder sogar nach der aktuellen Korrektur.