- Die Berichtssaison an der Wall Street für das 4. Quartal nimmt kommende Woche mit der Vorlage der Zahlen der größten Unternehmen der Welt Fahrt auf.

- Der Fokus liegt zwar auf den Mega-Cap-Technologiewerten, aber es gibt auch andere Unternehmen, die dank ihrer Innovationen im Bereich der künstlichen Intelligenz die Gewinnerwartungen deutlich übertreffen könnten.

- In Erwartung der Ergebnisse könnten Investoren diese Aktien in ihre Portfolios aufnehmen.

- Suchen Sie nach weiteren praktischen Handelsideen, um die aktuelle Marktvolatilität zu meistern? Abonnentinnen und Abonnenten von InvestingPro haben exklusiven Zugang zu Ideen und Strategien, die ihnen helfen, sich in jedem Börsenklima zurechtzufinden. Mehr dazu hier »

- Bilanzvorlage: Montag, 5. Februar

- Geschätztes EPS-Wachstums: +75 % (im Jahresvergleich)

- Geschätztes Umsatzwachstum: +18,6 % (im Jahresvergleich)

- Bilanzvorlage: Mittwoch, 14. Februar

- Geschätztes EPS-Wachstums: +457,1 % (im Jahresvergleich)

- Geschätztes Umsatzwachstum: +32,1 % (im Jahresvergleich)

- Bilanzvorlage: Donnerstag, 29. Februar

- Geschätztes EPS-Wachstums: +21,4 % (im Jahresvergleich)

- Geschätztes Umsatzwachstum: +28,8 % (im Jahresvergleich)

- Bilanzvorlage: Donnerstag, 29. Februar

- Geschätztes EPS-Wachstums: +70 % (im Jahresvergleich)

- Geschätztes Umsatzwachstum: +15,1 % (im Jahresvergleich)

- Bilanzvorlage: Mittwoch, 13. März

- Geschätztes EPS-Wachstums: +70 % (im Jahresvergleich)

- Geschätztes Umsatzwachstum: +15,1 % (im Jahresvergleich)

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrung auf InvestingPro weiter verbessern werden.

Die Berichtssaison an der Wall Street für das vierte Quartal nimmt kommende Woche Fahrt auf, wenn die größten Unternehmen der Welt ihre neuesten Ergebnisse vorlegen.

Unter den großen und wichtigen Unternehmen befinden sich Alphabet (NASDAQ:GOOGL), Microsoft (NASDAQ:MSFT), Meta Platforms (NASDAQ:META), Amazon (NASDAQ:AMZN) und Apple (NASDAQ:AAPL).

Während das Hauptaugenmerk auf den Mega-Caps aus dem Technologiesektor liegt, gibt es auch einige wachstumsstarke Namen, die dank der steigenden Nachfrage nach ihren innovativen Produkten und Dienstleistungen ein robustes Gewinn- und Umsatzwachstum verzeichnen dürften.

Im Folgenden stellen wir fünf Aktien vor, bei denen sich ein Einstieg vor den Quartalsberichten in den kommenden Wochen lohnt, zumal die Wachstumsaussichten in den Bereichen künstliche Intelligenz und maschinelles Lernen weiterhin vielversprechend sind.

1. Palantir

Die KI-gestützten Lösungen von Palantir (NYSE:PLTR) dürften eine treibende Kraft für das künftige Umsatzwachstum des Datenspezialisten sein, zumal Unternehmen und Regierungen weltweit immer stärker auf komplexe, datengestützte Entscheidungsfindung setzen.

Das Unternehmen mit Sitz in Denver, Colorado, wird seine Ergebnisse und Umsätze für das vierte Quartal am Montag, den 5. Februar bekannt geben. Es wird erwartet, dass die Zahlen durch die steigende Nachfrage nach seiner neuen generativen KI-Plattform mit der Bezeichnung AIP einen Schub erhalten werden.

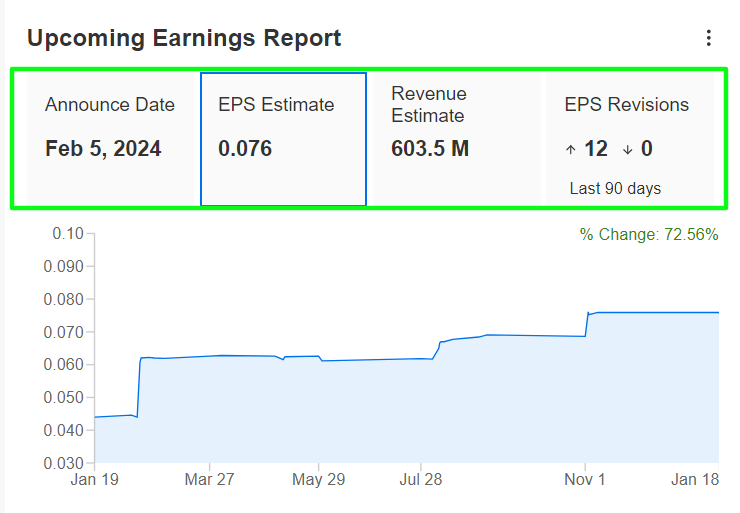

Analysten äußerten sich im Vorfeld der Zahlen zunehmend positiv über den Data-Mining-Spezialisten.

Laut einer Umfrage von InvestingPro haben alle 12 Analysten, die in den letzten 90 Tagen befragt wurden, ihre Gewinnprognosen nach oben korrigiert, was einer Steigerung von 72 % gegenüber den ursprünglichen Schätzungen entspricht.

Quelle: InvestingPro

Die Konsensschätzungen gehen von einem Gewinn pro Aktie von 0,07 USD aus, was einer Steigerung von 75 % gegenüber dem Gewinn pro Aktie (EPS) von 0,04 USD im Vorjahresquartal entspräche.

Der Umsatz wird im Vergleich zum Vorjahreszeitraum voraussichtlich um 18,6 % auf 603,5 Mio. USD steigen. Palantir profitiert in der aktuellen Situation von einer robusten Nachfrage nach seinen Datenanalyse-Tools und -Dienstleistungen sowohl von Regierungs- als auch von Geschäftskunden.

ProTips zeigt, dass sich Palantir dank hoher Bruttomargen, eines steigenden Nettogewinns und robuster Gewinnaussichten in einer soliden finanziellen Verfassung befindet.

Andererseits zeigt ProTips auch, dass Palantir mit hohen Gewinn- und Umsatzmultiplikatoren gehandelt wird, was auf eine mögliche Überbewertung hindeutet.

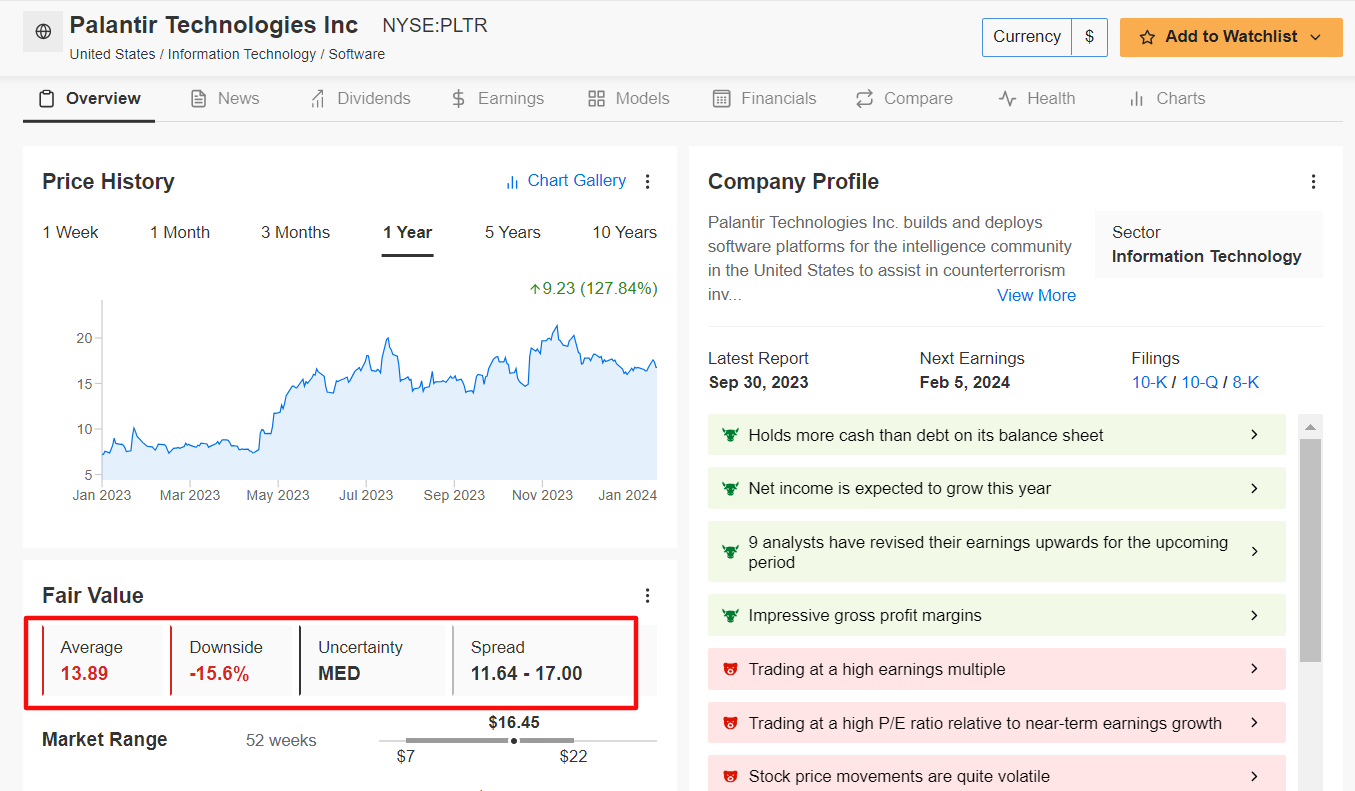

Quelle: InvestingPro

So gesehen wird die PLTR-Aktie nach mehreren Bewertungsmodellen auf InvestingPro mit einer Prämie gehandelt.

Der durchschnittliche 'faire Wert' für Palantir liegt bei 13,89 USD, was einem Abwärtsrisiko von -15,6 % gegenüber dem aktuellen Kurs entspricht.

2. AppLovin

Applovin (NASDAQ:APP), eine Technologie- und Marketingplattform für mobile Anwendungen, die Entwicklern bei der Monetarisierung ihrer Anwendungen hilft, integriert KI-Strategien zur Optimierung der Nutzerbindung und des Targeting von Werbung.

Dieser personalisierte Ansatz erhöht die Nutzerzufriedenheit und steigert die Werbewirksamkeit. So positioniert sich AppLovin dank des Einsatzes von KI im hart umkämpften Ökosystem der mobilen Apps für ein erhebliches Umsatzwachstum.

Das Technologieunternehmen mit Sitz in Palo Alto, Kalifornien, wird voraussichtlich ein dreistelliges Gewinnwachstum bekannt geben, wenn es am Mittwoch, den 14. Februar, seinen Bericht für das vierte Quartal veröffentlicht.

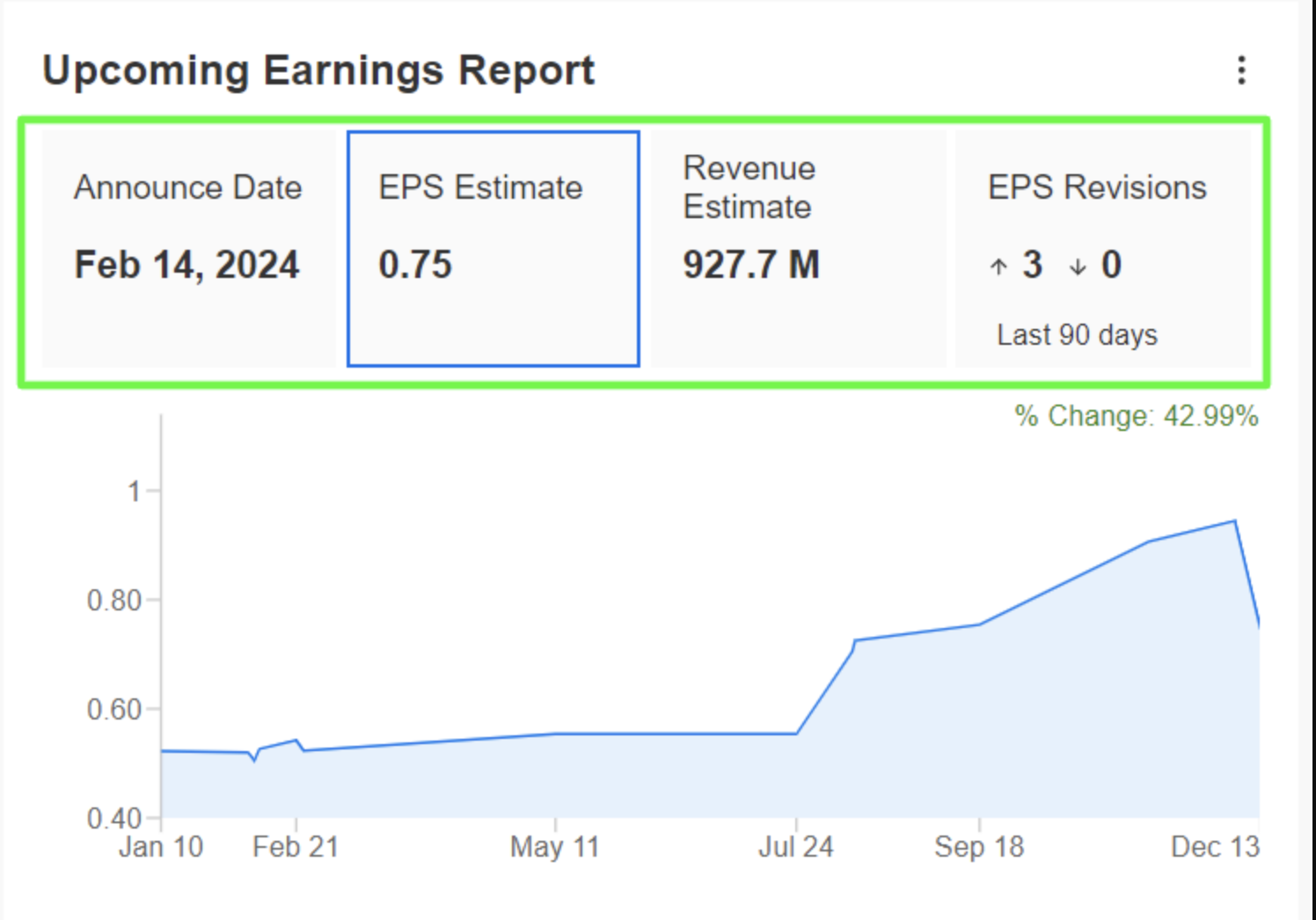

Es überrascht nicht, dass eine von InvestingPro durchgeführte Umfrage zu den Gewinnrevisionen der Analysten im Vorfeld der Veröffentlichung der Ergebnisse einen wachsenden Optimismus zeigt, wobei die Wall Street das auf mobile Apps spezialisierte Technologieunternehmen immer optimistischer einschätzt.

Die letzten drei Gewinnrevisionen der Analysten waren allesamt nach oben gerichtet, während 13 Analysten die Aktie zum Kauf empfehlen und sechs zum Halten. Verkaufsempfehlungen gibt es nur eine.

Quelle: InvestingPro

Die Wall Street erwartet, dass AppLovin einen Gewinn von 0,75 USD pro Aktie ausweisen wird, eine Verbesserung um 457 % gegenüber dem Verlust von 0,21 USD im schwierigen Vorjahreszeitraum. Sollte dies der Fall sein, könnte AppLovin das profitabelste Quartal in seiner 12-jährigen Geschichte feiern.

Unterdessen wird erwartet, dass der Umsatz des Softwarespezialisten im Vergleich zum Vorjahr um 32,1 % auf 927,7 Mio. USD steigen wird, was vor allem auf die erfolgreiche Einführung der neuesten KI-basierten Werbe-Engine zurückzuführen ist.

ProTips hebt die Stärke und Widerstandsfähigkeit des Unternehmens hervor und betont, dass sich AppLovin dank starker Gewinn- und Umsatzwachstumsaussichten in Verbindung mit einer attraktiven Bewertung in einer sehr guten finanziellen Verfassung befindet.

Darüber hinaus weist das Strategietool darauf hin, dass das Management aggressiv Aktien zurückgekauft hat.

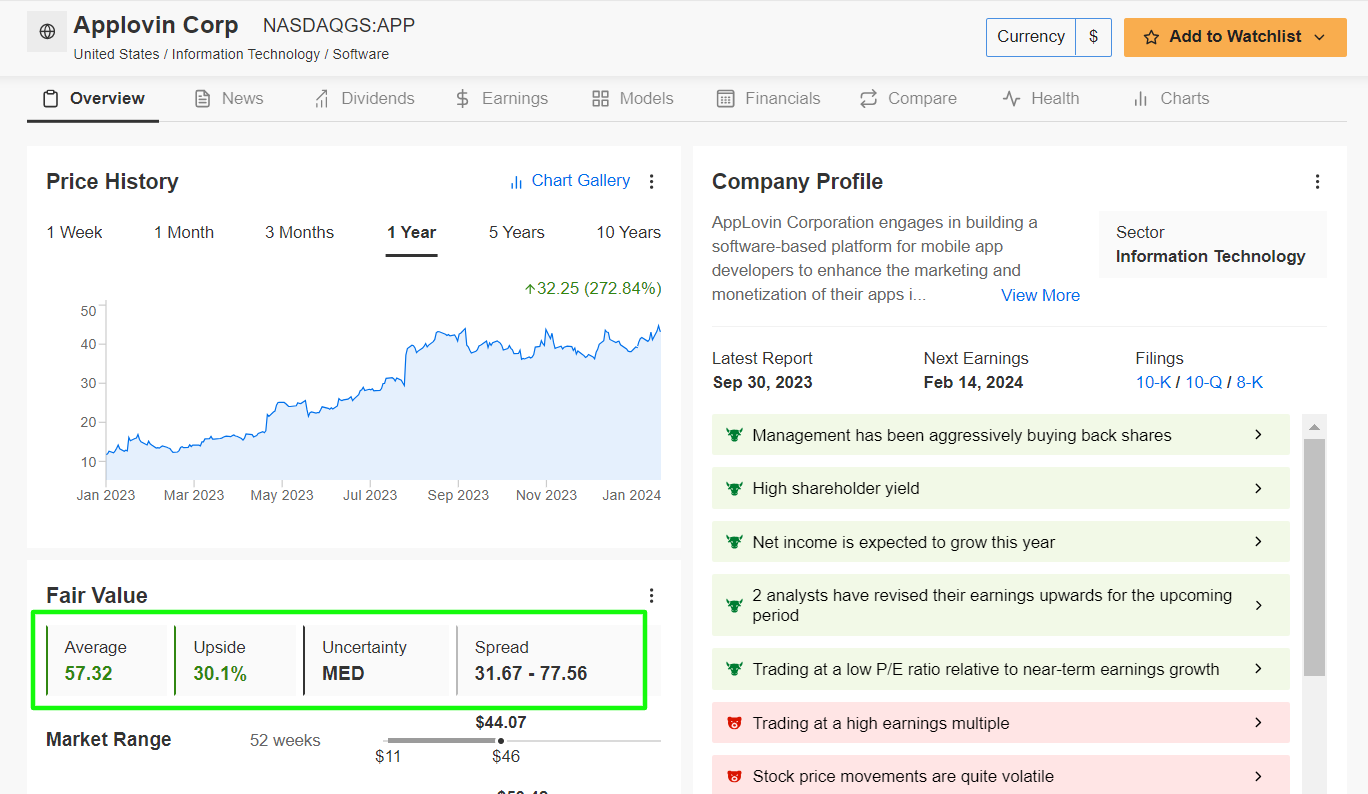

Quelle: InvestingPro

Die aktuelle Bewertung von AppLovin durch InvestingPro deutet auf eine günstige Gelegenheit hin. Der Kurs könnte um 30,1 % steigen und sich damit dem fairen Wert von 57,32 USD pro Aktie annähern.

3. Snowflake

Snowflake (NYSE:SNOW), eine Cloud-Datenplattform, setzt KI und maschinelles Lernen ein, um die Datenverarbeitung zu automatisieren, wertvolle Erkenntnisse zu gewinnen und die Entscheidungsfindung zu verbessern.

Aufgrund der zunehmenden Nutzung von Cloud-basierten Lösungen durch Unternehmen dürften die KI-gesteuerten Funktionen von Snowflake das Umsatzwachstum weiter vorantreiben und die steigende Nachfrage nach skalierbaren und effizienten Datenmanagementlösungen bedienen.

Das in Bozeman, Montana, ansässige Data-Cloud-Unternehmen wird voraussichtlich am Donnerstag, den 29. Februar, bei der Vorlage seiner Finanzergebnisse für das vierte Quartal ein explosives Gewinn- und Umsatzwachstum bekannt geben.

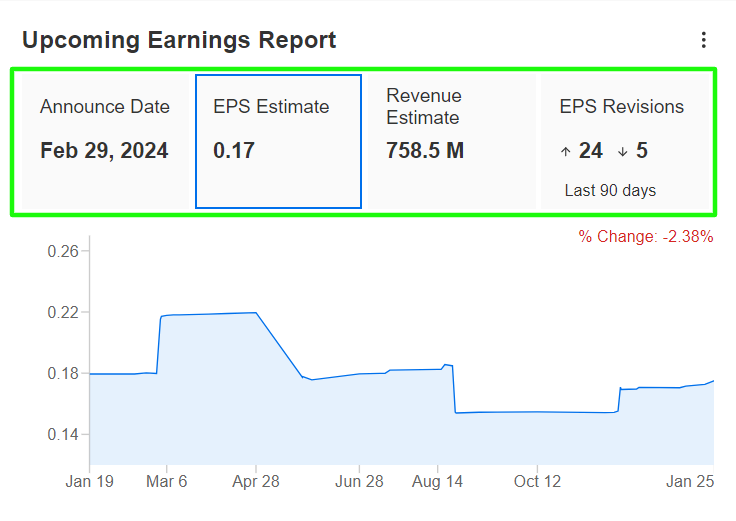

Die Wall Street zeigt sich zunehmend optimistisch in Bezug auf den Data-Warehousing-Spezialisten. Laut einer Umfrage von InvestingPro wurden die Gewinnschätzungen in den letzten 90 Tagen 24 Mal nach oben und nur fünf Mal nach unten korrigiert.

Quelle: InvestingPro

Die von Investing.com ermittelten Konsensschätzungen für den Gewinn pro Aktie von Snowflake für das vierte Quartal 2023 liegen bei 0,17 USD, eine Steigerung von 21,4 % gegenüber dem Gewinn pro Aktie von 0,14 USD vor einem Jahr.

Der Umsatz soll im Vergleich zum Vorjahr um 28,8 % auf 758,5 Mio. USD steigen, was auf die erwartete Zunahme der Nutzung von Cloud-basierter Data-Warehouse-Software durch Großunternehmen zurückzuführen ist.

Sollte sich dieser Anstieg bestätigen, wäre dies der höchste Quartalsumsatz in der Geschichte von Snowflake.

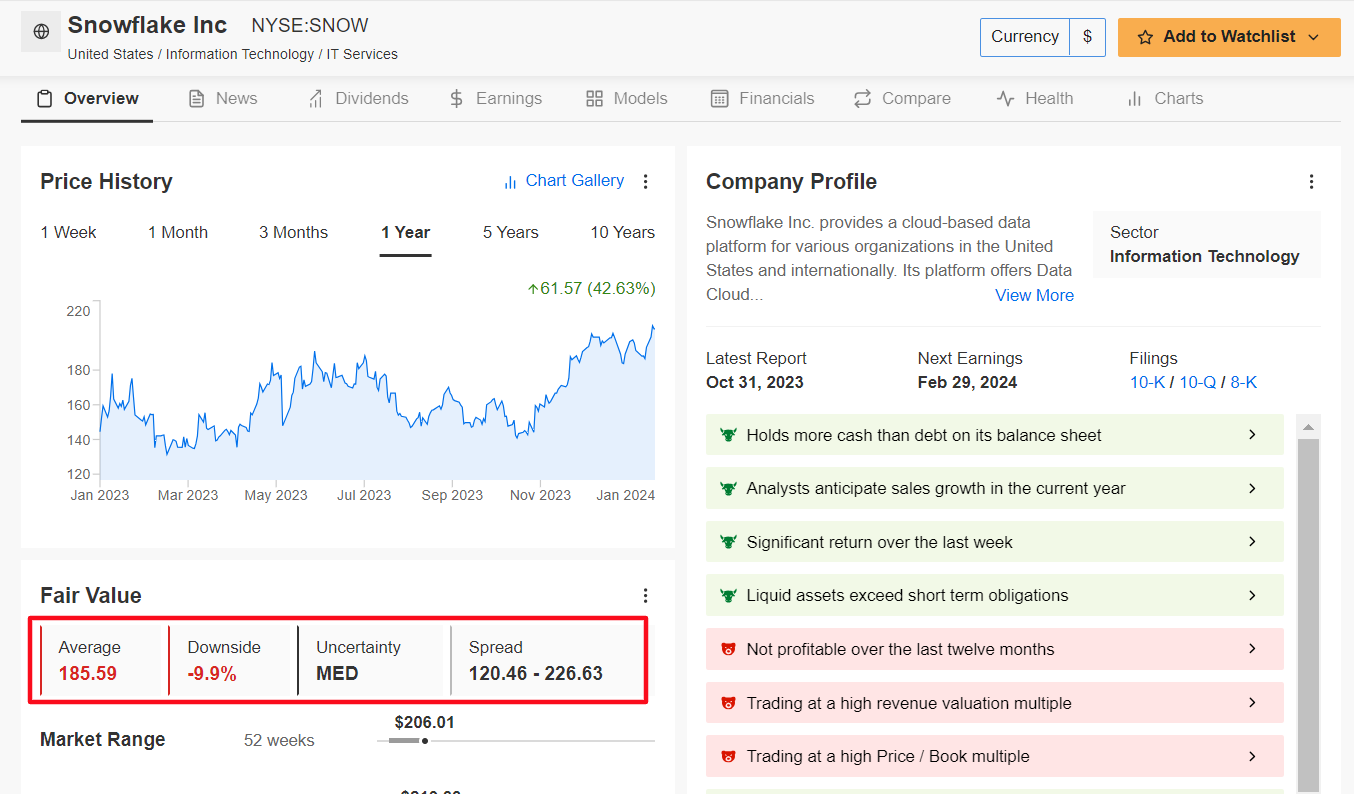

ProTips von InvestingPro zeichnet ein überwiegend optimistisches Bild von Snowflake und hebt insbesondere die makellose Bilanz und die starken Umsatzwachstumsaussichten hervor.

Wie ProTips weiter anmerkt, gibt es jedoch Bedenken hinsichtlich der Bewertung, und Anleger sollten sich fragen, ob die Aktie überbewertet ist.

Quelle: InvestingPro

Laut InvestingPro könnte die SNOW-Aktie sogar einen Rückgang von -9,9 % gegenüber ihrem aktuellen Kurs erleiden, was die Aktie näher an ihren "fairen Wert" von 185,59 USD bringen würde.

4. Okta

Okta (NASDAQ:OKTA), ein führendes Unternehmen im Bereich Identitäts- und Zugriffsmanagement, nutzt KI-Strategien, um Sicherheitsprotokolle zu verbessern und die Benutzerauthentifizierung zu optimieren.

Dieser Ansatz stärkt nicht nur das Dienstleistungsangebot von Okta, sondern positioniert das Unternehmen auch gut, um die steigende Nachfrage nach fortschrittlichen Identitätsmanagement-Lösungen zu befriedigen.

Der Spezialist für Identitäts- und Zugangsmanagement mit Sitz in San Francisco, Kalifornien, wird bei der Veröffentlichung seiner Ergebnisse für das 4. Quartal am Donnerstag, 29. Februar, voraussichtlich ein starkes zweistelliges Gewinn- und Umsatzwachstum verzeichnen.

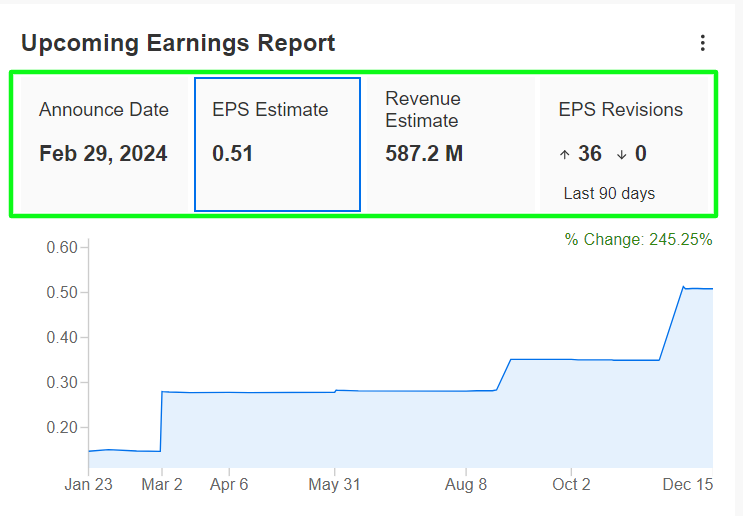

Laut einer Umfrage von InvestingPro ist die Wall Street im Vorfeld des Q4-Zahlen äußerst optimistisch. Die Analysten haben ihre EPS-Schätzungen in den letzten drei Monaten 36 Mal angehoben - mit einem Anstieg von 250 % gegenüber den ursprünglichen Erwartungen

Quelle: InvestingPro

Okta dürfte im abgelaufenen Quartal einen Gewinn von 0,51 Dollar pro Aktie erzielen, was einer Steigerung von 70 % gegenüber dem Gewinn von 0,30 Dollar pro Aktie im Vorjahreszeitraum entspräche. Es wäre das profitabelste Quartal in der Geschichte von Okta seit dem Börsengang im April 2017.

Der Gesamtumsatz soll im Jahresvergleich um 15,1 % auf n 587,2 Mio. USD steigen, bedingt durch die starke Nachfrage von Großunternehmen nach der Cloud-basierten Identity- und Access-Management-Software.

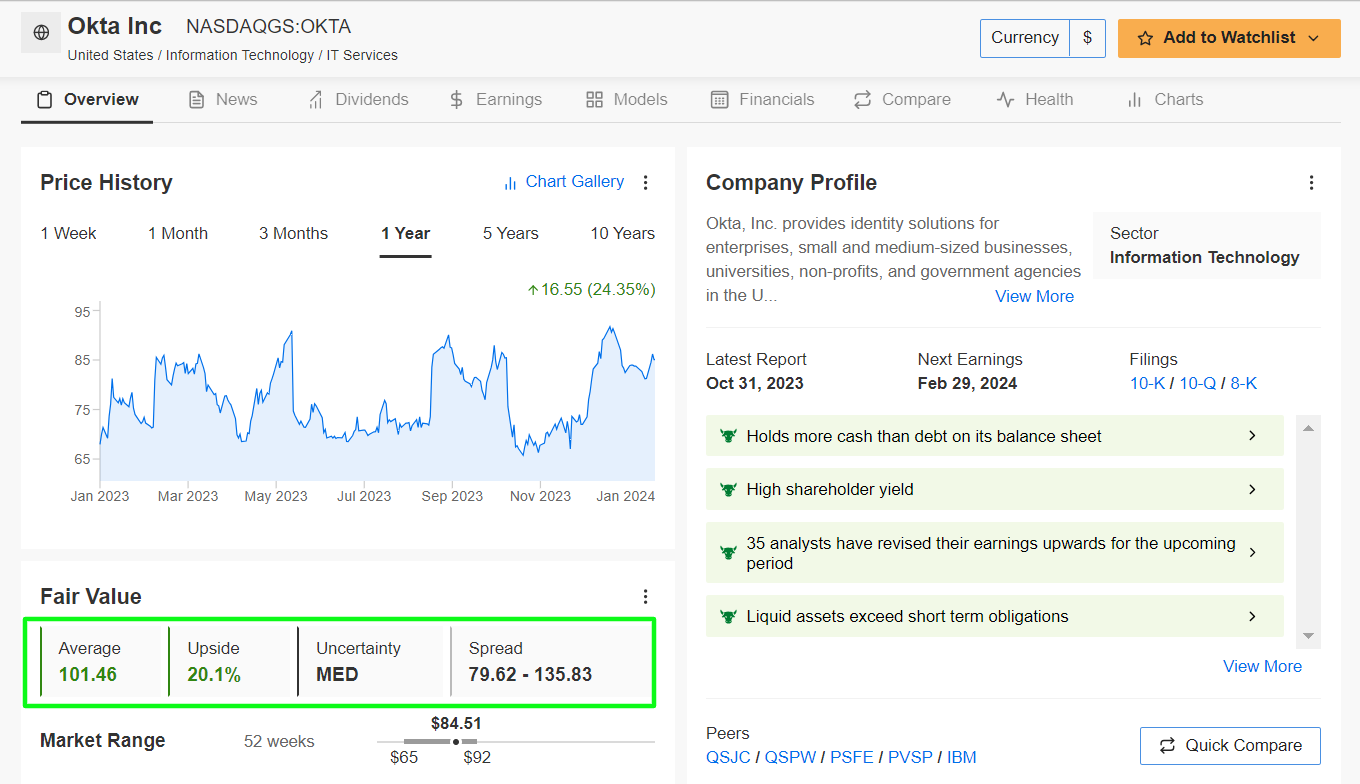

Laut ProTips von InvestingPro verfügt die Okta-Aktie über ein vielversprechendes Profil. Mehrere Faktoren sprechen für das Unternehmen, darunter eine gesunde Bilanz, ein starker freier Cashflow und ein solider Rentabilitätsausblick.

Quelle: InvestingPro

Nach den quantitativen Modellen von InvestingPro könnte die OKTA-Aktie in den nächsten 12 Monaten um +20,1 % auf 288,62 USD steigen und sich damit ihrem fairen Wert von 101,46 USD annähern.

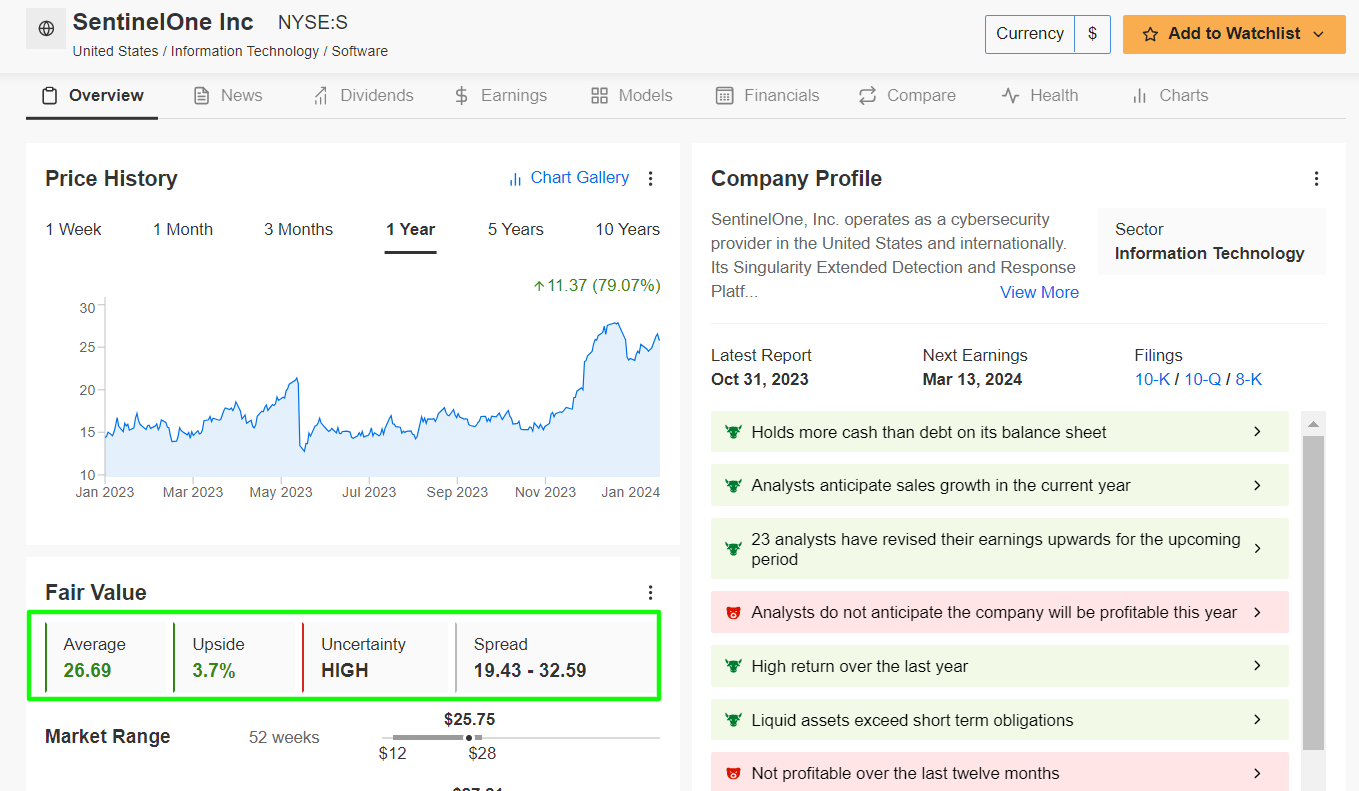

5. SentinelOne

Als innovatives Unternehmen im Bereich Cybersicherheit integriert SentinelOne (NYSE:S) KI in seine Plattform, um so fortschrittliche Funktionen zur Erkennung von Bedrohungen und entsprechende Reaktionen bereitzustellen.

Angesichts der rasanten Entwicklung der Cybersicherheitslandschaft verbessert der KI-zentrierte Ansatz von SentinelOne die Fähigkeit des Unternehmens, innovative Lösungen anzubieten, und fördert so das erwartete Umsatzwachstum.

Das Cybersicherheitsunternehmen mit Sitz in Mountain View, Kalifornien, wird seine Finanzergebnisse für das 4. Quartal voraussichtlich am Mittwoch, den 13. März veröffentlichen, und die Zuversicht der Sell-Side ist groß.

Laut InvestingPro wurden die EPS-Schätzungen in den letzten 90 Tagen 22 Mal nach oben korrigiert, ein Zeichen für zunehmenden Optimismus, da das Unternehmen angesichts der zunehmenden Cyberattacken von erhöhten Ausgaben für Cybersicherheit profitiert.

Quelle: InvestingPro

Die Konsensschätzungen gehen für das 4. Quartal von einem Verlust von 0,04 USD pro Aktie aus, was einer deutlichen Verbesserung gegenüber dem Verlust von 0,13 USD pro Aktie im Vorjahreszeitraum bedeutet.

Es wird erwartet, dass der Umsatz im Vergleich zum Vorjahr um 34,3 % auf 169,4 Mio. USD ansteigt, weil die Ausgaben für Sicherheit aufgrund des komplexen geopolitischen Umfelds wahrscheinlich stark zunehmen.

ProTips von InvestingPro weisen auf mehrere positive Trends bei SentinelOne hin, darunter gesunde Wachstumsaussichten und verbesserte Rentabilitätstrends.

Dennoch gibt es Bedenken, hier weist ProTips auf das hohe Umsatz-Multiple des Cybersecurity-Unternehmens hin.

Quelle: InvestingPro

Die Aktie von SentinelOne scheint derzeit fair bewertet zu sein, wie die quantitativen Modelle von InvestingPro zeigen, die ein Renditepotenzial von nur +3,7 % gegenüber dem aktuellen Börsenkurs ausweisen.

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Nur noch für kurze Zeit können Sie von unserem exklusiven Neujahrsangebot profitieren und bis zu 50% Rabatt auf unsere Tools und Funktionen erhalten! InvestingPro bietet Ihnen nicht nur eine Plattform, sondern ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

Sichern Sie sich jetzt Ihr InvestingPro-Abo mit unserem unschlagbaren Neujahrsangebot! Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "ProPicks1J" für das 1-Jahres-Abo Pro+ und "ProPicks2J" für das 2-Jahres-Abo zusätzliche 10% Rabatt – insgesamt bis zu 60%! Nutzen Sie InvestingPro – der Schlüssel zu Ihrem Erfolg an der Börse!

Offenlegung: Jesse Cohen hält derzeit über den SPDR S&P 500 ETF (SPY) und den Invesco QQQ Trust ETF (QQQ) Long-Positionen auf den S&P 500 und den Nasdaq 100. Außerdem hält er eine Long-Position auf den Technology Select Sector SPDR ETF (NYSE:XLK).

Er richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus.

Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.