Die Rückkehr von Donald Trump ins Weiße Haus sorgt derzeit für lebhafte Diskussionen und Spekulationen darüber, wie die Märkte reagieren könnten. Welche konkreten Auswirkungen das hätte, hängt stark davon ab, welche politischen Maßnahmen letztlich umgesetzt werden. Für Aktien- und Anleihemärkte könnten sich dabei gleichermaßen Chancen und Risiken ergeben. Zwar stiegen die Kurse direkt nach der Wahl an, doch wirtschaftliche Herausforderungen wie das Wachstum, die Geld- und Finanzpolitik sowie geopolitische Spannungen könnten noch Gegenwind erzeugen und die Renditen beeinflussen.

Hier sind einige Gedanken von uns bei RIA Advisors, wie sich die Aktien- und Anleihemärkte im Jahr 2025 entwickeln könnten.

Aktienmärkte

Aufwärtspotenzial: Trump könnte sich während seiner Präsidentschaft verstärkt dafür einsetzen, dass der im Jahr 2017 eingeführte Tax Cut and Jobs Act nicht im Jahr 2025 ausläuft und die Unternehmenssteuersätze bei 21 % bleiben. Gleichzeitig ist es durchaus möglich, dass er ein neues Gesetz zur Senkung der Unternehmenssteuern auf annähernd 15 % anstrebt – ein Ziel, das er bereits während seiner ersten Amtszeit verfolgte.

Sollte der Unternehmenssteuersatz bei 21 % gehalten werden, würde dies vielen Unternehmen helfen, ihre derzeitige Rentabilität beizubehalten. Eine noch stärkere Steuersenkung könnte allerdings in bestimmten Sektoren wie Basiskonsumgüter und Technologie einen besonders positiven Effekt haben, da diese Branchen empfindlich auf Steueränderungen reagieren. Auch der Finanzsektor könnte von Trumps deregulierungspolitischem Kurs profitieren, was mehr Spielraum für Fusionen und Investitionsmöglichkeiten schaffen würde. Bereits in seiner ersten Amtszeit stieg der S&P 500 um fast 70 %, zum Teil aufgrund seiner wirtschaftsfreundlichen Politik.

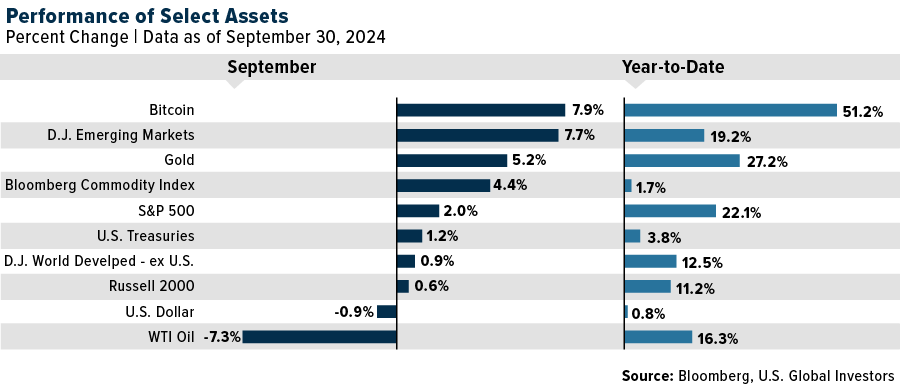

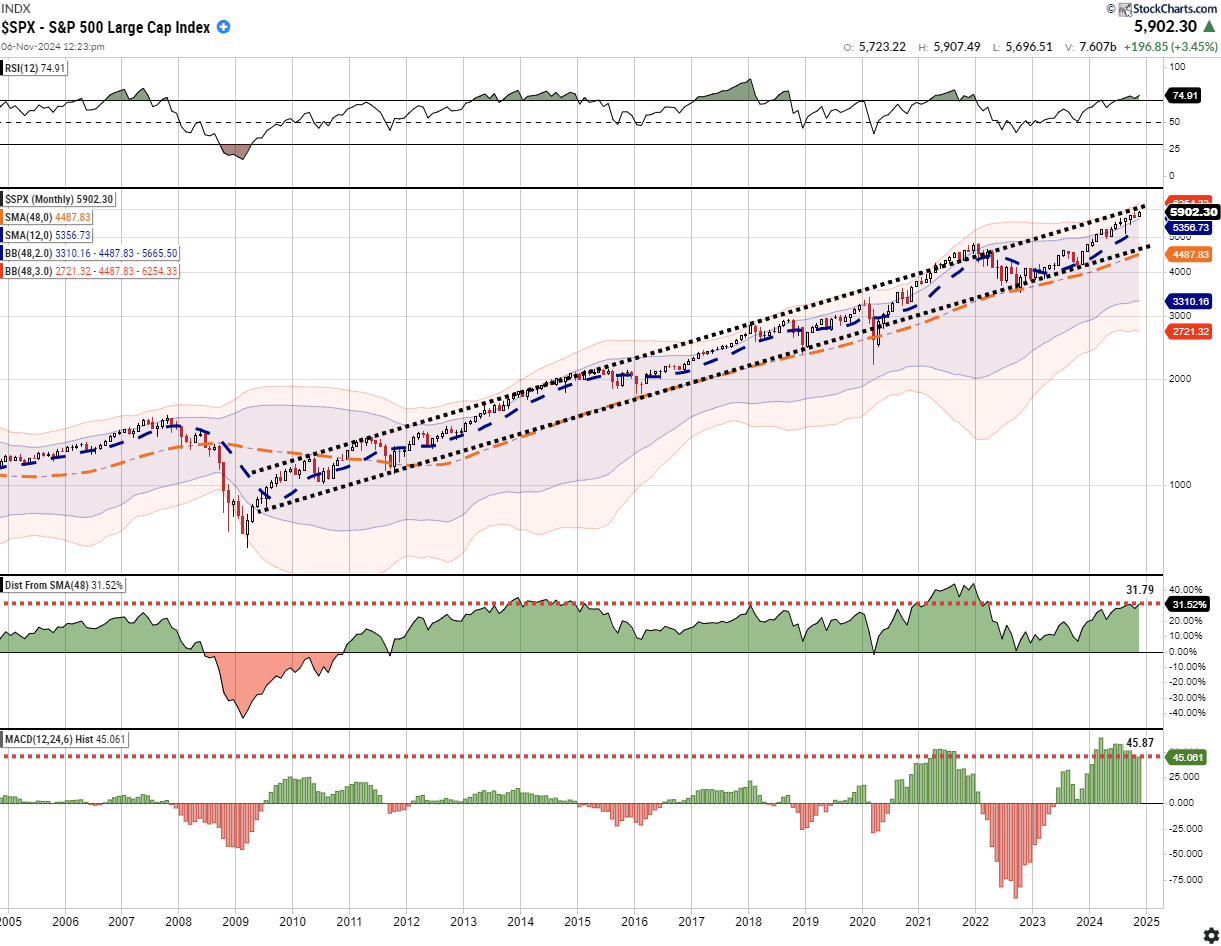

Technisch gesehen bleibt der Markt in guter Verfassung, mit einem sehr hohen erwarteten Gewinnwachstum bis ins Jahr 2025 hinein. Der Aufwärtstrend ist intakt, und wie erwähnt, hat die starke Aktiensaison des Jahres begonnen. In den letzten beiden Monaten könnten vor allem Aktienrückkäufe und das Streben nach einer soliden Jahresendperformance den Markt weiter stützen.

"Laut Morningstar haben im ersten Halbjahr 2024 nur 18,2% der aktiv verwalteten Investmentfonds und ETFs den kapitalgewichteten S&P 500 Index outperformt. Dafür gibt es mehrere Gründe, darunter die fehlende Allokation in die "Glorreichen Sieben", die Streuung der Aktienrenditen und die fehlende Allokation in nicht-traditionelle Anlagen."

Dennoch gibt es auch Herausforderungen.

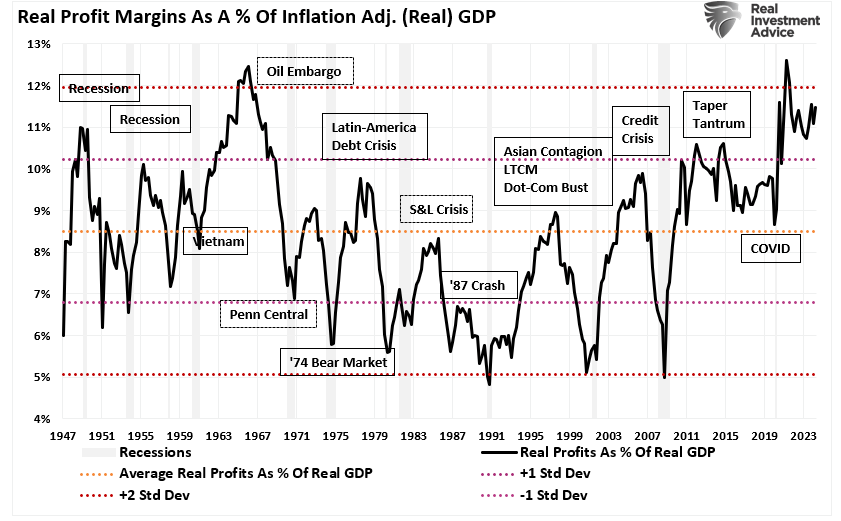

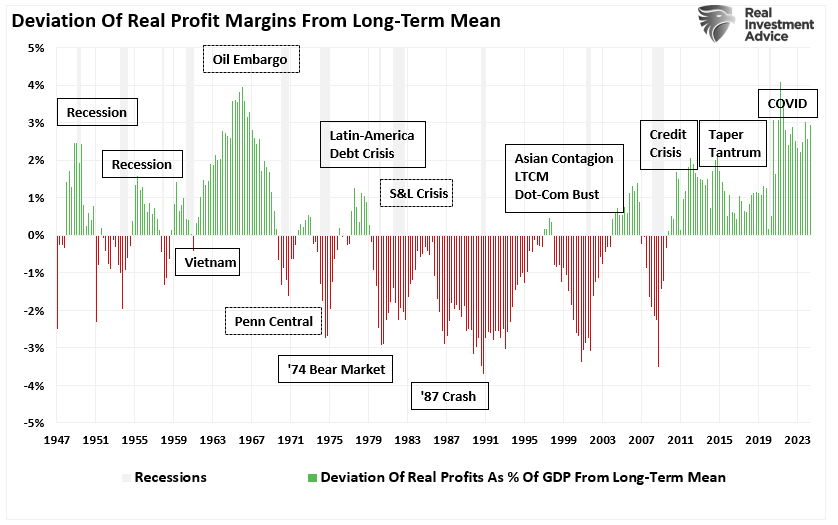

Abwärtsrisiken: Eine Trump-Präsidentschaft bringt auch Risiken mit sich, darunter eine potenziell protektionistische Handelspolitik mit höheren Zöllen auf chinesische Waren. Solche Zölle könnten Lieferketten stören und die Kosten für Unternehmen und Verbraucher erhöhen. Weitere Risiken bestehen bei möglichen staatlichen Einschnitten in Beschäftigung oder Ausgaben, die das Wirtschaftswachstum beeinträchtigen und den Nutzen der Steuersenkungen relativieren könnten. Das größte Risiko ist jedoch ein Rückgang des Wirtschaftswachstums, der sich negativ auf die Unternehmensgewinne auswirken könnte. Hier ist die Gefahr einer Enttäuschung der Anleger erhöht, da die Unternehmensgewinne bereits erheblich vom langfristigen Durchschnitt abweichen.

Fazit: Aktien könnten anfänglich durch wirtschaftsfreundliche Versprechen profitieren, sich jedoch bald echten Herausforderungen stellen, falls handelspolitische Maßnahmen oder eine unberechenbare Regierungsführung wirtschaftliche Schocks auslösen. Diese könnten die Rentabilität der Unternehmen dämpfen und die erhoffte positive Wirkung auf die Märkte gefährden.

Anleihenmärkte

Gründe zur Vorsicht: Nach der Ankündigung einer Präsidentschaft Trumps kam es zu einem starken Ausverkauf an den Anleihemärkten. Das war nicht überraschend, reagieren doch Anleihen in der Regel negativ auf Nachrichten, die eine höhere Inflation und steigende Zinsen erwarten lassen. Die erste reflexartige Reaktion am Rentenmarkt war die Annahme, dass die Regierung den Schwerpunkt auf defizitfinanzierte Ausgaben für Infrastruktur oder Verteidigung legen würde. Die Fed würde höhere Zinssätze beibehalten, um sich an ein stärkeres Wirtschaftswachstum anzupassen, falls dieses eintritt. In einem solchen Umfeld würden die Anleihekurse als Reaktion auf die höhere Wirtschaftsaktivität fallen. Ein solches Ergebnis würde die Anleihekurse bei einer höheren "Terminal Rate" stabilisieren und den potenziellen Gewinn aus dem Besitz von Anleihen verringern.

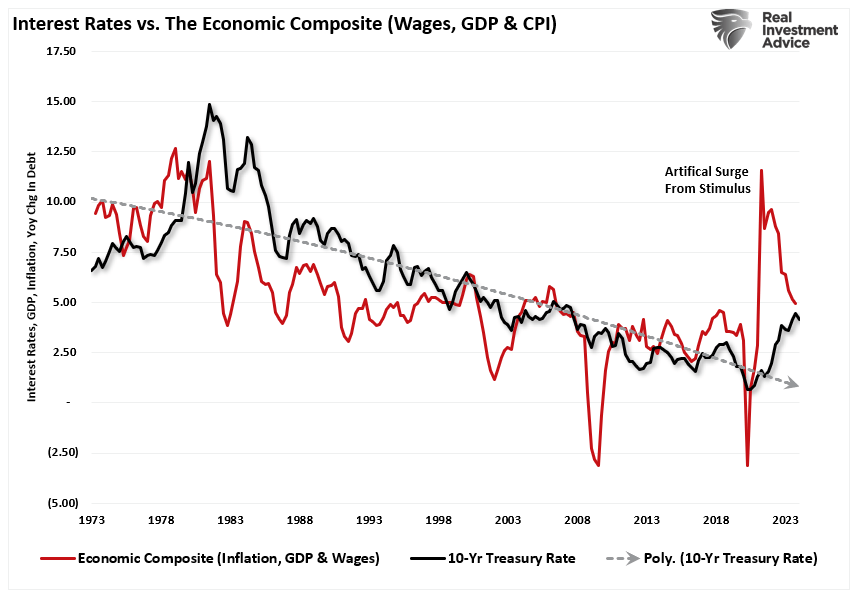

Wie in unserem Artikel "Warum die Zinsen trotz wachsender Defizite langfristig sinken werden" diskutiert, gibt es einen wichtigen Zusammenhang zwischen Löhnen, Wirtschaftswachstum, Inflation und Zinssätzen. Dort heißt es unter anderem:

"Wir erstellen einen zusammengesetzten Index aus Löhnen (die die Kaufkraft der Verbraucher, d.h. die Nachfrage darstellen), Wirtschaftswachstum (das Ergebnis von Produktion und Konsum) und Inflation (das Nebenprodukt einer erhöhten Nachfrage aufgrund einer gesteigerten Wirtschaftsaktivität) erstellen. Dieser zusammengesetzte Index wird dann mit den Zinssätzen verglichen. Erwartungsgemäß besteht eine hohe Korrelation zwischen Wirtschaftstätigkeit, Inflation und Zinssätzen, da letztere auf Inflationsfaktoren reagieren."

Der Anleihemarkt ist daher verständlicherweise besorgt, ob eine Regierung Trump tatsächlich ein nachhaltiges höheres Wirtschaftswachstum und steigende Löhne schaffen könnte, die wiederum ein entsprechendes Inflationsniveau zur Folge hätten. Eine solche Inflation würde die Anleiherenditen nach oben treiben, um den neuen wirtschaftlichen Rahmenbedingungen Rechnung zu tragen.

Allerdings könnte sich dieses Ziel als anspruchsvoller erweisen, als viele derzeit vermuten.

Es geht um die Wirtschaft

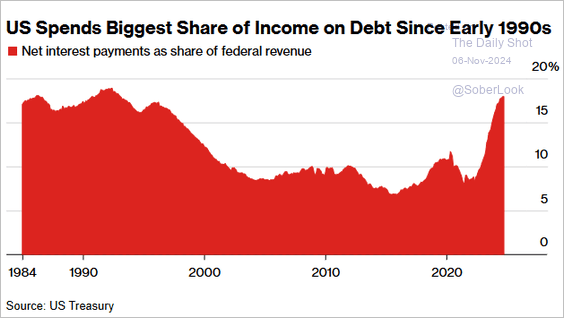

Potenzielle Silberstreifen am Horizont: Auf der anderen Seite muss sich die Regierung Trump mit hohen Schulden und einem großen Haushaltsdefizit auseinandersetzen. Eine höhere Staatsverschuldung, die für unproduktive Investitionen und einen steigenden Schuldendienst verschwendet wird, führt zu einer negativen Kapitalrendite. Je höher die Verschuldung ist, desto abträglicher ist sie für die Wirtschaft, da immer mehr USD von produktiven Vermögenswerten in den Schuldendienst umgeleitet werden. Mit steigenden Zinssätzen wird ein größerer Anteil der Steuereinnahmen des Bundes für die Bedienung von Staatsschulden verwendet.

Trotz der Erwartung, dass Trumps Pläne einen höheren Inflationsdruck auslösen werden, sollte auch klar sein, dass steigende Schulden und Defizite immer mehr Steuergelder von produktiven Investitionen in die Bedienung von Schulden und Sozialleistungen umleiten. Das Ergebnis ist nicht mehr, sondern weniger Wirtschaftswachstum, niedrigere Inflation und letztlich niedrigere Zinsen.

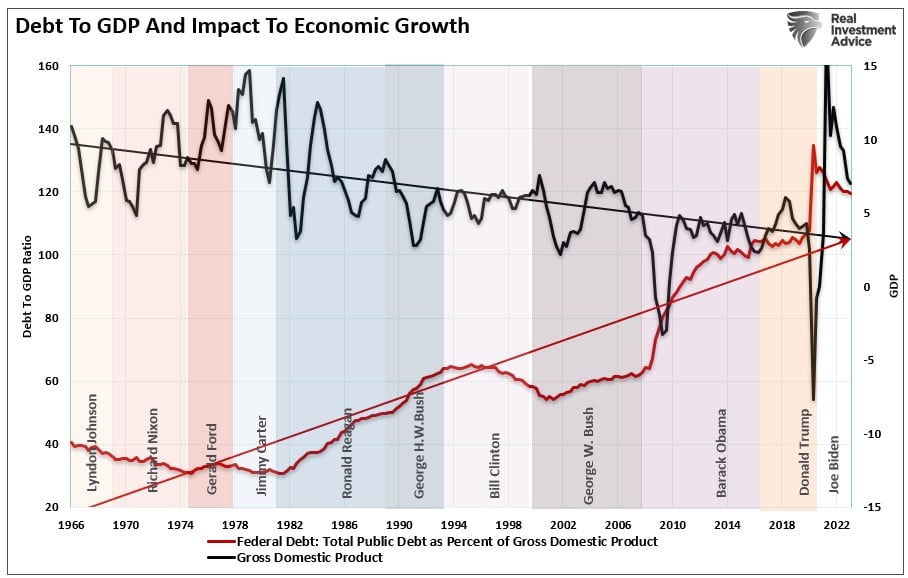

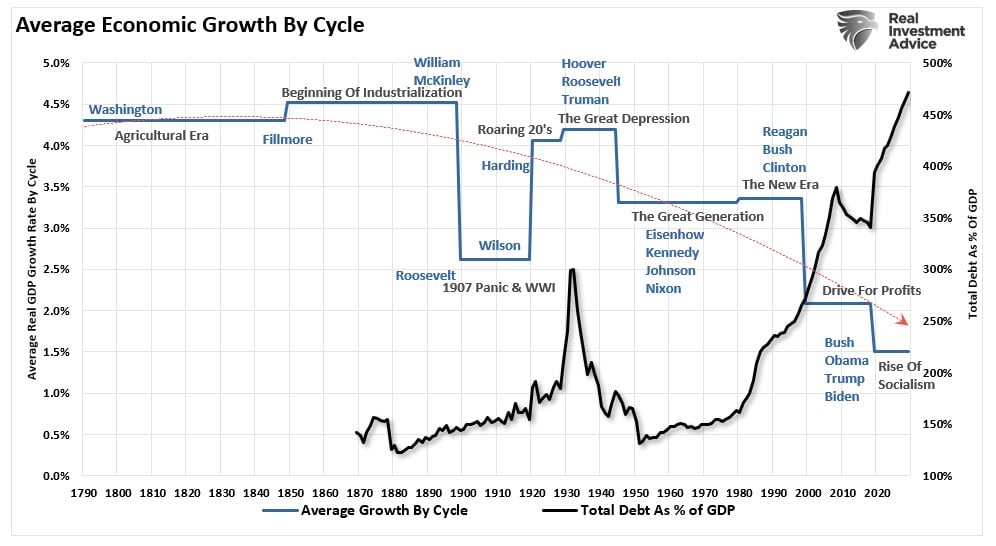

Wenn man all dies in die richtige Perspektive rückt, kann man das größere Problem erkennen, das das Wirtschaftswachstum bedroht. Ein genauer Blick in die Geschichte zeigt deutlich die negativen Auswirkungen der Verschuldung auf das Wirtschaftswachstum.

Darüber hinaus werden strukturelle Veränderungen in der Beschäftigung, die demografische Entwicklung und der deflationäre Druck aufgrund von Produktivitätsveränderungen diese Probleme noch verstärken. Weder Trump noch ein anderer Präsident kann diese speziellen Probleme wirksam lösen.

Allgemeines Fazit

Die Aussichten für die Aktien- und Anleihemärkte unter Präsident Trump bieten eine Mischung aus Chancen und Herausforderungen. In beiden Fällen werden die Ergebnisse stark davon abhängen, welche politischen Pläne umgesetzt werden.

Bei RIA Advisors sind wir nach wie vor besorgt über die Märkte, die in den letzten zwei Jahren überdurchschnittliche Renditen erzielt haben, die von den langfristigen Durchschnittswerten abweichen. Bei Märkten, die auf Monatsbasis überkauft sind und am oberen Ende ihres langfristigen Trendkanals gehandelt werden, erscheinen die Erwartungen einer weiteren Markthausse ohne vorherige Korrektur zu optimistisch. Seit 2009 hat der Markt mehrmals seinen gleitenden 4-Jahres-Durchschnitt erreicht. Das ist ein normaler und gesunder Prozess in einem laufenden Bullenmarkt, und irgendwann in der Zukunft ist mit einer mittelfristigen Umkehr zu rechnen. Ein solches Ereignis ist jedoch bis zum Jahresende unwahrscheinlich.

Darüber hinaus hängen die Marktprognosen vom Gleichgewicht zwischen Wachstum und Inflation ab. Auch wenn Trump viele wirtschaftspolitische Maßnahmen auf seiner Wunschliste hat, müssen diese von einem stark parteipolitisch geprägten Kongress verabschiedet werden. Angesichts der knappen Mehrheiten besteht das Risiko, dass einige Gesetzesvorhaben abgelehnt werden, insbesondere vom republikanischen Freedom Caucus, einer Gruppe konservativer Abgeordneter innerhalb der Republikanischen Partei, die die Staatsausgaben kürzen und den Haushalt ausgleichen wollen.

Schließlich könnten Aktien aufgrund von Steuersenkungen weiter nach oben gehen, aber auch ins Wanken geraten, wenn Zölle den Welthandel stark belasten. Anleihen könnten in der Tat Gegenwind bekommen, aber die "3-Ds" - Debt, Deficit, Demographics - werden das Wirtschaftswachstum weiterhin belasten. Die Präsidentschaft von Donald Trump hat zwar zu einem anfänglichen Anstieg der Aktienkurse und einem Ausverkauf bei Anleihen geführt, doch die Anleger haben noch einen langen Weg vor sich, um ihr Vermögen zu schützen. Die Politik der Fed, die Konjunktur, die Gewinne und die Rentabilität der Unternehmen stellen allesamt Risiken für die längerfristigen Aussichten dar.

Anleger sollten auf jeden Fall auf dem Laufenden bleiben und einen diversifizierten Ansatz in Erwägung ziehen, insbesondere da die neue Regierung zweifellos Chancen und Risiken für alle Anlageklassen mit sich bringt.