Vorgestern habe ich gehört, die Aktienmärkte könnten inzwischen in einen Crack-Up-Boom gehen. Doch ich war über diese Aussage etwas verwundert. Dann wurden gestern allerdings Konjunkturdaten veröffentlicht, die diese Aussage plausibler erscheinen ließen. Doch der Reihe nach:

Klären wir zunächst einmal die Frage, was mit dem Begriff „Crack-Up-Boom“ eigentlich gemeint ist. Ins Deutsche übersetzt lautet der Begriff „Katastrophenhausse“. Und damit wird eigentlich schon deutlich, dass damit ein Boom am Aktienmarkt gemeint ist, der in einem schlechten oder eher sogar sehr schlechten wirtschaftlichen Umfeld stattfindet. Gespeist wird dieser Boom aus der Angst vor Wertverlust.

Angst vor Wertverlust ist definitiv vorhanden

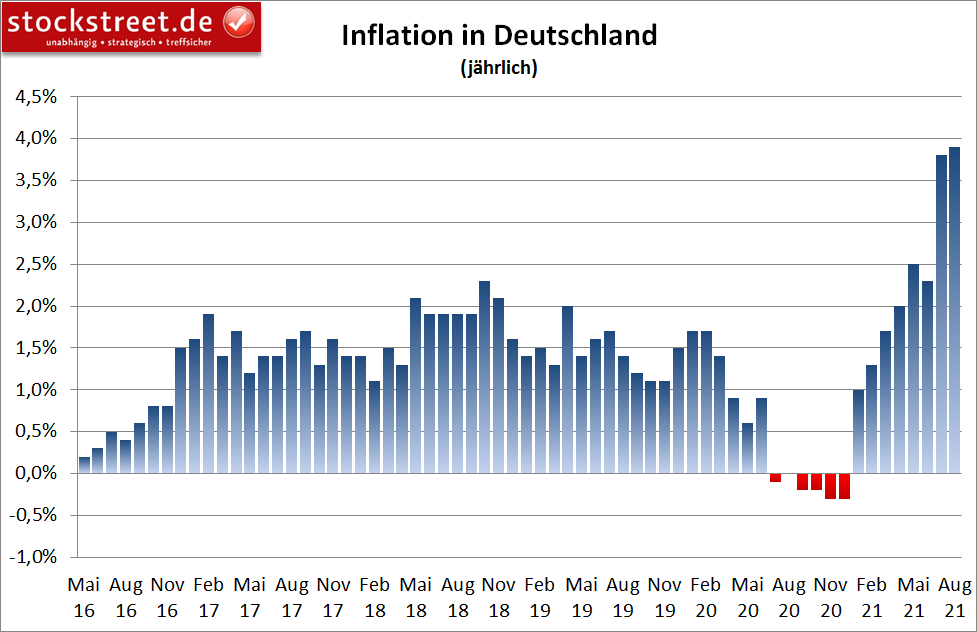

Angesichts einer relativ hohen Inflation, die in den USA zuletzt schon ein Niveau von +5,4 % (Jahresrate) erreicht hat, kann man sicherlich bereits von einer gewissen Angst vor Wertverlusten ausgehen. Für Deutschland hat das Statistische Bundesamt vorgestern nach bisher vorliegenden Daten festgestellt, dass die jährliche Inflationsrate im August voraussichtlich immerhin auf +3,9 % angestiegen ist, nach bereits +3,8 % im Juli und „nur“ +2,3 % im Juni.

Die Inflation in Deutschland ist damit auf den höchsten Stand seit mehr als 27 Jahren geklettert. Einen stärkeren Preisauftrieb gab es zuletzt in der Zeit nach der deutschen Wiedervereinigung – im Dezember 1993 mit damals +4,3 %.

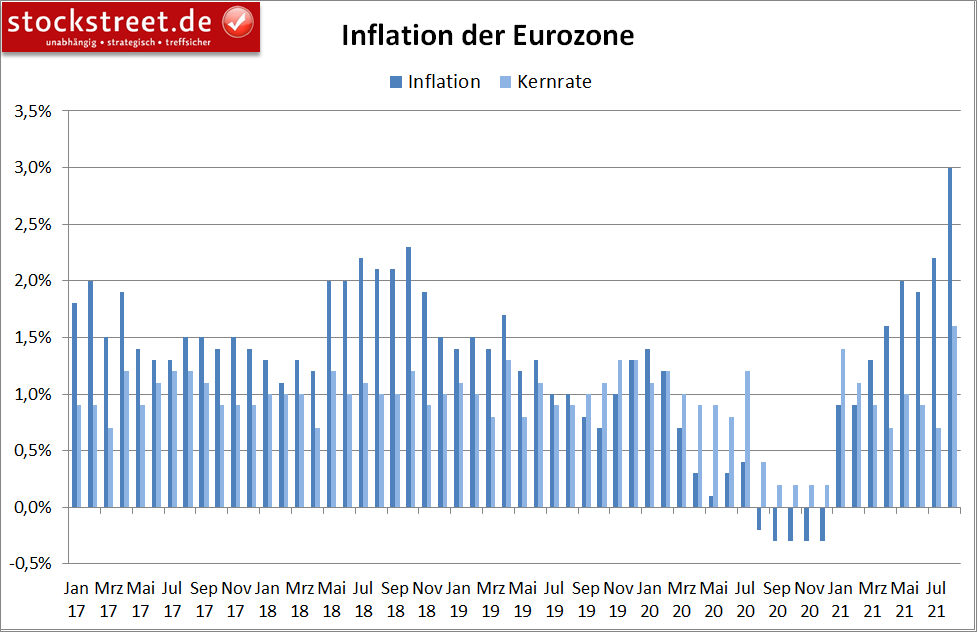

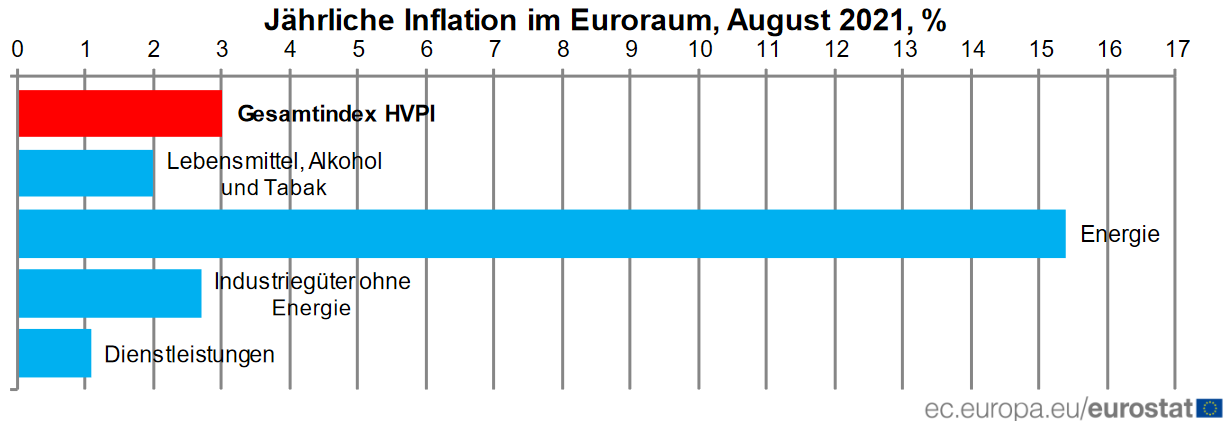

Für die Eurozone hat Eurostat gestern die jährliche Inflation für August mit +3,0 % beziffert, nach +2,2 % im Juli und +1,9 % im Juni. Damit wurde das höchste Niveau seit Dezember 2011 erreicht. Die Konsensschätzung lag bei +2,7 %.

Nun kann man angesichts einer Kernrate der Eurozonen-Inflation von noch „nur“ +1,6 % (Juli: +0,7 %) sicherlich darüber streiten, ob der Anstieg der Teuerung nur von vorübergehenden Effekten geprägt ist, wie einem auf Jahressicht starken Anstieg der Ölpreise.

Doch es ist unzweifelhaft, dass sich einige Marktteilnehmer darüber Sorgen machen, dass dies nicht der Fall sein wird. Angst vor Wertverlusten ist also definitiv vorhanden.

Haben wir es mit einem schlechten wirtschaftlichen Umfeld zu tun?

Aber dass es um die Wirtschaft schlecht steht, konnte man bislang sicherlich nur bedingt behaupten. Denn die meisten Daten wiesen darauf hin, dass wir es mit Wirtschaftswachstum und somit einer intakten Konjunkturerholung zu tun hatten. Doch über Nacht wurden erneut Daten veröffentlicht, die auf dunklere Wolken am Konjunkturhimmel deuten.

Japans Industrieproduktion unter Vor-Krisen-Niveau

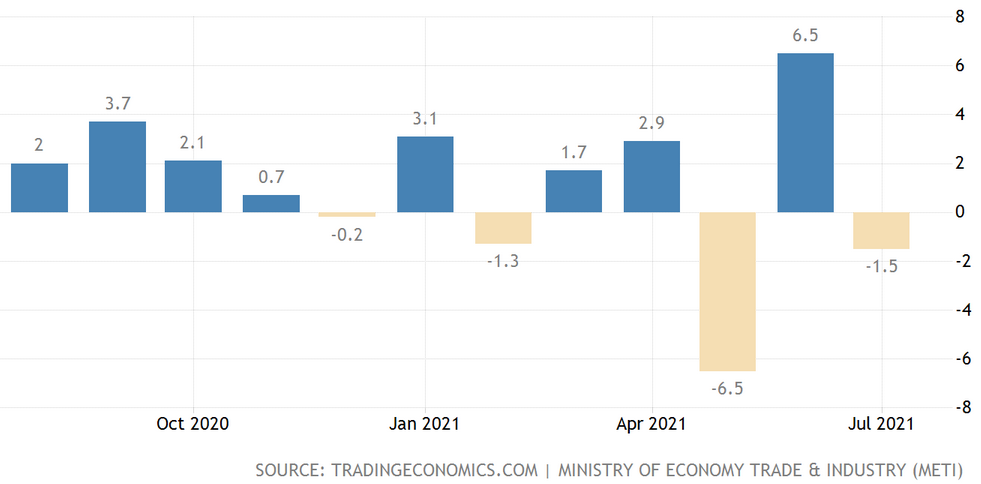

So ist die Industrieproduktion in Japan im Juli um 1,5 % zum Vormonat zurückgegangen. Und sie fiel damit laut der Nachrichtenagentur Reuters unter das Niveau vor der Corona-Krise zurück.

Zurückführen lässt sich dies auf die neuen Lockdowns in der Region, die zu Unterbrechungen von Lieferketten geführt haben. Vor allem die Autoproduktion, die weltweit unter einem Mangel an Halbleitern leidet, war rückläufig. Und es scheint nicht so, dass sich die Situation bald bessern würde. Der Ökonom Takeshi Minami vom Norinchukin Research Institute sagte: „Es besteht die Gefahr, dass die Produktion bis zum Jahresende stocken wird“.

Chinas Dienstleistungssektor schrumpft

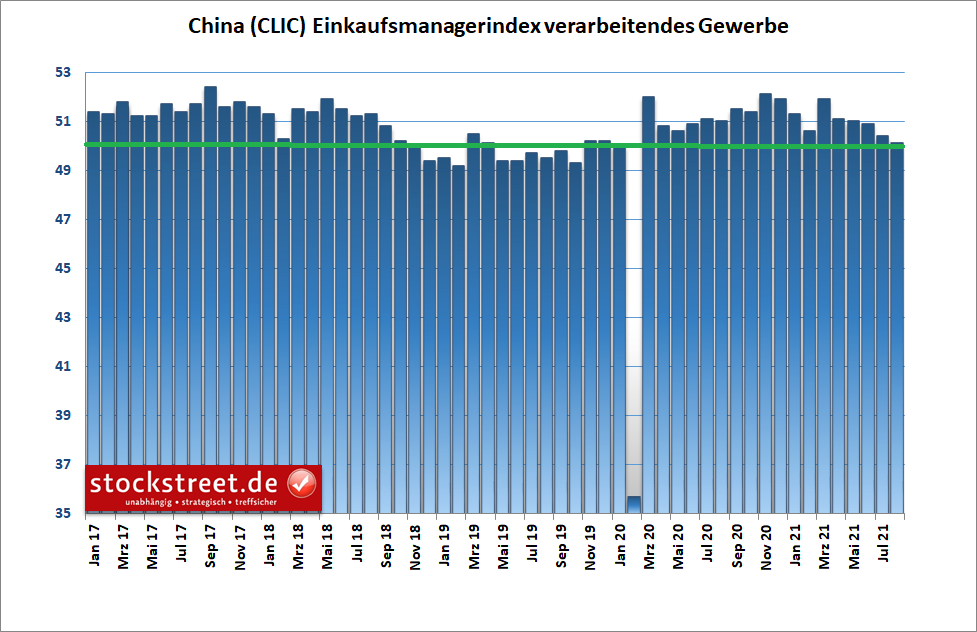

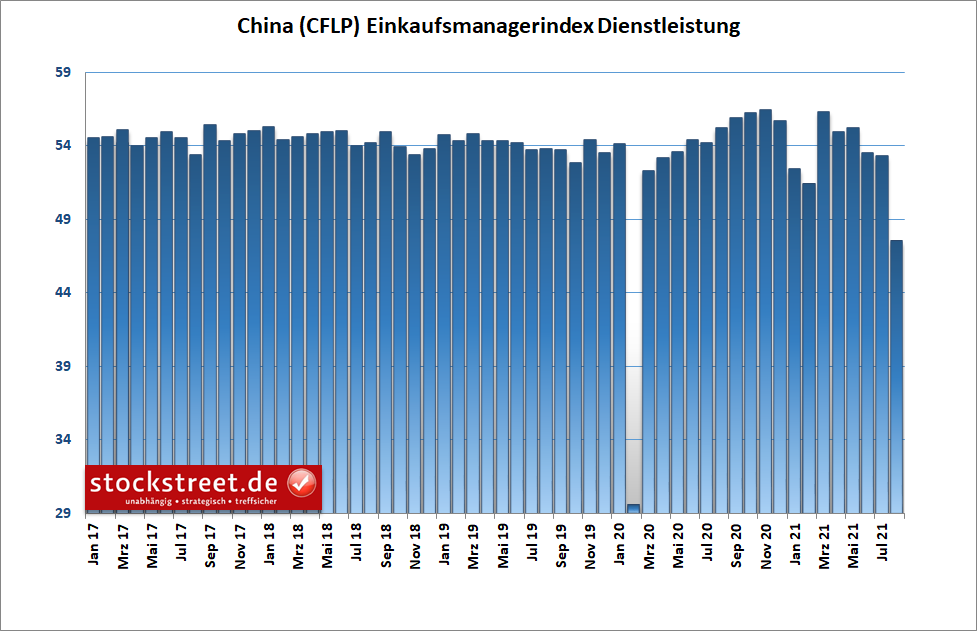

Noch gravierender waren die neuesten Konjunkturdaten aus China. Denn dort haben die virusbedingten Einschränkungen sowie hohe Rohstoffpreise die Industrietätigkeit beinahe stagnieren lassen, während der Dienstleistungssektor sogar schon schrumpft. Darauf deuten zumindest die offiziellen Einkaufsmanagerdaten des Nationalen Statistikamtes (NBS) hin.

So gab der Index des verarbeitenden Gewerbes im August auf 50,1 Punkte nach, von 50,4 im Juli. Das ist der fünfte Rückgang in Folge und der tiefste Stand seit dem Hochpunkt der Corona-Pandemie. Der Index steht nun nur noch knapp oberhalb der 50er Marke, ab der Wachstum signalisiert wird.

Der Indikator für die Aktivität im nicht-verarbeitenden Gewerbe (Dienstleistungssektor) brach im August von zuvor 53,3 auf nun nur noch auf 47,5 Punkte förmlich ein.

Und mit einem Wert deutlich unter der Wachstumsschwelle von 50 Punkten schrumpfte der Servicebereich in China im August zum ersten Mal seit dem Höhepunkt der Pandemie im Februar letzten Jahres, als der Einkaufsmanagerindex auf nur noch 29,6 Zähler einbrach.

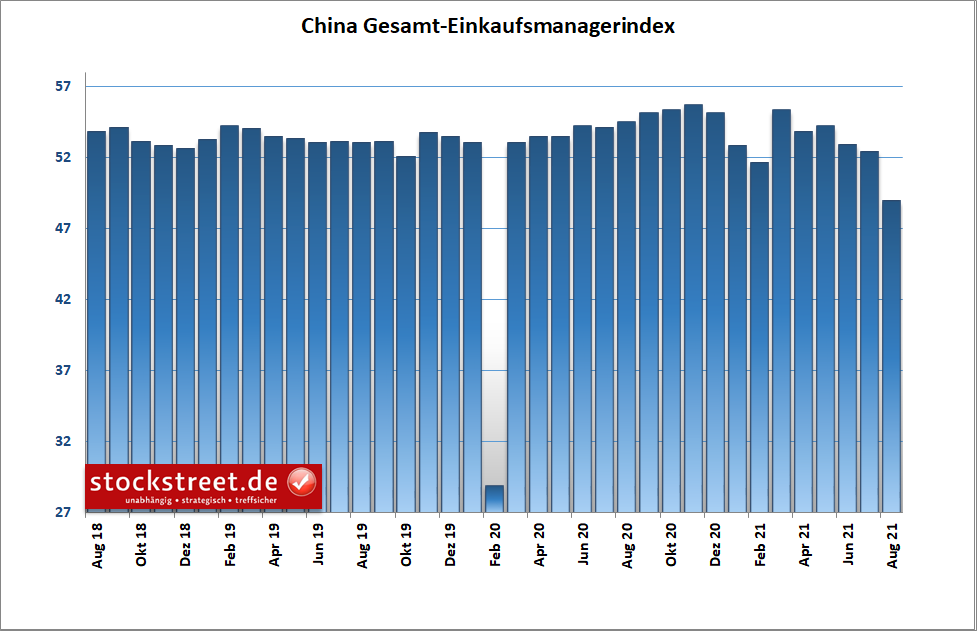

Das hat wohl auch sehr negative Konsequenzen für das gesamtwirtschaftliche Wachstum in China. Denn auch der Composite-Index landete im August mit 48,9 Zählern unterhalb der 50-Punkte-Schwelle (Juli: 52,4).

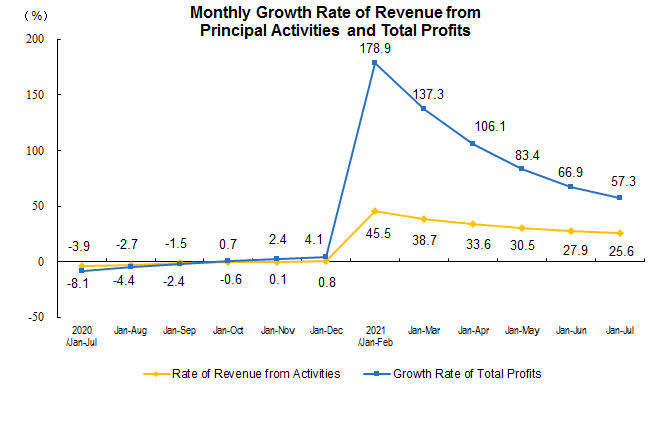

Hier zeigt sich nun erneut sehr deutlich, wie sich die gestiegenen Rohstoffpreise, der Rohstoffmangel und die Störungen der Lieferketten auf die Wirtschaft auswirken sowie auf das Gewinnwachstum der Industrieunternehmen drücken. Über Letzteres habe ich erst am vergangenen Freitag berichtet. Dazu noch einmal eine Grafik über die sinkenden Unternehmensgewinne in China:

(Quelle: National Bureau of Statistics of China)

Zwar scheinen die jüngsten Virus-Ausbrüche in China inzwischen weitgehend unter Kontrolle gebracht worden zu sein, da die Volksrepublik den dritten Tag in Folge keine lokal übertragenen Fälle mehr gemeldet hat, doch wirken sich auch die politischen Eingriffe in die Freiheit der Wirtschaft sowie die Klimaschutzmaßnahmen zur Verringerung der Kohlenstoffemissionen negativ auf das Wachstum aus.

Wir haben es mit einem schlechteren wirtschaftlichen Umfeld zu tun

Und so haben wir es in der Tat mit einem inzwischen schlechten wirtschaftlichen Umfeld zu tun, bzw. zumindest mit einem, welches sich eintrübt. Und man darf wohl erwarten, dass sich eine wirtschaftliche Kontraktion in der zweitgrößten Volkswirtschaft der Welt zeitverzögert auch auf den Rest der Welt auswirken wird.

Das ist sogar bereits der Fall. Denn ich habe in den vorangegangenen Ausgaben der Börse-Intern bereits wiederholt auf dunklere Wolken am Konjunkturhimmel hingewiesen, so zum Beispiel am 27. Juli unter dem Titel „Zukunftsaussichten trüben sich immer mehr ein!“. Und in der Börse-Intern vom 24. August hatte ich, ebenfalls anhand von Einkaufsmanagerdaten, auf den Einbruch des Wachstumstempos in den USA hingewiesen.

Da die Aktienmärkte die Zukunft vorwegnehmen, könnte man die anhaltenden Übertreibungen an den US-Börsen also tatsächlich als Crack-Up-Boom bezeichnen. Allerdings bislang nur dort, weil nur die US-Aktienindizes von einem Rekordhoch zum nächsten jagen, zumindest was den Nasdaq 100 und dadurch auch den S&P 500 angeht.

Asiatische Aktienmärkte nach wie vor in Korrekturen

Schaut man dagegen noch einmal auf die asiatischen Aktienmärkte, so zeigt sich hier ein ganz anderes Bild. Denn hier gehen Wirtschaftsdaten und Aktienkurse Hand in Hand, ähnlich wie an den Börsen der Eurozone (siehe „Hierzulande gehen Kurse und Fundamentaldaten Hand in Hand“). Zuletzt hatte ich in der Börse-Intern vom 4. August darauf hingewiesen, dass sich die Kurse in Asien schon seit dem 16. Februar in einer Konsolidierung befinden. Und im Nikkei 225 ist immer noch eine Tendenz von tieferen Hochs und Tiefs zu erkennen (siehe dicke Linien im folgenden Chart).

Allerdings ist die Abwärtstendenz sehr moderat. Und daher ist aus aktueller Sicht zu erwarten, dass die Kurse am Ende dieser Konsolidierung den vorangegangenen Aufwärtstrend fortsetzen können, solange sich die Korrektur nicht deutlich beschleunigt.

Wesentlich schwächer präsentiert sich dagegen weiterhin der Hang Seng China Enterprises Index (siehe folgender Chart), den ich bereits am 9. Juli neben dem Shanghai Composite Index besprochen hatte. Mit Kursverlusten von rund 30 %, die sich schon über ein halbes Jahr erstrecken, kann man hier von einem Bärenmarkt sprechen.

Aber worauf ich mit den Charts insbesondere hinaus möchte: Alle drei genannten Aktienindizes hatten Mitte Februar ein Hoch markiert und geben seitdem nach. Und die Einkaufsmanagerdaten in China (siehe oben) erreichten im März ihren Hochpunkt und geben seitdem nach. Die Aktienmärkte laufen damit nicht nur mit den Einkaufsmanagerdaten Hand in Hand, sie waren auch wieder einmal der beste Frühindikator, weil sie die Abschwächung der Konjunkturerholung als erstes angezeigt haben.

Turnaround-Tuesday?

Anders ist die Lage in den USA. Hier steigen die Indizes trotz sich eintrübender Wirtschaftsdaten munter weiter, womöglich durch den Crack-Up-Boom, in jedem Fall aber im Rahmen einer massiven Übertreibung. Warten wir mal ab, wie lange diese noch anhält. Gestern sah man schon Tendenzen von einem Turnaround-Tuesday.

Und das betrifft auch den DAX (siehe folgender Chart). Dieser hatte sich aufgemacht, sein Rekordhoch bei 16.030,33 Punkten zu erreichen. Er war aus seinem symmetrischen Dreieck, über das ich am Freitag berichtete, idealtypisch nach oben ausgebrochen, hatte damit den trendbestätigenden Charakter dieser Formation bestätigt und sich bereits bis auf wenige Punkte dem Rekordhoch genähert. Doch dann kam eine Wende, die wohl viele Bullen in eine Falle tappen ließ.

Die Sommermonate mit ihren häufigen Fehlsignalen lassen erneut grüßen. Und wie ich bereits wiederholt geschrieben habe, ziehen solche Fehlsignale oft starke Kursbewegungen in die entgegengesetzte Richtung nach sich. Bislang ist der DAX exakt bis auf die Aufwärtstrendlinie des Dreiecks gefallen (grüner Pfeil). Wird diese gebrochen, muss man mit weiter fallenden Kursen rechnen.

Und so könnte mit dem gestrigen Tage doch noch eine saisonale Schwäche eingeleitet worden sein. Doch zunächst bleiben dafür bestätigende Signale abzuwarten!

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus