Sehr verehrte Leserinnen und Leser,

zweifellos herrscht derzeit im Tech-Sektor eine Übertreibung. Diese strahlt auch auf den Gesamtmarkt aus, da die Tech-Werte im S&P 500 mit ca. 28 % am stärksten gewichtet sind. Aber kann man deswegen schon von Euphorie sprechen?

Die Anleger fassen erst langsam Mut

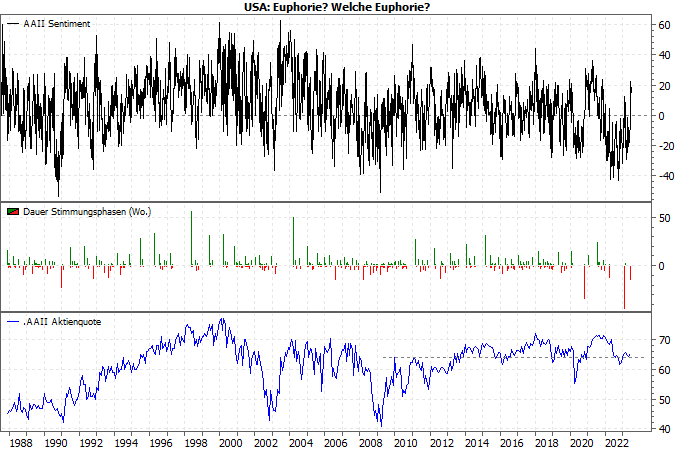

Gut, in der ersten Juni-Woche sprang die Stimmung unter den US-Privatanlegern schlagartig ins Bullishe – um satte 27,9 Prozentpunkte legte das Sentiment zu (siehe oberer Chartteil). Das war der höchste Anstieg im Wochenvergleich seit 2 Jahren und der zweitgrößte seit Juli 2010, als die Anleger nach der Finanzkrise wieder Mut fassten.

Aber die Stimmung ist noch längst nicht extrem. Erst im Februar ging die bisher längste Periode in der Historie der Umfrage der American Association of Individual Investors (AAII) zu Ende, in der die Anleger bearish waren: satte 44 Wochen lang (siehe mittlerer Chartteil)! Danach folgten nach einem kurzen bullishen Umschwung weitere 14 Wochen Stimmungs-Baisse. Das ist ebenfalls ein historisch hoher Wert, der vor 2022 erst zweimal überboten wurde.

Quellen: MarketMaker mit Daten von AAII, eigene Berechnungen

Zwar schöpfen die Anleger schon wieder Hoffnung, aber sie sind noch vorsichtig: Die Aktienquote (unterer Chartteil) ist nach ihrem Rückgang 2022 erst moderat gestiegen und liegt nur wenig über ihrem Mittelwert seit 2009 (grau gestrichelte Linie). Mit anderen Worten: Es ist also noch genug Geld an der Seitenlinie, das bei anhaltend guter Stimmung in den Aktienmarkt fließen kann.

Im Nasdaq 100 werden selbst kleine Rücksetzer immer noch aufgeholt

Und die Wahrscheinlichkeit ist hoch, dass es dann in die Tech-Werte fließt und die Übertreibung im Nasdaq 100 weiter befeuert. Bisher ist jedenfalls in dem Index keine Schwäche zu sehen – bzw. jeder kleine Anflug von Schwäche wird rigoros durch Nachkäufe ausgemerzt:

Trotz eines Fehlausbruchs an der 15.000-Punkte-Marke drehte der Kurs bereits an der kleinen grünen Unterstützung wieder nach oben und attackiert die runde Marke erneut. Am Freitag hat er sie in beeindruckender Manier bereits wiedererobert. Und bisher wurde erst der steilste Trend verlassen, was aber bei derartigen Rallys völlig normal ist.

Neue Kursfantasie gesucht

Allerdings brauchen die Bullen nun neue Kaufgründe bzw. Fantasie für weiter steigende Kurse. Denn die Mauer der Angst, an der sich die Kurse bis vor Kurzem noch nach oben hangelten, ist abgebröckelt. Das zeigt der deutliche Rückgang des „Angst-Barometers“ für den S&P 500:

Bei Werten unter 20 gelten die Anleger als sorglos – im Juni fiel der Wert auf unter 15 und damit unter die Tiefs von 2021. Die niedrigen Werte von 2018/19 oder gar 2017 wurden zwar noch nicht erreicht, aber dennoch sind die Märkte derzeit völlig angstfrei.

An der Nasdaq herrscht eine besondere Stimmung

Das entsprechende Barometer für die Nasdaq hat noch nicht derart niedrige Niveaus erreicht, sondern notiert noch über den Tiefs von 2021 (grüne Linie im oberen Teil des folgenden Charts):

Quellen: MarketMaker mit Daten von VWD, eigene Berechnungen

Aber etwas anderes fällt auf: Seit dem Tief vom Oktober 2022 sank des Nasdaq-Angst-Barometer um 21 Punkte (siehe Pfeil im unteren Chartteil). Ein so starker Rückgang in einem knappen Dreivierteljahr kam bisher sehr selten vor – es gab zuvor nur 9 Fälle, in denen die entsprechende Differenz ähnlich stark oder stärker ausfiel, so dass die rote Kurve unter die grau gestrichelte Linie einbrach.

Doch in diesen früheren Fällen lag das Hoch, von dem aus die Differenz gemessen wurde zum Teil deutlich über 40 Punkte, dem (Zwischen-)Hoch vom Oktober (siehe gelbe Rechtecke). Das war aber kein Wunder, denn von sehr hohen Werten fällt das Angst-Barometer meist sehr schnell zurück.

Große Sorglosigkeit und außergewöhnlicher Rückgang der Angst

Aktuell haben wir es also nicht nur mit einer sehr großen Sorglosigkeit, sondern auch mit einem außergewöhnlich schnellen und starken Rückgang der Angst zu tun. Die Anleger erwarten offenbar keinerlei Ungemach und sind daher auf keine Gefahren eingestellt.

Doch irgendwas ist immer. Bei diesem Level der Sorglosigkeit könnte unter Umständen schon ein kleiner Vorfall, der sonst vielleicht kaum beachtet würde, einen Schock auslösen. Die Rückschlaggefahr, von der wir hier schon seit geraumer Zeit warnen, ist derzeit also besonders hoch.

Lassen Sie sich nicht verunsichern!

Allerdings könnte dies angesichts der generell positiven, aber noch nicht euphorischen Stimmung zusammen mit der moderaten Investitionsquote der Anleger dazu führen, dass gerade ein größerer Rücksetzer als Kaufgelegenheit gesehen wird. Lassen Sie sich daher nicht verunsichern, wenn die Kurse doch bald zu purzeln beginnen, und achten Sie genau auf Zeichen von (erneuter) Stärke bzw. Schwäche.

Mit besten Grüßen

Ihr Torsten Ewert