Das jüngste Sitzungsprotokoll des Offenmarktausschusses (FOMC) spricht eine klare Sprache. Die Fed ist extrem darauf bedacht, das finanzielle Umfeld auf ein neutrales Niveau zu bringen, was bedeutet, dass die Realzinsen deutlich ansteigen müssen.

Die Entwicklung der Realzinsen lässt sich zum Beispiel anhand des TIP ETF ablesen, der inflationsgeschützte Staatsanleihen hält. Wenn der TIP ETF fällt, steigen die Realzinsen.

Die Besonderheit des TIP ETF (NYSE:TIP) besteht darin, dass die Entwicklung des NASDAQ 100 ETF (NASDAQ:QQQ) und vieler NASDAQ-Aktien seit 2018 der Performance des TIP ETF sehr ähnlich war. Sollte die Fed ihr Ziel erreichen, muss der TIP ETF weiter sinken, weil die Realzinsen steigen und sich in Richtung 0 % und höher bewegen. In diesem Fall würde der TIP ETF weiter fallen, und wenn die derzeitige Korrelation mit den Aktienmärkten fortbesteht, dürften die Aktien ihm nach unten folgen, denn das finanzielle Umfeld gestaltet sich dann immer restriktiver.

Dramatischer Anstieg der Realzinsen

Die Verzinsung der zehnjährigen TIPS ist in den letzten Wochen von ca. -1,1 % am 8. März auf -0,19 % am 7. April sprunghaft angestiegen. Der TIP ETF ist im gleichen Zeitraum von rund 129 USD auf 121 USD eingebrochen. Das entspricht dem enormen Anstieg der Realzinsen in sehr kurzer Zeit.

Die Fed hat klar zu verstehen gegeben, dass sie für den Rest des Jahres aggressive Zinserhöhungen plant, um die Inflation zu drosseln.

Dies sollte sich negativ auf den TIP ETF auswirken und könnte uns zuverlässig signalisieren, in welche Richtung sich die Aktienmärkte bewegen. Der QQQ hat sich seit dem Winter 2018 sehr ähnlich wie der TIP ETF entwickelt. In dieser Zeit ist der der QQQ fast jeder Bewegung des TIP ETF gefolgt.

Diese Verknüpfung lässt sich auch auf die Bewertung der Aktien aufgrund der Realzinsen durch den Markt in den letzten Jahren zurückführen. Steigende Realzinsen haben zur Folge, dass der Wert zukünftiger Gewinne und Cashflows von Unternehmen abnimmt, wenn sie auf den Gegenwartswert abgezinst werden.

Genauso haben sinkende Realzinsen einen steigenden Wert dieser Erträge und Cashflows zur Folge. Wenn also der TIP ETF steigt, fallen die Realzinsen und der QQQ steigt. Wenn die Realzinsen steigen, fällt der TIP ETF und gleichzeitig auch der QQQ ETF.

Hohe Korrelationen mit Aktien

Diese Beziehung lässt sich auch bei verschiedenen Einzeltiteln wie Amazon (NASDAQ:AMZN), NVIDIA (NASDAQ:NVDA), Shopify (NYSE:SHOP) und Adobe (NASDAQ:ADBE) beobachten, die Liste kann man beliebig fortsetzen. Diese Aktien haben sich parallel zum TIP ETF entwickelt. Seit Mitte März ist allerdings eine Divergenz dieser Entwicklung festzustellen. Aber es erscheint unwahrscheinlich, dass eine solche Abweichung noch lange anhalten wird, immerhin existiert sie schon seit fast fünf Jahren.

Finanzielles Umfeld

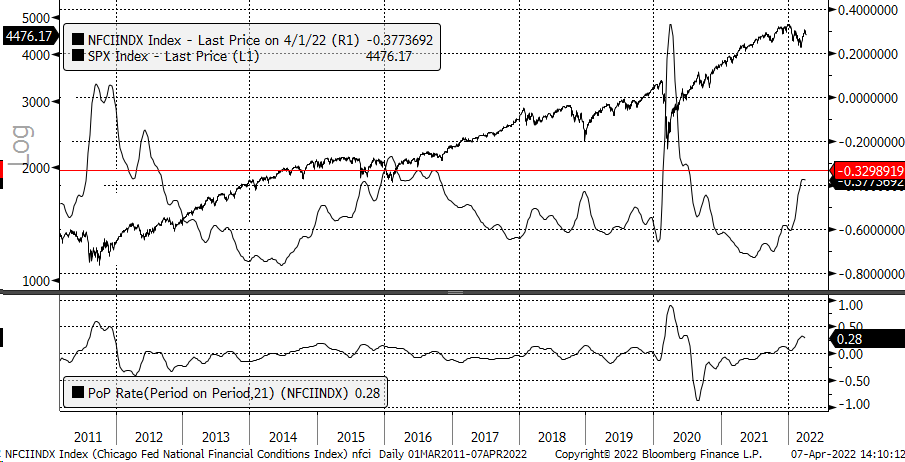

Wenn steigende Renditen dem Aktienmarkt nicht den Garaus machen, könnte ihm das restriktivere finanzielle Umfeld steigender Zinsen den Todesstoß versetzen. Die National Financial Conditions Index der Chicagoer Fed NFCI (der als Stressindex für das finanzielle Umfeld interpretiert wird) signalisiert, dass es noch ein sehr langer Weg ist, bis die Fed ein neutrales Umfeld erreicht. Jedes Mal, wenn sich die Bedingungen für das finanzielle Umfeld durch steigende Zinsen verschärfen, fallen die Aktienkurse.

Man könnte fast annehmen, dass es das Hauptziel der Fed ist, die Preise von Vermögenswerten insgesamt zu senken, denn viele der zur Inflationsbekämpfung ergriffenen Maßnahmen werden den Aktienmärkten in den nächsten Monaten erheblich schaden.

Hier muss man sich als Anleger fragen, ob man gegen die Ziele der Fed ankämpfen kann.