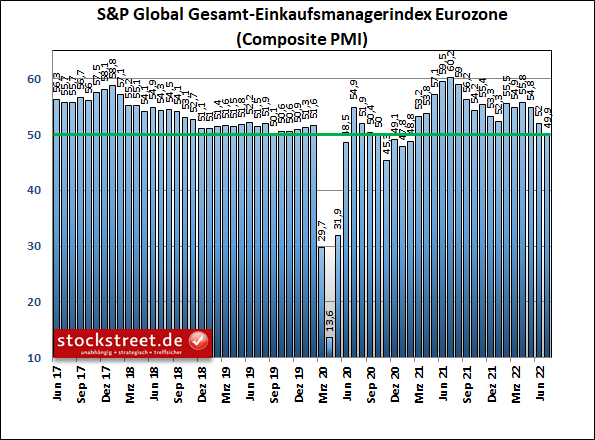

Gestern wurden die finalen Einkaufsmanagerdaten von S&P Global für den Monat Juli veröffentlicht. Und demnach fiel der Rückgang der Wirtschaftsleistung in der Eurozone nicht ganz so stark aus wie zunächst gemeldet. Der Gesamt-Einkaufsmanagerindex – also Industrie und Dienstleistung zusammen – gab statt auf 49,4 „nur“ auf 49,9 Punkte nach. Er bleibt damit aber auf einem 17-Monats-Tief und unterhalb der Schwelle von 50 Zählern, ab der Wachstum signalisiert wird.

Als ich am 23. Juni die damaligen Einkaufsmanagerdaten für Juni analysiert habe (siehe „Wirtschaft schwächelt links und rechts vom Nord-Atlantik“), stellte sich bereits die Frage, wann die Anleger wieder Licht am Ende des Tunnels sehen. „Vielleicht, sobald sich ein Anstieg der Nachfrage und/oder des Auftragseingangs abzeichnet. Auf solche Frühindikatoren sollte man also aktuell besonders achten“, hieß es dazu. Leider meldet S&P Global nun zu den finalen Juli-Daten, dass beim Auftragseingang das höchste Minus seit Mai 2013 verzeichnet wurde. Und auch ansonsten fallen die Umfrageergebnisse für die Eurozone desaströs aus:

- Da das Auftragsminus stärker ausfiel als der Produktionsrückgang, nahmen die Auftragsbestände erstmals seit Februar 2021 wieder ab.

- Beim Exportneugeschäft mussten die Unternehmen so starke Verluste hinnehmen wie zuletzt vor über zwei Jahren.

- Die Geschäftsaussichten sanken wegen der Besorgnis über den Ukraine-Krieg, die zukünftige Gasversorgung, Rezessionsrisiken und den anhaltend hohen Preisdruck auf den tiefsten Wert seit dem ersten Virusausbruch in der ersten Jahreshälfte 2020.

- Der Rückgang in der Industrieproduktion ist der kräftigste seit Mai 2020.

- Die Erholung im Servicesektor fiel so schwach aus wie seit den Omikron-bedingten Störungen zu Jahresbeginn nicht mehr.

- Der Stellenaufbau verlangsamte sich auf ein 15-Monatstief.

- Deutschlands Wirtschaftsleistung schrumpfte so stark wie zuletzt vor 25 Monaten.

Wir haben also derzeit nicht nur das Problem, dass die Konjunkturdaten für die aktuelle Lage miserabel sind, sondern dass auch die zukunftsgerichteten Daten „ernstzunehmende Warnsignale für die nächsten Monate“ senden, wie es S&P Global formuliert.

Umsatz- und Gewinnerwartungen weiter gesunken

Und das spiegelt sich auch in den Gewinnerwartungen wieder. Während das jährliche Gewinnwachstum für das vergangene zweite Quartal 2022 aufgrund des positiven Verlaufs der Berichtssaison inzwischen auf +8,4 % deutlich nach oben geschraubt wurde, blicken die Analysten immer pessimistischer auf die weiteren Gewinnentwicklungen.

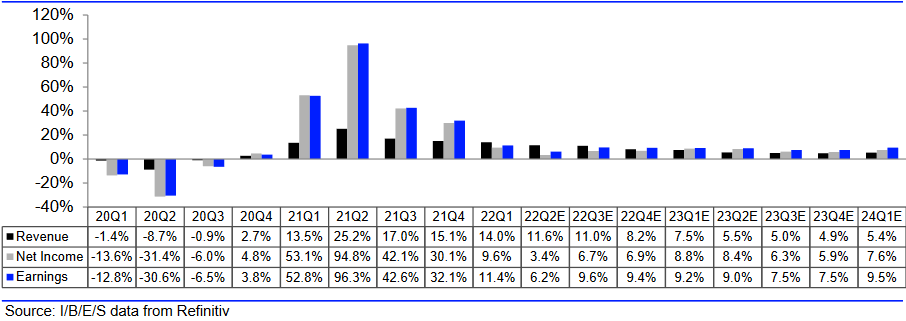

Wie vor genau einer Woche (siehe „Gewinnerwartungen weiter gesunken“) vergleichen wir dazu die aktuellen Analystenschätzungen mit denen der Vorwoche. Am vergangenen Mittwoch hatten 133 bzw. 26,6 % der S&P 500-Unternehmen ihre Zahlen vorgelegt. Und die Umsatz- und Gewinnentwicklung stellte sich wie folgt dar:

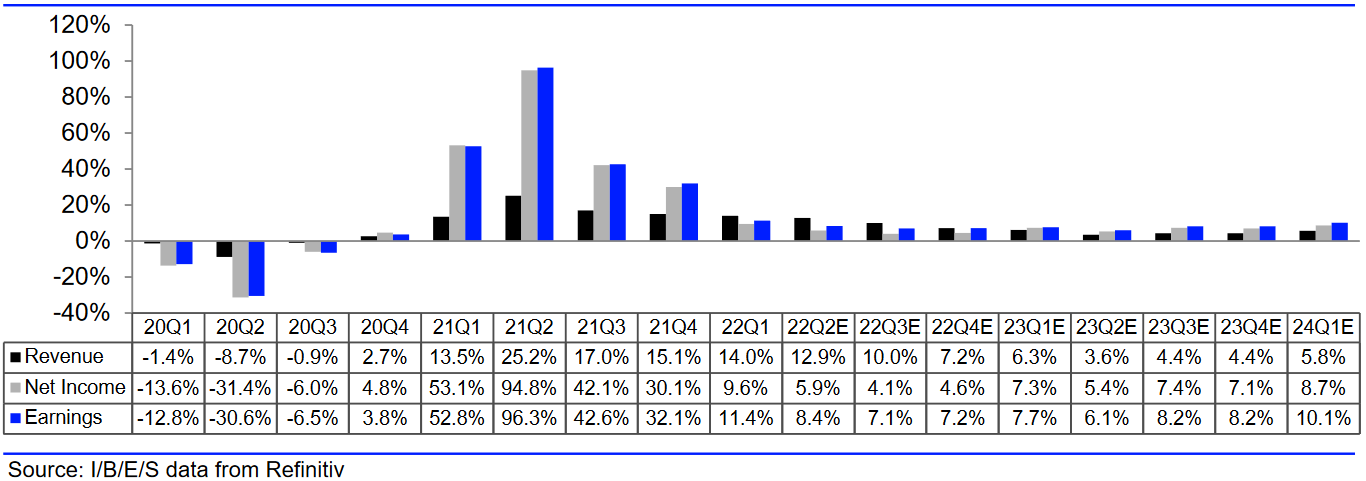

Vergleichen wir dies nun mit dem Stand von heute, nachdem 356 bzw. 71,2 % der Unternehmen ihre Bilanzen vorgelegt haben:

So zeigt sich bei den Gewinnen kurz und knapp folgendes Ergebnis:

- 2. Quartal 2022: aktuell +8,4 %, 26. Juli +6,2 %, 1. Juli +5,6 %

- 3. Quartal 2022: aktuell +7,1 %, 26. Juli +9,6 %, 1. Juli +11,1 %

- 4. Quartal 2022: aktuell +7,2 %, 26. Juli +9,4 %, 1. Juli +10,6 %

- 1. Quartal 2023: aktuell +7,7 %, 26. Juli +9,2 %, 1. Juli +9,9 %

- 2. Quartal 2023: aktuell +6,1 %, 26. Juli +9,0 %, 1. Juli +10,7 %

- 3. Quartal 2023: aktuell +8,2 %, 26. Juli +7,5 %, 1. Juli +7,9 %

- 4. Quartal 2023: aktuell +8,2 %, 26. Juli +7,5 %, 1. Juli +7,8 %

- 1. Quartal 2024: aktuell +10,1 %, 26. Juli +9,5 %, 1. Juli +9,7 %

Die Erwartungen wurden bis Mitte 2023 weiter nach unten revidiert, zum Teil sehr deutlich. Erst für den Zeitraum ab dem 2. Halbjahr 2023 ist man wieder etwas optimistischer. Man rechnet also damit, dass die aktuellen Probleme noch etwa 1 Jahr lang anhalten bzw. sich noch solange negativ auf die Umsätze und Gewinne der Unternehmen auswirken werden. Wobei die Umsatzerwartungen sogar bis einschließlich viertes Quartal 2023 nach unten revidiert wurden.

Anleger honorieren starke Berichtssaison

Dass sich die Aktienkurse jüngst so stark entwickelt haben, ist demnach nahezu ausschließlich der derzeit positiv verlaufenden Gewinnsaison zum zweiten Quartal 2022 zu verdanken. Immerhin haben bislang 77,2 % der Unternehmen die Gewinnerwartungen und 68 % die Umsatzerwartungen schlagen können. Derweil zeigt die Entwicklung der Umsatz- und Gewinnerwartungen, dass die Anleger eigentlich noch keinen Grund haben, bereits durch die aktuellen Probleme hindurch zu blicken. Es sei denn, man geht davon aus, dass die Börse der Wirtschaft ca. 1 Jahr vorausläuft, was ein sehr langer Zeitraum wäre. Gewöhnlich geht man eher von 6 bis maximal 9 Monaten aus.

Ein langwieriger Erholungsprozess

Es sieht also für die kommenden 11 Monate aktuell düster aus. Lediglich auf Seiten der Inflation deuten auch die Einkaufsmanagerdaten auf etwas Entspannung. Und so sehe ich folgende Entwicklung:

Ein abnehmender Inflationsdruck wird in den kommenden Monaten zu einer besseren Stimmung bei Konsumenten und Unternehmen beitragen. Der Stimmungsaufschwung wird sich dann sukzessive positiv auf den Konsum und die Produktion auswirken.

Fraglich ist nur, wie lange dieser Prozess dauern wird. Und fraglich ist daher auch, ob die Anleger aktuell bereits durch die derzeitigen Probleme hindurchschauen und die Korrektur der Aktienmärkte schon beendet ist oder diese mit einer Herbstkorrektur noch einmal neue Korrekturtiefs erfahren wird. Genau dies gilt es in den kommenden Tagen, Wochen und Monaten genau zu beobachten.

DAX mit Stärken und Schwächen

Schaut man auf den DAX (siehe folgender Chart), so lassen sich bullishe und bearishe Argumente finden. Bearish ist zu werten, dass der Index am ersten Zwischenhoch der ehemaligen Seitwärts- bzw. Abwärtsbewegung, die von Mitte bis Ende Juni stattfand und den kurzfristigen Abwärtstrendkanal begründet, abgeprallt ist (roter Pfeil). Und dadurch setzte er sehr schnell von oben auf das Ausbruchsniveau bei etwa 13.380 Punkten zurück. Bullish zu werten ist, dass er dieses Niveau knapp verteidigen konnte (grüner Pfeil) und seitdem wieder dynamisch steigt. Dabei gelang im zweiten Anlauf der Sprung über die Hürde bei 13.566,80 Punkten.

Die aktuelle Aufwärtsbewegung wird somit fortgesetzt, was natürlich ebenfalls bullish ist. Allerdings bewegt sich der DAX derzeit wenig volatil und auf relativ engem Raum. Es reicht ein erneuter Rücksetzer, damit es für die Bullen schon wieder gefährlich wird. Und fällt der DAX unter das Ausbruchsniveau zurück und wird dabei die Aufwärtslücke vom vergangenen Freitag vollständig geschlossen, trübt sich das Chartbild, wie am Freitag bereits geschrieben, schon wieder deutlich ein. Dann muss man mit weitergehenden Kursverlusten und somit einem Ende der Kurserholung rechnen.

Bullishe und bearishe Signale liegen also weiterhin sehr nah beieinander (siehe auch Börse-Intern vom vergangenen Freitag). Aktuell sieht es nach weiter steigenden Kursen aus. Doch die Lage ist so fragil, dass die Bären auch sehr schnell wieder das Ruder übernehmen können.

Mit Gewinnmitnahmen Teile der erzielten Performance sichern

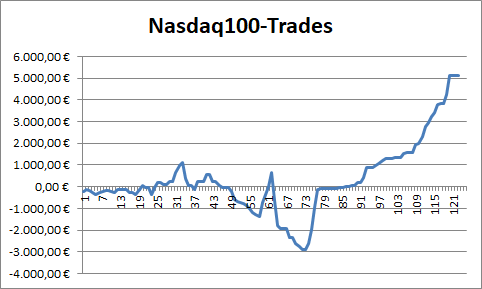

Ich bin daher mit den jüngsten Gewinnmitnahmen bei meinen Börsenbriefen zufrieden (siehe u. a. vorgestrige Börse-Intern). Gestern habe ich auch noch beim „Target-Trend-CFD“ einen Long-Trade auf den Nasdaq 100 beendet. Dieser brachte zwar keinen Gewinn, er hat sich aber durch die Kursgewinne der vergangenen Tage aus der Verlustzone herausarbeiten können, so dass er gestern auch keinen Verlust verursachte. Und das Depot konnte dadurch insgesamt zulegen. Diesen Hinzugewinn habe ich mit dem Ausstieg aus dem Nasdaq 100-Long nun gesichert.

Das gilt auch für die Performance aller abgeschlossenen Trades auf den Technologieindex. Da nun keine Trades mehr auf den Nasdaq 100 im Markt sind, ist der bislang erzielte Gewinn auf Höchststand eingeloggt.

In der aktuellen Marktlage halte ich auch dies für einen Erfolg und eine gute Nachricht für die Leser des „Target-Trend-CFD“.

Ich wünsche auch Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus