Die Berichtssaison begann mit einem Paukenschlag, denn die großen Banken übertrafen die Erwartungen der Analysten deutlich. Investoren reagierten durchweg positiv auf die Zahlen vom Freitag und Dienstagmorgen – bis eine Verkaufswelle bei Nvidia (NASDAQ:NVDA) den Markt nach unten zog. Am Mittwoch brachte Morgan Stanley (NYSE:MS) jedoch die Märkte wieder auf Kurs und beflügelte die großen Indizes.

Doch am Donnerstag übernahm ein anderer Sektor das Rampenlicht: Taiwan Semiconductor Manufacturing (NYSE:TSM) sorgte für eine wahre Kursrallye. Dank der wachsenden Nachfrage nach KI-Chips konnte das Unternehmen robuste Gewinne präsentieren – ein Trend, der laut TSM „noch viele Jahre anhalten“ dürfte.

Als Folge davon legten auch andere große KI-Akteure wie Nvidia, AMD (NASDAQ:AMD) und sogar Apple (NASDAQ:AAPL) und Microsoft (NASDAQ:MSFT) vor den anstehenden Berichten der großen Tech-Unternehmen kräftig zu.

Vor Beginn der Berichtsperiode gab es eine klare Erwartung: Gesenkte Analystenschätzungen würden größere Überraschungen ermöglichen und die Investoren erfreuen. Genau das ist bei den Banken eingetreten – allerdings nicht ohne Einschränkungen.

Bekommen die Banken jetzt ihre verdiente Anerkennung?

Alle sechs großen Banken haben die Gewinnerwartungen übertroffen, und bis auf Wells Fargo & Company (NYSE:WFC) wurden auch die Umsatzerwartungen geschlagen. Die meisten Bankaktien (NASDAQ:KBWB) wurden infolgedessen belohnt. Wells Fargo legte trotz verfehlter Umsatzprognosen um 6 % zu. Doch es gab auch Ausnahmen: Citigroup schlug beide Kennzahlen, doch die Aktie rutschte um 5 % ab, nachdem erhöhte Rückstellungen für Kreditausfälle bekannt gegeben wurden. Bank of America (NYSE:BAC) überraschte ebenfalls positiv, blieb aber an der Börse unverändert.

Insgesamt war die Stimmung im Bankensektor jedoch optimistisch.

Konsumententrends bleiben stabil: Der Zustand der US-Konsumenten bleibt unverändert. Zwar sind die Ausgaben stabil, jedoch zahlen Verbraucher ihre Kreditkartenschulden langsamer als sonst ab. Niedrigere Zinsen haben die Kreditaufnahme gefördert, aber der Immobilienmarkt hat die erhoffte Erholung noch nicht erlebt.

Investment Banking zeigt sich stark: Goldman Sachs (NYSE:GS) und Morgan Stanley profitierten im dritten Quartal von höheren Gebühren und einer gesteigerten M&A-Aktivität. Durch die jüngste Zinssenkung der Federal Reserve wird die Kreditaufnahme in Zukunft noch attraktiver, was das Potenzial für mehr Deals in den kommenden Monaten steigern dürfte.

Handel mit gemischten Ergebnissen: Der Aktienhandel konnte die Gewinne der großen Banken beflügeln, während das Geschäft mit festverzinslichen Wertpapieren (FICC) im Vergleich zum Vorjahr rückläufig war, in einigen Fällen sogar negativ.

Fazit: „Sanfte Landung“ in Sicht? JPMorgan (NYSE:JPM) sieht die Wirtschaft auf einem guten Weg. CFO Jeremy Barnum betonte im Earnings Call, dass die Ergebnisse mit einer „sanften Landung“ der US-Wirtschaft übereinstimmen. Ähnlich positive Signale kamen auch von anderen großen Banken.

Q3-Earnings Scorecard

Für das dritte Quartal 2024 wird ein Gewinnwachstum der S&P 500-Unternehmen von 4,1 % erwartet – das wäre das fünfte Quartal in Folge mit Gewinnzuwächsen. Diese Zahl kombiniert bereits gemeldete Ergebnisse mit Schätzungen für noch ausstehende Berichte. Der Umsatz soll sogar um 4,6 % im Jahresvergleich wachsen.

Besonders stark präsentieren sich die Sektoren Informationstechnologie, Kommunikationsdienste und Gesundheitswesen. Der Energiesektor bleibt hingegen der einzige, der voraussichtlich sowohl bei den Gewinnen als auch beim Umsatz Rückgänge verzeichnen wird.

Wachsende Unsicherheit – und das wegen der Wahlen?

Interessant ist auch ein weiterer Trend: Immer mehr Unternehmen verschieben ihre Gewinnberichte. Der Grund könnte die bevorstehende US-Präsidentschaftswahl am 5. November sein. In der Woche der Wahl erreicht die Q3-Berichtssaison normalerweise ihren Höhepunkt, aber viele Unternehmen scheinen ihre Berichte bewusst in die Wochen danach zu verschieben, um nicht in der Wahlberichterstattung unterzugehen.

Der „Late Earnings Report Index“ (LERI) steht mit einem Wert von 278 deutlich über dem Baseline-Wert von 100. Das signalisiert eine zunehmende Unsicherheit bei den Unternehmen, was deren kurzfristige Aussichten betrifft. Bis zum 11. Oktober haben bereits 105 Unternehmen ihre Berichte verschoben.

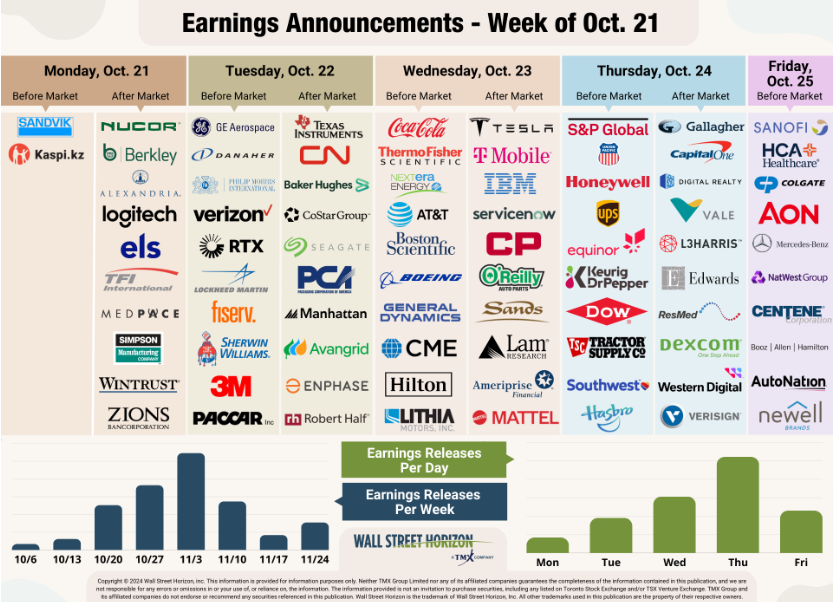

Was erwartet uns nächste Woche?

Die kommende Woche markiert noch nicht den Höhepunkt der Berichtssaison, bringt aber einige heiß erwartete Ergebnisse. Am Mittwoch wird Tesla (NASDAQ:TSLA)) als erster der „Magnificent 7“ berichten. Zudem liefern 3M (NYSE:MMM), Texas Instruments (NASDAQ:TXN) und Honeywell (NASDAQ:HON) interessante Einblicke in den Industriesektor. Hier sind die Erwartungen verhalten: Ein Gewinnwachstum von lediglich 1 % und ein Umsatzwachstum von 0,1 % im Vergleich zum Vorjahr werden erwartet.

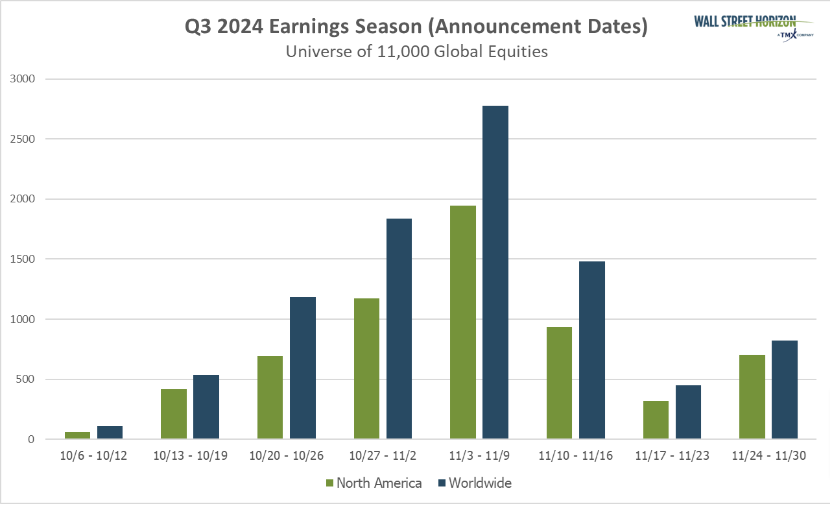

Höhepunkt der Berichtssaison im November

Die intensivste Phase der Berichtssaison wird zwischen dem 28. Oktober und dem 15. November erwartet. In dieser Zeit werden über 2.000 Unternehmen ihre Zahlen vorlegen. Der 7. November wird mit voraussichtlich 1.475 Berichten der aktivste Tag sein.

Noch haben nur 59 % der Unternehmen ihre Berichtszeitpunkte bestätigt. Der Rest basiert auf historischen Daten und kann sich noch ändern.

Diese Aktienstrategien könnten Ihr Portfolio beflügeln!

ProPicks KI erobert neue Märkte – jetzt auch in Deutschland! Bisher bekannt für ihre herausragenden Ergebnisse auf dem US-Aktienmarkt, liefert ProPicks KI von Investing.com jetzt smarte Aktienportfolios für Deutschland, Deutschland und andere internationale Märkte. Ob die USA, Europa oder spannende Schwellenländer: Unsere Strategien sind weltweit erfolgreich. Ein Beispiel? Die „Tech Stars“-Strategie hat 2024 den S&P 500 fast um das Doppelte geschlagen. Auch Alpha Germany Select begeistert: Mit einer Performance von +340 % und einem 10-jährigen Backtest überzeugt sie als eine zuverlässige Strategie für den deutschen Markt. Welches deutsche Unternehmen startet wohl als nächstes richtig durch?

ProPicks-KI freischalten