Sehr verehrte Leserinnen und Leser,

seit Freitag wissen wir, dass die jüngste Erholung nur eine Bärenmarkt-Rally war. Endgültig klar gemacht hat uns das Fed-Chef Powell höchstselbst mit seiner Rede auf dem jährlichen Zentralbanker-Symposium in Jackson Hole.

Wie Powell die Bärenmarkt-Rally beendet hat

Er bekräftigte nochmals, dass „das Hauptziel [der Fed] derzeit darin [besteht], die Inflation wieder auf 2 % zu senken“ Zugleich nahm er uns die letzten Illusionen über Dauer und Umfang der Fed-Maßnahmen: „Die Wiederherstellung der Preisstabilität wird einige Zeit in Anspruch nehmen und erfordert den energischen Einsatz unserer geldpolitischen Instrumente“.

Außerdem machte er unmissverständlich klar, was das bedeutet: „Höhere Zinsen, langsameres Wachstum und schlechtere Bedingungen am Arbeitsmarkt werden zwar die Inflation senken, für Haushalte und Unternehmen aber schmerzhaft sein“. Er räumte zwar ein, dass dies „die bedauerlichen Kosten der Inflationsbekämpfung“ seien. Doch gelinge es der Fed nicht, die Preisstabilität wiederherzustellen, würden die Konsequenzen noch wesentlich schlimmer ausfallen.

Die aufschlussreiche Reaktion der Aktienmärkte

Es war aufschlussreich, die Reaktion der Aktienmärkte am Freitag während Powells Rede zu beobachten. Es gab zwar kurz nach ihrem Beginn einen kräftigen Rückschlag, der aber innerhalb weniger Minuten wieder aufgeholt wurde, als er von „kraftvollen, schnellen Schritten“ sprach, um die Inflation zu bekämpfen:

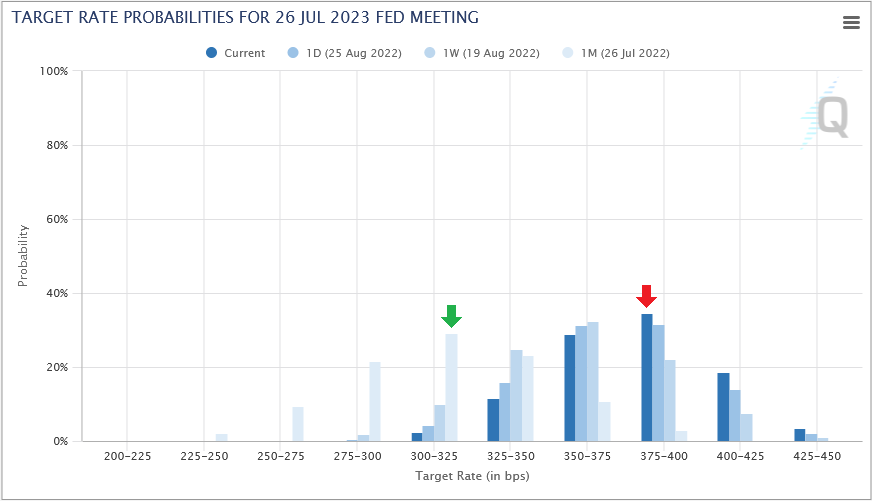

Diese hatten die Märkte nämlich in den vergangenen Wochen bereits eingepreist, wie ein Blick auf die Fed Fund Futures zeigt:

Quelle: CME Group (NASDAQ:CME) (Stand 26.08.2022, 16 Uhr)

So erwarteten die Börsianer bereits vor Powells Rede für das Fed-Meeting im Juli 2023 einen Leitzins von 4,0 % (siehe dunkelblaue Säulen, roter Pfeil). Einen Monat zuvor waren es nur 3,25 % (blassblaue Säulen, grüner Pfeil). Aber nachdem Powell von „Schmerzen“ sprach, die über längere Zeit anhalten könnten, drehte die Stimmung abrupt.

Trotz Beschönigung: Powell sprach Klartext!

Zumal es Powell vermied, seine Hoffnung auf ein „Soft Landing“ auszudrücken, wie er es bisher tat. Stattdessen verwies er auf die Stärke des US-Arbeitsmarkts und sprach davon, dass die Zinserhöhungen zu einem „weicheren“ Arbeitsmarkt führen würden. Das ist eine beschönigende, aber klare Umschreibung dafür, dass der Fed klar ist, dass nur eine höhere Arbeitslosigkeit in der Lage ist, Nachfrage und Inflation zu dämpfen.

Im Klartext: Die Fed nimmt keine Rücksicht mehr auf die Wirtschaft und damit auch nicht auf die Aktienmärkte. Da sie keine Möglichkeit hat, die globalen Angebotsdefizite zu beseitigen, will sie mit allen Mitteln die Nachfrage so weit dämpfen, dass die Preise trotzdem nicht übermäßig steigen. Es ist unwahrscheinlich, dass dies ohne Rezession gelingt. Powell hat also am Freitag Wirtschaft und Börsen auf eine Rezession eingestimmt.

Die Rezessionsängste sind zurück – und nun sehr konkret

Damit sind alle Hoffnungen hinfällig, dass der jüngste Anstieg mehr war, als nur eine Bärenmarkt-Rally. Gut, man könnte einwenden, dass die Kurse ja dennoch gestiegen sind, obwohl die Märkte in dieser Zeit den genannten Leitzinsanstieg eingepreist haben. (Und sich damit von ersten Zinssenkungen für 2023 verabschiedet haben.)

Aber eine „richtige“ Rezession ist noch einmal ein anderes Kaliber. Zumal man nicht viel Fantasie braucht, um sich auszumalen, wie stark eine solche Rezession sein muss, um trotz globaler Angebotsengpässe die Inflation in den 2%-Zielbereich der Fed zu drücken. Das bleibt nicht ohne gravierende Effekte auf die Unternehmensgewinne und damit die Aktienkurse.

Die weiteren Perspektiven des Bärenmarkts

Dieses Szenario müssen die Aktienmärkte also in den kommenden Wochen einpreisen. Wie weit werden dabei die Kurse noch fallen? Dazu ein Blick auf den Dow Jones nach der Target-Trend-Methode:

Die jüngste Erholung endete mit einem Fehlausbruch an der Oberkante des großen Korrekturtrends seit dem Allzeithoch vom Januar (siehe oberer Pfeil). Dann kam es zu einigem Hin und Her an der Oberkante des blauen Rechtecks (unterer Pfeil). Und am Freitag dann zu einem klaren Rückfall in dieses Rechteck.

Nach der Target-Trend-Methode sollte der Kurs nun wieder zurück bis an die Unterkante dieses Rechtecks fallen. Knapp darunter liegen auch das Jahrestief sowie das Vor-Corona-Hoch vom Februar 2020, das also durch den Rückfall im Juni schon erfolgreich bestätigt wurde.

Frustrierende oder schöne Aussichten? Es kommt darauf an!

An diesen Marken könnte der Index also einen nachhaltigen Boden ausbilden. Doch wie es danach tatsächlich weitergeht, hängt von den konjunkturellen Perspektiven und der Lage der Unternehmen ab: Im schlimmsten Fall fällt der Kurs wieder unter das Vor-Corona-Hoch. Das wäre aus übergeordneter Sicht ein Fehlausbruch über diese Marke und damit sehr bearish. Der Index könnte danach erneut an die untere rote Linie zurückfallen oder an die nächste Rechtecklinie bzw. das Tief vom Oktober 2020 bei rund 26.000 Punkten fallen.

Aber so weit ist es noch nicht. Dennoch: Der Bärenmarkt geht vorerst weiter. Das mag frustrierend sein. Doch für langfristig orientierte Anleger ergeben sich dadurch sehr gute Chancen. Sie können diese maue Zeit nutzen, um hervorragende Unternehmen aufzuspüren, deren Aktien sie in den kommenden Monaten dann zu derart niedrigen Kursen aufsammeln können, die sie danach vermutlich nie wiedersehen werden…

Mit besten Grüßen

Ihr Torsten Ewert