Der EUR eröffnet gegenüber dem USD bei 1,0892 (05:51 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0883 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 149,16. In der Folge notiert EUR-JPY bei 162,46. EUR-CHF oszilliert bei 0,9387.

Märkte: DAX zwischenzeitlich mit neuem Allzeithoch

Der Finanzmarkt zeigt sich auf den etablierten Niveaus weiter nervös. Gestern reüssierte der DAX mit historischer Rekordmarke, tags zuvor der S&P 500 und der Dow Jones. Die Niveaus wurden im Verlauf dann abverkauft. Der Rentenmarkt beruhigte sich. Der USD tastet sich vor. Gold und Silber sind aktuell die "stillen Stars".

Die "Aktienmarktparty" wurde gestern durch mehrere Entwicklungen gestört. Die Ausblicke von ASML (AS:ASML) (-15,64%) und LVMH (EPA:LVMH) (-1,94%) konnten den Markt nicht überzeugen. Der Rückgang der Ölpreise lastete auf dem Energiesektor. Trumps Ankündigung einer aggressiven Protektionspolitik, die das US-Wachstum forcieren soll, belastete die Marktpsychologie.

Das Datenpotpourri (siehe unten) lieferte positive Datensätze aus Europa. Die Industrieproduktion der Eurozone als auch der ZEW-Sentiment Index setzten teilweise unerwartet positive Akzente. Der britische Arbeitsmarkt belegte Stärke. An der Inflationsfront kam es entspannten Entwicklungen in Deutschland (Großhandelspreise) als auch in Kanada. Dort ergab sich der geringste Anstieg der Verbraucherpreise seit Februar 2021. Der Einbruch des New York Fed Manufacturing Index und die jüngere Volatilität des Index werfen zunehmend Qualitätsfragen auf.

Aus Deutschland erreichten uns überwiegend negative Nachrichten. Der BDI und die Familienunternehmen schlagen ob der Rahmendaten und der Politik Alarm (siehe unten). Aktienmärkte: Late Dax -0,29%. EuroStoxx 50 -2,40%, S&P 500 -0,72%, Dow Jones -0,76%, US Tech 100 -1,29%

Aktienmärkte in Fernost Stand 06:20 Uhr: Nikkei (Japan) -1,75%, CSI 300 (China) -0,24%, Hangseng (Hongkong) +0,90%, Sensex (Indien) +0,07% und Kospi (Südkorea) -0,45%. Rentenmärkte: Die 10-jährige Bundesanleihe rentiert heute früh mit 2,23% (Vortag 2,28%), während die 10-jährige US-Staatsanleihe eine Rendite in Höhe von 4,04% (Vortag 4,09%) abwirft.

Devisenmärkte: Der USD bleibt an den Devisenmärkten als vermeintlicher "Safe Haven" gefragt (EUR -0,0009), ohne jedoch auf dem aktuellen Niveau neues Momentum zu kreieren. Gold (+20,70 zSD) und Silber ( +0,45 USD) profitierten als Währungen ohne Fehl und Tadel. Sie zeigen intrinsische Stärke. Sie sind übergeordnet die "stillen Stars".

Insolvenzprognosen der Allianz (ETR:ALVG) Trade für die Welt und Deutschland (unerfreulich)

Weltweit legten die Insolvenzen im Jahr 2023 um 7% zu. Für das Jahr 2024 wird ein Anstieg um 9% auf globaler Basis prognostiziert. Per 2025 wird eine Stabilisierung (Zahl) auf dem erhöhten Niveau unterstellt.

Für Deutschland sieht es kritischer aus. 2024 sollen die Insolvenzen um 13% zulegen. Die höhere Negativdynamik setzte im 2. Halbjahr 2023 ein (seitdem +25%). 2025 soll die Zahl unter Maßgabe einer unterstellten Konjunkturerholung leicht auf 19.860 Insolvenzen fallen.

Kommentar: Insolvenzdaten sind nachlaufende Wirtschaftsindikatoren. Eine echte Trendwende ist für Deutschland schon aus dieser Erkenntnis nicht vorhersehbar. Die deutschen Insolvenzdaten unterstreichen den "Verliererstatus" Deutschlands gegenüber der Welt. Dieser Verliererstatus manifestiert, dass deutsche Politik für die Fehlentwicklungen verantwortlich zeichnet. Dort liegt die Ursache des Problems.

Das ist das Resultat, wenn Echokammern gepflegt werden und Wirtschaftseliten (Institute und Verbände), die Berlin kritisch begleiten sollten, ihren Job nicht zeitig machen (Opportunismus).

Deutschland: BDI schlägt Alarm!

Der Bundesverband der Deutschen Industrie (BDI) fordert einen Politikwechsel für schnelle Investitionen und eine Trendwende in Deutschland. Man brauche einen Investitionsboom, nicht irgendwann, sondern heute, so BDI-Präsident Russwurm. Entscheidungen dauerten zu lange, die Vorgaben der Politik seien zu detailliert. Die Lage sei ernst. Es brauche ein Umdenken.

O-Ton: "Wir sind auf der Verliererstraße!" Der Weg der vergangenen Jahre funktioniere nicht mehr. Das Risiko einer Abwanderung der Industrie sei inzwischen real geworden. Dies wirke abschreckend auch auf andere Länder in Europa.

Als ein Beispiel für die Probleme nannte Russwurm die hohen Strompreise, die wegen des Netzausbaus weiter zu klettern drohten. Die Bundesnetzagentur arbeite zwar an einem neuen Model zur Umlage der Kosten, dies solle aber erst 2025 vorgestellt werden. Dies dauere viel zu lange. Gleiches gelte für den Aufbau der Wasserstoffwirtschaft. Die strenge Konzentration auf grünen, also mit Wind- oder Sonnenstrom erzeugten Wasserstoff, sei übertrieben und bremse.

O-Ton Russwurm: "Wir müssen klimaneutral werden und wettbewerbsfähig bleiben."

Der Rest der Welt folge Deutschland bei dieser Regulierung nicht. China und die USA nutzen das Klima als ein Spielfeld des globalen Wettbewerbs.

Kommentar: Ich freue mich, über die Position des BDI, aber warum erst jetzt, wo das Kind in den Brunnen gefallen ist? Gab es zeitig faktenbasierte warnende Stimmen? Wurden die medial (Rolle der 4. Gewalt zu regierungsnah?) und politisch ernst genommen oder ignoriert?

Deutschland: Familienunternehmer schlagen Alarm!

Der Verband der Familienunternehmer schlägt angesichts der wirtschaftlichen Lage in Deutschland Alarm. Die Situation sei extrem ernst, so Verbandspräsidentin Ostermann. Eine aktuelle Umfrage des Verbandes habe ergeben, dass die aktuelle Geschäfts- und Auftragslage der Familienunternehmen noch nie so schlecht gewesen sei wie derzeit.

Ostermann forderte zwei Moratorien, um die Lage für die Unternehmen in Deutschland zu verbessern. Zum einen dürfe es keine weitere Bürokratie mehr geben, vor allem auch seitens der EU. Zum zweiten mahnte sie ein Moratorium bei den Sozialversicherungsabgaben an, einschließlich des von der Ampel-Koalition geplanten Rentenpakets. Man brauche jetzt einen Ruck, der durchs Land geht, dass die Unternehmer wieder Vertrauen schöpfen.

Kommentar: Ich freue mich, über die Position der Familienunternehmer, aber warum erst jetzt, wo das Kind in den Brunnen gefallen ist? Nacherzählung kann jeder ...

DAX: Neuer Rekord, trotzdem eine nüchterne Betrachtung

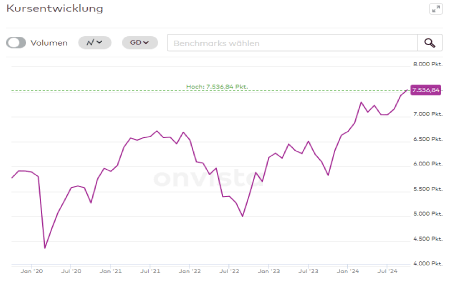

Wir erfreuen uns an dem zwischenzeitlichen neuen DAX-Rekord, der gestern bei 19.633,91 Punkten markiert wurde. Diese Freude ist jedoch getrübt. Der DAX ist ein "Performance Index". Dividenden werden dabei berücksichtigt. Anders ist es bei dem S&P 500. Dieser Index ist ein reiner Kursindex. Der Vergleich der Indices hinkt, man vergleicht "Äpfel mit Kokosnüssen". Auch der DAX wird als Kursindex berechnet. Werfen wir einen Blick auf den Kursindex des DAX. Zunächst ist zu konstatieren, dass auch hier ein neuer Rekord markiert wurde, aber der Kursindex bewegt sich weit unter dem Indexwert des Performance Index (rund 7.500 versus circa 19.600).

© Onvista DAX-Kursindex

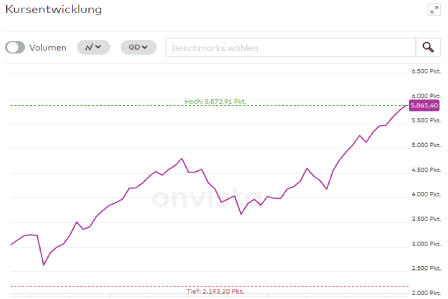

Dagegen stellen wir die Entwicklung des Standard & Poors 500 Index

© Onvista S&P 500

• Im Fünfjahresvergleich ergab sich im Standard & Poors 500 Index ein Anstieg um rund 93%.

• Im Fünfjahresvergleich kam es im DAX-Kursindex zu einem Plus in Höhe von rund 31%.

Kommentar: Die unterschiedliche Performance erklärt sich über unterschiedliche Strukturen der Wirtschaft. Die USA sind stark in Militärtechnologie, im IT-, KI-, im Plattformbusiness und in Biotechnologie. Diese Felder wurden hier sträflich vernachlässigt (Mahnung IT-Airbus!). In den USA wird wirtschaftsfreundlichere Politik gemacht (ohne Wirtschaft/Energie geht nichts!). Die Aktienmarktkultur ist in den USA ausgeprägt, hier steckt sie in Kinderschuhen!Die Divergenz der Attraktivität der Märkte ist ein weiterer Beleg dafür, dass Europa zurückfiel und zurückfällt. Das gilt es, zu ändern. Politik kann und muss dazu beitragen (Anreize).

Datenpotpourri der letzten 48 Handelsstunden

Eurozone: Starke Industrieproduktion und ZEW-Indices ex Lageindex

Die Industrieproduktion der Eurozone legte per August im Monatsvergleich um 1,8% (Prognose 1,7%, Vormonat -0,5%, revidiert von -0,3%) zu. Im Jahresvergleich kam es zu einem Anstieg um 0,1% (Prognose -1,0%) nach zuvor -2,1% (revidiert von -2,2%). Die Devisenreserven der Eurozone lagen per September bei 1.318,9 Mrd. EUR nach zuvor 1.288 Mrd. EUR. Damit wurde ein neuer Rekord markiert. Der ZEW-Erwartungsindex für die Eurozone lag per Oktober bei 20,1 nach zuvor 9,3 Zählern.

Deutschland: Der ZEW Economic Sentiment Index stellte sich per Oktober auf 13,1 Punkte (Prognose 10,0, Vormonat 3,6). Der Lageindex sank dagegen von -84,5 auf -86,9 Zähler (Prognose -84,5).

Deutschland: Die Großhandelspreise sanken per September im Monatsvergleich um 0,3% nach zuvor -0,8%. Im Jahresvergleich kam es zu einem Rückgang um 1,6% nach zuvor -1,1%. Es war der größte Rückgang im Jahresvergleich seit April 2024.

UK: Starker Arbeitsmarkt

Die Arbeitslosenrate nach ILO-definition stellte sich per August auf 4,0% (Prognose 4,1%) nach zuvor 4,1%.

USA: Massiver Einbruch des New York Fed Manufacturing Index

Der New York Fed Manufacturing Index fiel per Oktober von zuvor +11,5 auf -11,9 Zähler (Prognose +3,5).

Kanada: Verbraucherpreise mit geringster Zunahm (J) seit 02/2021

Die Verbraucherpreise verzeichneten per September im Jahresvergleich eine Zunahme um 1,6% (Prognose 1,8%) nach zuvor 2,0%. Es war der kleinste Anstieg seit Februar 2021.

Derzeit ergibt sich für den EUR gegenüber dem USD eine negative Tendenz. Ein Überschreiten der Widerstandszone bei 1.1180 - 1.1210 negiert dieses Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe