Die Aktienmärkte beendeten einen sehr starken Monat Oktober, wo die September-Konsolidierung komplett rückabgewickelt wurde. Die US-Indizes performten hierbei sogar deutlich besser als der DAX. Störfaktoren, wie eine abschwächende Konjunktur und weiter hoher Inflationsdruck, werden zur anstehenden saisonal sehr starken Zeit komplett ausgeblendet.

Die nun kommende Handelswoche bringt mit dem US-Arbeitsmarktbericht und dem Fed-Zinsentscheid, wo u.a. das Tapering angekündigt wird, zwei größere Impulsgeber mit sich.

Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick. Beachtet bitte auch das aktuelle Gewinnspiel im Video!

Wichtige Wochentermine:

- Montag:

- Monatsauftakt

- 02:45 Uhr China Caixin Einkaufsmanagerindex Verarbeitendes Gewerbe Oktober

- 08:00 Uhr BRD Einzelhandelsumsatz September

- 15:00 Uhr USA ISM-Einkaufsmanagerindex Verarbeitendes Gewerbe Oktober

- Dienstag:

- Mittwoch:

- 13:30 Uhr USA ADP-Beschäftigtenzahl ex Agrar Oktober

- 15:00 Uhr USA ISM-Einkaufsmanagerindex Dienstleistungssektor Oktober

- 15:00 Uhr USA Auftragseingang Industrie September

- 19:00 Uhr/ 19:30 Uhr USA Fed-Zinsentscheid & Pressekonferenz

- Donnerstag:

- 08:00 Uhr BRD Auftragseingang Industrie September

- 11:00 Uhr Eurozone Erzeugerpreise September

- 13:30 Uhr USA Lohnstückkosten Q3

- 13:30 Uhr USA Handelsbilanzsaldo September

- Freitag:

- 08:00 Uhr BRD Industrieproduktion September

- 11:00 Uhr Eurozone Einzelhandelsumsatz September

- 13:30 Uhr USA Durchschnittliche Stundenlöhne Oktober

- 13:30 Uhr USA Arbeitslosenquote Oktober

Blicken wir auf einige interessante Chartbilder:

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq 100 (blau), S&P 500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn. Im Monat September wurde der bisher stärkste Rücksetzer im laufenden Jahr bis auf mittelfristig entscheidende Unterstützungszonen abgearbeitet. Der anschließende starke Rebound führte bei den US-Indizes direkt in eine V-Erholung zum Allzeithoch. Es bleibt auffällig, dass der DAX mit einer schwächeren Performance diese Bewegung kaum nachbilden konnte. Auch auf Monatssicht Oktober ist die Divergenz markant. Monatsperformance: S&P500 6,91%, Dow Jones 5,84%, Nasdsaq100 7,90% und der DAX mit 2,81%.

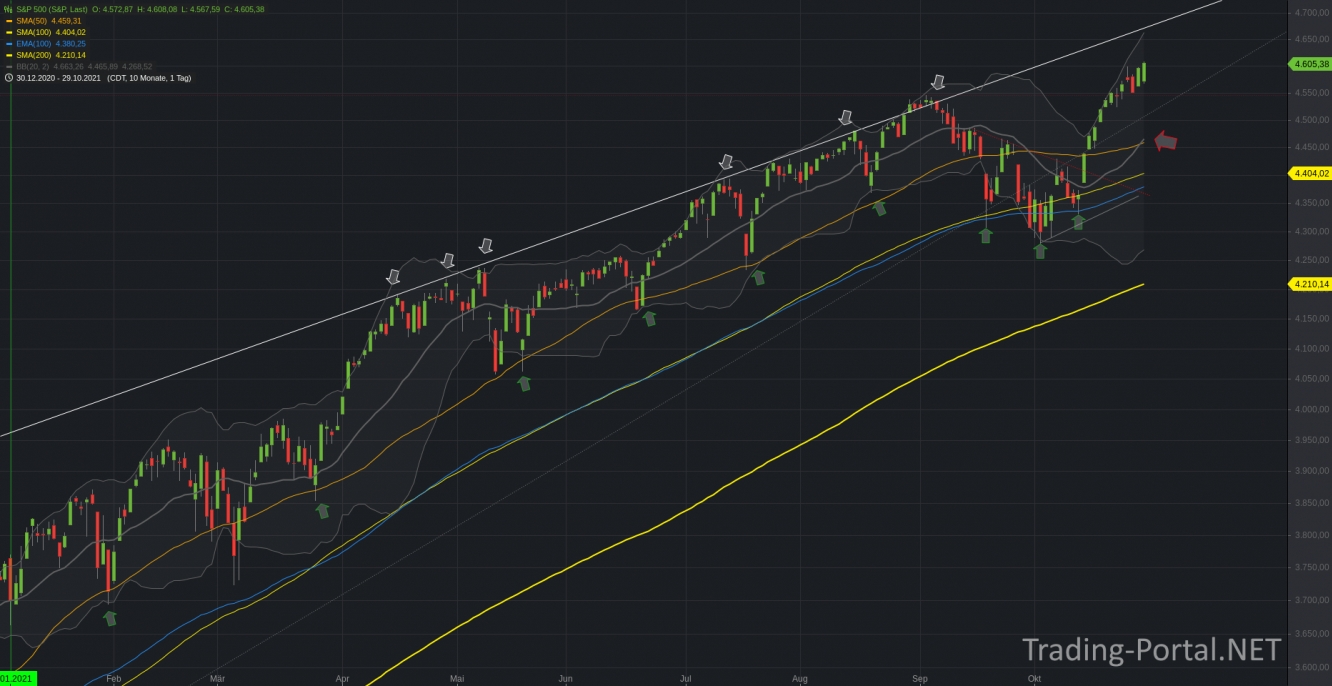

Ein kurzer Blick in den US-Markt ins übergeordnete Bild. Der S&P500 hangelte sich im Jahr 2021 stets an der 50-Tagelinie entlang. Dieses Muster wurde im September unterschritten und es folgte der Rutsch bis an die 100-Tagelinien. Per iSKS-Umkehrformation gelang der Sprung zurück über die Ausbruchszone & die V-Erholung zum Allzeithoch. Die 50-Tagelinie an der 4.460 stellt nun wieder die wichtige Unterstützung und altbekannte "Buy-the-Dip"-Zone dar. Eine Konsolidierung darf im Sinne der Bullen nicht nachhaltig unter diese Marke führen. Oberhalb kann der S&P500 im Hangelmodus an der 2020-er Verbindungslinie während der Jahresendrally sogar die 4.800 Punkte zum Jahresabschluss erreichen.

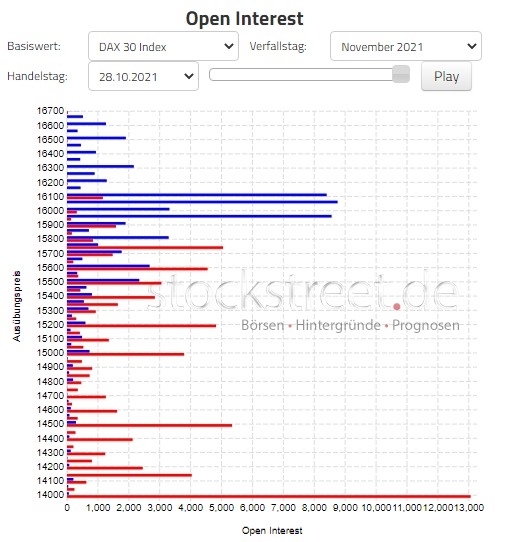

Ein früher Blick zu den Positionierungen für den Kleinen Verfallstermin am 19. November. Bereits jetzt ist auffällig, dass die Call-Positionierungen Richtung 16k klar dominieren. Die Stillhalter hätten somit wenig Interesse an einer Allzeithochrally für den DAX und würden den charttechnischen Widerstand zusätzlich verstärken. Ein Fortbestand der volatilen Seitwärtsrange ist somit auch im November für den DAX wahrscheinlich.

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Die Pandemie hinterließ bisher eine große rote Quartalskerze, gefolgt von mittlerweile 5 starken grünen Kerzen in Folge (gab es zuletzt 2006 & 2012), wobei auch die Bollinger-Area durchbrochen werden konnte. In den letzten 25 Jahren waren solche Ausbrüche aus der Bollinger-Area sehr selten; erst recht mit 5 grünen Quartalskerzen im Rücken. Im Anschluss folgte stets eine Korrektur von mindestens 10 Prozent und das immer in der 2. Jahreshälfte. Mit 7,5% wurde dieser Wert schon fast erreicht.

Markiert sind auch die beiden Bärenmärkte (Dotcom-Bubble, Finanzkrise) bzw. zugleich die Rezessionen. Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre, bis das Vorkrisenniveau wieder erreicht werden konnte. Diesmal folgte nur ein sehr steiler Anstieg.

Im großen Quartalschart ist der DAX an der 15k & 14.8 gut gestützt. Darunter wäre eine schnelle Bewegung zur 14k möglich. Oberhalb steht eine Range zur 15.400 und .660. Darüber würde nach der .830 wieder die 16k in den Blickpunkt rücken. Bei Bruch Aufhellung zur 16.400.

Den gleichen Zeitraum auch nochmal als Tageschart, wo die 20-jährige Keilformation während der Pandemie erst auf der Unterseite und nun auf der Oberseite verletzt wurde. Gelingt der nachhaltige starke bullische Durchbruch? Ein Fall zurück in die Keilformation (14.800) könnte hingegen ein bärisches Fehlausbruchszenario ins Spiel bringen & damit eine stärkere Korrektur einleiten.

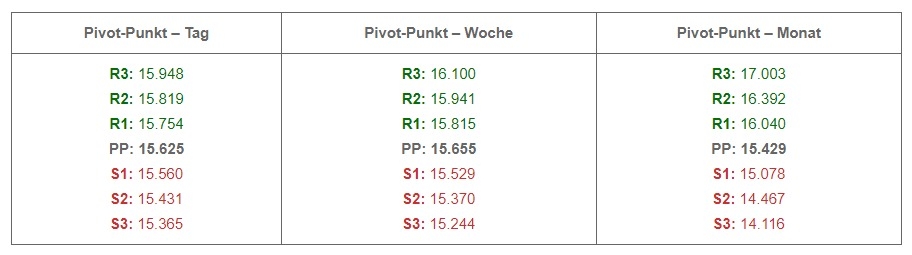

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat November.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2021. Vielleicht kein unwesentlicher Grund, warum der DAX seit Monaten seitwärts tendierte. Das Absetzen von der Ausbruchszone wäre auch in diesem Bild von großer Bedeutung.

DAX - Übergeordnete Lage:

- Der DAX mit Ausbruch über die große Keilformation bei 14.8. Die Bullen dominieren oberhalb der Marke und können eine Spanne über die 15k zur 15.600 und .830 anstreben. Darüber weitere Aufhellung zur 16k, 16.2 und nachfolgend 16.5. Bei Bruch zurück unter die 14.8 folgt die 14k als nächste wichtige Unterstützung.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX nach dem Mai nun auch im Oktober die wichtige 14.8 testen und somit die Seitwärtsrange verteidigen konnte. Erst unterhalb trübt sich das Bild mittelfristig ein. Die neutrale Seitwärtsrange reicht von 14.815/15k/15.260/15.430/.660 und nachfolgend 15.825 & der 16.030. Oberhalb Aufhellung zur 16.370. Unterhalb wären hingegen 14.470 & nachfolgend die 14k zu nennen.

Xetra-DAX Wochenchart.

Der Blick zum Wochenchart, wo der DAX trotz sehr starker US-Indizes seit Anfang April innerhalb einer Seitwärtsrange steckt. Die 15.590 stellt einen ersten wichtigen Kombisupport.

Oberhalb bleiben die Bullen im Vorteil und können eine erste Range über die .690 zur .755 ausbilden. Nachfolgend sei der Widerstand an der .830 zu nennen. Bei Bruch weitere Aufhellung zur 15.940 & dem AZH bei 16.030.

Unterhalb erhalten die Bären ihre Chance und hätten eine erste Spanne über die 15.500 zur 15.405 aktiv. Darunter droht der erneute Weg zur 15.260 & 15.200. Bei Bruch Eintrübung zur 15.050.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

- Der DAX konnte die 100-Tagelinien auf Wochenschlussbasis verteidigen. Der sma100 bei 15.600 & die .620 stellen einen ersten wichtigen Supportbereich.

- Oberhalb steht eine Range über die .690 zur .755. Darüber folgt die Erweiterung zur nächstgrößeren Widerstandszone in das September-Gap bei 15.792/.827. Bei Bruch weitere Aufhellung 15.895.

- Unterhalb sei hingegen die Spanne über die .565 zur .535 aktiv. Darunter bildet der ema100 bei 15.465 einen nächsten Support, direkt gefolgt von der .425.

Relevante Marken in der Übersicht:

- Widerstände: 15.690 > 15.755 > 15.792 > 15.827 > 15.895 > 15.950 > 16.030 > 16.100

- Unterstützungen: 15.620 > 15.600 > 15.565 > 15.535 > 15.465 > 15.425 > 15.350 > 15.300 > 15.250 > 15.200