- Kleinanleger sollten angesichts der aktuellen Marktrallye Vorsicht walten lassen

- Eine geringe Marktbreite, rückläufige Unternehmensgewinne und hohe Bewertungen großer Tech-Unternehmen signalisieren ungünstige Marktaussichten

- Hier hilft der Aktien-Screener von InvestingPro - Anleger können damit Aktien identifizieren, die sie als Absicherung gegen eine mögliche Marktkorrektur shorten können

Da der Markt nach einer mehr als sechsmonatigen Seitwärtsbewegung endlich Anzeichen für einen Breakout zeigt, sind die Kleinanleger natürlich versucht, ohne Zögern zuzugreifen und Impulskäufe zu tätigen. Diese Tendenz verstärkt sich mit der Angst, den KI-Trend zu verpassen (schnell noch auf den Zug aufspringen – „FOMO“). Anleger bevorzugen daher immer noch Aktien, die eindeutig überkauft sind - wie z.B. NVIDIA (NASDAQ:NVDA).

Wir sollten aber unbedingt daran denken, dass solche emotional motivierten Trades oft nicht gerade sinnvoll sind. Institutionelle Investoren sind sich darüber sehr wohl im Klaren und werden diese Emotionen zu ihrem Vorteil ausnutzen - und wir zahlen die Zeche.

Eine rationale Betrachtung des Marktes zeigt im Vergleich zu den jüngsten Aktionen eine Realität mit weniger optimistischen Aussichten. Trotz Fortschritten bei der Inflation und den Zinssätzen senden die Unternehmensgewinne und die Wirtschaftstätigkeit weiterhin klare Warnsignale aus.

Die Marktperformance des S&P 500 im laufenden Jahr war zweifellos beeindruckend, aber bei genauerer Betrachtung zeigt sich ein bedenklicher Trend. Ein Großteil der satten Rendite von 11,5 % wurde von lediglich sieben Aktien getragen. Diese Magnaten der Finanzwelt sind niemand Geringeres als Apple (NASDAQ:AAPL), Microsoft Corporation (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Meta Platforms (NASDAQ:META), Amazon.com (NASDAQ:AMZN), Tesla (NASDAQ:TSLA) und natürlich NVIDIA. Und als ob das noch nicht genug wäre, werden Mega-Cap-Unternehmen aus dem Tech-Sektor derzeit zum fast 30-fachen ihrer für 2024 prognostizierten Gewinne gehandelt.

Institutionelle Investoren sind sich offenbar einig: Die gegenwärtige Situation gibt zumindest Anlass zur Besorgnis.

„Die fehlende Marktbreite in Verbindung mit den seit zwei Quartalen rückläufigen Erträgen bedeutet, dass noch mehr Abwärtsrisiken bestehen“, sagt Michael Landsberg, Chief Investment Officer bei Landsberg Bennett Private Wealth Management.

Ähnlich äußerte sich Robert Schein, Chief Investment Officer bei Blanke Schein Wealth Management, in einem Interview mit TheStreet.com:

„Wir brauchen die Beteiligung anderer Sektoren. Die Anleger sollten sich darauf konzentrieren, ihre Portfolios aktiv zu diversifizieren, wobei Beteiligungen in mehreren Sektoren des S&P und einer Vielzahl von Anlageklassen ein besseres Risikomanagement in einem von Unsicherheit geprägten Umfeld ermöglicht.“

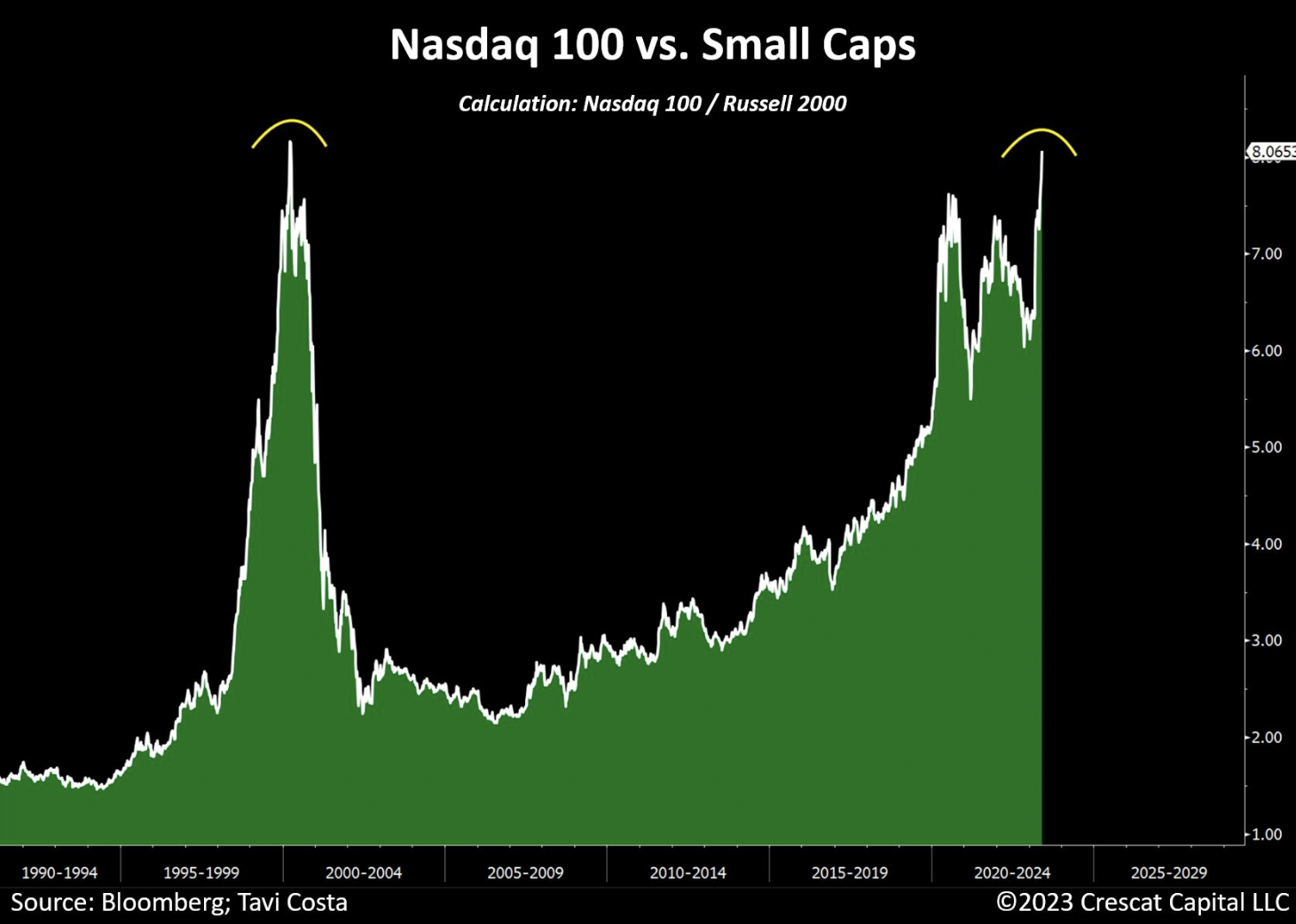

Wie Tavi Costa zeigt, ist das Verhältnis vom Nasdaq zum Russell ähnlich hoch wie auf dem Höhepunkt der Dot-Com-Blase von 1999- 2000.

Quelle: Tavi Costa

Anfang Januar hatte ich mein Jahresziel für den S&P 500 bei 4.300 festgelegt. In Anbetracht des oben genannten Szenarios und meiner generellen Einschätzung der Gesamtwirtschaft (wie im Artikel erläutert) erwarte ich zumindest einen gesunden Rückgang, wenn nicht sogar eine größere Bewegung.

Vor diesem Hintergrund bin ich der Meinung, dass Long-Investoren damit beginnen sollten, einen Teil ihrer jährlichen Gewinne zu sichern, indem sie überkaufte Aktien shorten. Sie können dabei ihre Long-Positionen in starken Aktien trotzdem behalten.

Wir werden jetzt den Aktienscanner von InvestingPro einsetzen, um Aktien zu finden, bei denen Anleger jetzt short gehen sollten. Liebe Leser - Sie können dieses Research jetzt auch selbst durchführen, indem sie einfach den folgenden Link anklicken: InvestingPro eine Woche lang testen - kostenlos!

Potenzielle Verlierer-Aktien mithilfe von InvestingPro identifizieren

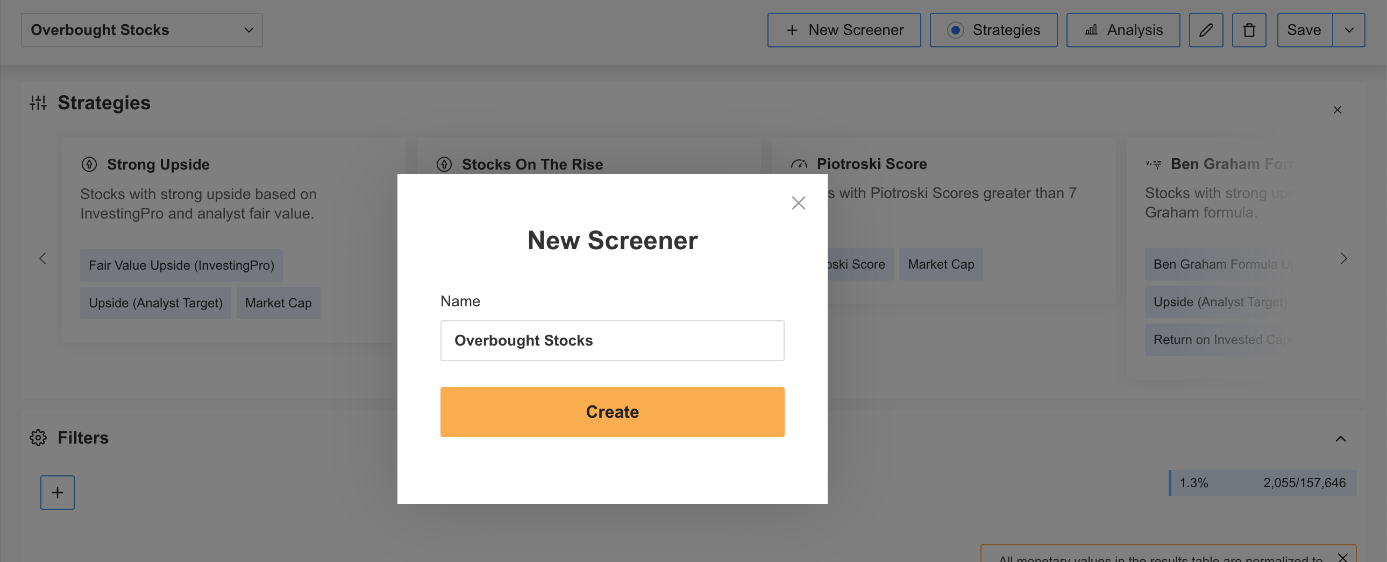

Diesmal werden wir den InvestingPro-Aktienscanner etwas anders einsetzen - statt nach starken Aktien zu suchen, werden wir Aktien identifizieren, die man jetzt verkaufen sollte. Ich habe mein Research mit der Erstellung einer neuen Screener-Liste mit dem passenden Namen „Overbought Stocks“ - überverkaufte Titel begonnen.

Quelle: InvestingPro

Um potenzielle Verlierer unter den Tausenden an den Börsen notierten Titeln zu finden, habe ich die folgenden Auswahlkriterien gewählt:

- Aktien mit einem KGV von mehr als 30

- die im laufenden Jahr mehr als 30% Rendite abgeworfen haben

- mit einer negativen Einschätzung des fairen Werts

- die auf InvestingPro einen Financial Health Score von 3 oder schlechter haben

- die im Bereich der Informations- oder Kommunikationstechnologie oder tätig sind

Die Suche hat diese drei Aktien herausgefiltert:

- Hitek Global (NASDAQ:HKIT) - Abwärtspotenzial von 36,7 %

- Intercede Group (LON:IGP) - Abwärtspotenzial von 24,1 %

- AvePoint (NASDAQ:AVPT) - Abwärtspotenzial von 14,6 %

Werfen wir einen genaueren Blick auf Hitek Global, um besser zu verstehen, warum Investoren ausgerechnet bei diesem Titel Short-Positionen als Absicherung gegen einen möglichen Marktrückgang in Betracht ziehen könnten.

Anleger können dieses Research jetzt auch selbst durchführen, indem sie einfach den folgenden Link anklicken: Testen Sie InvestingPro eine Woche lang - kostenlos!

Hitek Global

Das in China ansässige Unternehmen Hitek Global ist ein Anbieter von IT-Beratung und -Lösungen, die auf die Bedürfnisse kleiner und mittlerer Unternehmen in verschiedenen Branchen in China zugeschnitten sind. Das Unternehmen ist auf das Angebot von ACTCS-Geräten (Anti-Counterfeiting Tax Control System - Steuerliches Kontrollsystem zur Bekämpfung von Fälschungen), wie z. B. hochentwickelte Steuerdisketten und Drucker, sowie auf ACTCS-Dienstleistungen und andere IT-Unterstützung spezialisiert.

Die HKIT-Aktie hat seit ihrem Börsengang im März einen fantastischen Run erlebt, der vor allem durch die Wiederbelebung der chinesischen Wirtschaft, die künstliche Intelligenz und den Anstieg der Technologiewerte angetrieben wurde.

Nach einem Anstieg von satten 95 % zeigt die Aktie jedoch erste Anzeichen von Schwäche. Sollte sich der Markt umdrehen, wird Hitek wahrscheinlich schnelle und dramatische Verluste erleiden, was den Titel zu einem perfekten Ziel für diejenigen macht, die auf Leerverkäufe von KI-Aktien setzen.

Hier sind die wichtigsten Bemerkungen zu dieser Aktie auf der Übersichtsseite von InvestingPro:

- Kurs-Gewinn-Verhältnis von 108,2x

- Rückläufiger Trend beim Gewinn pro Aktie

- Der RSI deutet darauf hin, dass die Aktie überkauft ist

- Die Aktie wird mit hoher Kursvolatilität gehandelt

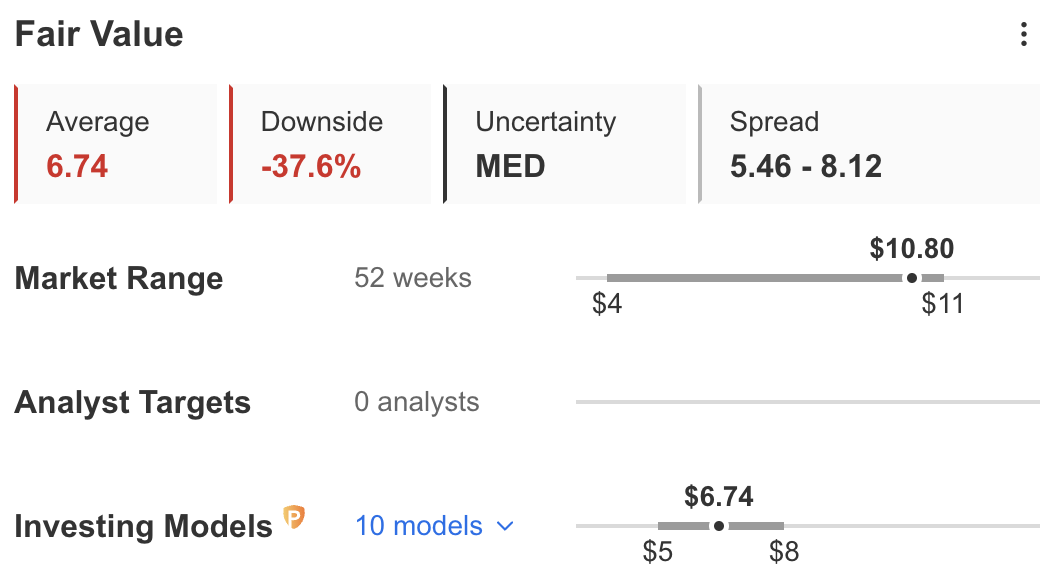

Dementsprechend hat Hitek Global laut dem Fair-Value von InvestingPro derzeit ein Abwärtsrisiko von 37,6 %.

Quelle: InvestingPro

Positiv zu vermerken ist, dass das Unternehmen eine beeindruckende Bruttogewinnmarge aufweist und die liquiden Mittel die kurzfristigen Verbindlichkeiten übersteigen, was der Aktie bei InvestingPro eine „gute“ Bewertung der finanziellen Gesundheit einbringt.

Quelle: InvestingPro

Die Kombination aus hohem Multiplikator, rückläufigen Erträgen und den ständigen Risiken, die von der chinesischen Regierung ausgehen, machen die Aktie jedoch zu einem guten Ziel für Absicherungen gegen einen Rückgang durch Leerverkäufe.

Fazit

Investoren, die mit wachem Verstand in die Welt der Aktien eintauchen, sollten mit wachsamen Augen und einem klaren Kopf agieren. Lassen Sie sich nicht von der Verlockung verleiten, in überbewertete Aktien einzusteigen, nur um dem Trend hinterherzulaufen. Ja, der Markt mag verheißungsvoll erscheinen, aber wir müssen die grundlegenden Faktoren sorgfältig betrachten: die geringe Marktbreite, schwindende Gewinne und übertriebene Bewertungen von Mega-Cap-Unternehmen aus dem Technologiesektor. Eine rationale Bewertung der aktuellen Lage ist von höchster Bedeutung.

Um diesen Dschungel der Aktienmärkte zu durchforsten und potenzielle Absicherungen gegen einen möglichen Marktrückgang zu finden, steht den Anlegern der Aktienscanner von InvestingPro zur Verfügung. Dieses leistungsstarke Tool ermöglicht es Ihnen, eigenständig Aktien zu identifizieren, die es wert sein könnten, eine Short-Position einzugehen. Nehmen wir beispielsweise Hitek Global, ein IT-Beratungsunternehmen mit Sitz in China. Dieses Unternehmen weist ein hohes Kurs-Gewinn-Verhältnis (KGV) auf, zeigt rückläufige Gewinne pro Aktie und signalisiert deutlich eine starke Überbewertung. Ein Paradebeispiel für eine solche Aktie, die auf dem Prüfstand stehen sollte.

Investoren, es ist an der Zeit, scharfsinnig zu sein und mit Weitsicht zu handeln. Lassen Sie uns nicht in die Falle tappen, sondern die nötige Vorsicht walten lassen, um unsere Investitionen zu schützen. Eine kluge Bewertung und der Einsatz von nützlichen Tools wie dem Aktienscanner von InvestingPro können uns dabei helfen, in diesem herausfordernden Markt die richtigen Entscheidungen zu treffen.

***

Offenlegung: Der Verfasser hält Long-Positionen in Apple, Microsoft und Alphabet.