Mit den Zahlungsschwierigkeiten einiger chinesischer Unternehmen wie Evergrande (HK:3333) oder Kaisa sind Probleme am Immobilienmarkt der Volksrepublik bereits bekannt. Doch scheinbar gerät die gesamte Wirtschaft des Landes immer mehr unter Druck.

Chinesischer Immobilienmarkt gerät insgesamt ins Straucheln

So meldeten die Statistikbehörden gestern einen weitreichenden Abwärtstrend auf dem Häusermarkt. Die Preise für neue Eigenheime sanken im November um 0,3 % im Vergleich zum Vormonat. Das klingt zunächst wenig, ist aber immerhin der größte Rückgang seit Februar 2015. Und in nur 9 von 70 Städten gingen die Preise im Monatsvergleich noch nach oben.

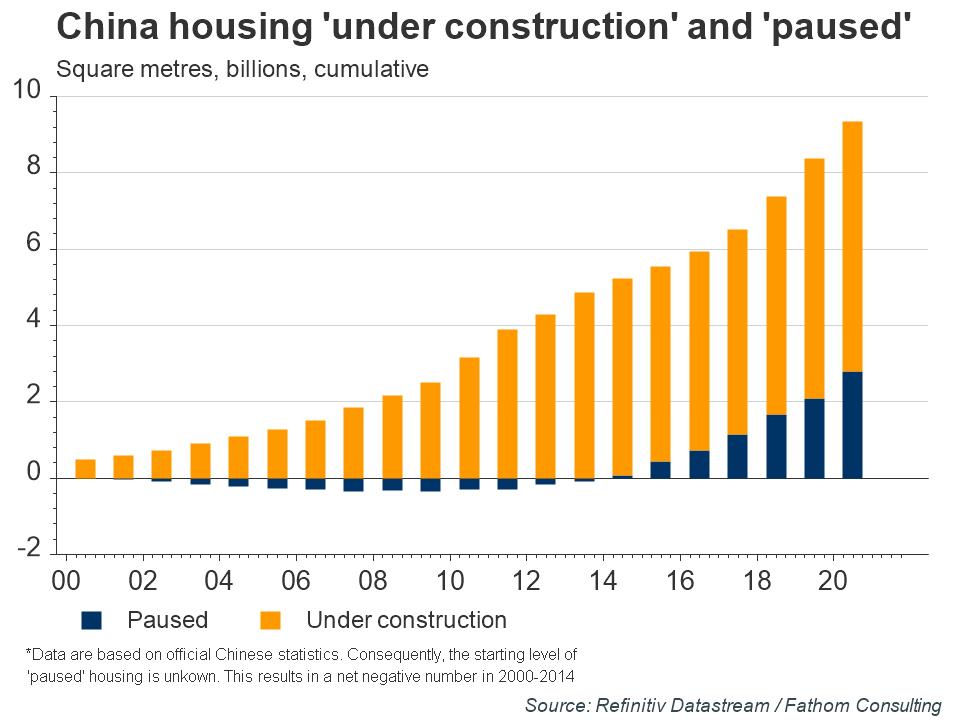

Einen möglichen Grund dafür liefert eine Analyse von Refinitiv, wonach es neben einem wachsenden Wohnungsbestand „im Bau“ einen schnell wachsenden Bestand an Wohnungen gibt, deren Bau „pausiert“ und nicht wieder aufgenommen wurde.

(Quelle: Refinitiv)

Es deutet sich also ein Überangebot an. Refinitiv schreibt dazu, dass der kombinierte Bestand an Wohnungen „im Bau“ und „pausierend“ in einer Größenordnung von 9 Milliarden Quadratmetern liegt. Das sei genug, um über 200 Millionen Menschen (ungefähr die Bevölkerung Brasiliens) komfortabel zu beherbergen.

Dazu passt, dass der Umsatz beim Verkauf neuer Eigenheime im Vergleich zum November 2020 um 16,3 % schrumpfte. Daneben gingen auch Neubau und Investitionen zurück: Die Fläche neu begonnener Projekte verringerte sich um 21 %, die Investitionen um 4,3 %.

Laut Experten sind diese Entwicklungen ein Resultat aus der Schuldenkrise einige Unternehmen und den jüngsten Maßnahmen der chinesischen Regierung. Um Risiken für das Finanzsystem zu begrenzen, deckelten die chinesischen Behörden unter anderem die Kreditvergabe an Immobilienentwickler.

Maßnahmen der Regierung dämpfen den Einzelhandel

Da der chinesische Staatschef Xi Jinping aber die Auswüchse des Kapitalismus grundsätzlich beschneiden möchte, gibt es seit einiger Zeit auch eine stärkere Regulierung anderer Branchen, wie Technologie- und Internetkonzernen. Hinzu kommt die No-Covid-Strategie, bei der schon bei relativ wenigen Neuinfektionen ganze Millionenstädte abgeriegelt werden. Dies begrenzt natürlich die Verbraucherausgaben. So stiegen die Einzelhandelsumsätze im November im Vergleich zum Vorjahr zwar noch um 3,9 %, sie blieben damit aber deutlich unter den Analystenerwartungen von 4,6 % und dem Anstieg von 4,9 % im Oktober.

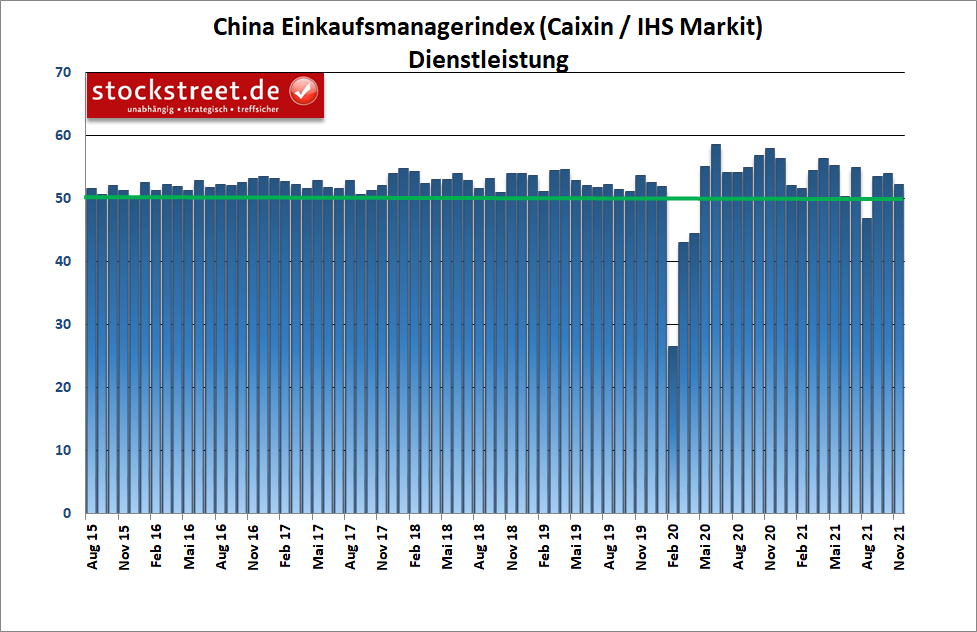

Und eine Besserung scheint nicht in Sicht. Bereits Anfang Dezember wurde bekannt, dass sich das Wachstum des chinesischen Dienstleistungssektors im November verlangsamt hat. Der entsprechende Einkaufsmanagerindex sank auf 52,1 Punkte, von 53,8 im Oktober, wie das Institut Markit und die Caixin-Gruppe zu ihrer monatlichen Unternehmensumfrage mitteilten.

Immerhin signalisierte das an den Finanzmärkten stark beachtete Stimmungsbarometer mit einem Stand oberhalb von 50 Punkten noch Wachstum.

Industrie leidet unter schwacher Nachfrage

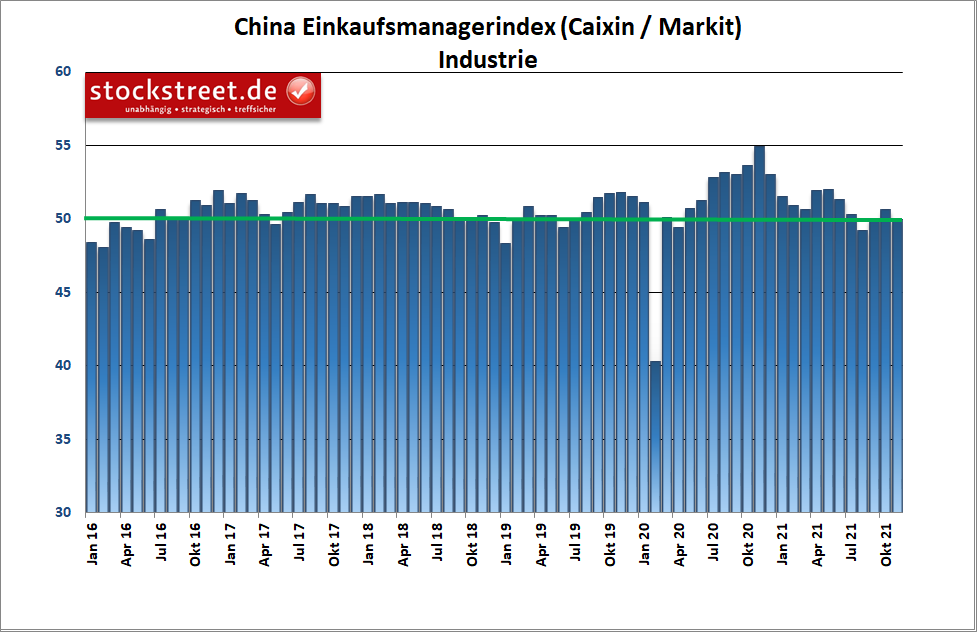

Anders sieht es für die Industrie des Exportweltmeisters aus. Der Caixin/Markit-Einkaufsmanagerindex für das verarbeitende Gewerbe fiel im November auf 49,9 Punkte und somit unter die Wachstumsschwelle, nach 50,6 Zählern im Vormonat.

Als Grund für diese Entwicklung wurde eine relativ schwache Nachfrage durch die Pandemie und steigende Produktpreise genannt. Dagegen haben sich die Versorgungsengpässe abgebaut.

Angebot erholt sich

Dazu passt auch, dass die chinesische Industrieproduktion laut der gestrigen Datenveröffentlichung im November etwas schneller als erwartet gewachsen ist. Sie stieg im Jahresvergleich um 3,8 %. Von Reuters befragte Analysten hatten 3,6 % erwartet, nach +3,5 % im Vormonat. Die Lockerung der Beschränkungen auf der Angebotsseite, insbesondere die Entspannung der Energiekrise, beschleunigte das Tempo der Produktionserholung.

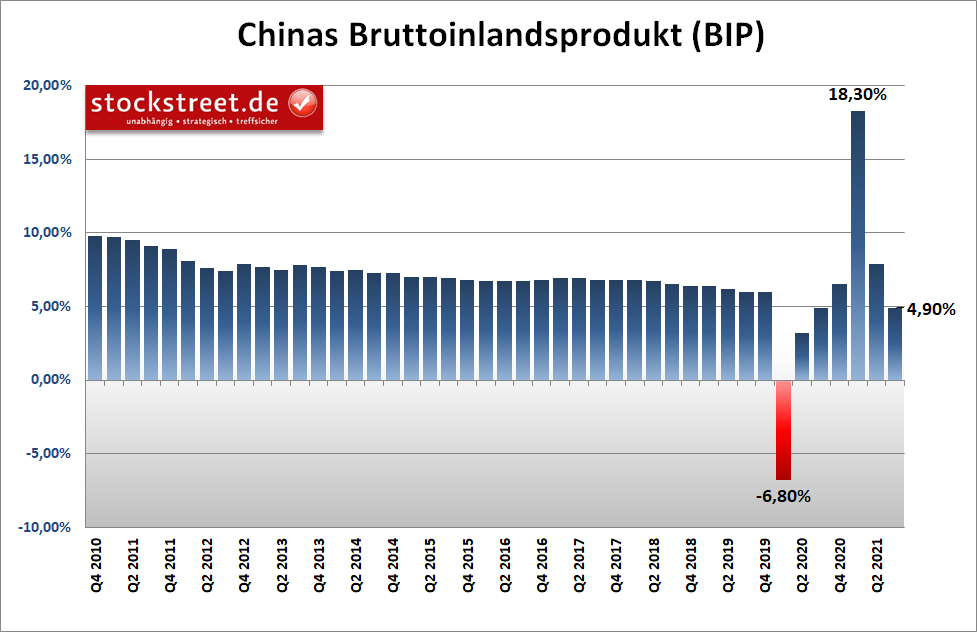

Chinas BIP dürfte weiter schwächeln

Analysten gehen aber davon aus, dass sich die im dritten Quartal 2021 beobachtete Verlangsamung des chinesischen Bruttoinlandsprodukts (BIP) im vierten Quartal fortsetzen wird, da die Nachfrage angesichts der anhaltenden Pandemie voraussichtlich schwach bleiben wird. Im Zeitraum Juli bis September war das BIP um 4,9 % gegenüber dem Vorquartal und damit wieder so langsam wie im Vorjahresquartal gewachsen.

Damit scheint Chinas Wachstumstempo wieder in dem Abwärtstrend angelangt zu sein, der vor der Corona-Krise herrschte. Und die nach den USA zweitgrößte Volkswirtschaft der Welt steht wohl auch zu Beginn des Jahres 2022 vor Herausforderungen, die in dem Rückgang des Immobiliensektors und strengen Corona-Beschränkungen begründet sind. Letzteres könnte auch wieder die Lieferketten belasten, womit die Probleme in China auf die ganze Welt überschwappen könnten.

Wirtschaft und Aktienmarkt gehen Hand in Hand

Interessant ist vor diesem Hintergrund ein Blick auf die Entwicklung der Aktienkurse. Schaut man zuvor auf die obigen Grafiken der Einkaufsmanagerdaten, dann hat das Wachstumstempo der chinesischen Wirtschaft seit November 2020 unter Schwankungen, aber letztlich recht kontinuierlich nachgelassen. Und mit Blick auf die BIP-Daten wurde hat das Wachstumstempo nach den Erholungseffekten vom 1. Quartal deutlich an Dynamik verloren. Der Aktienmarkt hat diese Entwicklung eingepreist. Der Hang Seng Index markierte Mitte Februar ein Hoch und befindet sich seitdem in einem klaren Abwärtstrend.

In China geht die fundamentale Entwicklung der Wirtschaft also Hand in Hand mit der Kursentwicklung am Aktienmarkt. (Auf diese Zusammenhänge hatte ich übrigens auch schon in der Börse-Intern vom 9. Juli und 31. August hingewiesen.)

USA: Wirtschaft und Aktien nur unter der Oberfläche im Gleichlauf

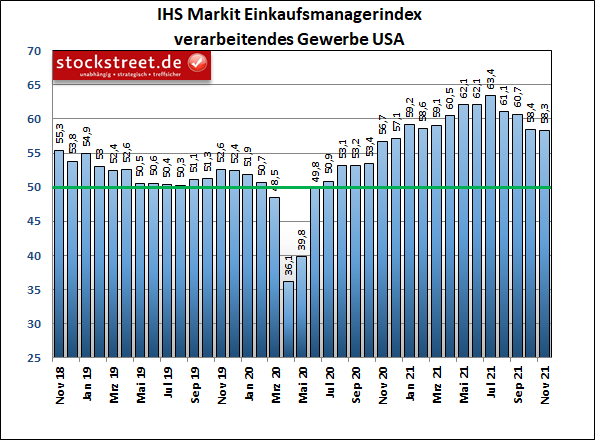

Vergleichen Sie dies nun einmal mit der Situation in den USA. Schauen Sie dazu in die Börse-Intern vom 2. Dezember, in der ich über die Einkaufsmanagerdaten zur US-Wirtschaft berichtet habe. Diese markierten ihren Hochpunkt im Sommer 2021, wie zum Beispiel der folgende Index von IHS Markit für die Industrie der USA zeigt.

Bei den US-Aktienindizes ist ein solcher Hochpunkt im Sommer lediglich im Dow Jones zu erkennen (siehe roter Pfeil im folgenden Chart).

Aber selbst dieser Index hat danach noch neue Kursrekorde erreicht. Fundamentale und charttechnische Entwicklung passen hier also scheinbar weniger gut zusammen.

Allerdings muss man einräumen, dass die Einkaufsmanagerindizes der USA mit zuletzt mehr als 58 Punkten deutlich höher stehen als in China und die US-Wirtschaft damit ihr Wachstumstempo bislang hoch halten konnte. Insofern ist eine gewisse Diskrepanz zwischen den Entwicklungen in China und den USA durchaus nachvollziehbar. Zumal auch die Geldpolitik jeweils eine andere ist. Die US-Notenbank gibt immer noch Vollgas und hat erst im vergangenen Monat begonnen, die massiven Anleihekäufe ein wenig zu reduzieren.

Aber dennoch scheinen die Aktienindizes in den USA im Vergleich mit China zu hoch zu stehen. Und das liegt gemäß der vorangegangenen Ausgaben der Börse-Intern wohl insbesondere auch an der extremen Performance nur einiger weniger Aktien, welche die Aktienindizes in den USA nach oben getrieben und seit einigen Wochen oben gehalten haben (siehe unter anderem „Nur eine Handvoll Aktien hält die US-Indizes oben“). Derweil hat ein Großteil der Aktien bereits deutliche Kurseinbußen hinnehmen müssen (siehe „Ignorieren Anleger diverse Probleme?“). Und so scheinen die US-Aktienmärkte zumindest unter der Oberfläche der Entwicklung in China zu gleichen. Und das ist letztlich auch „gesund“.

Wenn die US-Schwergewichte in eine Korrektur gehen

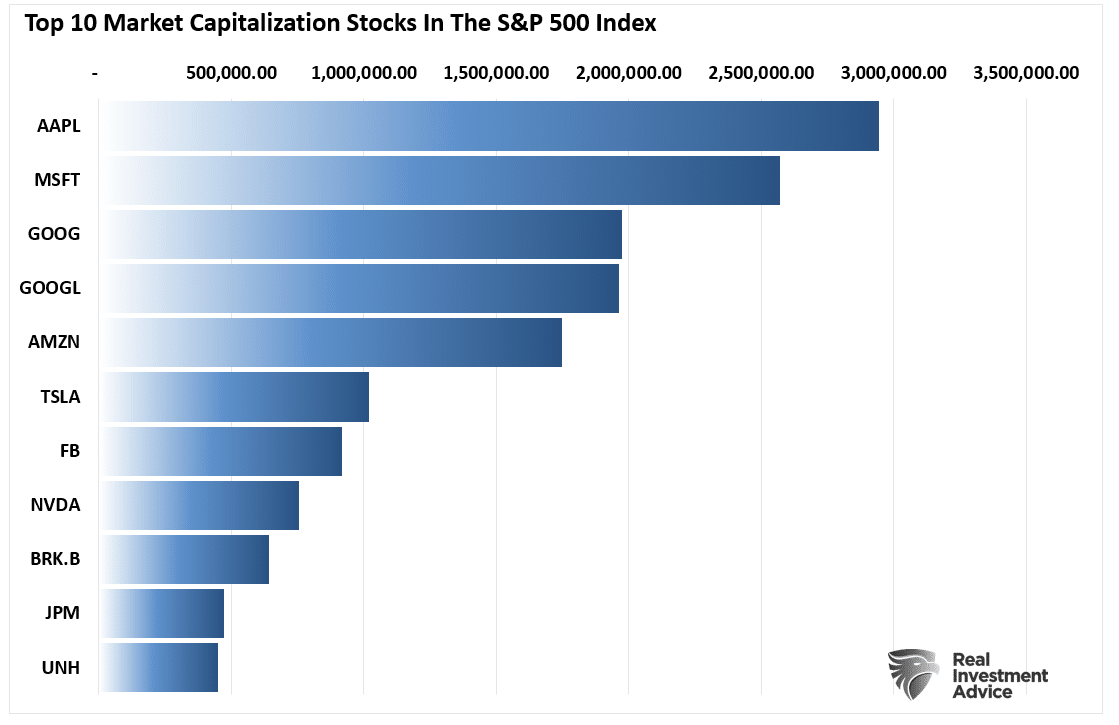

Auch wenn die Marktbreite-Indikatoren kein Timing erlauben und keine Kursziele liefern (siehe „Die Tücken der Marktbreite“), ich bleibe dabei: Wenn zum Beispiel Apple (NASDAQ:AAPL) in Kürze statt 2,8 „nur noch“ 2 Billionen Dollar wert wäre, was immer noch eine völlig akzeptable Marktbewertung darstellen würde, stünden die US-Indizes wohl deutlich tiefer. Umso schlimmer würde es, wenn zugleich auch die Aktien der Schwergewichte Microsoft (NASDAQ:MSFT), Google bzw. Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Tesla (NASDAQ:TSLA), Fabebook bzw. Meta (NASDAQ:FB) und inzwischen auch Nvidia (NASDAQ:NVDA) nachgeben.

(Quelle: realinvestmentadvice.com)

Laut einer Analyse von „Real Investment Advice“ (RIA) machen die Top-10-Aktien des S&P 500-Index aktuell mehr als ein Drittel des gesamten Index aus. Und die kleinsten 432 von 500 Aktien haben dieselbe Marktkapitalisierung wie die Top-10. „Mit anderen Worten, ein Gewinn von 1 % bei den Top-10-Aktien entspricht einem Gewinn von 1 % bei den unteren 90 %“, so RIA.

Und damit ist klar: Wären da nicht die enormen Renditen der oben genannten Aktien, würde die Kursentwicklung des S&P 500 wohl längst deutlich mehr der des Hang Seng Index gleichen. Und ich fürchte, dass es am US-Aktienmarkt zumindest noch zu einer solchen Tendenz kommen wird, weil Anleger auch bei Apple & Co. irgendwann einmal Gewinne in größerem Umfang mitnehmen werden. Auch das wäre dann einfach nur „gesund“.

Eine Frage des Anlagestils

Letztlich ist es aber eine Frage des persönlichen Trading- bzw. Investmentstils eines jeden Anlegers, ob man der Schieflage am US-Aktienmarkt keine große Aufmerksamkeit schenkt oder der extremen Bewertung der Schwergewichte mit größerer Skepsis begegnet. Als langfristiger Investor muss man sich wohl um solche kurzfristigen Probleme keine allzu großen Sorgen machen. Als kurzfristiger Anleger oder Trader halte ich es hingegen für sinnvoll, ein wenig Vorsicht an den Tag zu legen.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus