Die chinesischen Wirtschaftsdaten übertrafen in der vergangenen Woche alle Erwartungen und zeigten ein überraschend starkes Comeback des asiatischen Riesen, der endlich die restriktivsten Beschränkungen der Pandemie-Ära hinter sich gelassen hat. Die Ergebnisse sind für alle Branchen und Sektoren konstruktiv, ich werde dabei aber insbesondere den globalen Markt für Luxusgüter, die Nachfrage nach Flugreisen und die Containerschifffahrt im Auge behalten.

Im 1. Quartal stieg das chinesische Bruttoinlandsprodukt (BIP) im Jahresvergleich um 4,5 % an und übertraf damit die Konsensschätzungen. Die Einzelhandelsumsätze stiegen im März im Vergleich zum Vorjahr um 10,6 %, so schnell wie in den letzten zwei Jahren nicht mehr. Infolgedessen erreichte der Citi China Economic Surprise Index, der Datenüberraschungen im Vergleich zu den Markterwartungen misst, ein 17-Jahres-Hoch. Die UBS (SIX:UBSG) hob daraufhin ihre BIP-Prognose für 2023 auf „mindestens“ 5,7 % an. Die Analystin Patricia Lui schrieb, dass „der Konsum in diesem Jahr die Haupttriebfeder für Chinas Erholung bleiben wird.“

Europäische Luxusketten bereiten sich auf die Rückkehr der Käufer aus China vor

All das sind sehr optimistische Neuigkeiten für europäische Luxusaktien. Vor der Pandemie waren - laut dem in der Schweiz ansässigen Tourismus-Shopping-Unternehmen Global Blu- chinesische Verbraucher die führende Nationalität im globalen Segment der steuerfreien Luxuseinkäufe. Ein Drittel der weltweiten Luxusverkäufe, d. h. 93 Mrd. EUR (102 Mrd. USD), wurden 2019 von chinesischen Käufern getätigt, die meisten von ihnen im Zuge von Auslandsreisen.

Es kann zwei Jahre dauern, bis dieses Niveau wieder erreicht ist, viele Einzelhändler wittern jedoch bereits einen Aufschwung. Sowohl der Luxusgigant LVMH Moet Hennessy Louis Vuitton (OTC:LVMUY) (EPA:LVMH) als auch Hermes International (OTC:HESAY) (EPA:HRMS) meldeten dank der Rückkehr chinesischer Kundschaft Umsatzsprünge im 1. Quartal. Das Segment mit der besten Wertentwicklung im europäischen STOXX 600 Index ist im bisherigen Jahresverlauf der Bereich Konsumgüter und Dienstleistungen mit einem Plus von mehr als 26 %. Es folgen Freizeit und Reisen mit einem Plus von 24 % und der Einzelhandel mit einem Zuwachs von 22 %.

Zu den Luxusaktien mit der Top-Performance gehören Hermes mit einem Plus von 38,6 % seit Jahresbeginn, Moncler (BIT:MONC) mit einem Plus von 35 % und LVMH mit einem Plus von 32 %.

Wie wir in einem kürzlich erschienenen Investor Alert berichteten, verhalfen diese Gewinne den in Paris, Frankreich, notierten Aktien, gemessen am CAC 40 Index, zu einem neuen Rekordhoch, das der Index am Freitag letzter Woche noch einmal wiederholte. Neben Hermes und LVMH zeigt auch L’Oréal (OTC:LRLCY) (EPA:OREP) mit einem Plus von 36 % eine hervorragende Performance.

„Luxusgüter werden von den Anlegern als der hochwertigste Sektor angesehen, so wie Technologie als der beste Wachstumssektor in den USA betrachtet wird“, kommentiert Zuzanna Pusz, Analystin bei UBS.

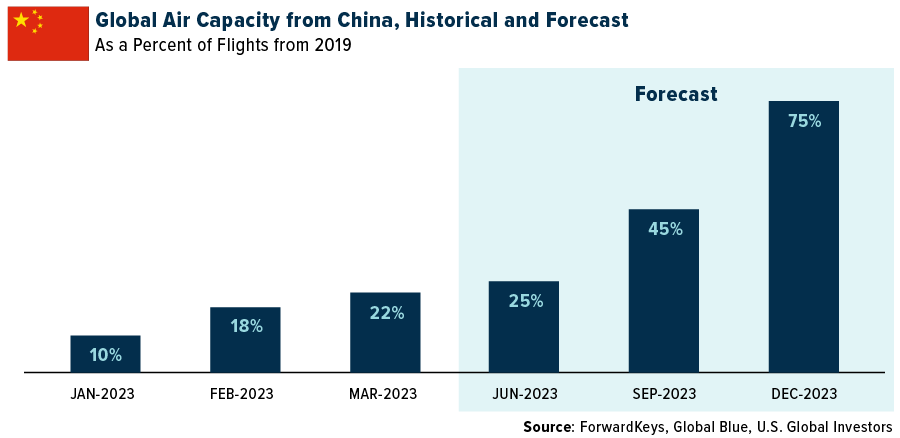

Chinesische Fluggesellschaften (NYSE:JETS) erhöhen ihre Kapazitäten schrittweise und werden bis Jahresende voraussichtlich 75 % des Niveaus von 2019 erreichen

Nach drei Jahren strenger Lockdowns wollen viele Chinesen mit mittlerem und hohem Einkommen wieder ins Ausland reisen. Das Problem ist, dass die Kapazität des Luftverkehrs derzeit nur bei 22 % des Niveaus von 2019 liegt. ForwardKeys und Global Blue erwarten, dass die Kapazität nach dem Sommer 45 % und bis Ende des Jahres 75 % des alten Niveaus erreichen wird. Nach Angaben des China Outbound Tourism Research Institute (COTRI) werden in diesem Jahr schätzungsweise 110 Millionen Auslandsreisen vom chinesischen Festland stattfinden, das sind zwei Drittel des Reiseverkehrs von 2019. Singapur wird voraussichtlich das wichtigste Ziel sein.

In den kommenden Wochen und Monaten dürfte sich diese Erholung des Luftverkehrs in den Aktienkursen chinesischer Fluggesellschaften widerspiegeln, die in diesem Jahr bisher noch hinter den meisten anderen Regionen zurückliegen. Europäische Fluggesellschaften sind derzeit die Top-Performer, wobei insbesondere die Billig-Airline easyJet (LON:EZJ) seit Jahresbeginn um sagenhafte 57 % zugelegt hat. Andere Fluggesellschaften, die im zweistelligen Bereich zulegen konnten, sind Air France (OTC:AFLYY) (EPA:AIRF) (+24.6%), Lufthansa (OTC:DLAKY) (ETR:LHAG) (+24%), Ryanair (NASDAQ:RYAAY) (+21%) und American International Group (NYSE:AIG) (+20,7%).%

Preise der Containerschifffahrt in Shanghai sind vier Wochen lang in Folge gestiegen

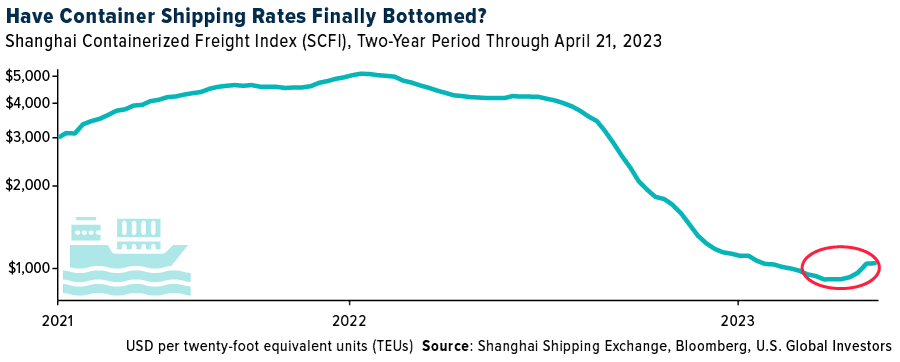

Die letzte Branche, auf die ich hier hinweisen möchte, ist die Containerschifffahrt. Die Investitionsmöglichkeiten sind nicht so vielfältig wie bei Luxusgütern und Fluggesellschaften, aber es gibt Anzeichen dafür, dass sich die Bedingungen hier nach Monaten von Verschlechterungen stabilisiert haben, so dass man die Branche im Auge behalten sollte.

Während der Pandemie stiegen die Containerkosten in die Höhe, als zuhause gebliebenen Verbraucher, ihr Geld aus Konjunkturpaketen für Waren statt für Dienstleistungen ausgaben. Dieser Nachfragesog führte zu tagelangen Staus in Häfen auf der ganzen Welt. Doch seit dem Höchststand im September 2021, als die Kosten für die Verschiffung einer 40-Fuß-Äquivalent-Einheit (FEU) laut Freightos Baltic Index unglaubliche 11.000 US-Dollar erreichten, befinden sich die globalen Frachtraten im freien Fall.

In China scheinen diese Raten ihre Talsohle erreicht zu haben. In der nachstehenden (logarithmischen) Grafik sieht man, dass der Shanghai Containerized Freight Index (SCFI) vier Wochen in Folge gestiegen ist - der längste Aufwärtstrend seit Dezember 2021. Abgesehen von einem weiteren globalen Ereignis werden die Raten in absehbarer Zeit nicht auf das Niveau der Pandemiezeit zurückkehren, aber die Entwicklung ist konstruktiv. Schanghai ist der größte Hafen der Welt, daher betrachte ich die dortigen Daten als Frühindikator.

Morgan Stanley erwartet ebenfalls einen Aufschwung im Frachtbereich. Im Zuge einer Quartalsumfrage gaben Reedereien an, dass sie in diesem Jahr mit einer Verbesserung der weltweiten Frachtnachfrage rechnen. Fast drei von vier Unternehmen aus diesem Segment glaubten, dass sich die Lagerbestände im Jahr 2023 normalisieren würden - fast die Hälfte ging davon aus, dass dies in der zweiten Jahreshälfte geschehen wird.

***

Offenlegung: Sämtliche zum Ausdruck gebrachten Meinungen und bereitgestellten Daten können jederzeit ohne Vorankündigung geändert werden. Einige dieser Meinungen treffen möglicherweise nicht für jeden Anleger zu. Wenn Sie auf den/die obigen Link(s) klicken, werden Sie auf die Website(s) Dritter weitergeleitet. U.S. Global Investors unterstützt nicht alle auf diesen Websites bereitgestellten Informationen und ist nicht für deren Inhalt verantwortlich.