- Die Erholung nach dem starken Ausverkauf an der Wall Street dürfte sich fortsetzen.

- Technologieaktien stehen aufgrund des Comebacks der Risikobereitschaft wieder hoch im Kurs.

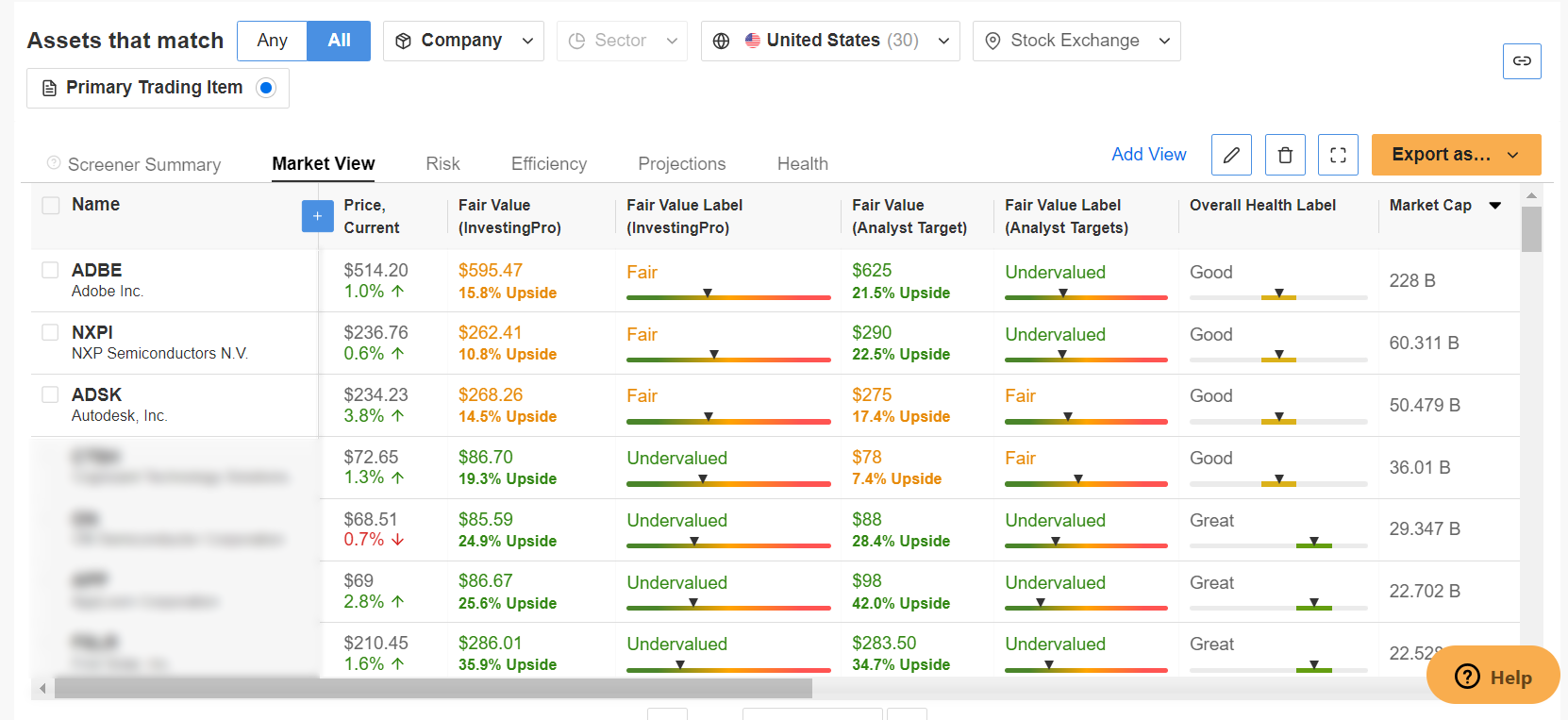

- Ich habe daher den Stock Screener von InvestingPro eingesetzt, um qualitativ hochwertige, unterbewertete Marktperlen zu identifizieren, die sich jetzt für einen Einstieg eignen und echtes Aufwärtspotenzial haben.

Die jüngste Erholung des Risikoappetits lässt die Anleger aufatmen - nur zwei Tage, nachdem der S&P 500 den größten Tagesverlust seit Ende 2022 erlitten hatte. Mit der Rückkehr der Risikofreude werden Tech-Aktien wieder attraktiv.

Quelle: Investing.com

Deshalb habe ich mit Hilfe von InvestingPro drei hochwertige Technologiewerte herausgefiltert, die in diesem Zusammenhang eine Überlegung wert sind.

Jedes dieser Unternehmen zeichnet sich laut den KI-gestützten quantitativen Modellen von InvestingPro durch starke Fundamentaldaten und erhebliches Renditepotenzial aus.

Dank solider Finanzkennzahlen und günstiger Marktaussichten sind diese Aktien gut positioniert, um bei steigender Risikobereitschaft solide Renditen zu erzielen.

Quelle: InvestingPro

Werfen wir nun einen Blick auf die drei Tech-Aktien, die angesichts des Stimmungsumschwungs an den Märkten in Frage kommen.

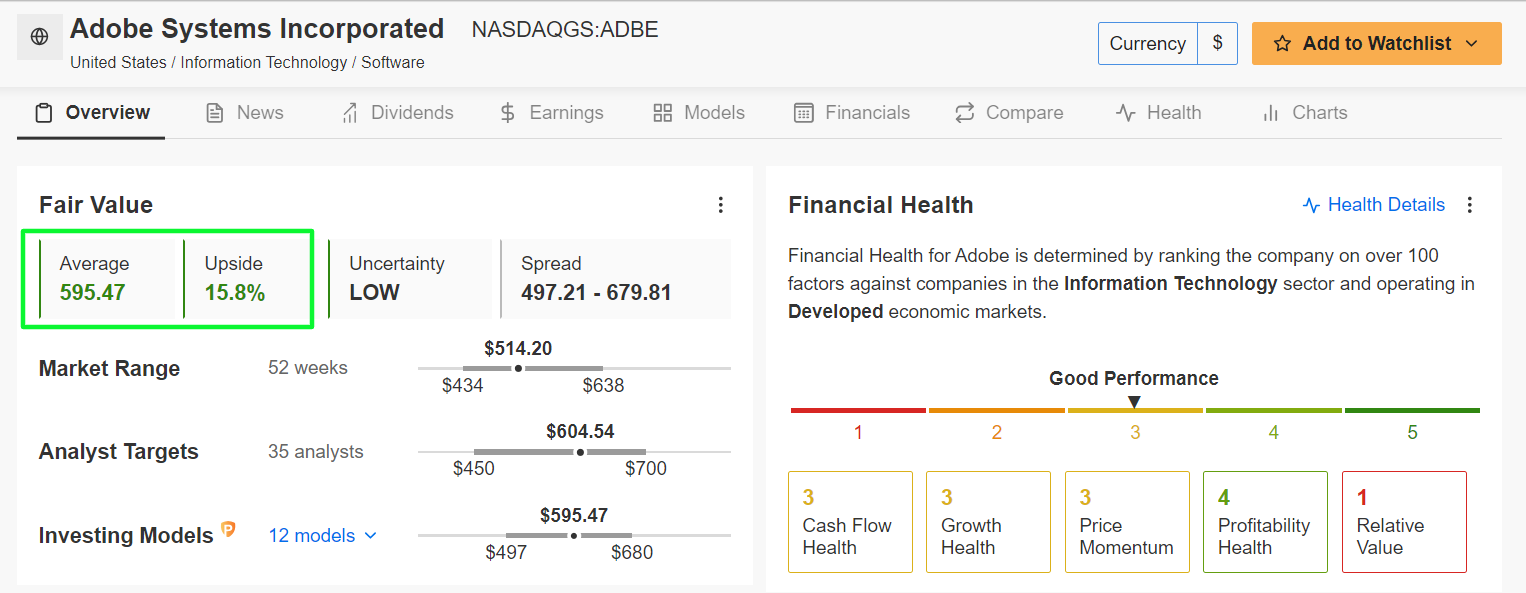

1. Adobe

- Schlusskurs vom Dienstag: 514,20 USD

- Fairer Wert: 595,47 USD (Renditepotenzial +15,8 %)

- Marktkapitalisierung: 228 Mrd. USD

Adobe (NASDAQ:ADBE) ist einer der führenden Anbieter von Lösungen für digitale Medien und digitales Marketing. Die Kernprodukte des Unternehmens, wie Photoshop, Illustrator und Acrobat, werden sowohl von Kreativprofis als auch von Unternehmen eingesetzt.

Die Plattformen Creative Cloud und Experience Cloud von Adobe bieten ein umfassendes Angebot an Werkzeugen und Diensten für die Erstellung von Inhalten, Marketing, Analysen und E-Commerce.

ADBE schloss am Dienstag bei 514,20 USD. Das Jahrestief der Aktie lag am 31. Mai bei 433,97 USD. Die Marktkapitalisierung des kalifornischen Software-as-a-Service-Unternehmens liegt derzeit bei 228 Mrd. USD.

Quelle: Investing.com

Ungeachtet der Besorgnis über den zunehmenden Wettbewerb profitiert Adobe weiterhin von der fortschreitenden Digitalisierung der Unternehmen und der steigenden Nachfrage nach Werkzeugen zur Erstellung digitaler Inhalte. Das Abo-Modell von Adobe sichert eine konstante Einnahmequelle, und das Unternehmen ist mit seinen innovativen Produktangeboten nach wie vor führend in der Branche.

• Kurspotenzial laut dem fairen Wert von InvestingPro:

Laut den KI-gestützten Modellen von InvestingPro ist Adobe mit einem Aufwärtspotenzial von +15,8 % gegenüber der Schätzung des fairen Wertes bei 595.47 USD deutlich unterbewertet

Quelle: InvestingPro

Dieses erhebliche Ertragspotenzial in Verbindung mit der Marktführerschaft und dem innovativen Produktportfolio macht Adobe in Zeiten erhöhter Risikobereitschaft zu einem attraktiven Investment.

• Bewertung der finanziellen Gesundheit:

Die solide Finanzlage des Unternehmens ist durch ein robustes Umsatzwachstum und hohe Gewinnmargen gekennzeichnet. Das Unternehmen erwirtschaftet kontinuierlich einen starken freien Cashflow, der sowohl seine Wachstumsinitiativen als auch die Rendite für die Aktionäre unterstützt.

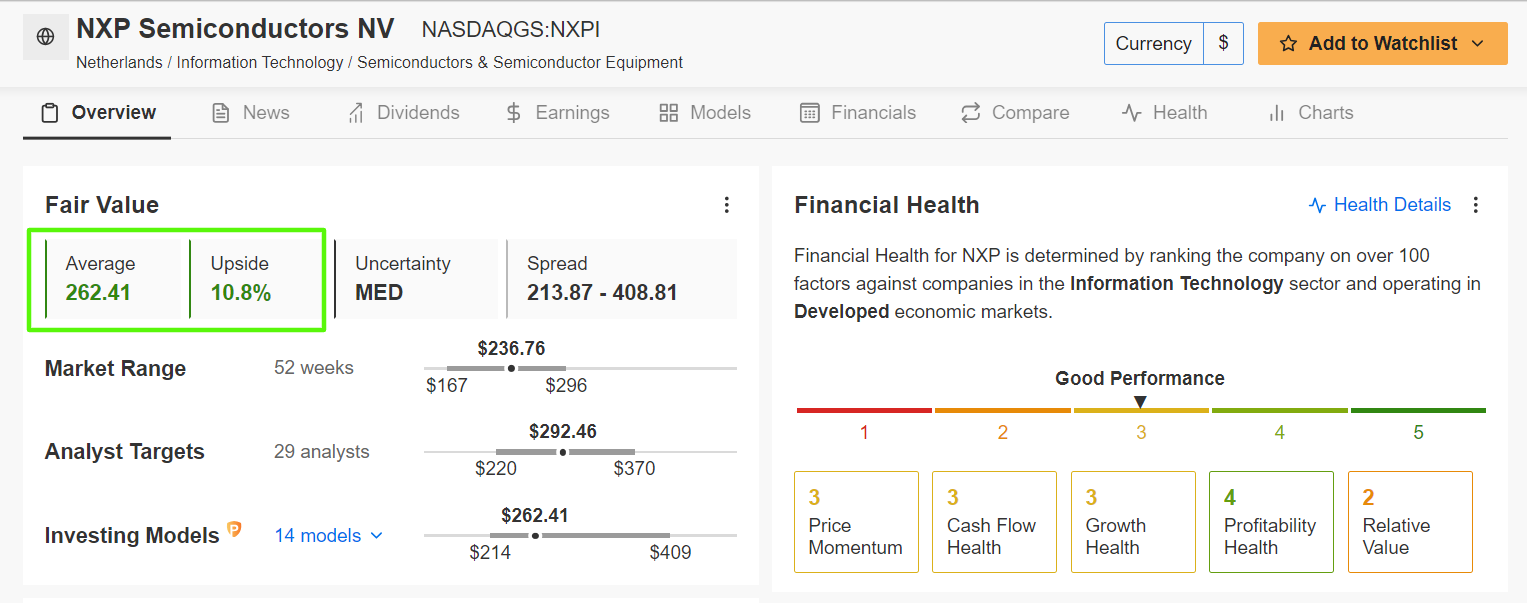

2. NXP Semiconductors

- Schlusskurs vom Dienstag: 236,76 USD

- Fairer Wert: 262,41 USD (Renditepotenzial +10,8 %)

- Marktkapitalisierung: 60,3 Mrd. USD

NXP Semiconductors NV (NASDAQ:NXPI) ist ein weltweit führender Halbleiterhersteller, der sich auf die Produktion von Chips für die Märkte Automobil, Industrie, Mobilfunk und Kommunikationsinfrastruktur spezialisiert hat.

Die Produkte des in den Niederlanden ansässigen Unternehmens sind ein wesentlicher Bestandteil von Anwendungen wie fortschrittlichen Fahrerassistenzsystemen (Advanced Driver Assistance Systems, ADAS), sicheren vernetzten Fahrzeugen, Cybersicherheit und dem Internet der Dinge (Internet of Things, IoT).

Die Aktie schloss gestern bei 236,76 USD und damit nahe am diesjährigen Höchststand von 296,08 USD, der am 17. Juli erreicht wurde. Nach der aktuellen Bewertung hat NXP eine Marktkapitalisierung von 60,3 Mrd. USD und ist damit das zweitgrößte europäische Halbleiterunternehmen nach ARM Holdings (LON:ARM).

Quelle: Investing.com

Der wachsende IoT-Markt und die zunehmende Verbreitung vernetzter Geräte bieten NXP große Chancen. Mit seinen Kompetenzen in den Bereichen sichere Konnektivität und Edge Processing ist das Unternehmen gut positioniert, um von diesen Wachstumstrends zu profitieren.

• Kurspotenzial laut dem fairen Wert von InvestingPro:

Die aktuellen Schätzungen für den fairen Wert deuten darauf hin, dass die NXPI-Aktie derzeit zu einem Schnäppchenpreis gehandelt wird. Die KI-Modelle von InvestingPro prognostizieren ein Aufwärtspotenzial von +10,8 %. Damit würde sich die Aktie ihrem fairen Wert von 262,41 USD annähern.

Quelle: InvestingPro

Dieses beträchtliche Potenzial in Verbindung mit der führenden Position bei Halbleitern für die Automobilindustrie und der starken Nachfrage auf den IoT- und Konnektivitätsmärkten macht NXP zu einem attraktiven Investment in einem risikofreudigen Umfeld.

• Bewertung der finanziellen Gesundheit:

Die Bewertung der finanziellen Gesundheit von NXP durch InvestingPro spiegelt die ausgezeichnete Finanzlage, die starke Bilanz, die solide Cash-Generierung und die vielversprechenden Gewinn- und Umsatzaussichten des Unternehmens wider.

ProTips erwähnt auch, dass NXP in sechs aufeinander folgenden Jahren Dividenden ausgeschüttet hat, was die Aktionärsfreundlichkeit des Unternehmens unterstreicht.

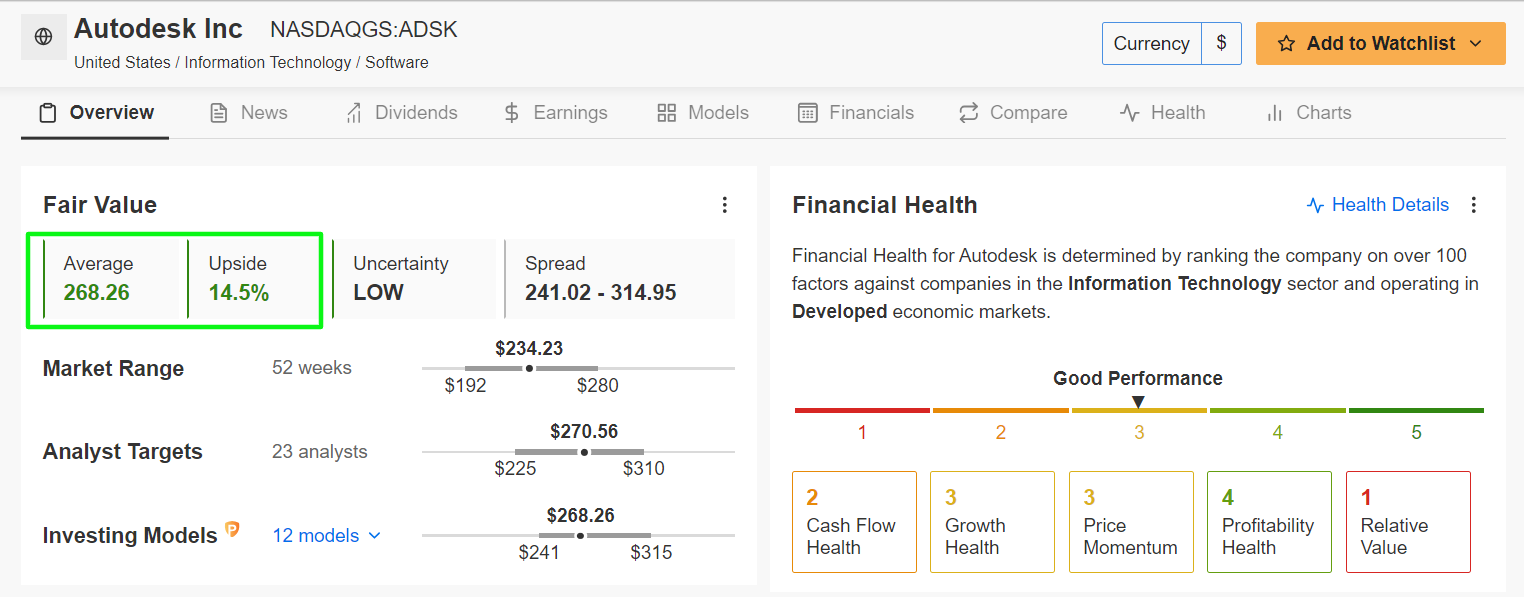

3. Autodesk

- Schlusskurs vom Dienstag: 234,23 USD

- Fairer Wert: 268,26 USD (Renditepotenzial +14,5 %)

- Marktkapitalisierung: 50,5 Mrd. USD

Autodesk (NASDAQ:ADSK) ist ein weltweit tätiges Softwareunternehmen, das Konstruktionssoftware und Dienstleistungen für die Architektur-, Ingenieur-, Bau-, Fertigungs-, Medien- und Unterhaltungsbranche anbietet.

Das Hauptprodukt AutoCAD findet breite Anwendung in der 2D- und 3D-Konstruktion.

Die ADSK-Aktie schloss gestern Abend bei 234,23 USD und damit klar über dem Jahrestief von 195,32 USD, das am 31. Mai erreicht worden war. Der in San Francisco ansässige Softwarehersteller hat eine Marktkapitalisierung von 50,5 Mrd. USD.

Quelle: Investing.com

Die Architektur-, Ingenieur- und Baubranche (AEC) erlebt derzeit ein starkes Wachstum, das durch steigende Infrastrukturinvestitionen und die Einführung digitaler Technologien angetrieben wird. Autodesk ist mit seiner umfassenden AEC-Produktpalette gut positioniert, um von diesem Trend zu profitieren.

• Kurspotenzial laut dem fairen Wert von InvestingPro:

Entsprechend den KI-basierten Modellen von InvestingPro stellt die aktuelle Bewertung von Autodesk ein Schnäppchen dar. Demnach besteht die Möglichkeit eines Kursanstiegs von +14,5 %, wodurch sich die Aktie ihrem fairen Wert von 268,26 USD pro Aktie annähern würde.

Quelle: InvestingPro

Dieses beträchtliche Potenzial in Verbindung mit der starken Marktposition und dem Übergang zu einem stabileren, abonnementbasierten Umsatzmodell macht Autodesk zu einer überzeugenden Investition, wenn sich die Risikostimmung verbessert.

• Bewertung der finanziellen Gesundheit:

Nach den Research-Modellen von InvestingPro ergeben die gesunden Rentabilitätsaussichten, der steigende Nettogewinn, die beeindruckenden Bruttomargen und die robusten Bilanzkennzahlen eine solide „3 von 5“-Bewertung für die finanzielle Gesundheit.

Fazit

Vor dem Hintergrund einer sich erholenden Risikostimmung bieten Investitionen in hochwertige Technologiewerte wie Adobe, Autodesk und NXP Semiconductors ein erhebliches Aufwärtspotenzial.

Jedes der hier vorgestellten Unternehmen ist nach den KI-basierten Modellen von InvestingPro unterbewertet und verfügt über starken Rückenwind für weiteres Wachstum.

Offenlegung: Jesse Cohen hält bei Redaktionsschluss über den SPDR S&P 500 ETF (SPY) und den Invesco QQQ Trust ETF (QQQ) Long-Positionen auf den S&P 500 und den Nasdaq 100. Außerdem hält er eine Long-Position auf den Technology Select Sector SPDR ETF (NYSE:XLK). Er richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.