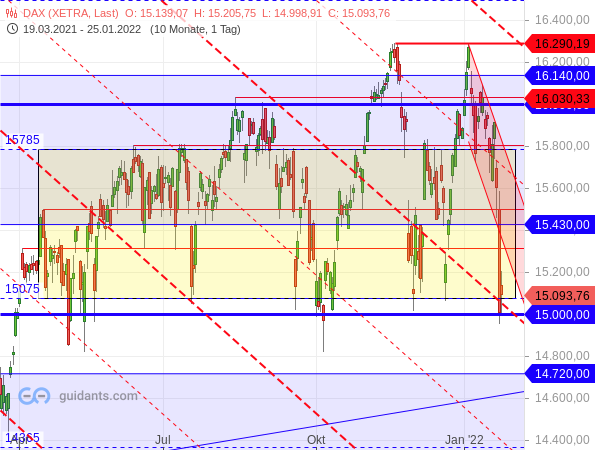

Am Freitag hieß es in der Chartanalyse des DAX, dass mehr als 61,80 % der Jahresendrally korrigiert wurden und diese somit aus Sicht der Fibonacci-Marken als beendet gilt (siehe „DAX auf neuem Jahrestief abgerechnet“). Zudem war der deutsche Leitindex in seine alte Seitwärtsrange zurückgefallen, womit er auch wieder Platz bis zum unteren Ende des gelben Rechtecks bei rund 15.000 Punkten bekam (siehe folgender Chart). Dieses Kursziel sei insbesondere erreichbar, „wenn die Rechteckgrenze bei 15.430 Punkten unterschritten wird“, hieß es dazu. Vorgestern durchbrach der DAX die genannte Marke und fiel prompt bis an das untere Ende der monatelangen Seitwärtsbewegung.

Dabei rutschten die Kurse auch unter das Tief, welches am 20. Dezember vor der Jahresendrally an der Mittellinie bei 15.075 Punkten gebildet wurde. Die übergeordnete Aufwärtstendenz gerät damit wieder stark unter Druck.

Auf diese Marken kommt es jetzt an

Das nächste bearishe Signal wird nun gesendet, wenn auch noch die Tiefs vom 6. Oktober bei 14.818,71 und vom 13. Mai bei 14.816,35 Zählern unterschritten werden. Denn dann notiert der DAX so niedrig wie seit dem 29. März nicht mehr. Und in diesem Fall wäre die Folge höherer Tiefs beendet, die seit dem Tief des Corona-Crashs gebildet wurde.

Der DAX steckt immer noch in einer Korrekturwelle 4

Sollte es dazu kommen, richtet sich der Blick wieder auf längerfristige Chartanalysen. Dazu erinnere ich an die Elliott-Wellen-Analyse vom 20. Oktober (siehe „Ein langfristiges Szenario für den DAX“):

Demnach befand sich der DAX nach einer großen ABC-Korrektur (blaue Buchstaben im Chart), bei der die Welle C durch den Corona-Crash entstand, in einem neuen 5-gliedrigen Aufwärtstrend. Von diesem waren die Wellen 1, 2 und 3 bereits abgeschlossen und es bildete sich gerade die Korrekturwelle 4 (schwarze Ziffern).

Schaut man nun auf den aktuellen DAX-Chart, dann scheint sich der DAX immer noch in dieser Welle 4 zu befinden:

Dass sich diese bis heute hinzieht, ist durchaus zu begrüßen. Denn das ist noch keinesfalls bearish, sondern eher bullish zu werten, weil der DAX auf dem erreichten Niveau seitwärts konsolidiert. Und solche Konsolidierungen gelten als trendbestätigend.

Dabei nimmt die Welle 4 im Verhältnis zu den vorherigen Wellen 1 bis 3 jetzt erst langsam ein passendes Ausmaß an. Schließlich muss eine Korrektur ein gewisses Ausmaß haben, entweder über die Größe des Rücksetzers oder die Dauer der Konsolidierung, damit sie den Markt von vorangegangenen Kursanstiegen ausreichend „bereinigt“, die Kursanstiege also hinreichend konsolidiert werden – daher ja auch die Bezeichnung „Konsolidierung“ bzw. „Korrektur“.

Und das Elliott-Wellen-Szenario ist erst hinfällig, wenn der DAX unter das Hoch der Welle 1 bei 13.460,46 Punkten fällt, weil dann eine Überschneidung in den Wellen 1 und 4 vorläge, die es nach den Elliott-Wellen-Regeln in einem Aufwärtsimpuls nicht geben darf.

Das aktualisierte langfristige Szenario für den DAX

Im Oktober hatte ich angenommen, dass der DAX „nach dem baldigen Abschluss der Welle 4 in eine Jahresendrally geht, die bis in das nächste Jahr hinein anhält“. Mit dieser Jahresendrally sollte eigentlich bereits die Welle 5 gebildet werden. Und im Anschluss daran sollte es, auch durch den Liquiditätsentzug der US-Notenbank (Fed), zu einer großen ABC-Korrektur kommen.

Die erwartete Jahresendrally hat es zwar tatsächlich gegeben, und sie hielt auch bis in das neue Jahr an, doch statt den Kursanstieg vom Oktober und November fortzusetzen, startete die Rally durch scharfe Rücksetzer im November und Dezember wieder vom unteren Ende der Seitwärtsrange. Dadurch erreichte sie nicht das Ausmaß, das für die Welle 5 nötig ist. Und so war sie aus aktueller Sicht nur Bestandteil der Korrekturwelle 4.

Womöglich wird die anstehende geldpolitische Straffung der Fed dazu führen, dass sich die Welle 4 noch eine weiter fortsetzt und aus der Seitwärtskonsolidierung sogar noch eine scharfe Korrektur wird. Erst wenn sich die Anleger mit dem Kurswechsel der Fed abgefunden haben und dieser eingepreist ist, könnten die Aktienkurse wieder den Weg nach oben einschlagen und damit die Welle 5 bilden.

Und womöglich entsteht danach die große ABC-Korrektur dadurch, dass die straffere Geldpolitik die Konjunkturerholung abwürgt, wodurch nicht nur die Wirtschaft erneut schwächelt, sondern auch der Aktienmarkt.

Ein Schritt nach dem anderen

Aber das ist natürlich Zukunftsmusik. Und vielleicht müssen diese Überlegungen in einigen Wochen oder gar Monaten nochmals angepasst werden, so wie ich es heute mit der Analyse vom 20. Oktober getan habe. Doch wie gewohnt wurden Sie nun über solche möglichen und auch sehr realistischen, ja sogar wahrscheinlichen Szenarien frühzeitig hier im Newsletter Börse-Intern informiert. Jetzt gilt es aber erst einmal abzuwarten, wie sich die Welle 4 weiterentwickelt und ob das Hoch der Welle 1 bei 13.460,46 Punkten unterschritten wird.

Gewinne mit fallenden Kursen

Mich würde es jedenfalls durchaus freuen, wenn es mit den Aktienindizes insbesondere in den USA noch etwas weiter abwärts geht. Vorgestern konnte ich bereits aus dem Depot des „Börse-Intern Premium“ zwei Short-Trades auf die US-Indizes noch mit Gewinn verkaufen, obwohl ich diese rückblickend betrachtet zu früh gekauft hatte und sie dadurch einen Umweg über die Verlustzone genommen haben. Auch die Leser des „Target-Trend-CFD“ können sich über einen realisierten Gewinn mit einem Short-Trade auf den S&P 500 freuen, der ebenfalls zunächst ins Minus gelaufen war. Dabei habe ich stets betont, dass nur wichtig ist, was am Ende von einem Trade übrig bleibt, und war immer zuversichtlich, dass die Trades noch ohne Verlust bzw. mit Gewinn beendet werden können. Und das gilt auch für aktuell noch laufende Short-Positionen.

Allerdings habe ich inzwischen auch schon Schnäppchenkäufe getätigt und auf den deutlich reduzierten Kursniveaus neue Long-Positionen in die Depots geholt. Das Depot des „Börse-Intern Premium“ liegt damit seit Jahresbeginn schon mehr als +9 % im Gewinn, während und weil die Aktienindizes stark eingebrochen sind. Denn ich bin natürlich meinen eigenen Analysen gefolgt und habe aufgrund der hohen Skepsis bezüglich der US-Aktienmärkte die Depots entsprechend positioniert.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus