Sehr verehrte Leserinnen und Leser,

der Schweizer Erfolgsautor und Kolumnist Rolf Dobelli predigt den totalen Verzicht auf News. Was er damit genau meint, können Interessierte in seinem Buch „Die Kunst des digitalen Lebens“ nachlesen. Aus meiner Sicht ist das vor allem ein Erfolgsrezept für Börsianer. Jetzt sind Sie verblüfft, oder?

Warum Nachrichten oft desinformieren

Gut, vermutlich wird mich Jochen Steffens wegen dieses Aufhängers in der Luft zerreißen, schließlich lesen Sie gerade einen News-Letter – und sollen dies auch weiterhin tun. Aber sofern dies nicht Ihr einziger Newsletter ist, werden Sie wissen, wie zeitfressend Newsletter, Nachrichten, soziale Medien und, und, und sein können.

Doch Zeit ist dabei gar nicht der entscheidende Faktor. Viel schwerwiegender ist, dass Sie durch News desinformiert werden!

Jetzt sind Sie bestimmt zum zweiten Mal verblüfft, stimmt’s? News konsumiert man doch, um sich zu informieren! Ja, soweit die Theorie. Aber in der Praxis sind wir kaum in der Lage zu entscheiden, ob eine Nachricht, die wir lesen, tatsächlich eine oder die relevante Information enthält. Oder nicht nur ein Bruchstück. Oder etwas völlig Falsches.

Und das kann fatal sein – vor allem, wenn wir darauf Entscheidungen gründen. Das gilt besonders für die Börse. Hier entscheiden wir in der Regel über Kauf und Verkauf von Wertpapieren und damit über unser Vermögen. Aber wer sagt uns, dass unsere Entscheidungen auf den richtigen Informationen basieren?

Wer macht die (Börsen-)Nachrichten? Die Kurse!

Bevor Sie jetzt kopfschüttelnd abschalten, will ich das vermeintlich schiefe Bild geraderücken, das ich gezeichnet habe: Sven Weisenhaus und ich belegen hier und in unseren anderen Börsenbriefen immer wieder, wie insbesondere „News“ zu Kursbewegungen entstehen. Vor gut einem Jahr hat Sven Weisenhaus mal einen seltenen Einblick in den Mechanismus erhalten, wie in den Nachrichtenagenturen „News“ entstehen.

Und auch das Börsen-Bonmot „Kurse machen Nachrichten“ unterstreicht, dass es an der Börse mit den News nicht so weit her sein kann.

Ein aktuelles Beispiel für den unseligen Einfluss falscher „News“

Wie fatal es werden kann, wenn man den falschen News folgt, hat jüngst erst der Juli-Verfallstag gezeigt. Am Montag zuvor hatte ich hier die möglichen Ablaufpläne für den DAX zum Verfallstag skizziert. Das logische Kursziel war die 15.600-Punkte-Marke, aber bei einem Ausbruch über 15.800 Punkte hätte es zu einem dynamischen Ausbruch nach oben kommen können, der durch die nötigen Absicherungen der Stillhalter verstärkt worden wäre.

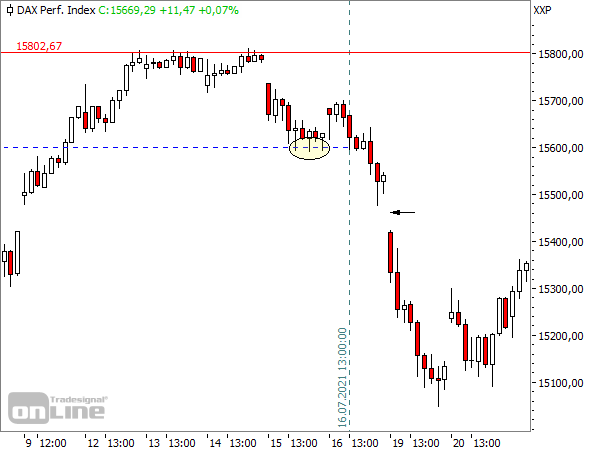

Der DAX machte aus beiden Szenarien eins: Erst probten die Bullen den Aufstand und trieben den DAX bereits am Montag der Verfallstagswoche auf 15.800 Punkte, um die Stillhalter aus der Reserve zu locken. Letztere konnten den DAX aber auf diesem Niveau deckeln, so dass er dort oben – am alten Allzeithoch bei 15.802,67 Punkten – bis Mittwoch dahindümpelte (siehe rote Linie im folgenden Chart). Und wie erläutert fiel er dann bereits am Donnerstag (am Optionsschein-Verfallstag) auf sein Kursziel zurück (siehe gelbe Ellipse) und verharrte dann auch bis zum Verfallstermin am Freitag (senkrechte gestrichelte Linie) auf diesem Niveau.

Anleger, die den Ablauf kannten, hatten mit der vermeintlichen Schwäche des DAX am Ende der Verfallstagswoche kein Problem – sie konnten die Kursbewegungen entsprechend einordnen. Schwieriger war es mit dem nachfolgenden Kursrutsch.

Warum DAX und Co. auch am Montag weiter fielen

Aber auch der war für Kundige keine Überraschung: Bereits in der Börse-Intern am 16.07.2021 klärte Sven Weisenhaus auf: „Ein Grund dafür könnte sein, dass nicht nur die Belastungen durch die Stillhalter weggefallen sind, sondern auch deren Unterstützungen in Form der Long-Positionen, mit denen sie Call-Positionen unterhalb der 15.600er abgesichert hatten.“ Mit anderen Worten: Nachdem zuvor der Druck nach oben auf den DAX nachließ, fielen nach dem Verfallstermin auch unten die Stützen durch die Absicherungspositionen der Stillhalter weg (die nun entbehrlich waren und aufgelöst wurden). Damit rutschte der DAX weiter nach unten.

Natürlich spielten dabei auch „Vorgaben“ der US-Indizes eine Rolle. Hier ging der Abverkauf aber genauso schnell. Daher vermute ich einen ähnlichen Effekt für die US-Börsen, obwohl die Positionen an den dortigen Terminbörsen nicht so konzentriert und übersichtlich sind wie hierzulande. Trotzdem kann es im Einzelfall dabei ebenfalls zu solchen „konzertierten Aktionen“ kommen, bei denen Stillhalter und Trader letztlich gemeinsam handeln und die Kurse so dynamisch in die eine oder andere Richtung drücken.

Aber warum ging der Abverkauf auch am Montag weiter? Hier kommen jetzt die „News“ ins Spiel: Die Nachrichtenagenturen begründeten den Abverkauf mit Sorgen vor Inflation und der Delta-Variante. Und viele Anleger, die diese Punkte ebenfalls auf ihrer Rechnung hatten, haben dann in Panik verkauft, weil diese „News“ ihre Sicht der Dinge scheinbar bestätigten. Im DAX führte das zu einer typischen „Weekend-Kurslücke“ (siehe Pfeil im Chart).

Erst am Dienstag beruhigten sich dann die Kurse – und zogen auch gleich wieder an, weil die „unbedarften“ Verkäufer dann aus dem Markt waren.

Eine typische Dienstag-Umkehr und ein Trugschluss

So erlebten wir eine typische „Dienstags-Umkehr“, die nicht nur nach Verfallstagen ab und an zu beobachten ist, sondern auch nach anderen Ereignissen, die zum Wochenende die Börse belasten: Am Montag (und gegebenenfalls auch noch am Dienstag) verkaufen die Nachzügler, die erst abends oder am nächsten Tag die „News“ lesen, hören oder sehen und dann scheinbar verspätet reagieren. So markieren die Kurse am Dienstag – wenn sich wieder alles beruhigt hat – ein Tief oder beginnen schon wieder zu steigen.

Solche Feinheiten des Börsengeschehens sind sicherlich faszinierend, aber bleiben für die meisten normalen Anleger für immer im Dunkeln. Sie wissen nichts von den Verfallstags-Mechanismen, geschweige denn von der Dienstags-Umkehr. Sie sehen nur fallende oder steigende Kurse und stürzen sich dann begierig auf die „News“ in der Hoffnung, Aufschluss über die Ursachen zu erhalten.

Das ist aber ein Trugschluss. Sie wissen ja: Kurse machen Nachrichten!

Warum Sie das News-Gewitter ignorieren sollten

Aus diesem Grund ist es für alle Anleger das Beste, das News-Gewitter zu ignorieren, das pausenlos über alle Märkte hinwegfegt. Noch besser ist es, auch alle Kursinformationen auszublenden – denn wenn man die Kursschwankungen ignoriert, kommt man gar nicht erst in Versuchung, nach „Gründen“ dafür in den „News“ zu suchen.

Dieser Ratschlag sei insbesondere Langfristanlegern ans Herz gelegt: Schauen Sie bitte nicht täglich auf die Kurse ihrer Aktien und ETFs. Einmal im Monat oder einmal im Quartal reicht völlig – vor allem, wenn Sie zusätzlich zu Ihren Einmalanlagen auch Sparpläne zu laufen haben, in die Sie regelmäßig einzahlen. Dieser stete Strom neu hinzukommenden Kapitals dämpft in der Regel die gröbsten Kursausschläge im Depot.

Es funktioniert!

Sie glauben nicht, dass das funktioniert? Ich habe den Beweis: Im Lauf der Zeit konnte ich ein paar Leute überzeugen, Geld in Aktien-ETFs anzulegen – angefangen bei meinen Töchtern bis hin zu einer älteren Dame. Gut, alle hatten und haben mit der Börse nichts am Hut. Ihnen brauchte ich also kein „Kurs-Verbot“ aufzuerlegen – sie haben da sowieso nie hingeschaut.

Aber ab und an schaffen es die Turbulenzen von DAX und Co. ja auch in die Hauptnachrichtensendungen. Dann werde ich schon mal gefragt: „Muss ich mir da jetzt Sorgen machen?“ „Nein“, konnte ich dann jedes Mal mit voller Überzeugung sagen. „Lass alles so laufen wie bisher.“ Und den Lohn für diese „Mühe“ erntete ich vor einiger Zeit, als unsere größte Tochter (die also schon länger „spart“) ganz aufgeregt verkündete: „Papa, jetzt habe ich ja mein Geld fast schon verdoppelt!“ „Ja“, sagte ich. „Und nun vergiss das ganz schnell wieder und lass alles so laufen wie bisher.“ Hektik und Sorgen? Gibt es bei „meinen“ Anlegern nicht!

Selbst Trader brauchen keine „News“!

Ach ja, falls Sie jetzt denken, als Trader könnten Sie sich eine solche News-Abstinenz nicht leisten: Völlig falsch! Gerade als Trader sollten Sie sämtliche Nachrichten komplett verbannen. Trading ist ein verdammt hartes Geschäft, da können Sie sich wirklich nicht mit Nebensächlichkeiten aufhalten.

Auch Konjunkturdaten und Unternehmenszahlen sind bedeutungslos. Als Menschen haben wir ohnehin keine Chancen mehr gegen die automatischen Systeme, die solche Meldungen in Millisekunden auswerten und daraufhin Transaktionen an den Börsen starten. In dieser Zeit schaffen wir es nicht einmal, auf die entsprechende Nachricht zu klicken, geschweige denn sie zu lesen, zu verstehen und zu entscheiden, welche Reaktion die richtige sein könnte. Also sollten wir es gar nicht erst versuchen.

Aber so ganz ohne Nachrichten?

Vermutlich sind Sie jetzt verunsichert: So ganz ohne Nachrichten – geht das überhaupt? Jein. Ein sinnvoller Kompromiss ist, dass Sie nur die Termine der wichtigsten Nachrichten kennen.

Aber welche sind die wichtigsten? Das hängt von Ihrem Anlagestil ab. Trader, insbesondere Day-Trader, sollten die Termine aller relevanten Nachrichten kennen, die im Tagesverlauf veröffentlicht werden, Dazu gehören zum einen die einschlägigen Konjunkturdaten. Die meisten finden Sie auf etlichen Internetseiten, z.B. dem Wirtschaftskalender von Stockstreet.

Zum anderen gehören dazu alle spezifischen Nachrichten der Märkte, an denen Sie handeln. Für Aktien-Trader sind das vor allem die Unternehmenszahlen, Dividendentermine und gegebenenfalls Kapitalmaßnahmen der Aktien, die Sie im Depot haben bzw. handeln (wollen), aber auch die Termine wichtiger anderer Unternehmen der betreffenden Branchen. Rohstoff-Trader werden dagegen vor allem auf Ernteberichte, Lagerbestände und Ähnliches achten.

Nachrichten für Langfristanleger

Dabei geht es wie gesagt nicht darum, die Nachrichten selbst zu verarbeiten, sondern nur zu wissen, dass sie veröffentlicht werden. So kann man sich auf die Kursausschläge einstellen, die danach häufig zu beobachten sind, und z.B. rechtzeitig bestehende Positionen absichern oder glattstellen.

Langfristanleger sollten dagegen nicht nur die Veröffentlichungstermine der Zahlen „ihrer“ Unternehmen kennen (wenn sie in einzelne Aktien oder Anleihen investieren), sondern auch die Ergebnisse selbst analysieren. Aus ihnen können sich (Nach-)Kauf- oder Verkaufsgründe ergeben. Allerdings können und sollten Sie sich damit Zeit lassen und auch auf die Kursreaktionen unmittelbar nach der Veröffentlichung sowie einige Zeit später achten. Oft kann man daraus erkennen, wie der Markt die Nachrichten aufnimmt, was unter Umständen eine weitere Entscheidungshilfe sein kann.

Oh, diese Glücklichen!

Völlig unbeschwert von allem Börsengeplapper können dagegen ETF-Anleger durchs (Börsen-)Leben wandeln – oh, diese Glücklichen! Einzelne Unternehmens- und Konjunkturdaten sind irrelevant, vor allem je länger Ihr Anlagehorizont ist. Also belasten Sie sich damit gar nicht erst!

Und was ist, wenn sich irgendwann herausstellt, dass Sie zwar an der Börse handeln, aber von „Tuten und Blasen“ keine Ahnung haben? Keine Sorge, das ist mir auch schon passiert. (Ich versuche ebenfalls, mich von überflüssigen News fernzuhalten.) Dann freut sich derjenige, dass er „dem Experten“ oder „dem Dummy“ mal etwas erklären kann. Und damit erfahren Sie (vielleicht) etwas Interessantes, aber vor allem machen Sie einen Menschen glücklich. Das ist doch auch schon was…

Viel Erfolg in Ihrem anbrechenden News-losen Börsenleben wünscht Ihnen

Ihr Torsten Ewert