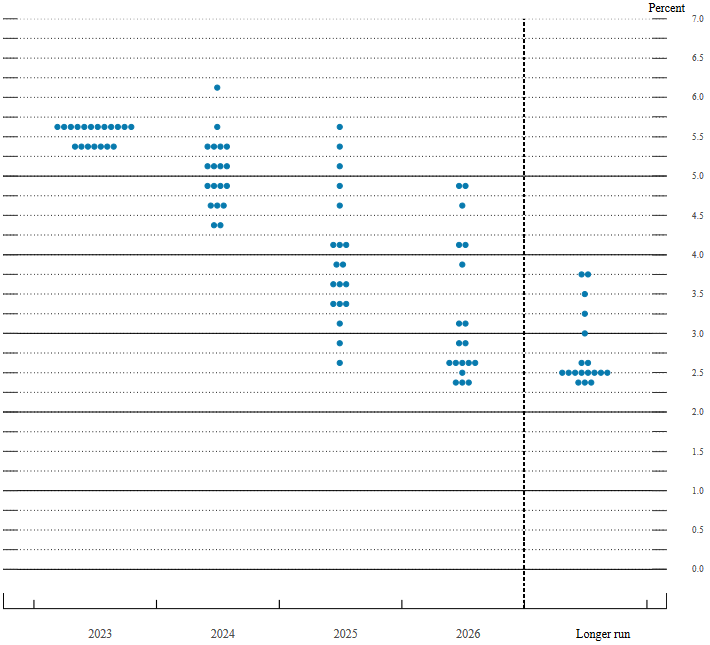

Die US-Notenbank (Fed) hat den Leitzins vorgestern unverändert in der Spanne von 5,25 % bis 5,50 % belassen und damit die Markterwartungen erfüllt. Allerdings bekräftigten die Währungshüter (genau wie von mir erwartet), dass der Kampf gegen die Inflation noch eine ganze Weile anhalten muss, indem sie eine weitere Zinsanhebung als Option beibehielten (siehe „Wie wird die Fed mit den erneuten Inflationsgefahren umgehen?“). Ablesen lässt sich diese Option zum einen an den aktuellen dot-plots:

(Quelle: federalreserve.gov)

Demnach sieht die Mehrheit der FOMC-Mitglieder den Leitzins Ende 2023 oberhalb von 5,50 %. Zum anderen sagte Fed-Chef Jerome Powell auf der vorgestrigen Pressekonferenz: „Falls nötig, sind wir bereit, die Zinsen weiter zu erhöhen.“

Und diese weitere Zinsanhebung würde sich auf der nächsten FOMC-Sitzung im November besonders gut machen. Denn dann hätte der Zinspfad einen gleichmäßigen Rhythmus. Schließlich hatte die Fed nach 10 Zinsanhebungen in Folge auf der vorletzten Sitzung im Juni erstmals pausiert. Im Juli folgte dann wieder eine Anhebung. Und nach der jetzigen erneuten Zinspause würde sich eine weitere Anhebung im November sehr gut in den Zinszyklus einfügen – rauf, Pause, rauf, Pause, rauf.

Leitzins bleibt länger hoch bzw. höher

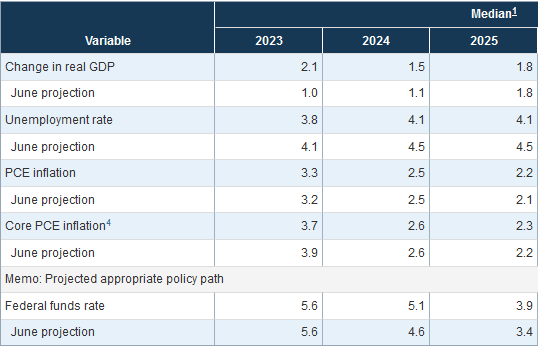

Dazu passt auch, dass die Währungshüter ihre Zinserwartungen dahingehend adjustiert haben, dass das Zinsniveau bis Ende 2024 nur auf 5,1 % sinken wird, nachdem sie im Juni noch einen Wert von 4,6 % veranschlagt hatten. Ende 2025 soll der Leitzins dann bei 3,9 % liegen, statt den bislang avisierten 3,4 %.

(Quelle: federalreserve.gov)

Der Leitzins bleibt also länger hoch bzw. höher. Und da die Aktienmärkte auf schnellere Zinssenkungen im kommenden Jahr eingestellt waren, reagierten sie mit Kursverlusten.

Nasdaq Composite folgt weiterhin dem saisonalen Muster

Mit diesen werden durchaus auch meine längerfristigen Erwartungen erfüllt. Denn der Nasdaq Composite stieg bis zum 1. September auf 14.149 Punkte, befindet sich seitdem aber bereits wieder in einer Abwärtsbewegung.

Es wurde dadurch zu Monatsbeginn ein Zwischenhoch markiert, und ab diesem Zeitpunkt zeigt der September wieder seine typische saisonale Schwäche. Diese führte bei dem Technologieindex bis zum heutigen Tagestief von 13.269 Zählern bereits zu Kursverlusten von mehr als 6,2 % im laufenden Monat.

Jüngste Kursentwicklungen ermöglichten Gewinne

Im Depot meines Stockstreet-Börsenbriefs liegt dadurch eine Short-Position auf den Nasdaq 100 aktuell rund 5 % im Gewinn. Das Ziel, mit diesem Trade einen prozentual zweistelligen Ertrag einzufahren, ist damit bereits in greifbarer Nähe. Ich freue mich aber nicht zu früh, denn wie ich gestern hier bereits schrieb, haben die Aktienmärkte „in der jüngeren Vergangenheit immer irgendeinen Grund gefunden, sich auf ihren (zu) hohen Niveaus zu halten“. Umso größer wird meine Freude sein, wenn es durch die Saisonalität bis in den Oktober hinein zu den von mir erhofften fallenden Kursen kommt und sich der Nasdaq Composite somit weiterhin an den skizzierten Verlauf hält (rot im Chart).

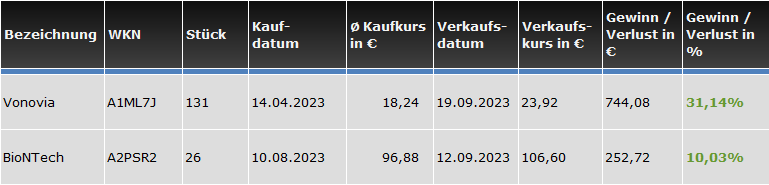

Zumal dann auch die Gewinnmitnahmen bei BioNTech (NASDAQ:BNTX) und Vonovia (ETR:VNAn) die richtige Entscheidung waren.

Und wenn es nun mit den Notierungen (weiter) abwärts geht, könnte man die Trades zu günstigeren Kursen erneut ins Depot holen. Das gilt womöglich auch für die Aktien von United Internet (ETR:UTDI). Solange sich der Nasdaq Composite an den skizzierten Verlauf hält, gibt es für mich jedenfalls kaum einen Grund, von meiner Erwartung abzurücken, dass die Saisonalität noch (weiter) fallende Kurse am Aktienmarkt mit sich bringt.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus