Es ist beeindruckend, wie sich die Anleger weiterhin die Rosinen aus jeglichen Marktereignissen herauspicken und diese in steigende Aktienkurse umwandeln. Und genauso interessant ist es zu beobachten, wie sich die Berichterstattung der Mainstream-Medien an die immer weiter steigenden Kurse der Aktienindizes in den USA und auch hierzulande anpasst. – Kurse machen Nachrichten.

Welches Geschenk hat die Fed den Märkten gemacht?

Aktuell ist in beiden Fällen die vorgestrige Zinsentscheidung der US-Notenbank (Fed) gemeint. Sowohl aus Sicht der Aktienmärkte als auch der Medien muss die Fed den Anlegern ein Geschenk gemacht haben, zum Beispiel in Form von frühen oder schnellen Leitzinssenkungen. Anders lassen sich die Kursexplosionen insbesondere der US-Indizes eigentlich nicht begründen, oder?

2024: Unverändert 3 Zinssenkungen

Doch tatsächlich war das Gegenteil der Fall: Die Währungshüter haben eine Zinssenkung vom Tisch genommen – und zwar für das kommende Jahr. Berichtet wurde darüber allerdings kaum. Stattdessen wurde es als positiv dargestellt, dass die US-Notenbank im laufenden Jahr nach wie vor von 3 Zinssenkungen ausgeht. Berücksichtigt man allerdings, dass der Markt vor nicht allzu langer Zeit noch von 7 Zinssenkungen ausgegangen war, ist das eigentlich eine schlechte Nachricht.

Nun gut, immerhin war der Markt angesichts anhaltend hoher Inflationsdaten zuletzt von weniger als 3 Zinssenkungen bis Jahresende ausgegangen. Daher kann man die unveränderte Absicht der Fed, den Leitzins bis zum Jahreswechsel um 0,75 Prozentpunkte zu senken, durchaus als eine positive Nachricht werten.

Dabei gilt es allerdings zu bedenken, dass der Aktienmarkt die überhöhten Zinssenkungserwartungen nie durch fallende Kurse ausgepreist hat. Will man die extreme Übertreibung der Aktienmärkte weiterhin durch die rosarote Brille sehen, dann könnte man jedoch argumentieren, dass dies vielleicht lediglich durch den KI-Hype überdeckt wurde. Besser macht dies die charttechnische Situation aber nicht.

2025: Eine Zinssenkung weniger!

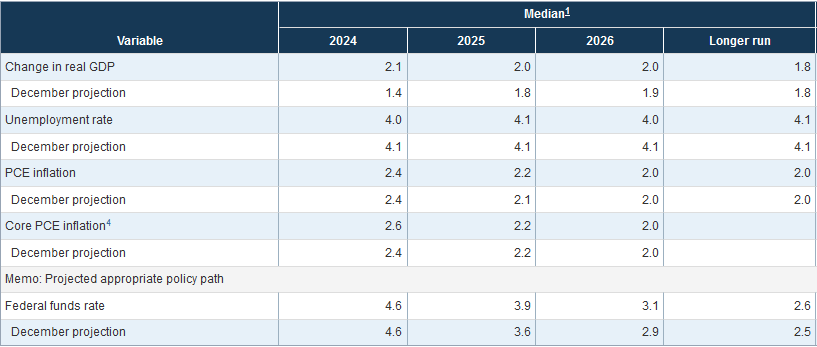

Zumal die Anleger vollkommen ignoriert haben, dass die Fed laut den aktuellen Projektionen erwartet, dass die Fed Funds Rate Ende 2025 nur auf 3,9 % sinkt statt auf 3,6 %.

(Quelle: federalreserve.gov)

Und das ist im Hinblick auf die Zinssenkungshoffnungen definitiv eine schlechte Nachricht, da die Fed damit für das kommende Jahr eine Zinssenkung weniger einplant. Aber diese passt natürlich nicht zu den steigenden Aktienkursen. Und daher lassen diverse Medien sie wohl lieber einfach weg.

Die Fed prophezeit ein Goldilocks-Szenario

Die Anleger am Aktienmarkt haben sich wohl stattdessen darauf fokussiert, dass die Erwartungen an das Wirtschaftswachstum von der Fed nach oben revidiert wurden, vor allem für das laufende Jahr. Statt eines Anstiegs des Bruttoinlandsprodukts (BIP, englisch: GDP) um 1,4 % sollen es nun 2,1 % sein. Dabei wird die Arbeitslosigkeit kaum ansteigen, sondern bei rund 4 % auf historisch niedrigem Niveau verbleiben. Und die Inflation soll sich bis 2026 kontinuierlich in Richtung 2 %-Ziel der Fed bewegen.

Damit zeichnet die Zentralbank ein vollkommenes Goldilocks-Szenario: Das Wachstum der US-Wirtschaft ist nicht zu zu hoch und nicht zu niedrig. Die Inflation ist gering und abnehmend. Und die Fed kann daher die Zinsen senken und somit die Finanzierungskosten für die Unternehmen reduzieren. Genau durch diese 3Faktoren zeichnet sich ein Goldlöckchen-Szenario aus. Das ist natürlich ein Grund für steigende Kurse am Aktienmarkt – allerdings nicht in diesem Ausmaß!

Sendet der Goldpreis ein Warnsignal?

Rationaler haben dagegen wieder einmal die Anleihe- und Devisenmärkte reagiert. Denn dort gab es nur sehr moderate Kursbewegungen. Der EUR/USD hat durch einen leicht schwächeren Dollar eingepreist, dass es doch bei 3 Zinssenkungen im laufenden Jahr bleibt, statt der zuletzt eingepreisten 2 Zinssenkungen. Gleiches gilt für die leicht gesunkenen Renditen am Anleihemarkt.

Dagegen hat (auch) der Goldpreis deutlich stärker reagiert und ist, genau wie die US-Indizes, dynamisch auf ein neues Rekordhoch gestiegen.

Auch die Goldbullen haben sich somit auf die unverändert 3 (statt nur 2) Zinssenkungen im laufenden Jahr konzentriert und ignoriert, dass die Fed im kommenden Jahr die Zinsen weniger stark senken wird.

Die US-Wirtschaft wächst nur aufgrund gigantischer Staatsausgaben

Man könnte allerdings auch argumentieren, dass das Edelmetall von einer ganz anderen Story profitiert, die auch die Aktienmärkte antreibt – und zwar die extrem stark steigende Verschuldung der USA. Man sollte sich nämlich mal die Frage stellen, wo das ungebrochen hohe Wachstum der Wirtschaft trotz der historisch schnell gestiegenen Leitzinsen eigentlich noch herkommt. Eine Antwort auf diese Frage lautet: von den gigantischen Staatsausgaben der US-Regierung.

US-Präsident Joe Biden pumpt mit einem gigantisch hohen Haushaltsdefizit Milliarden von Dollar in die US-Wirtschaft und konterkariert damit quasi die restriktive Geldpolitik der Notenbank. Diese muss auch deshalb mit weniger Zinssenkungen planen, weil die Inflation durch die extrem expansive Fiskalpolitik angeheizt wird.

Die Unternehmen freut das natürlich, da sie mit geschenktem Geld höhere Gewinne erzielen können. Intel (NASDAQ:INTC) erhält zum Beispiel in den USA rund 20 Milliarden US-Dollar an Subventionen und vergünstigten Krediten für den Bau neuer Chip-Fabriken. Die Kosten für diese Investitionen sinken in der entsprechenden Höhe, womit der Gewinn des Unternehmens gleichzeitig höher ausfällt. Und das spiegelt sich natürlich in steigenden Aktienkursen wieder, nicht nur im Fall von Intel.

Fliehen Anleger in den sicheren Hafen Gold?

Dass der Goldpreis aktuell ebenfalls stark steigt, kann daher auch ein Warnzeichen sein. Denn Gold gilt seit jeher als sicherer Hafen und Flucht-Investment in Krisen. Und womöglich haben einige Anleger auch die Sorge, dass die ausufernde Verschuldung der USA zu einem Problem wird.

Anfang 2024 belief sie sich auf 34 Billionen US-Dollar. Gemessen am Bruttoinlandsprodukt von ca. 26 Billionen US-Dollar entspricht dies einer Quote von mehr als 120 %. Nur Italien und Japan weisen laut Angaben des Internationalen Währungsfonds (IWF) noch höhere Werte auf. Das Haushaltsdefizit der USA liegt im Bereich von 2 Billionen US-Dollar. Das entspricht ca. 8 % des Bruttoinlandsproduktes. Gemessen an anderen Ländern der Industriestaaten sind das irrsinnig hohe Werte.

Das ist aber wahrscheinlich erst ein Problem für kommende Generationen. Aktuell können sich die Anleger freuen, dass die Aktienkurse weiterhin deutlich schneller steigen als die Unternehmensgewinne, weil die Liquiditätsflut zwar nicht mehr von der US-Notenbank, aber weiterhin von der US-Regierung kommt. Wie lange das wohl noch gut gehen kann?!

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus