Die Revolution der künstlichen Intelligenz (KI) klopft an alle Türen. Die Finanzmedien und die Schlagzeilen sind voll von Geschichten über generative „KI“ und die zu erwartende „industrielle Revolution.“

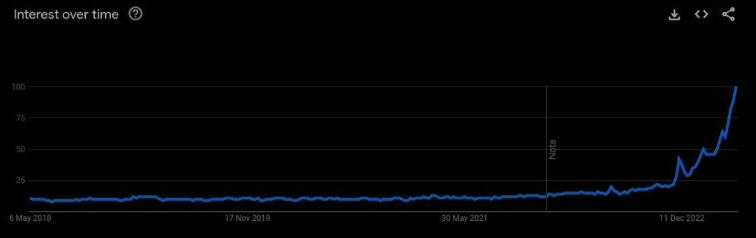

Es überrascht nicht, dass sich die Aufmerksamkeit seit der Einführung von ChatGPT immer stärker auf KI richtet. Die Vorteile sind bereits an der Integration von KI in Suchmaschinen erkennbar. Sogar TikTok-Videos zum Thema mit Hilfe von KI „Millionen verdienen“ erklären, warum Aktien, die mit KI in Verbindung gebracht werden, in den letzten Monaten stark gestiegen sind.

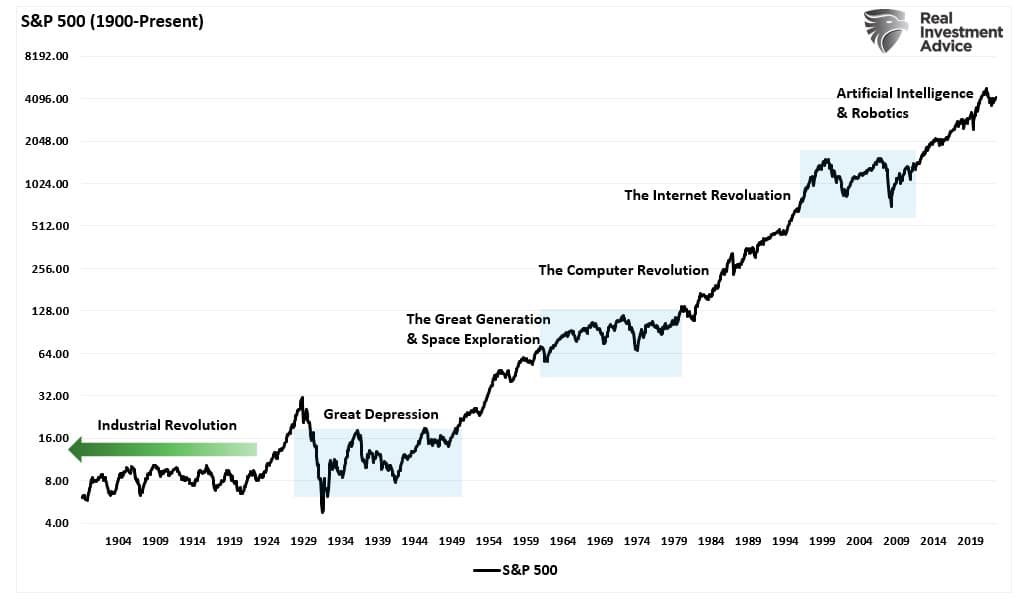

Die industrielle Revolution wird oft als ein kontinuierliches Ereignis von den 1800er Jahren bis zur Gegenwart betrachtet. Sie ist jedoch besser als eine Reihe von Paradigmenwechseln zu verstehen. Der erste, der im späten 18. Jahrhundert begann, wurde durch Mechanisierung und Dampfkraft vorangetrieben. Massenproduktion, Elektrizität und das Fließband waren die Hauptfaktoren der zweiten Phase, die sich bis ins frühe 20. Jahrhundert erstreckte. Die dritte Phase, die nach dem Zweiten Weltkrieg begann, brachte große Sprünge in den Bereichen Weltraumforschung, Computer, Automatisierung und Informationstechnologien.

Der vierte Paradigmenwechsel vollzieht sich jetzt. Diese (R)evolution umfasst das Aufkommen exponentieller Technologien, von künstlicher Intelligenz und intelligenten Maschinen bis hin zu Robotik, Blockchain und virtueller Realität. Mit diesen Technologien hat sich unser Leben in den letzten zehn Jahren stark verändert.

Es ergaben sich große Chancen daraus, denn die Innovationen boten großartige Investitionsmöglichkeiten, um von den Fortschritten zu profitieren. Jede Phase brachte herausragende Marktrenditen mit sich, die ein Jahrzehnt oder länger anhielten, weil die Anleger an den neuen Chancen teilhaben wollten. (Wir kommen gleich auf die blau schattierten Bereiche zurück)

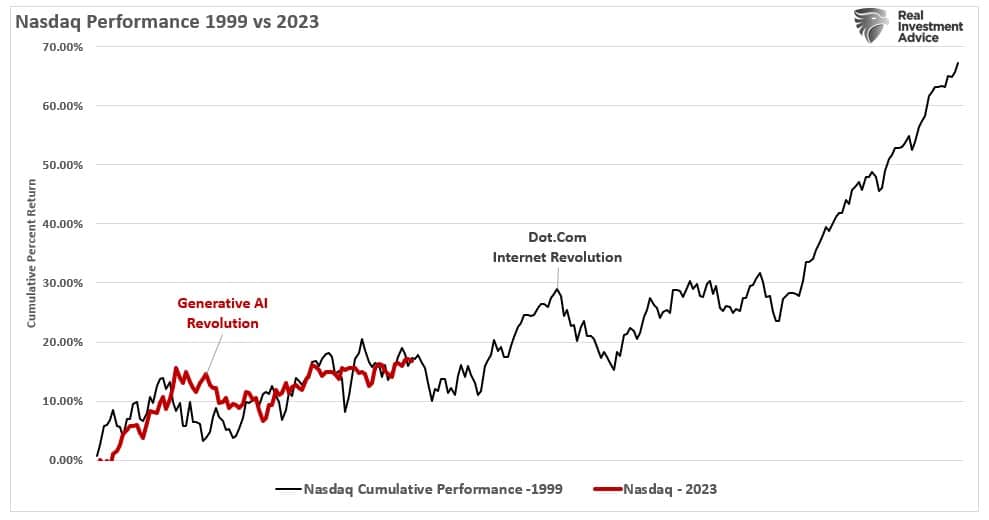

Gerade erleben wir gerade einen weiteren dieser spekulativen „Booms“, da nun die „Generative KI“ die Fantasie der Investoren beflügelt. Die folgende Grafik vergleicht die „Dot.com/Internet-Revolution“ von 1999 im Nasdaq Composite mit der „generativen KI“-Revolution von heute.

Wenn diese Analogie zutrifft, bieten sich Gelegenheiten, von den Auswirkungen der „KI“ auch von Seiten der Anleger profitieren.

Aber was ist mit den blau schattierten Feldern?

Die blau schattierten Felder

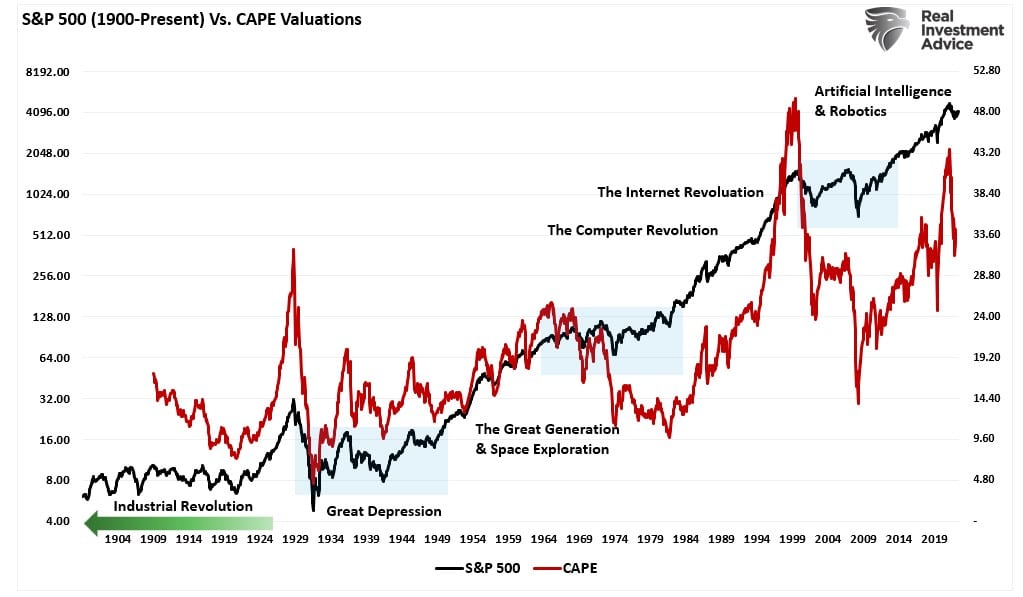

Auch wenn die Phantasie darüber, was „KI“ leisten könnte, die Anleger in Verzückung über mögliche Renditeprofile versetzt, ist damit das Bewertungsproblem nicht aus der Welt geschafft. Wir alle wissen, dass eine Überbewertung trotz der technologischen Fortschritte in der Weltraumforschung, im Internet oder auch bei der „KI“ lange Phasen der Stagnation nach sich ziehen können.

Den besten Renditeperioden sind historisch immer niedrige Bewertungen vorausgegangen. Das ist darauf zurückzuführen, dass die niedrigen Bewertungen eine Expansion der Multiples ermöglichten, weil die Anleger bereit waren, „extra“ für das erwartete Gewinnwachstum zu zahlen. Im Jahr 1994 konnten Anleger beispielsweise Aktien von Microsoft (NASDAQ:MSFT) zu einem Kurs-Umsatz-Verhältnis von etwa 3 kaufen. Als das Internet boomte und immer mehr Computer für die Nutzung des Internets benötigt wurden, stieg der Umsatz von Microsoft. Heute werden Microsoft-Aktien zum mehr als des elffachen des KUVs gehandelt. Es wird erwartet, dass die KI zu einem weiteren massiven Umsatzanstieg führen wird.

Genau da ist jedoch das Problem mit den Bewertungen begründet. Bei einem 11-fachen Kurs-Umsatz-Verhältnis kann man sich kaum Irrtümer leisten. Eine gute Erinnerung an die Bedeutung von Bewertungen ist ein Kommentar von Scott McNeely. Scott war der CEO von Sun Microsystems auf dem Höhepunkt der Dot.com-Blase im Jahr 1999.

„Bei einem 10-fachen vom Umsatz muss ich Ihnen 10 Jahre lang 100 % des Umsatzes in Form von Dividenden auszahlen, um eine Amortisation über 10 Jahre zu schaffen. Das setzt voraus, dass ich meine Aktionäre davon überzeugen kann. Das setzt voraus, dass ich keine Selbstkosten bei den Umsätzen habe, was für ein Computerunternehmen problematisch ist. Das setzt voraus, dass die Ausgaben gleich Null sind, was bei 39.000 Mitarbeitern wirklich schwierig ist. Das setzt voraus, dass ich keine Steuern zahle, was sehr schwierig ist. Und das setzt voraus, dass Sie keine Steuern auf Ihre Dividenden zahlen, was wohl illegal ist. Und das setzt voraus, dass ich mit null Forschung und Entwicklung in den nächsten 10 Jahren die derzeitige Umsatzrate beibehalten kann. Möchte nun jemand von Ihnen meine Aktien für 64 Dollar kaufen? Ist Ihnen klar, wie lächerlich diese Grundannahmen sind?“

Das ist ein wichtiger Punkt. Bei einem Kurs-Umsatz-Verhältnis von zwei muss ein Unternehmen seinen Umsatz jährlich um etwa 20 % steigern. Diese Wachstumsrate wird nur einen normalisierten Preisanstieg ermöglichen, der zur Aufrechterhaltung dieses Verhältnisses erforderlich ist. Mit dem 11-fachen ist die Wachstumsrate des Umsatzes, die erforderlich ist, um diese Bewertung aufrechtzuerhalten, astronomisch.

Aber es geht nicht nur um Microsoft. In der nachstehenden Tabelle sind die S&P 500-Unternehmen aufgeführt, die zum 5-fachen der Umsätze oder höher gehandelt werden. Ich habe einige der auffälligeren Unternehmen hervorgehoben, die in den Mainstream-Medien diskutiert werden.

Ja, viele dieser Unternehmen werden von der Einführung von „KI“ profitieren Es ist jedoch selbst unter optimistischen Annahmen schwer zu rechtfertigen, dass das Umsatzwachstum die heute gezahlten Multiplikatoren rechtfertigen wird.

Auch für ChatGPT gilt das.

„Wenn man für eine Investition mehr als das Fünffache des Verkaufspreises zahlt, kann das für die Anleger mehrere potenzielle Probleme mit sich bringen, darunter das Risiko einer Überbewertung, instabile Erträge, Marktsättigung, Wettbewerbsdruck und branchenspezifische Faktoren. Daher müssen die Anleger eine gründliche Due-Diligence-Prüfung durchführen und verschiedene finanzielle und nicht-finanzielle Faktoren berücksichtigen, bevor sie eine Anlageentscheidung treffen.“

Oder - wie Warren Buffett einmal sagte:

„Der Preis ist das, was man bezahlt. Wert ist das, was man bekommt.“

Das alles ist nicht wirklich neu

„Vielleicht ist dieses Mal alles ganz anders. Diese Worte, angeblich die gefährlichsten, die man in der Welt des Investierens aussprechen kann, kamen mir inmitten der rasanten Börsengänge in den letzten Wochen in den Sinn.“ – Randall Forsyth, „Shades of 1999.“

Jeder, der zwei „echte“ Bärenmärkte erlebt hat, kennt die Vorstellungen von Menschen, die versuchen, mit „Daytrading“ reich zu werden. Der jüngste Kurssprung bei allem, was mit „KI“ zu tun hat, ist nicht neu.

Die Unternehmen, die unabhängig von den tatsächlichen Umsätzen, Gewinnen oder Bewertungen vorankamen, standen an der Spitze der Internet-Revolution. So dachten viele, dass „Bäume in den Himmel wachsen“ könnten. Es gab unendlich viele Möglichkeiten, wie das Internet unser Leben, unseren Arbeitsplatz und unsere Zukunft verändern würde. Das Internet hat zwar unsere Welt verändert, aber die Realität der Bewertungen und des Gewinnwachstums ist schließlich zum Mittelwert „zurückgekehrt“.

Es ist wichtig, sich daran zu erinnern, dass Bewertungen zwar für den letztendlichen Ausgang spekulativer Marktphasen von entscheidender Bedeutung sind, dass sie aber ein schlechter Indikator für das Markt-Timing sind. Der Preis misst die aktuelle „Psychologie“ der „Herde“ und ist die präziseste Darstellung der Verhaltensdynamik des lebenden Organismus, den wir als „den Markt“ bezeichnen.

Wir befinden uns derzeit in einer spekulativen Phase zum Thema „KI“ und ihre Auswirkungen auf die Welt, wie wir sie kennen. Es überrascht nicht, dass die Suche nach „KI“ im Zuge der Jagd der Kleinanleger nach Performance explodiert ist.

Das Verhältnis von Gewinnern zu Verlierern auf dem Markt ist extrem schwach.

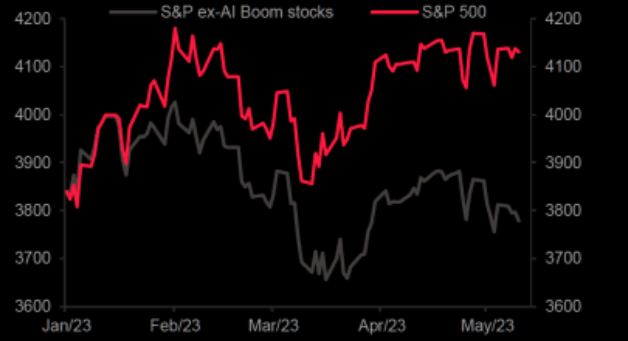

„Der KI-Boom und der Hype sind enorm. So enorm, dass der S&P500 ohne die beliebten KI-Aktien in diesem Jahr 2 % im Minus liegen würde. Nicht 8 % im Plus.“ – Societe Generale

Der Unterschied besteht diesmal darin, dass wir nicht von einem niedrigen Bewertungsniveau aus starten. Wie bereits erwähnt sind die aktuellen Bewertungen auf dem gesamten Markt teuer und bei Aktien wie Microsoft, Nvidia (NASDAQ:NVDA), Adobe (NASDAQ:ADBE) und Apple (NASDAQ:AAPL) sogar astronomisch.

Wir befinden uns zwar in der Boomphase des „KI“-Marktes, die Bewertungen deuten allerdings darauf hin, dass der Spaß irgendwann ein Ende hat. Märkten hinterherzujagen ist die reinste Form der Spekulation. Es ist einfach eine Wette auf steigende Preise statt einer ordentlichen Untersuchung, ob der Preis, der für diese Vermögenswerte gezahlt wird, einen Abschlag auf den fairen Wert enthält.

Mit „KI“ wird viel Geld verdient werden, bevor diese Phase endet. Aber in allen Marktphasen in der Vergangenheit war das Ende jeder Ära einfach eine Funktion der Erkenntnis „Bewertungen sind am Ende eben doch wichtig.“