Sehr verehrte Leserinnen und Leser,

die Gegenbewegung der Vorwoche war wohl nur ein Strohfeuer in Form einer veritablen Short Squeeze. Anschlusskäufe blieben aus. Stattdessen gab es zum Wochenende wieder bearishe Signale. Es ist also an der Zeit, die übergeordneten Perspektiven der Aktienmärkte auszuloten.

Das langfristige Bild

Dazu beginne ich mit dem langfristigen Bild. Den folgenden Chart hatte ich hier schon Anfang August gezeigt, als es – wie in der Vorwoche – ebenfalls eine gute Chance für die Bullen gab, nachdem der Kurs nach dem Tief vom Juni wieder in den Langfristtrend seit 2009 zurückkehrte.

Doch diese bullishe Umkehr war nicht von Dauer. Der Kurs fiel wieder aus dem grünen Kanal heraus und markierte Ende September ein neues Jahrestief. Und nun sieht es so aus, als wolle der Kurs trotz der Gegenreaktion der Vorwoche doch wieder zurückfallen. Damit droht ein Bruch der Unterstützung durch das Hoch vom Sommer 2020, an welcher der S&P 500 in der Vorwoche wieder nach oben drehte (siehe Pfeil). Danach könnte er bis an das Vor-Covid-Top zurückfallen (dicke grüne Linie).

Aus charttechnischer Sicht bliebe dabei die übergeordnete Aufwärtstendenz intakt, solange der Kurs oberhalb der gestrichelten Parallellinie zu dem grünen Trend bleibt. Doch es ist natürlich unbefriedigend, bis dahin zu warten.

Die kurz- und mittelfristige Lage

Werfen wir daher einen Blick auf die kurz- bzw. mittelfristige Lage:

In diesem mittelfristigen Tageschart der vergangenen gut 12 Monate habe ich den Langfristtrend seit 2009 mit den dicken grünen Linien markiert. Deutlich ist der Kampf zwischen Bullen und Bären um dessen Unterkante zu erkennen: Mehrfach wurden dort Zwischenhochs und -tiefs gebildet oder diese Linie mit Kurslücken übersprungen.

Vorerst scheinen die Bullen den Kampf verloren zu haben. Seit dem Oktoberhoch hat sich ein steiler Beschleunigungstrend (schwarze Linien) gebildet, von dem der Kurs in der Vorwoche abgeprallt ist. Dabei hat sich eine bearishe Inselumkehr gebildet (gelbe Ellipse), also ein Kursbereich, der durch zwei deutliche Kurslücken von den Kursen zuvor und danach abgesetzt ist.

Eine solche Inselumkehr ist eine kurzfristige Umkehrformation. Ihr Kursziel ist der Beginn der vorangegangenen kurzfristigen Bewegung – in diesem Fall also das Jahrestief. Aufgrund der Dynamik des Rückfalls seit August sowie der der jüngsten bearishen Signale ist jedoch die Wahrscheinlichkeit hoch, dass der rote Kanal nach unten gebrochen wird. Dann wäre, wie gesagt, das Vor-Covid-Top das nächste kurzfristige Kursziel für den S&P 500.

Die möglichen Gründe für eine weitere Marktschwäche

So weit die charttechnische Situation. Es stellt sich jedoch die Frage, warum die Aktienmärkte derart schwach sind. In Medienkommentaren wird stets auf die Rezessionsgefahr sowie die Inflations- und Zinserhöhungsängste verwiesen. Das mag alles eine Rolle spielen, aber letztlich sind diese Themen längst bekannt. Sie begleiten die Märkte schon seit dem vergangenen Jahr und sollten daher weitgehend eingepreist sein.

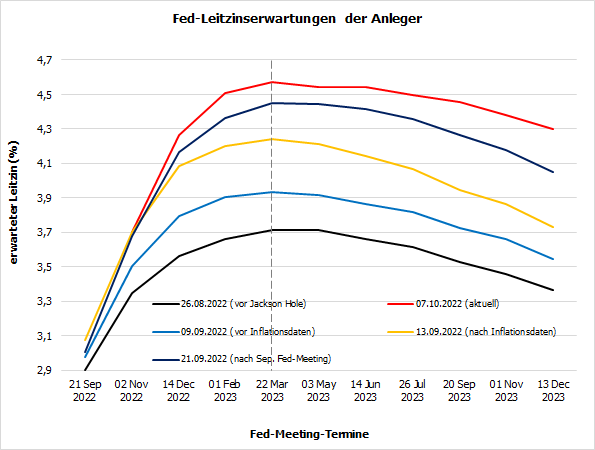

Das ist offenbar auch zumindest zum Teil der Fall. So rechnen die Anleger weiterhin mit Zinssenkungen durch die Fed nach dem FOMC-Meeting im kommenden März. Das zeigt die historische Ausweitung der sogenannten Fed Fund Futures, mit denen die Börsianer auf das Leitzinsniveau zu den kommenden geldpolitischen Entscheidungen der US-Zentralbank setzen können:

Quelle: eigene Berechnung und Darstellung mit Daten des CME Fed Watch Tools

Hier habe ich die zeitlichen Verläufe der erwarteten Leitzinsen zu unterschiedlichen Zeitpunkten dargestellt. Diese Zeitpunkte lagen vor bzw. nach wichtigen Ereignissen (z.B. der Veröffentlichung von Konjunkturdaten), die als bedeutsam für die Fed-Entscheidungen gesehen werden. Das sind bekanntlich vor allem die Inflations- und Arbeitsmarktdaten.

Leitzinshoch in den USA im März 2023?

Deutlich wird, dass die erwarteten Zinsniveaus immer weiter gestiegen sind. Den jüngsten Sprung gab es nach den US-Arbeitsmarktdaten vom Freitag (rote Kurve). Natürlich ist es tendenziell negativ für den Aktienmarkt, wenn die Zinsen steigen bzw. dies – wie in diesem Fall – erwartet wird. Und womöglich wurde dabei inzwischen tatsächlich ein kritisches Niveau überschritten.

Doch Anleger erwarteten zu allen Zeitpunkten ein Ende des Zinserhöhungszyklus nach dem Fed-Meeting im März 2023 – danach fallen die Kurven die wieder! Der mögliche Grund dafür könnte sein, dass die Investoren dann mit dem Höhepunkt der Rezession bzw. Inflation rechnen.

Die Konstanz dieser Erwartung in den vergangenen Wochen sollte eigentlich dazu führen, dass jetzt – rund 6 Monate vorher – die ersten auf eine Trendwende bei Aktien spekulieren. Das wiederum sollte die Kurse stabilisieren und zumindest zu einer Bodenbildung führen.

Never fight the Fed – und Putin!

Davon ist bisher jedoch nichts zu sehen – es sei denn, der aktuelle Abwärtsschub endet in der Nähe des Jahrestiefs und der S&P 500 geht in eine Seitwärtsbewegung über. Doch die jüngste Abwärtsdynamik lässt erwarten, dass der Kurs weiter nach unten fällt.

Der eine Grund für dieses Szenario könnte sein, dass die Börsianer Angs vor ihrer eigenen Courage haben. Schließlich stellen sie sich damit gegen die Ansagen der Fed, die bisher vom Ende der Zinserhöhungen nichts wissen will. Und es heißt schließlich: Never fight the Fed!

Der andere Grund könnte der Ukraine-Krieg sein, insbesondere die russische Drohung mit dem Einsatz von Atomwaffen. Ein Trader-Kollege, mit dem ich gestern Morgen angsteinflößende Kursziele auf der Unterseite besprach, sagte lapidar dazu: „Wenn Putin auf den roten Knopf drückt, dann sind wir in 5 Minuten da unten…“

Eine perfekte große Korrektur

Das ist vermutlich richtig, aber charttechnisch sollte sich ein solches Szenario wenigstens durch erste Indizien ankündigen. Ein typisches Indiz wäre, wenn sich im aktuellen Abwärtstrend ein größere Beschleunigung nach unten andeutet. Doch genau das fehlt aktuell! Dazu noch einmal der mittelfristige Chart von oben:

Der S&P 500 läuft bisher nahezu idealtypisch im roten Kanal. Danach sieht die Schwäche seit Jahresbeginn wie eine ganz normale, wenn auch kräftige Korrektur aus. Kurzfristige dynamische Bewegungen in beide Richtungen sind dabei ganz normal – sie bilden die „Schwingungen“ des Kurses, welche diesen immer wieder an die Ober- bzw. Unterkante des Kanals treiben. (Auch der aktuelle, kurzfristige steile schwarze Kanal im Chart oben gehört dazu.)

Zuletzt ist der Kurs jeweils genau an die obere und untere rote Linie gelaufen und dort abgeprallt (siehe Pfeile). Das spricht eher dafür, dass dieser Trend fortgesetzt wird. Einziger Schönheitsfehler: Der Ausbruch nach unten im Juni (grüner Boden). Das ist zwar ebenfalls normal in längeren Trends, aber gewöhnlich kommt es auf beiden Seiten zu solchen Fehlausbrüchen. Der nach oben fehlt bisher, was aber allenfalls ein minimales Warnsignal ist – schließlich folgen solche Fehlausbrüche nicht zwangsläufig sofort aufeinander.

Wie es weiter nach unten gehen könnte

Man muss in diesem fast perfekten Trend schon sehr lange suchen, um einen möglichen Beschleunigungstrend nach unten zu finden. Im folgenden Chart habe ich diesen mit den gestrichelten roten Linien angedeutet:

Im schlimmsten Fall könnte der S&P 500 also bis unter 3.000 Punkte fallen. (Die hellblauen Zahlen geben den Abstand der Linien zum aktuellen Kurs an.)

Übergeordnet bearishe Signale von Dow Jones und NYSE Composite

Das klingt weit hergeholt, aber leider gibt es weitere Warnzeichen. So ist derzeit die Marktbreite an der US-Börse auffallend schwach:

Quellen: MarketMaker mit Daten von VWD, Barron’s und eigenen Berechnungen

Der NYSE Composite, also der Gesamtmarktindex der US-Börse NYSE, ist (wie übrigens auch der Dow Jones) an seinem Vor-Covid-Hoch (dicke grüne Linie) gescheitert und auch wieder unter seine Jahrestiefs vom Juni/Juli gefallen. Damit ist die Bärenfalle hinfällig, die durch den Rückfall und die Erholung Ende September entstand (grüne Ellipse). Zudem gibt es ein übergeordnet bearishes Chartsignal durch den Rückfall unter das markante Hoch von Anfang 2020.

Zwei neue Warnsignale von der Marktbreite

Der erneute Rückfall vom Freitag unter diese Marke erfolgte nicht nur sehr dynamisch, sondern auch mit zwei bearishen Signalen von der Marktbreite. Zum einen kam es dabei dazu, dass das Abwärtsvolumen aller Aktien, die an diesem Tag fielen, mehr als 90 % des Gesamtvolumens aller gehandelten Aktien betrug.

Dieses Signal (siehe blaue Rauten im oberen Chartteil) kann wahlweise auf eine bullishe oder bearishe Wende hindeuten – je nachdem, wann es auftritt. Zuletzt zeigte es immer dann fallende Kurse an, wenn es – wie am Freitag – einen Rückfall von einem wichtigen Widerstand begleitete. Und das Vor-Covid-Top sowie die alten Jahrestiefs sind zweifellos solche wichtigen Widerstände.

Zum anderen gab es am Freitag ein neues Verlaufstief der Advance/Decline-Linie (siehe unterer Chartteil). Damit liegt eine negative Divergenz zwischen Kursverlauf und A/D-Linie vor, was ebenfalls weiter fallende Kurse wahrscheinlich macht. Zumal bereits in der Vorwoche die A/D-Linie – anders als der Kurs selbst – nicht deutlich über das Niveau der Jahrestiefs vom Juni/Juli hinauskam und damit dort gescheitert ist.

Fazit

Aktuell müssen wir nicht nur mit einem erneuten Rückfall der Kurs bis an die Jahrestiefs rechnen, sondern auch mit noch neuen Tiefs. Bei Dow Jones und NYSE Composite käme es damit zu übergeordnet bearishen Signalen durch den Rückfall unter die Vor-Covid-Hochs. Das droht bei weiter fallenden Kursen auch im S&P 500.

Das Zünglein an der Waage könnte die beginnende Quartalsberichtssaison sein: Wenn die Ergebnisse besser als erwartet ausfallen und die Unternehmen ermutigende Ausblicke geben, könnten sich die Kurse stabilisieren vielleicht sogar in eine Jahresendrally übergehen, mit der die Anleger auf das Ende der Zinserhöhungen im kommenden Jahr setzen. Durch eine Bodenbildung bzw. Erholung könnte sich auch die weiterhin stark überverkaufte Lage abbauen. Aber vorerst bleiben die Chartsignale negativ.

Mit besten Grüßen

Ihr Torsten Ewert