Eine sehr beliebte Anlagestrategie von Privatanlegern besteht darin, auf Titel mit hohen Dividendenrenditen zu setzen, wobei die Dividendenrendite zum entscheidenden Kriterium für die Auswahl der Aktien gemacht wird. Ich zeige dir in diesem Artikel, warum dieses Vorgehen gefährlich ist und zu enttäuschenden Ergebnissen führen kann.

Grundsätzlich sollte man immer daran denken, dass die Dividendenrendite eine dynamische Kennzahl ist, die abhängig von der Kursentwicklung steigt oder fällt. Unternehmen, die besonders hohe Renditen abwerfen, befinden sich häufig in operativen Schwierigkeiten. Typisch ist ein länger andauernder Abwärtstrend, der die Papiere auf den ersten Blick günstig erscheinen lässt. Tatsächlich handelt es sich dabei um eine Anlegerfalle.

Wenn du diese Falle künftig vermeiden möchtest, dann hole dir jetzt mein kostenfreies E-Book "Cashflow-Strategie" (mehr dazu unten im Artikel).

Vonovia (ETR:VNAn): Gefangen im Zinsdilemma der EZB

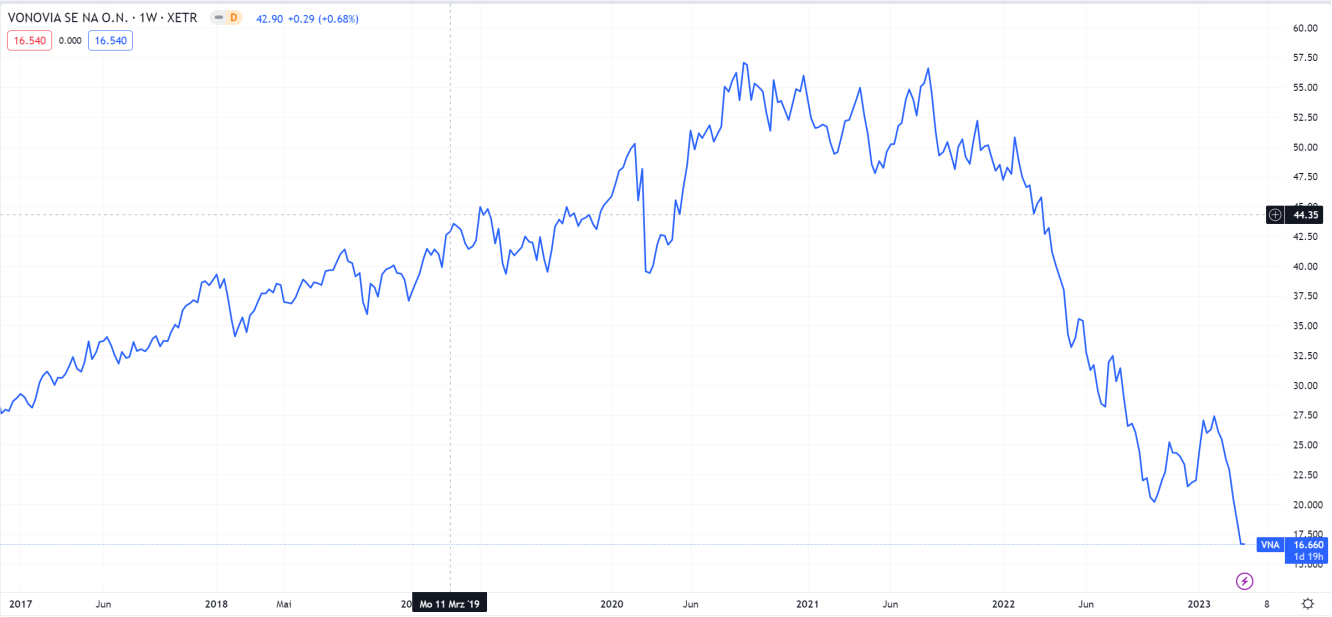

Starten wir mit Vonovia. Die jahrelange Nullzinspolitik der EZB hatte exzellente Bedingungen für Immobilienunternehmen geschaffen. Vonovia gehörte daher lange Zeit zu absoluten Anlegerlieblingen und markierte im September 2020 ein neues Allzeithoch bei 62,74 Euro auf Intraday-Basis.

Mit der Zinswende hat sich das Anlegersentiment gegenüber dem Immobiliensektor jedoch deutlich eingetrübt. Neben den höheren Finanzierungskosten kommt bei Vonovia zusätzlich die hohe Schuldenlast dazu. Die Eigenkapitalquote liegt nur noch bei 35 % und es besteht die Gefahr, dass der Immobilienbestand bei weiterem Zinsanstieg an Wert verliert. Das würde die Bilanz von Vonovia zusätzlich belasten.

Kein Wunder, dass es mit der Aktie seit Herbst 2021 nur noch bergab geht. Das hält Anleger trotzdem nicht davon ab, bei den Vonovia-Papieren auf Einkaufstour zu gehen. Schließlich ist das Unternehmen ein beständiger Dividendenzahler. Noch vor wenigen Wochen lockte Vonovia sogar mit einer Dividendenrendite von über 9 %. Doch es kam, wie es kommen musste.

Das Unternehmen kürzte am 16. März die Dividende von 1,66 auf 0,85 EUR. Vonovia-Chef Rolf Buch begründete die Entscheidung mit einem herausfordernden Marktumfeld. "In Zeiten höherer Zinsen ist es sinnvoll, Schulden zu reduzieren", so Buch. Und so setzt die Aktie ihre Talfahrt fort. Das Papier eilt von einem Tief zum nächsten und hat seit seinem Rekordhoch bereits rund 75% eingebüßt.

Ich gehe davon aus, dass Vonovia trotz des schwierigen Marktumfelds der Turnaround gelingen kann. Hierzu müsste das Unternehmen gegebenenfalls einen Teil seines Immobilienbestands veräußern und seine Schulden weiter reduzieren. Allerdings könnte spätestens 2024 auch eine komplette Dividendenstreichung an der Tagesordnung stehen. Keine guten Aussichten für Dividendenjäger.

Intel (NASDAQ:INTC): Die goldenen Zeiten sind vorbei

Intel war lange Zeit das Nosplusultra und der unbestrittene Marktführer im Halbleitersektor. Das Unternehmen ruhte sich jedoch zu lange auf den Erfolgen früherer Tage aus und verlor in der jüngsten Vergangenheit seine Technologieführerschaft. Die Konkurrenz baut leistungsfähigere Chips (AMD (NASDAQ:AMD), Nvidia (NASDAQ:NVDA), und andere) und hat auch leistungsfähigere Fertigungsprozesse mit höheren Kapazitäten etabliert (TSMC (NYSE:TSM), Samsung (F:SAMEq)).

Hinzukommt, dass Intel im immer wichtiger werdenden Prozessoren-Markt für mobile Geräte (Smartphones, Tablets, Smart-TVs) bisher nicht wirklich Fuß fassen konnte und auch im PC-Markt mit Apple (NASDAQ:AAPL) und Microsoft (NASDAQ:MSFT) seine wichtigsten Kunden verlor. Beide Technologie-Giganten bauen nun eigene Prozessoren und setzen dabei auf die Architektur des Wettbewerbers ARM statt auf die x86-Chips von Intel.

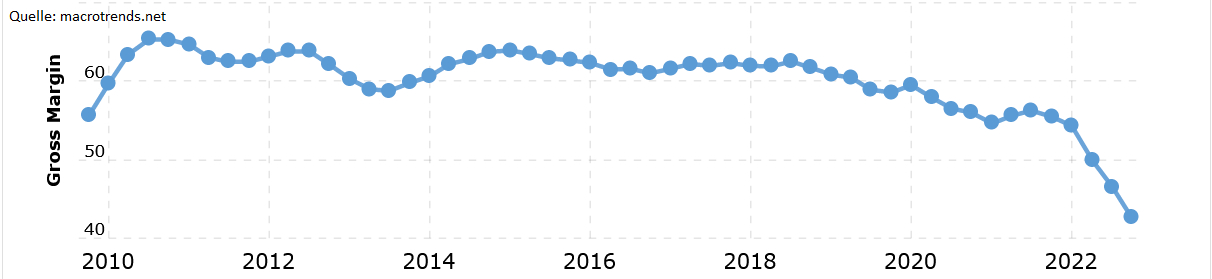

Diese Entwicklung belastet nicht nur das Wachstum von Intel, sondern auch die für die Investoren besonders wichtigen Gewinnspannen. Und so verkleinerte sich Intels Bruttomarge innerhalb von 12 Jahren um mehr als 22 Prozentpunkte von rund 65 % im Jahr 2010 auf knapp 43 % im Jahr 2022.

Auch Intel kürzt Dividende

Dennoch blieben viele Dividendenjäger der Aktie treu. Schließlich hat Intel seit mindestens 25 Jahren seine Dividende nicht gekürzt. Trotz der zunehmenden operativen Herausforderungen erhöhte Intel seit 2010 die Dividende um durchschnittlich 8 % pro Jahr.

Eine makellose Dividendenhistorie, die am 23. Februar diesen Jahres abrupt beendet wurde, als CEO Pat Gelsinger ankündigte, die Quartalsdividende von 36,5 auf 12,5 US-Cent pro Aktie zu senken. Man habe sich mit dieser Entscheidung nicht leichtgetan, jedoch sei man zum Schluss gekommen, dass Einsparungen angesichts der finanziell angespannten Situation des Unternehmens notwendig seien. Diese Nachricht setzte die Aktie zusätzlich unter Druck, die sich seit ihrem Rekordhoch im April 2021 bereits halbiert hat.

Ich gehe auch bei Intel davon aus, dass der Turnaround gelingen kann. Überzeugend finde ich insbesondere die langfristige Strategie zum Ausbau des Foundry-Geschäfts des Intel-Chefs Gelsinger. Dennoch dürfte es noch Jahre dauern, bis Intel zu seiner alten Stärke zurückfindet. Bis dahin müssen sich die Aktionäre mit einer geringeren Dividende begnügen.

Dividenden als Anlegerfalle - Cashflow-Strategie als Lösung

Vonovia und Intel zeigen sehr deutlich, dass es gefährlich ist, Aktien nur wegen stabiler Dividendenhistorie oder hoher Dividendenrendite auszuwählen. An erster Stelle sollte immer die Fundamentalanalyse stehen. Dieses Prinzip wird jedoch sehr häufig vernachlässigt. Ich habe im Laufe der Zeit festgestellt, dass sogar Anleger mit jahrelanger Börsenerfahrung hin und wieder in die Dividendenfalle tappen.

Dies ist der Grund, warum ich die Cashflow-Strategie entwickelt habe. Sie verfolgt das Ziel, mithilfe von Put-Optionen, Dividenden-Aktien mit starken Fundamentaldaten zu kaufen und diese solange im Depot zu halten, bis die ursprüngliche Investment-These nicht mehr stimmt.

Verändern sich die operativen Aussichten oder Fundamentaldaten zum Negativen, dann werden die Aktien mithilfe von Call-Optionen ohne Zögern wieder verkauft. In der Zwischenzeit sorgen Dividenden und Optionsprämien für einen stetigen Cashflow im Depot. Wenn du mehr darüber erfahren möchtest, dann hole dir jetzt mein kostenfreies E-Book “Cashflow-Strategie”.

Hinweis auf Interessenkonflikte

Dieser Beitrag stellt eine Meinung des Autors dar. Der Autor hält Aktien des besprochenen Unternehmens: Intel. Somit besteht konkret und eindeutig ein Interessenkonflikt. Autor, Herausgeber oder Mitarbeiter beabsichtigen, die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern und könnten dabei von erhöhter Handelsliquidität profitieren.