Der Dow Jones hat seit seinem Korrekturtief vom 13. Oktober in nur 9 Handelstagen mehr als 3.500 Punkte bzw. 12,25 % zugelegt (siehe folgender Chart). Dabei hat er vorgestern exakt das 61,80%-Fibonacci-Retracement (graue Linien) seiner dritten großen Korrekturwelle erreicht (roter Pfeil), die Mitte August startete (rotes Rechteck).

Damit hat der Aktienindex meine Erwartungen erfüllt. Denn am Dienstag vergangener Woche hatte er das 38,20er Retracement erreicht (siehe „Dow Jones: Das 38,20%-Fibonacci-Retracement zieht magisch an“) und ich war optimistisch, dass diese Marke zügig überwunden wird. Nur 3 Tage später war dies der Fall.

Und das auf eindrucksvolle Weise. Denn in den vergangenen 4 Handelstagen konnte der Index um fast 2.000 Punkte bzw. 6,51 % zulegen. Und damit steuerte er nicht nur das oben genannte 61,80er Retracement der dritten Korrekturwelle an, sondern er hat er damit zugleich auch schon mehr als 38,20 % der Kursverluste aufgeholt, die er seit Jahresbeginn erlitten hat – also des gesamten bisherigen Bärenmarktes.

Ist eine solche Kurserholung im aktuellen fundamentalen Umfeld eigentlich gerechtfertigt?

Ist eine derartige Kurserholung gerechtfertigt?

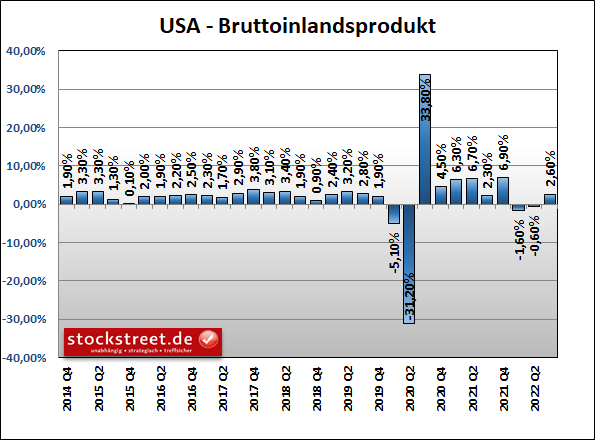

Wenn man sich die gestern veröffentlichten Zahlen zum Bruttoinlandsprodukt (BIP) der USA anschaut, könnte man versucht sein, diese Frage mit „Ja“ zu beantworten. Denn die Wirtschaft konnte im dritten Quartal 2022 die Abwärtstendenz der beiden Vormonate drehen und damit den rezessiven Pfad augenscheinlich verlassen. Der ersten Schätzung zufolge legte das BIP um (annualisiert) 2,6 % gegenüber dem Vorquartal zu, nach einem Minus von 0,6 % in Q2 und sogar -1,6 % in Q1.

Die Konsensschätzung hatte bei +2,3 % gelegen. Demnach wurden die Markterwartungen übertroffen. Am Freitag vergangener Woche hatte ich allerdings berichtet, dass der Nowcasting-Schätzwert der Atlanta-Fed bei +2,9 %, jener der New York Fed sogar bei +3,8 % lag. Insofern kann man die tatsächlichen Daten auch als relativ schwach bezeichnen.

Doch darauf kommt es an der Börse gar nicht an. Denn diese handelt die Zukunft. Die gestrigen BIP-Daten betreffen aber das 3. Quartal 2022 und damit die Vergangenheit. Daher ist ein Blick auf vorlaufende Indikatoren sinnvoller.

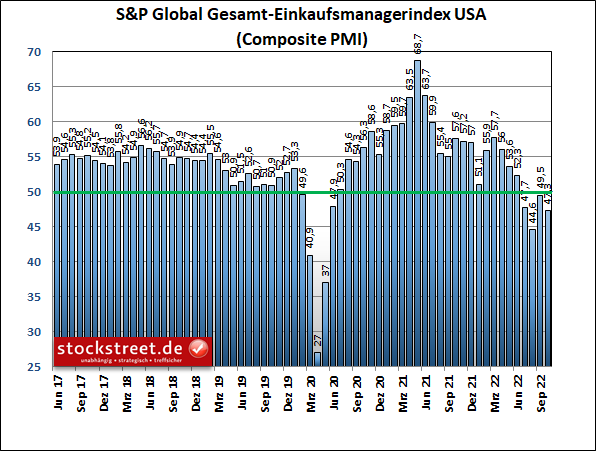

Dazu wieder die Einkaufsmanagerdaten von S&P Global, diesmal natürlich für die USA:

Der Index für die gesamte Wirtschaft – also Industrie und Dienstleistung zusammen – ist im Oktober auf 47,3 Punkte zurückgegangen, von 49,5 Zählern im September. Die US-Wirtschaft hat sich im Oktober also wieder schlechter entwickelt. Das spricht nicht gerade für steigende Aktienkurse. Zumal der Stimmungsindikator damit den vierten Monat in Folge unterhalb der Schwelle von 50 Punkten blieb, ab der Wachstum signalisiert wird. Die US-Wirtschaft befindet sich also offenbar weiterhin auf einem absteigenden Ast, womöglich sogar wieder auf dem Weg in eine Rezession. Die Einkaufsmanagerdaten passen daher so gar nicht zu den gestrigen BIP-Daten. Jedenfalls kann auch das die aktuelle Kurserholung am Aktienmarkt nicht begründen.

Einziger positiver Aspekt ist bis hierhin, dass sich der Frühindikator den zweiten Monat in Folge über dem August-Tief halten konnte. Man könnte also eine Aufwärtstendenz unterstellen. Neben dem Vormonatswert wurde allerdings im Oktober auch der Juli-Wert unterschritten, womit der Index noch auf dem zweittiefsten Stand seit den Anfängen der Corona-Krise steht. Und daher steht das Argument einer Aufwärtstendenz oder gar eines Aufwärtstrends auf sehr wackeligen Beinen. Und vorgestern hatte ich zu den Einkaufsmanagerdaten der Eurozone und Deutschlands geschrieben, dass es für eine Trendwende am Aktienmarkt einen klaren Aufwärtstrend bei den Konjunkturdaten braucht. Also liegt auch in den USA kein guter Grund für die starke Kurserholung vor.

Man muss schon tief in die Details der Einkaufsmanagerdaten schauen, um positive Aspekte zu finden. So haben die Hersteller zum Beispiel den zweiten Monat in Folge einen Produktionsanstieg gemeldet, wenn auch nur einen geringfügigen. Allerdings ging der Auftragseingang zurück, wenn auch nur marginal. Und ich betrachte, wie schon mehrfach erwähnt, eigentlich einen steigenden Auftragseingang als Voraussetzung für eine nachhaltige Trendwende.

Dollar-Kursentwicklung hinterlässt Spuren

Das Neugeschäft aus dem Ausland ging dabei sogar so stark und so schnell zurück wie seit Mai 2020 (Corona-Crash) nicht mehr. Dieser Rückgang ausländischer Bestellungen wurde mit dem starken Dollar begründet.

In diesem Zusammenhang verweise ich erneut auf die Börse-Intern-Ausgabe vom Freitag vergangener Woche (siehe „Starker US-Dollar, bis die Nachteile überwiegen“). Darin hatte ich eine Reihe von Unternehmen genannt, die sich durch den starken Dollar belastet zeigten. Seitdem haben sich im Rahmen der laufenden Berichtssaison weitere prominente US-Firmen diesbezüglich zu Wort gemeldet.

So haben Wechselkurs-Effekte auch bei Alphabet (NASDAQ:GOOGL) (Google) das Ergebnis geschmälert. Und diese Belastungen würden im vierten Quartal 2022 voraussichtlich zunehmen, heißt es aus dem Unternehmen. Bei Spotify (NYSE:SPOT) verhagelte der starke Dollar ebenfalls die Bilanz. Und auch von Microsoft (NASDAQ:MSFT) hatte man sich bei Vorlage der aktuellen Geschäftszahlen mehr erhofft, was jedoch durch Wechselkurs-Effekte verhindert wurde.

Doch in genau den 4 Tagen, in denen der Dow Jones jüngst so stark zulegen konnte, hat der Dollar deutliche Schwäche gezeigt. Der EUR/USD konnte dadurch nicht nur aus seinem kurzfristigen symmetrisches Dreieck nach oben ausbrechen (siehe dazu auch die EUR/USD-Chartanalyse vom vergangenen Freitag), sondern auch der Abwärtstrendkanal, der monatelang den Kurs nach unten getrieben hat (rot im folgenden Chart), wurde klar gebrochen – durch die hohe Dynamik auf sehr bullishe Weise (siehe grüne Ellipse).

Passend dazu war am Freitag zu lesen, es sei sehr gut möglich, „dass die Dollar-Stärke bald endet – und zwar spätestens dann, wenn die Nachteile die Vorteile überwiegen und die US-Wirtschaft beginnt, durch die Dollar-Stärke gegenüber anderen Volkswirtschaften zu verlieren“. Genau dies scheint inzwischen der Fall zu sein. Darauf deuten die aktuellen Unternehmensmeldungen sowie die Aussagen der Einkaufsmanager hin.

Hat also vielleicht die jüngste Dollar-Schwäche zusammen mit dem Rücksetzer bei den Zinsen die Kurserholung getrieben? Jedenfalls bietet sich nun der am Freitag auch angesprochene Long-Trade auf den EUR/USD an.

Weitere positive Aspekte der Einkaufsmanagerdaten

Damit aber nun zurück zu den Einkaufsmanagerdaten: Denn hier finden sich noch weitere positive Aspekte. Zwar zogen die Einkaufspreise zu Beginn des vierten Quartals 2022 wieder an, was eigentlich auch gegen die jüngste Kurserholung ist negativ für den Aktienmarkt spricht, zuvor waren die Preise allerdings vier Monate lang weniger stark gestiegen, der extrem hohe Preisdruck hatte also abgenommen. Und der Anstieg der Verkaufspreise war im Oktober so niedrig wie seit Dezember 2020 nicht mehr. Der Preisdruck ist also immer noch überdurchschnittlich hoch, aber man kann hier durchaus eine positive Tendenz erkennen, vorausgesetzt, die Einkaufspreise ziehen nicht weiter an.

Zumal die Unternehmen auch über sinkende Transportkosten berichteten, was dafür spricht, dass sich die Probleme bei den Lieferketten langsam auflösen. Außerdem ließ die Einstellungsbereitschaft nach. Der Beschäftigungsindex lag zum ersten Mal seit Juni 2020 unter der neutralen Marke von 50 Punkten, was für eine Abkühlung am Arbeitsmarkt spricht. Das ist für ein Ende des Zinsanhebungszyklus zwingend notwendig und somit gut für den Aktienmarkt.

Fazit

Insgesamt muss man aber sagen, dass die Einkaufsmanagerdaten nur sehr begrenzt Gründe für die aktuelle Kurserholung der Aktienmärkte liefern. Denn diverse Voraussetzungen, die ich für eine Trendwende am Aktienmarkt genannt habe, sind auch von der US-Wirtschaft noch nicht erfüllt, ähnlich wie in Deutschland und der Eurozone (siehe dazu unter anderem vorgestrige Börse-Intern).

Daher scheint es tatsächlich so, dass die jüngste Dollar-Schwäche zusammen mit dem Rücksetzer bei den Zinsen die aktuelle Kurserholung getrieben hat. Hinzu kommt die Saisonalität. Seit Oktober befinden wir uns in der starken Phase der Aktienmärkte.

Gerechtfertigt und damit nachhaltig ist die starke Kurserholung aber nur, wenn sich die Konjunkturdaten in dieser Phase nicht nur in einzelnen Teilbereichen bessern. Dann haben die Aktienmärkte eine Chance, dass die jüngsten Korrekturtiefs die finalen Tiefs des Bärenmarktes waren.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus