Nachdem wir zunächst eine Reihe von börsengehandelten Fonds (Exchange Traded Funds, ETFs) beleuchtet haben, die ein Engagement in verschiedenen Anlageklassen ermöglichen, werden wir uns heute auf eine andere Art von börsengehandeltem Produkt konzentrieren: Börsengehandelte Schuldverschreibungen (ETNs).

Nachfolgend beschreiben wir genau, wie ETNs funktionieren und stellen Ihnen einen lukrativen Rohstoff-ETN vor:

Was ist ein ETN?

Ein ETN ist eine unbesicherte Inhaberschuldverschreibung, die von einem Finanzinstitut, in der Regel einer Bank, ausgegeben wird. Da der Wert eines ETN durch das Kreditrating des Emittenten gestützt ist, würde der Preis wahrscheinlich sinken, wenn die Bonität des Emissionshauses sinkt.

Die meisten Anleger können darauf vertrauen, dass weltweit anerkannte Emittenten wie Barclays (NYSE:BCS), Morgan Stanley (NYSE:MS) und UBS (NYSE:UBS) die Schuldverschreibungen stets zurückzahlen können, aber es bestehen Ausfallrisiken. Als beispielsweise die Finanzkrise von 2008 zum Zusammenbruch von Lehman Brothers führte, sahen sich ETN-Investoren zu diesem Zeitpunkt mit ungesicherten Forderungen im Konkursverfahren der Bank konfrontiert.

Wie Aktien und ETFs werden auch ETNs an wichtigen Börsen gehandelt. ETNs bilden einen Wertpapierindex ab, der an breit angelegte Vermögensindizes, Schwellenländer, Rohstoffe, Volatilität, Fremdwährungen, eine bestimmte Branche oder einen bestimmten Sektor (wie Öl- und Gaspipelines, Biotechnologie, Basiskonsumgüter oder Halbleiter) oder andere Finanzinstrumente gekoppelt sein kann. Daher hängen die Renditen normalerweise von der Entwicklung eines Referenzmarktes oder -strategie abzüglich etwaiger Kosten ab.

Im Gegensatz zu ETFs sind ETNs keine registrierten Investmentgesellschaften, so dass Anleger keinen Anteil am Fondsvermögen besitzen. Stattdessen halten sie ein anleiheähnliches Zertifikat, das die Schuld des Emittenten (z.B. des Finanzinstituts oder der Bank) gegenüber dem Inhaber des ETNs belegt.

Ähnlich wie bei anderen Schuldtiteln haben ETNs ein Fälligkeitsdatum, müssen jedoch nicht bis zur Fälligkeit gehalten werden. ETNs leisten im Allgemeinen auch keine Zinszahlungen wie Anleihen.

Entsprechend ergibt sich die Rendite für einen Anleger im Allgemeinen aus dem Handel mit dem ETN. Die Marktpreise von ETNs schwanken wie bei Aktien oder ETFs. ETN-Emittenten berechnen den Wert des ETN nach einer beschriebenen Formel und nicht nach dem Nettoinventarwert, wie dies bei ETFs der Fall ist.

Ein ETN-Emittent würde am Ende eines jeden Handelstages einen Wert veröffentlichen, der den Betrag darstellt, zu dessen Zahlung der Emittent dem Anleger bei Fälligkeit verpflichtet wäre. Die Marktpreise können jedoch von diesen veröffentlichten Werten abweichen, wenn der Zeichner Kreditprobleme hat. Daher ist die Preisdiskrepanz ein wichtiges Risikomerkmal von ETNs.

Ein weiterer Unterschied zwischen ETNs und ETFs ist das Handelsvolumen, das bei den meisten ETNs tendenziell viel geringer ist als bei vergleichbaren ETFs, sodass ETNs ein höheres Liquiditätsrisiko bergen.

In vielen Ländern werden ETNs steuerlich anders behandelt als ETFs. Einzelpersonen müssen selbst recherchieren, um die möglichen steuerlichen Auswirkungen unter Berücksichtigung ihrer besonderen Umstände auszuloten.

Im Laufe dieser Woche haben wir in zwei Artikeln dargelegt, wie Anleger mithilfe von ETFs ein Engagement in Rohstoffen aufbauen können. Diejenigen, die an einer Anlage in Rohstoffen mittels ETNs interessiert sind, sollten sich dieses Finanzprodukt genauer anschauen:

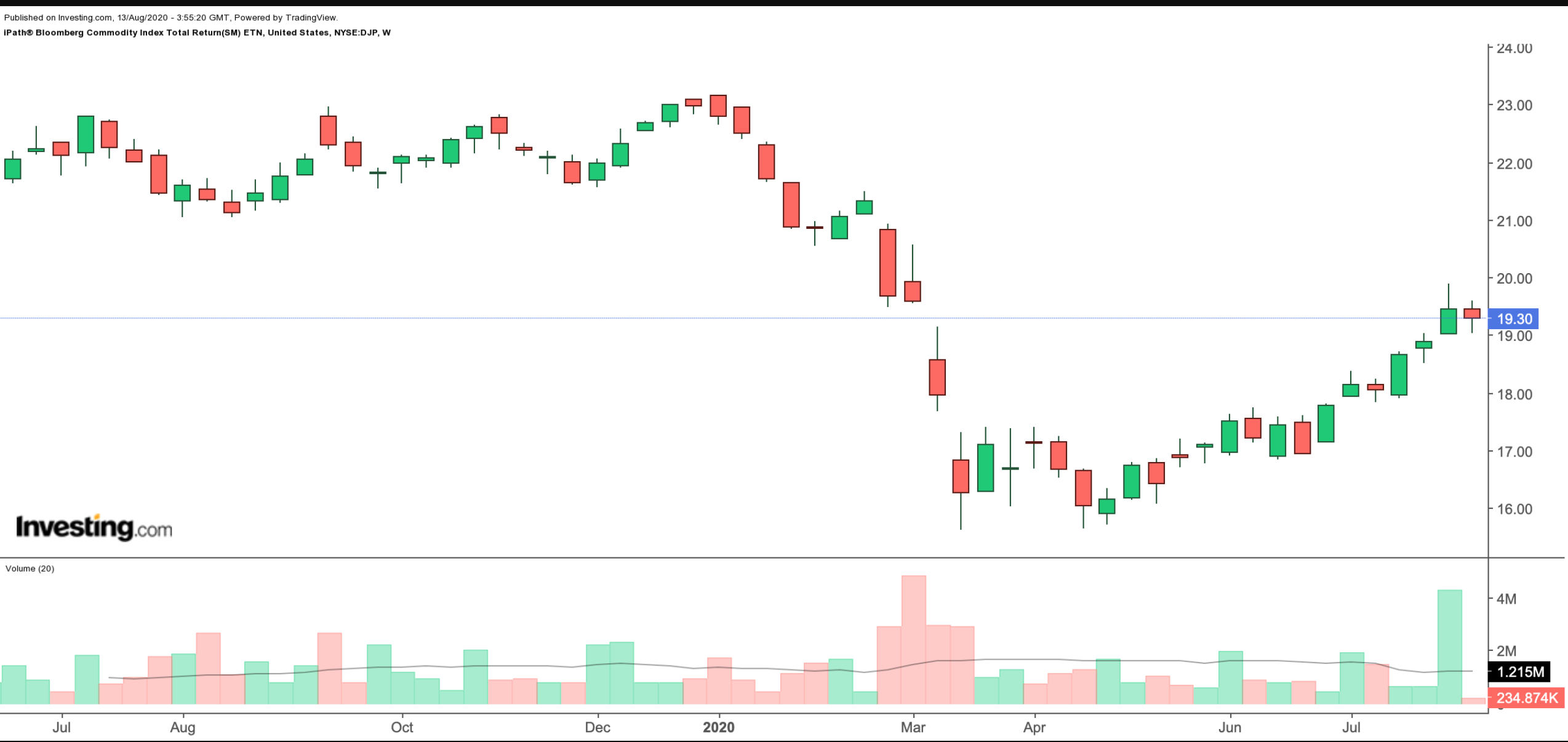

iPath Bloomberg Commodity Index Total (PA:TOTF) Return ETN

- Aktueller Kurs: 19,30 USD

- 52-Wochen-Spanne: 15,61 - 23,16 USD

- Kostenquote: 0,70% pro Jahr oder 70 USD bei einer Investition von 10.000 USD

Der iPath® Bloomberg Commodity Index Total Return ETN (NYSE:DJP) wird von der Barclays Bank emittiert.

Der DJP bietet Zugang zu Bloombergs Rohstoffindex Bloomberg Commodity Index Total Return. Der Fonds investiert derzeit in folgende Sektoren: Energie (23,35%), Getreideölsaaten (23,35%), Edelmetalle (22,45%), Industriemetalle (18,70%), weiche Agrarrohstoffe (7,16%) und Lebendvieh (4,99%).

Die Schlüsselpositionen des Index sind Gold (18,02%), gefolgt von Kupfer (7,86%), Erdgas (7,65%), Sojabohnen (6,09%) und Mais (5,99%).

Gegenüber dem Jahresanfang ist der ETN um rund 15,5% gesunken. Seit dem Erreichen eines Allzeittiefs im März ist das Papier jedoch um rund 25% gestiegen, sodass kurzfristige Gewinnmitnahmen wahrscheinlich sind und er auf das Niveau von 18 USD zurückfallen könnte.

Fazit

In verschiedenen Länder werden eine Reihe von börsengehandelten Produkten angeboten, darunter ETFs und ETNs. DJP, der heute besprochene ETN, ist in den USA gelistet. Leser, die nicht in den USA ansässig sind, sollten mit ihren Banken oder Brokern besprechen, wie sie auf dieses ETN oder andere vergleichbare Produkte in ihren Ländern zugreifen können.

Wir werden in den kommenden Wochen weitere ETNs abdecken, darunter inverse und gehebelte börsengehandelte Fonds.

Anmerkung des Autors: Nicht jeder in diesem Artikel beschriebene ETF (Exchange-Traded Fund) ist zwangsläufig auch in Ihrem Land handelbar. Lassen Sie sich von einem zugelassenen Broker oder Finanzberater beraten, bevor Sie eine Investitionsentscheidung treffen. Die in diesem Artikel enthaltenen oder beschriebenen Informationen und Produkte dienen zu reinen Informationszwecken. Führen sie selbst eine gründliche Recherche durch, bevor Sie eine Investitionsentscheidung treffen.