Die Berichtssaison in den USA läuft positiv (siehe „Positive Berichtssaison vs. Probleme im Bankensektor“), sie wird von den Ergebnissen europäischer Unternehmen aber weit übertroffen. Denn während US-Unternehmen unter dem Strich immer noch Gewinnrückgänge hinnehmen müssen (auch wenn sie mit durchschnittlich -0,6 % nur noch klein ausfallen), konnte hierzulande das anfängliche Gewinn-Minus sogar in ein deutliches Plus verwandelt werden.

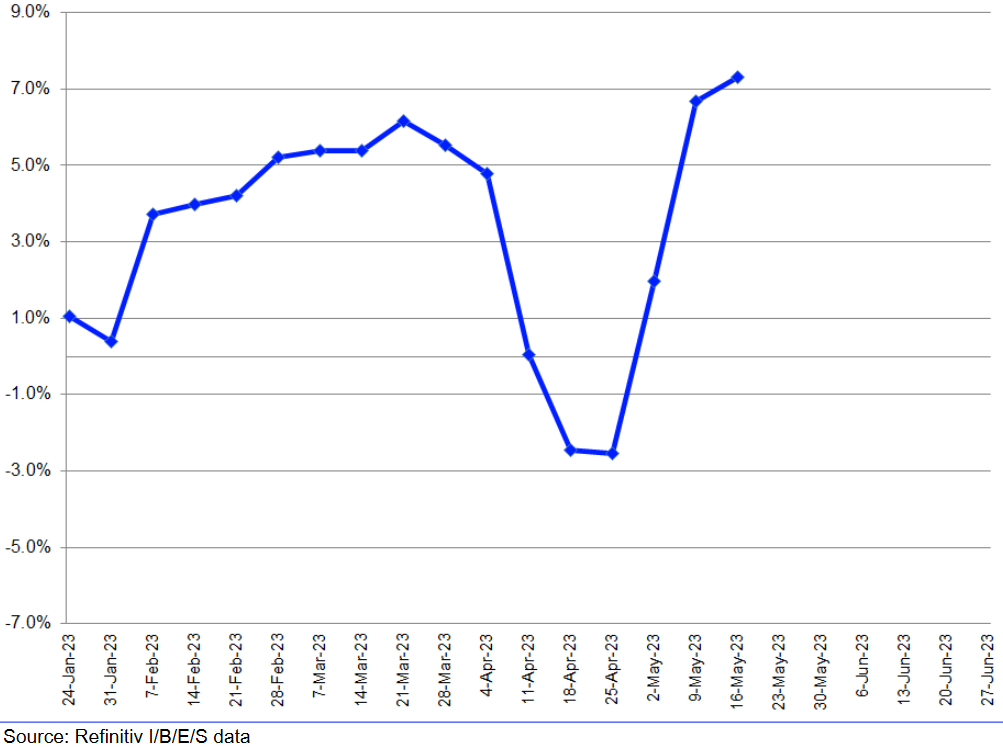

Am 27. April hatte ich berichtet, dass die Unternehmen aus dem STOXX Europe 600 für das 1. Quartal 2023 durchschnittlich einen Gewinnrückgang von -2,6 % im Vergleich zum Vorjahr gemeldet hatten, bei +1,8 % höheren Umsätzen (siehe „Auch europäische und deutsche Unternehmen mit Verlusten“). Damals hatten allerdings erst knapp drei Dutzend der Unternehmen in ihre Bücher blicken lassen. Mittlerweile ist die Berichtssaison weit fortgeschritten. Und dabei hat die Gewinnentwicklung eine dramatische Wendung vollzogen.

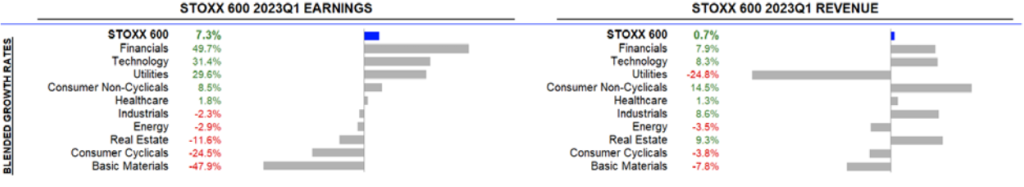

Aus einem Gewinnrückgang von -2,6 % ist ein Gewinnanstieg von +7,3 % geworden. Dass die Umsätze dabei aber nur um +0,7 % statt der Ende April verzeichneten +1,8 % gestiegen sind, kann man vor diesem Hintergrund als kleinen Schönheitsfehler abtun.

(Quelle: Refinitiv)

Denn die Umsatzerwartungen wurden lediglich um -1,7 % verfehlt, die Gewinnerwartungen aber zugleich um +11 % übertroffen. Zur Erinnerung: Ende April drohten die Gewinnerwartungen noch um -4,5 % verfehlt zu werden.

(Quelle: Refinitiv)

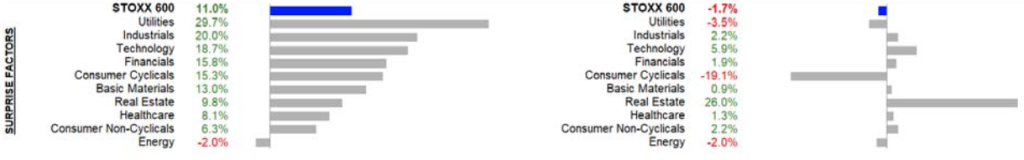

Das wesentlich bessere Abschneiden der Unternehmen hat dazu geführt, dass die Analysten ihre Erwartungen bis in den Herbst hinein kräftig nach oben geschraubt haben.

Kurzfristig optimistischer, längerfristig teils deutlich pessimistischer

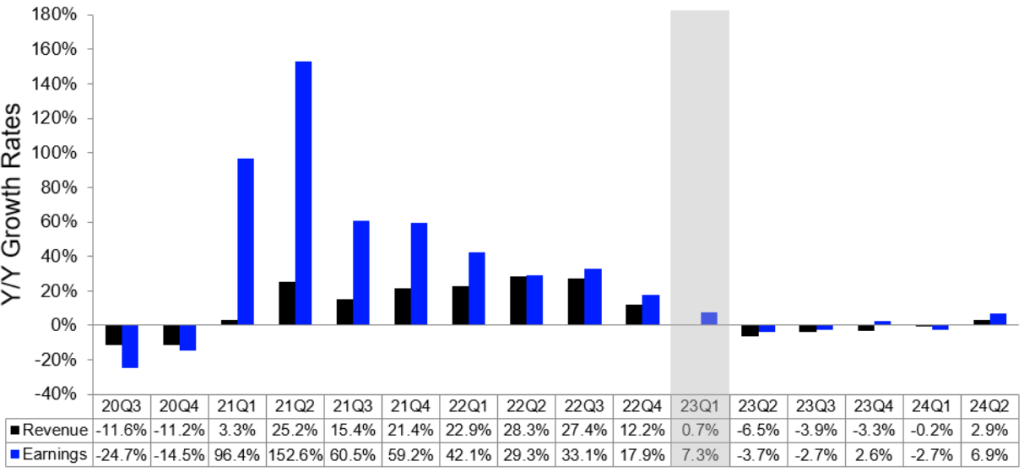

Für das 2. und 3. Quartal sehen sie die Gewinne nun nicht mehr um -5,7 % bzw. sogar -7,0 % sinken, sondern „nur noch“ um -3,7 % bzw. -2,7 %.

(Quelle: Refinitiv)

Allerdings sind die Experten für die Zeit danach aktuell zum Teil deutlich pessimistischer. Das 4. Quartal soll nur noch mit einem Gewinnwachstum von +2,6 % abschließen (Prognose von Ende April: +4,2 %). Und die Gewinnerwartungen für das 1. Quartal 2024 wurden sogar drastisch von einem Plus von 8,0 % in ein Minus von 2,7 % umgewandelt. Die Prognose zum 2. Quartal 2024 kommt mit +6,9 % aktuell ebenfalls etwas schlanker daher (Ende April: +8,1 %).

STOXX 600 konsolidiert am Erholungshoch

Dennoch: Wenn man sich den Kursverlauf des STOXX (Europe) 600 anschaut, der sich kaum von seinem Erholungshoch an der Mittellinie bei 469,94 Punkten entfernt hat (siehe folgender Chart), scheint derzeit die Freude über den positiven Verlauf der aktuellen Berichtssaison und die erhöhten Prognosen für das 2. und 3. Quartal zu überwiegen.

Da für die beiden Quartale aber immer noch Gewinnrückgänge erwartet werden und die Prognosen für die folgenden 3 Quartale zum Teil drastisch reduziert wurden, bis hin zu einem 3. Quartalsverlust, muss die Frage erlaubt sein, ob die Freude der Anleger berechtigt ist.

Fundamental fair bewertet

Mit Blick auf die fundamentale Bewertung, gemessen zum Beispiel am Kurs-Gewinn-Verhältnis (KGV) und am Kurs-Buchwert-Verhältnis (KBV), kann ich diese Frage aber durchaus mit einem „Ja“ beantworten (siehe dazu auch Börse-Intern vom 26. April). Fraglich ist lediglich, ob der Index noch über weiteres Kurspotential verfügt. Denn wenn man in die Zukunft blickt, dann drohen bei 5 Quartalen 3 Gewinnrückgänge. Und daher erscheint eine Bewertung auf oder knapp unter dem historischen Durchschnitt fair.

Moderates Kurspotential vorhanden

Sicherlich – wenn dem STOXX 600 der Sprung über die Mittellinie bei 469,94 Punkten gelingt, ist ein Anstieg zur Rechteckgrenze bei 484,55 Punkten drin. Das entspräche lediglich einem Plus von etwas mehr als 3 %. Und eine solche Kursveränderung würde an der fundamentalen Bewertung nicht viel ändern. Eine Fortsetzung der Aufwärtsbewegung ist also definitiv denkbar. Auch aus saisonaler Sicht ist bis zum Herbst noch mit weiter steigenden Notierungen zu rechnen. Nur eine Kursrally mit prozentual deutlich zweistelligen Zuwächsen sehe ich aktuell nicht.

Und auf der anderen Seite muss man damit rechnen, dass aus der aktuellen Konsolidierung eine etwas größere Korrektur werden kann. Denn wenn die wesentlich höher bewerteten US-Indizes in einen aus meiner Sicht längst überfälligen Rücksetzer gehen, wird dies europäische Werte sehr wahrscheinlich mit nach unten ziehen. Ein Rutsch unter die Rechteckgrenze bei 455,33 Punkten und ein Erreichen der Mittellinie bei 440,72 Zählern halte ich dann für absolut realistisch. Das würde ein Minus von etwas mehr als 5 % bedeuten. Da der STOXX 600 seit dem 13. Oktober um fast ein Viertel (+23,66 %) zugelegt hat, wäre dies eine völlig normale Gegenbewegung.

Auf den Ausbruch warten

Für welche Richtung sich der Index entscheidet, vermag ich nicht zu prognostizieren. Ich würde einfach abwarten, bis es zu einem Kursimpuls und dem Ausbruch aus der aktuellen Seitwärtskonsolidierung kommt. Und auf diesen würde ich dann entsprechend reagieren.

Ich wünsche jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus