Gestern früh war in der Wochenausgabe des „Börse-Intern Premium“ bereits zu lesen, dass es jetzt erst einmal abzuwarten gilt, wie die Anleger die Informationen verdauen, welche sie vorgestern von Seiten der US-Notenbank (Fed) und aus der Pressekonferenz mit Fed-Chef Jerome Powell erhalten haben.

Einerseits wurden die Markterwartungen getroffen, da die Anleihekäufe im März auslaufen und eine erste Zinsanhebung vorbereitet wurde, auch wenn es dazu noch keine klare Entscheidung gab. Das kann man bullish werten, weil eine stärkere Drosselung, als die im Dezember bereits angekündigte, ausblieb. Andererseits hat Powell aber durchblicken lassen, dass man zukünftig beim Tempo durchaus aufs Gaspedal drücken möchte. Und das kann man bearish werten.

Starke Wirtschaft, niedrige Arbeitslosigkeit, hohe Inflation

Schauen wir auf die Details: Im FOMC-Statement wurde zunächst die aktuelle wirtschaftliche Entwicklung beschrieben. Hier ist erneut von Verbesserungen der Indikatoren für Wirtschaftstätigkeit und Beschäftigung die Rede. Wiederholt war zu lesen, die Arbeitslosenquote sei „erheblich zurückgegangen“. Und: „Angebots- und Nachfrageungleichgewichte im Zusammenhang mit der Pandemie und der Wiedereröffnung der Wirtschaft haben weiterhin zu einem erhöhten Inflationsniveau beigetragen.“ Es wird auch weiterhin erwartet, „dass Fortschritte bei Impfungen und eine Lockerung der Versorgungsengpässe zu anhaltenden Zuwächsen bei Wirtschaftstätigkeit und Beschäftigung sowie zu einem Rückgang der Inflation beitragen werden.“

Soweit ist das nur die Feststellung dessen, was man auch selbst beobachten konnte und worüber ich hier im Newsletter Börse-Intern auch ausführlich berichtet habe. Allerdings begründet die Fed damit den weiteren Teil des Statements, in dem sich wichtige Änderungen fanden.

Fed bereitet erste Zinsanhebung im März vor

So wird nun angekündigt, den Leitzins zwar zunächst unverändert zu belassen, aber betont, dass es bei einer Inflation von deutlich über 2 % und einem starken Arbeitsmarkt „bald angebracht sein wird, das Zielband für den Federal Funds Rate anzuheben“. Und damit wurde recht deutlich eine erste Leitzinsanhebung auf der kommenden Sitzung im März vorbereitet. Denn im Statement der vorherigen Sitzung hieß es noch, es sei angemessen, den „Zielbereich beizubehalten“. Zudem beschloss der Ausschuss, „das monatliche Tempo seiner Nettokäufe von Vermögenswerten weiter zu reduzieren und sie Anfang März zu beenden“.

Die Fed bleibt somit bei der Reihenfolge, die sie dem Markt zuvor schrittweise kommuniziert und auf die sich der Markt somit vorbereitet hatte: erst das Ende der Anleihekäufe Anfang März, dann eine erste Leitzinsanhebung im März. Genau dies war an den Aktienmärkten daher auch bereits eingepreist. Die Markterwartungen wurden also getroffen.

Nach der ersten Zinsanhebung folgt die Reduzierung der Bilanzsumme

Ebenso hatte die Notenbank den Markt bereits darauf vorbereitet, dass die Verringerung der Bilanzsumme nach dem Start der Zinserhöhungen beginnen soll. Und dies hat Jerome Powell auf der vorgestrigen Pressekonferenz auch noch einmal bestätigt. Dazu gab er nun recht klare Hinweise, wann damit begonnen werden könnte. Man werde über die Bilanzsumme erneut im März diskutieren und auch beim darauffolgenden Meeting, so Powell. Dies deutet an, dass im März noch keine Entscheidung über die Reduzierung der Bilanzsumme getroffen wird, womöglich aber ein konkreter Plan nach der darauffolgenden Sitzung am 4. Mai veröffentlicht wird. Denn laut Powell werde die Reduzierung der Bilanzsumme vorhersehbar verlaufen und könne möglicherweise zu einem späteren Zeitpunkt in diesem Jahr beginnen.

Fed macht Tempo

Dass sich die Währungshüter dabei nicht allzu lange Zeit lassen wollen, zeigen weitere Aussagen des Fed-Chefs:

- Die Wirtschaft brauche nicht länger eine starke geldpolitische Unterstützung.

- Preiserhöhungen haben sich ausgeweitet.

- Die Löhne steigen so schnell wie seit Jahren nicht mehr.

- Der Chip-Mangel wird über 2023 hinaus anhalten.

- Powell würde nicht sagen, dass die Lieferketten-Probleme zum Jahresende gelöst sind.

- Die Inflationsrisiken seien seiner Meinung nach aufwärts gerichtet.

- Der Arbeitsmarkt gebe der Notenbank ziemlich viel Spielraum bei der Zinsanhebung.

- Die Notenbankbilanz sei substanziell größer als sie sein müsste.

- Die Notenbank werde sich früher und vielleicht schneller bewegen als bei der letzten geldpolitischen Normalisierung.

- Eine lange wirtschaftliche Expansion sei nur mit Preisstabilität möglich.

Dies alles sind Aussagen, die auf eine zügige(re) geldpolitische Straffung hindeuten. Und solche Aussagen trifft ein Fed-Chef nicht ohne Grund, sondern als klares Signal an die Märkte. Und diese Signale kamen auch an. Sie führten dazu, dass der Markt nun sogar schon 5 Zinsanhebungen im laufenden Jahr für wahrscheinlich erachtet. Zumal Powell Leitzinserhöhungen bei jedem Meeting nicht ausschloss. Und es stehen in diesem Jahr noch 7 solcher FOMC-Meetings an.

EUR/USD fällt auf neue Korrekturtief

Während die Aktienmärkte diese Informationen zwar mit weiterhin hoher Volatilität, aber dennoch recht gelassen hinnahmen, zeigte sich am Devisenmarkt, dass man ein höheres Tempo der Fed offenbar noch nicht ausreichend eingepreist hatte. Denn der EUR/USD gab kräftig nach und fiel auf das neue Korrekturtief, welches aufgrund des Chartbildes bereits drohte (siehe auch Börse-Intern vom 18. Januar). Dadurch haben wir es nun eindeutig mit einem 5-gliedrig zählbaren Abwärtstrend zu tun.

Fundamentaler Grund für die weitergehende Schwäche des Wechselkurses ist sicherlich die Überlegung, dass die Europäische Zentralbank (EZB) nicht auf jeder ihrer kommenden Zinssitzungen eine Leitzinserhöhung beschließen wird. Und daher wird sich der Zinsunterschied zwischen dem Dollar- und dem Euroraum zunächst wohl doch noch etwas stärker ausweiten als bislang angenommen. Dementsprechend wird der höher verzinste Dollar gegenüber dem Euro bevorzugt, was offensichtlich zu einem fallenden EUR/USD-Wechselkurs führt.

Stellt sich nun noch die Frage, wie weit die Welle 5 reichen kann. Ein Hinweis liefert das „Prinzip der Wellengleichheit“, wonach die Welle 5 genauso lang ausfallen kann die die Welle 1. Demnach wäre ein Kursziel von etwa 1,08 USD denkbar.

Und auf diesem Niveau würde der Wechselkurs in einen Bereich gelangen, wo ihm schon mehrmals eine Kurserholung bzw. gar Bodenbildung und Trendwende gelungen ist. Zudem käme ihm dort eine Aufwärtstrendlinie als Unterstützung zur Hilfe (dick grün im folgenden Chart).

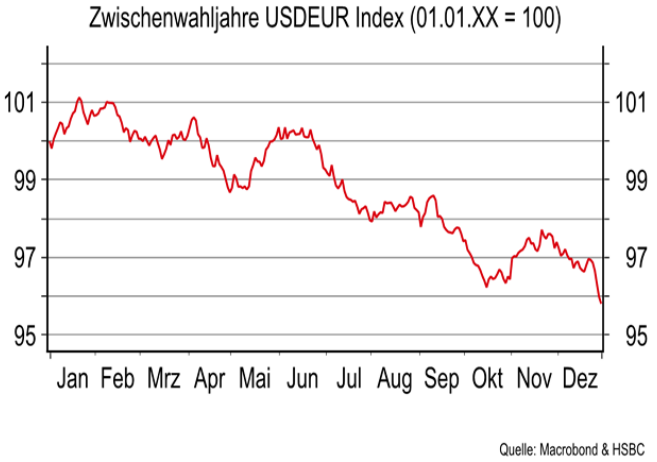

Ich bin allerdings nicht ganz so pessimistisch für den weiteren Verlauf und könnte mir auch eine frühere Kurserholung vorstellen. Denn HSBC (LON:HSBA) Trinkaus & Burkhardt hat bereits in einer Analyse vom 23. Dezember darauf hingewiesen, dass der USD/EUR-Index gemessen am typischen Verlauf von US-Zwischenwahljahren zwar freundlich ins neue Jahr starten kann, sich aber noch im Januar ein zyklisches Hoch ausbildet. Und für den Rest des Jahres geht es dann abwärts.

Und wenn es für den USD/EUR-Index abwärts geht, bedeutet dies für den EUR/USD eine Aufwärtsbewegung. Und das gilt insbesondere für die zweite Jahreshälfte. Und genau in dieser dürfte die Europäische Zentralbank der US-Notenbank stärker folgen. Laut HSBC sind acht von zwölf US-Zwischenwahljahren aus USD-Sicht bislang negativ ausgefallen. Die Euro-Bullen können also noch auf ein baldiges Comeback der Gemeinschaftswährung setzen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus