Während ich diese Zeilen schreibe, notiert Gold knapp unter 2.500 USD pro Unze, nachdem es Mitte August erstmals über diese psychologisch wichtige Marke gestiegen war. Für erfahrene Goldminen-Investoren sollte dies eigentlich ein Moment der Bestätigung sein. Schließlich wird das gelbe Metall seit langem als der ultimative Schutz vor wirtschaftlicher Unsicherheit angesehen.

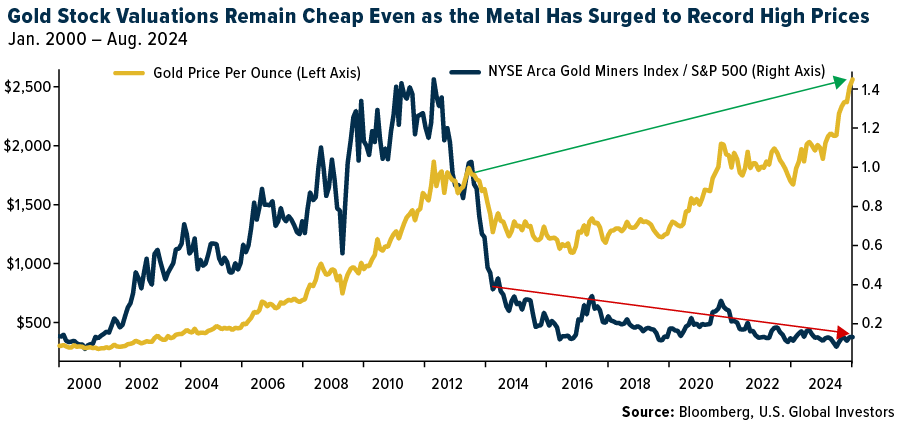

Und dennoch, trotz dieser Hausse, werden Gold-Aktien – also die Unternehmen, die das Metall abbauen, verarbeiten und verkaufen – zu historisch niedrigen Bewertungen im Verhältnis zum Markt gehandelt.

Diese offensichtliche Diskrepanz eröffnet für Contrarian-Investoren eine außergewöhnliche Chance.

Steigende Renditen und der Abverkauf von Gold

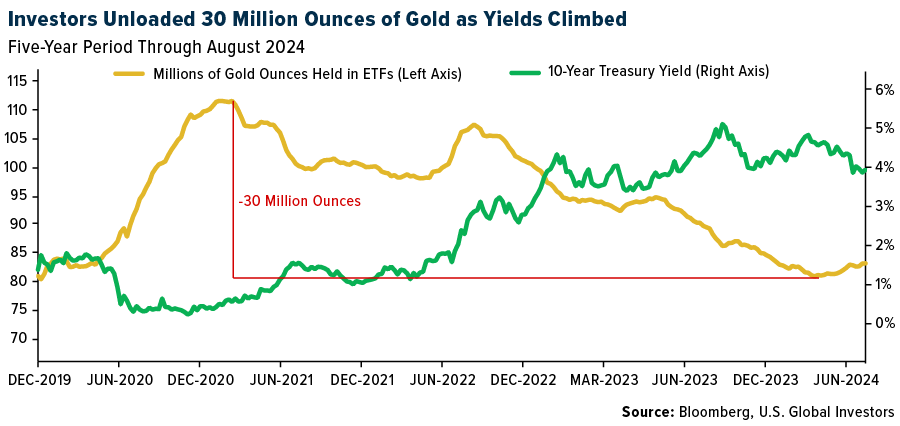

Doch zunächst: Warum eröffnet sich diese Chance? Meines Erachtens ist diese Diskrepanz auf die Zinsen und die Goldkäufe der Zentralbanken zurückzuführen. Die reale, inflationsbereinigte Rendite 10-jähriger Treasuries ist von einem Tiefstand von rund -1,2 % im August 2021 auf fast 2,5 % im Oktober 2023 gestiegen, und für viele Anleger, insbesondere in den westlichen Ländern, sind steigende Renditen ein Signal, zinsloses Gold zu verkaufen.

Genau das ist hier geschehen. Von Ende 2020 bis Mai 2024 verkauften die mit physischem Gold unterlegten ETFs rund 30 Millionen Unzen, mehr als ein Viertel ihres Gesamtbestands, als renditesuchende Investoren ihre Positionen abbauten.

Ich fürchte, dass einige Anleger das langfristige Potenzial der Anlagen, von denen sie sich getrennt haben, übersehen haben. Goldaktien bieten im Gegensatz zum physischen Metall nicht nur eine Absicherung, sondern auch die Möglichkeit, an einem steigenden Goldpreis zu partizipieren. Anders formuliert: Wenn der Goldpreis gestiegen ist, haben Goldaktien in der Vergangenheit tendenziell noch stärker zugelegt.

Meiner Meinung nach bieten diese Aktien derzeit eine noch nie dagewesene Kombination aus niedrigen Bewertungen und hohen Renditechancen.

Eine konträre Betrachtung der Goldaktien

Als Contrarians wissen wir, dass der beste Zeitpunkt für Investitionen oft dann ist, wenn die Stimmung am Tiefpunkt ist. Und die Stimmung für Goldaktien ist im Moment ziemlich schlecht.

Aber die Geschichte lehrt uns, dass dies der perfekte Zeitpunkt zum Kauf sein könnte. Wie die obige Grafik zeigt, erleben wir eine Umkehr des Ausverkaufs bei den Gold-ETFs. Seit Mitte Mai haben die Anleger laut Bloomberg rund 2,3 Millionen Unzen Gold gekauft, womit die Bestände auf den höchsten Stand seit Februar dieses Jahres gestiegen sind.

Und das könnte erst der Anfang sein. Sollten die Realzinsen deutlich fallen, könnte sich das Blatt zugunsten von Gold und Goldaktien wenden.

Gold bis Mitte 2025 bei 3.000 USD?

In der Vergangenheit verzeichnete Gold die größten Kursgewinne, wenn die US-Notenbank inmitten wirtschaftlicher Unsicherheit die Zinsen senkte. Obwohl sich keine offensichtliche Krise am Horizont abzeichnet, rechnen die Märkte bei den nächsten beiden Fed-Sitzungen im September und November mit einer Zinssenkung um jeweils 25 Basispunkte, wobei im Dezember eine größere Senkung erwartet wird.

Wenn die US-Notenbank dem Beispiel folgt, könnte der Goldpreis nicht nur sein derzeitiges Niveau halten, sondern in neue Höhen steigen. UBS (SIX:UBSG) rechnet mit einem Goldpreis von 2.700 USD bis Mitte 2025; Citigroup, Goldman Sachs (NYSE:GS) und Bank of America (NYSE:BAC) sehen das Metall bei 3.000 USD.

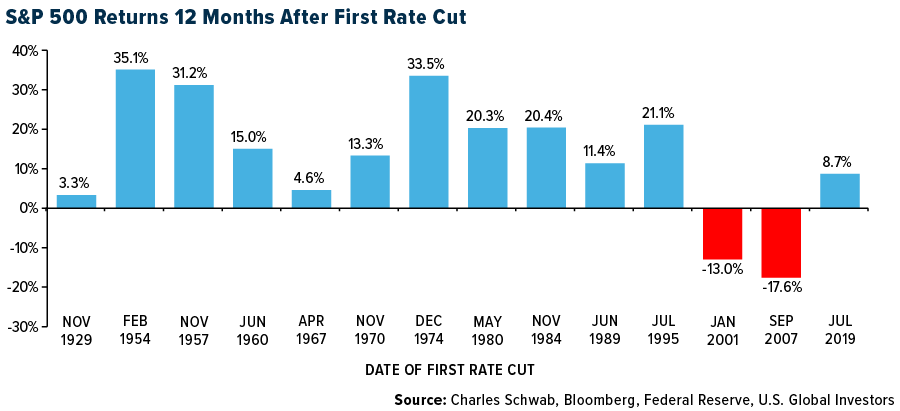

Aktienmarkttrends nach der ersten Zinssenkung der Fed

Das heißt nicht, dass Sie alle Ihre Aktien zugunsten von Gold abstoßen sollten, zumal die Fed kurz vor einer Lockerung steht. Charles Schwab hat kürzlich gezeigt, wie sich Aktien in der Vergangenheit entwickelt haben, wenn die Zinsen fielen, und das sollten Anleger zur Kenntnis nehmen.

Ein Jahr nach der ersten Zinssenkung der Fed in einem neuen Lockerungszyklus stieg der Aktienmarkt in 12 von 14 Fällen - oder 86 % der Zeit - an. Schwab weist darauf hin, dass die beiden aufeinanderfolgenden Negativperioden auf außergewöhnlichen Umständen beruhten: der Dotcom-Blase im Jahr 2001 und der Immobilienkrise im Jahr 2007. Die Performance der Vergangenheit ist natürlich keine Garantie für künftige Ergebnisse, aber es lohnt sich, sie zu berücksichtigen.

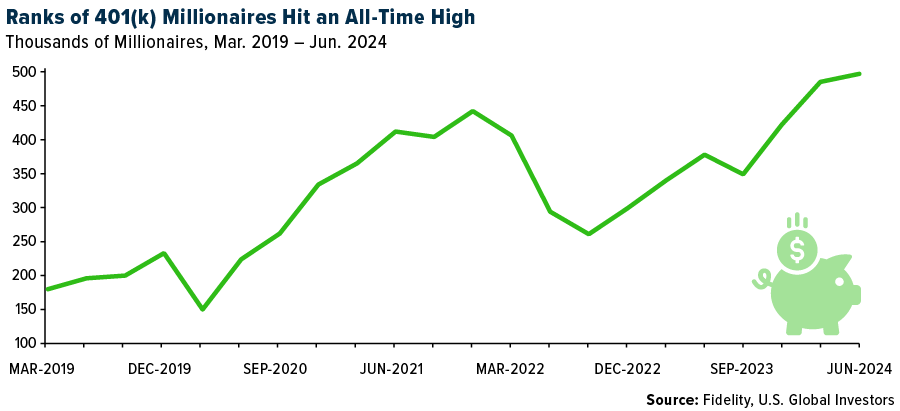

Dies ist eine hervorragende Nachricht für alle Anleger, einschließlich der Rekordzahl von "401(k)-Millionären" - Anlegern, die 1 Mio. USD oder mehr auf ihren Rentenkonten haben. Nach Angaben von Fidelity gibt es inzwischen fast eine halbe Million solcher Millionäre - Tendenz steigend!

Wie immer möchte ich Sie ermutigen, Ihre eigenen Recherchen anzustellen, Ihre Risikotoleranz zu berücksichtigen und Ihren Finanzberater zu konsultieren. Aus meiner Sicht ist diese Konstellation bei Goldaktien eine Gelegenheit, die Sie zumindest nicht übersehen sollten.