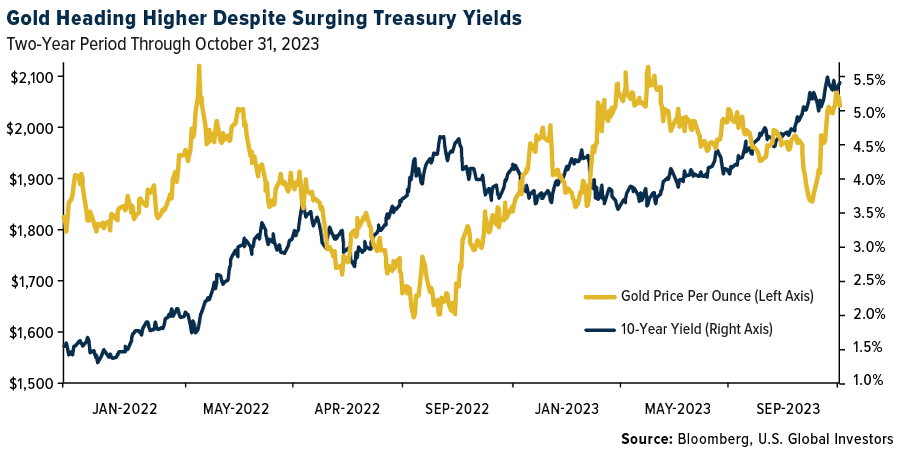

Der Goldpreis erlebte im Oktober den besten Monat seit fast einem halben Jahrhundert und trotzte dabei den steigenden Treasury-Renditen und einem starken US-Dollar. Das gelbe Metall legte im vergangenen Monat um spektakuläre 7,3 % zu und schloss bei 1.983 USD pro Unze - der stärkste Oktober seit 1978, als Gold um 11,7 % zulegte.

In der Vergangenheit litt Gold als zinsloser Vermögenswert unter Schwächephasen, wenn die Anleiherenditen stiegen. In diesem Jahr hat sich das Metall jedoch anders entwickelt, was auf eine Reihe bedeutender wirtschaftlicher und geopolitischer Risiken zurückzuführen ist, darunter die Rekordverschuldung der Regierung, steigende Zahlungsrückstände bei Kreditkartenschulden, anhaltende Rezessionsängste (obwohl Jerome Powell darauf besteht, dass die Prognosen der Fed nicht mehr von einer Rezession sprechen) und zwei Kriege.

So bauen Sie Ihr Goldportfolio in einem unsicheren Markt auf

Wenn Sie der Meinung sind, dass das herrschende Szenario die Nachfrage nach Gold weiter ankurbeln wird, könnte jetzt ein guter Zeitpunkt sein, um in Erwartung potenziell höherer Preise einen Einstieg zu erwägen (oder eine Beteiligung zu erhöhen).

Ein Wort der Warnung: Der 14-Tage-RSI (Relative-Stärke-Index) zeigt, dass das Metall derzeit überkauft ist, so dass kurzfristige Gewinnmitnahmen möglich sind. Ich bin der Meinung, dass sich eine starke Unterstützung gebildet hat, und wenn sich die Aktienkurse nach dem Höhenflug der letzten Woche wieder normalisieren, könnte das ein wirksamer Katalysator für eine Goldrallye sein. Hier ist auch wichtig, dass der November in den letzten 30 Jahren der beste Monat für Aktien war, während der S&P 500 laut Bloomberg-Daten im Durchschnitt um 1,96 % zulegte.

Ich empfehle eine Goldgewichtung von nicht mehr als 10 % - zu gleichen Teilen verteilt auf physisches Gold (Barren, Münzen und Schmuck) und gute Goldminenaktien, Investmentfonds und ETFs. Denken Sie daran, mindestens einmal im Jahr, wenn nicht öfter, eine Neugewichtung vorzunehmen.

Warum die Zentralbanken stark auf Gold setzen

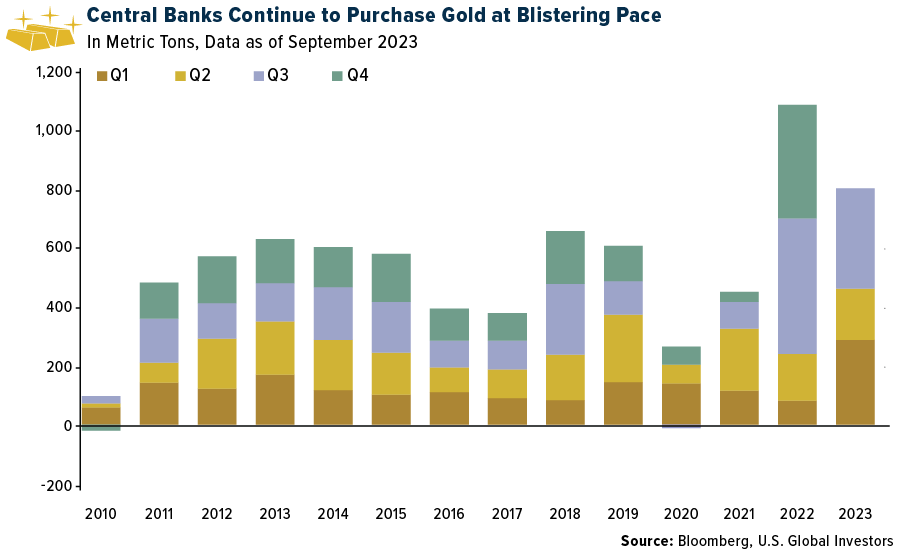

Wenn Sie noch unschlüssig sind, schauen Sie sich an, was der öffentliche Sektor getan hat. Laut dem jüngsten Bericht des World Gold Council (WGC) haben die Zentralbanken im dritten Quartal insgesamt 337 Tonnen Gold gekauft und damit das zweitaktivste dritte Quartal aller Zeiten verzeichnet. Seit Jahresbeginn haben die Banken beachtliche 800 Tonnen gekauft, 14 % mehr als in den ersten neun Monaten des Vorjahres.

Die Liste der größten Käufer im dritten Quartal wurde von den Schwellenländern dominiert, wo einige Länder ihre Diversifizierung weg vom US-Dollar fortsetzten. Angeführt wurde die Liste von China mit einem massiven Zuwachs von 78 Tonnen Gold, gefolgt von Polen (über 56 Tonnen) und der Türkei (39 Tonnen).

Ich rate Anlegern oft, eher auf das zu achten, was die Zentralbanken tun, als auf das, was sie sagen, aber gelegentlich sagen sie die Wahrheit, und es lohnt sich, ihnen zuzuhören.

So erklärte Adam Glapiński, Präsident der polnischen Nationalbank (NBP), auf einer Pressekonferenz im vergangenen Monat, dass das osteuropäische Land weiterhin Gold kaufen werde, was "Polen als Land glaubwürdiger macht". Ziel sei es, einen Goldanteil von 20 % an den gesamten polnischen Währungsreserven zu erreichen. Im September machte Gold laut WGC 11,2 % der polnischen Reserven aus.

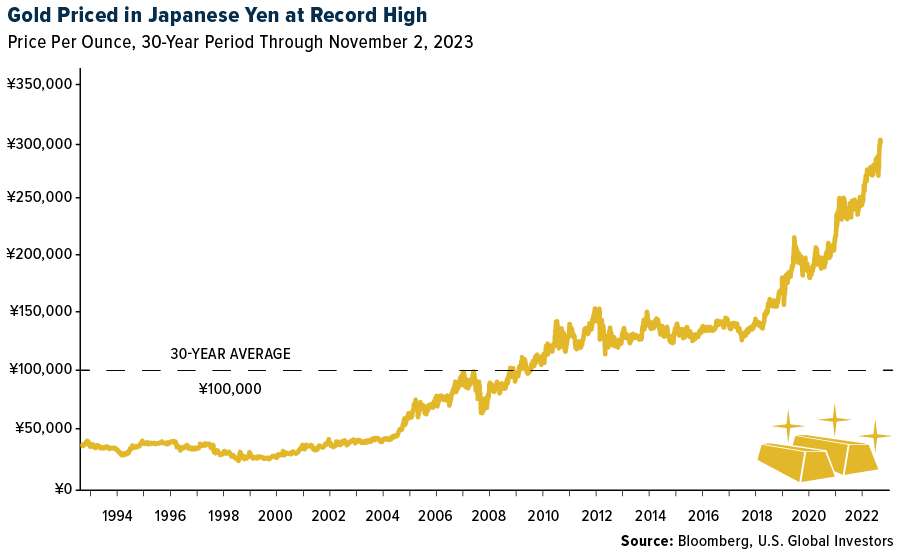

Japan im Goldrausch

Schauen Sie auch nach Japan. Das Land ist traditionell kein großer Goldimporteur, doch japanische Investoren und Privatanleger haben den Preis des Edelmetalls jüngst auf ein neues Allzeithoch von 300.000 Yen getrieben. Das ist ein erheblicher Unterschied zum 30-jährigen Durchschnittspreis von knapp 100.000 Yen.

Mittel- bis kurzfristig wurde der Goldrausch in Japan vor allem durch den historischen Kursverfall des JPY gegenüber dem USD ausgelöst, der die Anleger zu einer Absicherung gegen Inflation veranlasste.

Um den Anstieg der Verbraucherpreise einzudämmen, hat der japanische Premierminister Fumio Kishida ein Konjunkturpaket in Höhe von 173 Mrd. JPY geschnürt, das unter anderem vorübergehende Kürzungen der Einkommens- und Wohnsteuer, Hilfen für einkommensschwache Haushalte sowie Subventionen für Benzin und Versorgungsleistungen vorsieht.

Doch wie viele von Ihnen wissen, ist das Gelddrucken der Regierungen weltweit, insbesondere während der Pandemie, zu einem großen Teil für die derzeitige Inflationswelle verantwortlich, die die Verbraucher weltweit belastet. Ein Ausgabenplan in Höhe von 113 Mrd. USD wirkt zu diesem Zeitpunkt wie Öl auf einem Osterfeuer.

Die japanischen Haushalte scheinen das zu begreifen, denn ihre Zustimmung zu Kishidas Arbeit als Premierminister ist nach jüngsten Umfragen von Nikkei und Tokyo TV auf ein historisches Tief von 33 % gefallen. Auf die Frage nach möglichen Steuersenkungen antworteten erstaunliche 65 % der Befragten, dass eine solche Maßnahme eine unangemessene Reaktion auf die hohe Inflation sei.

Eine bessere Strategie ist meiner Meinung nach der Kauf von Gold und Goldminenaktien. Wie das WGC mehrfach gezeigt hat, hat sich Gold in Zeiten hoher Inflation in der Regel gut entwickelt. Historisch gesehen ist der durchschnittliche Goldpreis um 14 % gestiegen, wenn die Inflationsrate über 3 % lag, wie es derzeit der Fall ist.

Über einen Zeitraum von 12 Monaten (Stand: Freitag) ist Gold in USD gerechnet um 22 % gestiegen, womit es den S&P 500 (+19 % im gleichen Zeitraum) geschlagen hat und deutlich über der Inflationsrate liegt.