Gestern habe ich darüber geschrieben, wie verschiedene Fair-Value-Modelle signalisieren, dass die aktuelle Rendite 10-jähriger US-Staatsanleihen im Vergleich zu den Fundamentaldaten zu hoch erscheint.

Was zeigt ein einfacher empirischer Rückblick in die Vergangenheit in Bezug auf die 10-Jahres-Renditen und den letzten unangenehmen Inflationsbericht, der am Dienstag einen kräftigen Renditeanstieg auslöste?

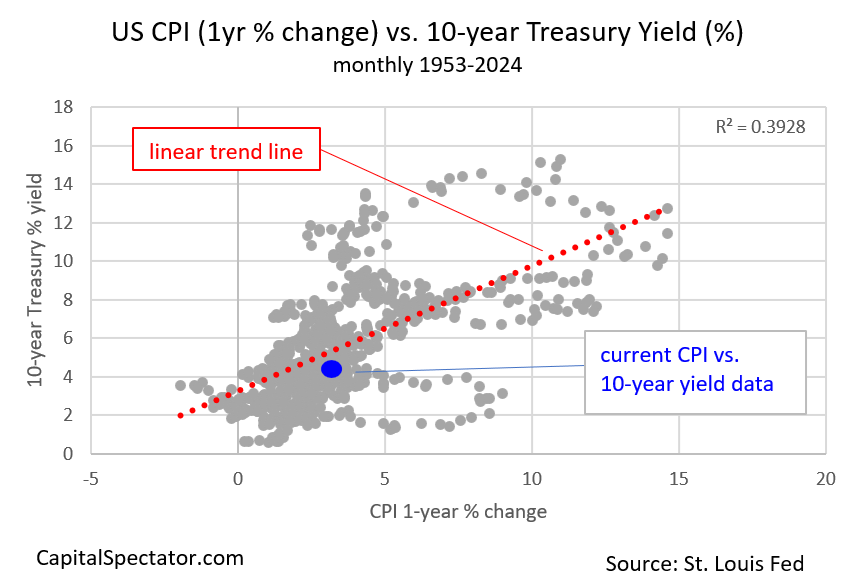

Zur Veranschaulichung betrachten wir die monatlichen Daten zur prozentualen Veränderung des Verbraucherpreisindex (VPI) (YoY) im Vergleich zur aktuellen 10-Jahres-Rendite seit Mitte der 1950er Jahre bis Januar 2024.

Wie die nachstehende Abbildung zeigt, gibt es eine moderate, wenn auch variable Korrelation mit einem R-Quadrat von etwa 0,4.

Die wichtigste Erkenntnis: Inflation und Renditen von Staatsanleihen bewegen sich bis zu einem gewissen Grad im Gleichklang, kurzfristig besteht jedoch kaum eine Korrelation.

Manchmal bricht diese Korrelation auseinander und der eine oder andere Faktor bewegt sich stark vom anderen weg. Kurzfristig ist also fast alles möglich.

Ein Schlüsselthema bei der Untersuchung dieser Choreo ist die Kausalität, d.h. der Zusammenhang: Welche Sequenz treibt die andere an? In den meisten Fällen gilt, dass die Inflation die Rendite der 10-jährigen Staatsanleihe beeinflusst, auch wenn die Kausalität manchmal in die andere Richtung geht.

Die aktuelle Beziehung (blauer Punkt in der obigen Grafik) deutet darauf hin, dass die 10-Jahres-Rendite leicht unter dem Niveau liegt, das nach der historischen linearen Beziehung als "normal" gelten würde.

Im Gegensatz dazu signalisiert das gestern vorgestellte Durchschnittsmodell, dass die 10-jährige Rendite deutlich über ihrem fairen Wert liegt.

Welche Sichtweise ist nun die richtige? Das lässt sich aus einem einfachen Grund nicht sagen: Niemand weiß, nach welchem "Modell" die Marktkräfte die Renditen von Staatsanleihen bewerten.

Beide Modelle haben aber zumindest eines gemeinsam: Die Wahrscheinlichkeit, dass die 10-Jahres-Rendite von ihrem aktuellen Niveau (4,27% am 14. Februar) weiter kräftig steigt, erscheint relativ gering.

Das ist natürlich keine hieb- und stichfeste Prognose, wohl aber eine plausible Basis. Wer argumentieren will, dass die 10-Jahres-Rendite tatsächlich in Zukunft ganz woanders - nämlich deutlich höher oder niedriger als heute - liegen wird, der braucht schon eine gehörige Portion an Prognosewerten, die den künftigen Inflationsverlauf deutlicher machen.

Das mag eine nützliche Perspektive sein, aber man darf nicht vergessen, dass Zins- und Inflationsprognosen, die weit über die unmittelbare Zukunft hinausgehen, weitaus spekulativer sind als die hier und gestern vorgestellte Analyse.

Welche Aktie sollten Sie als nächstes kaufen?

Die Aktienkurse schießen dieses Jahr durch die Decke. Aber viele Anleger sind verunsichert, ob sie noch mehr Geld in Aktien investieren sollen. Sind Sie sich nicht sicher, wo Sie Ihr Geld als nächstes investieren sollten? Dann sichern Sie sich den Zugang zu unseren bewährten Aktienportfolios und entdecken Sie vielversprechende Möglichkeiten.

Allein in diesem Jahr hat ProPicks KI zwei Aktien identifiziert, die um mehr als 150% gestiegen sind, vier weitere Aktien, die um mehr als 30% gestiegen sind, und drei Aktien, die um mehr als 25% zugelegt haben. Diese Bilanz lässt sich wahrlich sehen.

Mit Portfolios, die auf Dow-Aktien, S&P-Aktien, Tech-Aktien und Mid-Cap-Aktien zugeschnitten sind, können Sie verschiedene Strategien zum Vermögensaufbau erkunden.