Der US-Anleihemarkt hat in den letzten zwei Jahren eine harte Zeit durchgemacht, aber die starke Erholung in den letzten zwei Monaten lässt vermuten, dass das Schlimmste überstanden sein könnte.

Nimmt man die optimistischsten Analysen aus den jüngsten Prognosen (die zu dieser Jahreszeit besonders beliebt sind) für das Jahr 2024, könnte man meinen, dass das neue Jahr viel (oder alles?) von dem Schaden wiedergutmachen könnte, den der Markt seit Beginn der Zinserhöhungen durch die Fed im März 2022 erlitten hat.

Ein ETF-Proxy für den US-Anleihemarkt, der Vanguard Total (EPA:TTEF) Bond Market (NASDAQ:BND), hat sich stark erholt, liegt aber immer noch weit unter dem Niveau von 2021. Die optimistische Interpretation: Es gibt noch viel Luft nach oben, vorausgesetzt, die makroökonomischen Bedingungen sind günstig.

Der entscheidende Faktor für die Anleihekurse im kommenden Jahr ist natürlich die Entwicklung der Inflation. Die jüngste Vergangenheit spricht dafür, dass der Preisdruck allmählich nachlässt und sich dem 2 %-Ziel der US-Notenbank nähert.

Das Wall Street Journal berichtet:

"Die Fed gewinnt ihren Kampf gegen die Inflation, hebt die Stimmung der Amerikaner und gibt ihnen die Gewissheit, dass die US-Wirtschaft eine Rezession vermeiden und die Preise unter Kontrolle halten kann.

Der von der Fed bevorzugte Inflationsindikator, der Preisindex der privaten Konsumausgaben, fiel im November um 0,1 % gegenüber dem Vormonat, der erste Rückgang seit April 2020, wie das Handelsministerium am Freitag mitteilte. Im Jahresvergleich stiegen die Preise um 2,6 %, nahe am Ziel der Fed von 2 %."

Andrew Hunter, stellvertretender Chefökonom für die USA bei Capital Economics, kommentiert die aktuelle Entwicklung wie folgt:

"Angesichts der sich abzeichnenden weiteren deutlichen Verlangsamung der Mietinflation gibt es kaum einen guten Grund, warum die jährliche Inflationsrate in den kommenden Monaten nicht wieder das Ziel von 2 % erreichen sollte."

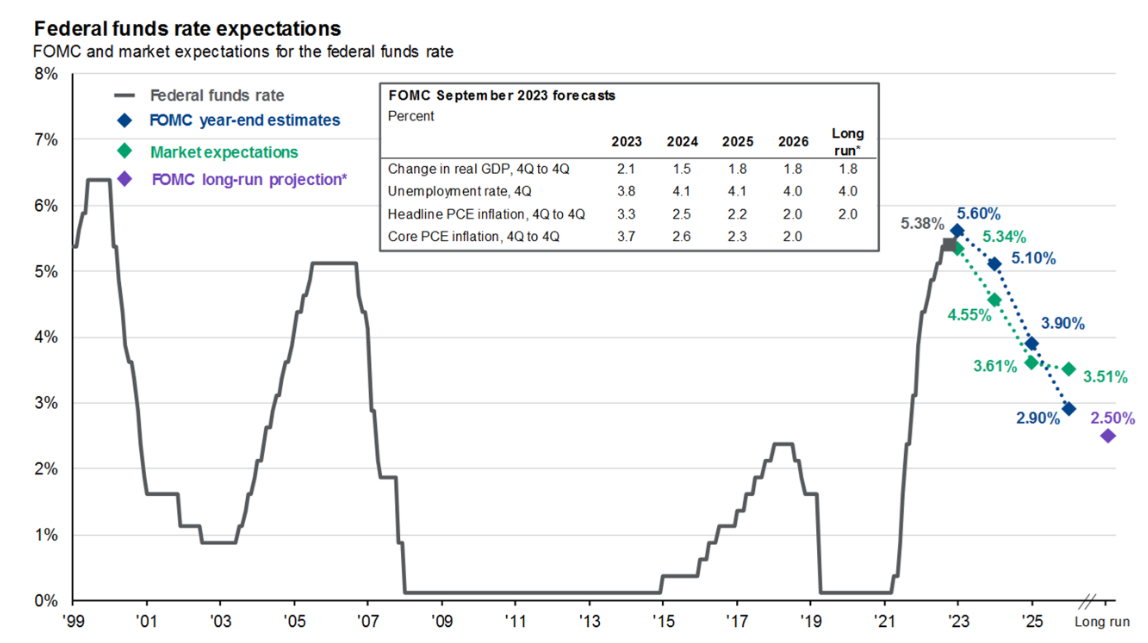

Die Fed scheint sich diesem optimistischen Ausblick anzuschließen. Ein Chart von JP Morgan zeigt, dass die Inflation und der Zielsatz der Fed in den kommenden Monaten sinken werden.

MG Investments sieht in dem erwarteten Trend eine Chance.:

"Die Gründe für die Erhöhung der Duration zum jetzigen Zeitpunkt werden durch unsere Überzeugung bestätigt, dass sowohl der Zeitpunkt als auch die Bewertungen für Investitionen in die Märkte für Staatsanleihen günstig sind", erklärt MG Investments im Ausblick des Unternehmens für 2024.

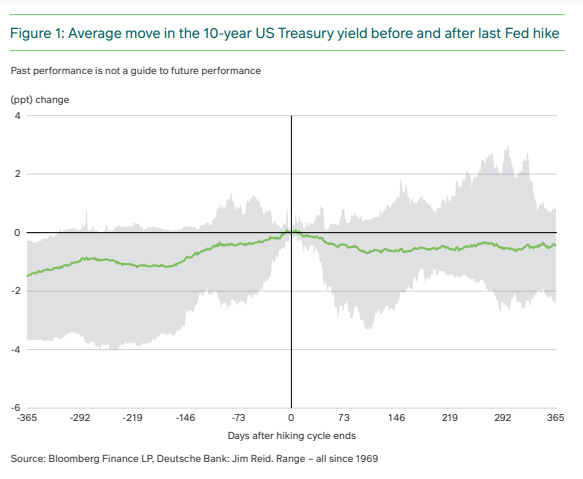

"Historisch gesehen ist die Rendite der 10-jährigen US-Treasuries tendenziell gesunken, wenn die Fed ihre Zinserhöhungszyklen beendet hat."

Untersuchungen der Deutschen Bank (ETR:DBKGn) zeigen, dass der stärkste Rückgang in der Regel innerhalb von drei Monaten nach der letzten Anhebung zu verzeichnen ist - sogar bis zu 3 Prozentpunkte, was einem Kapitalgewinn von rund 7 % entspricht (Abbildung 1).

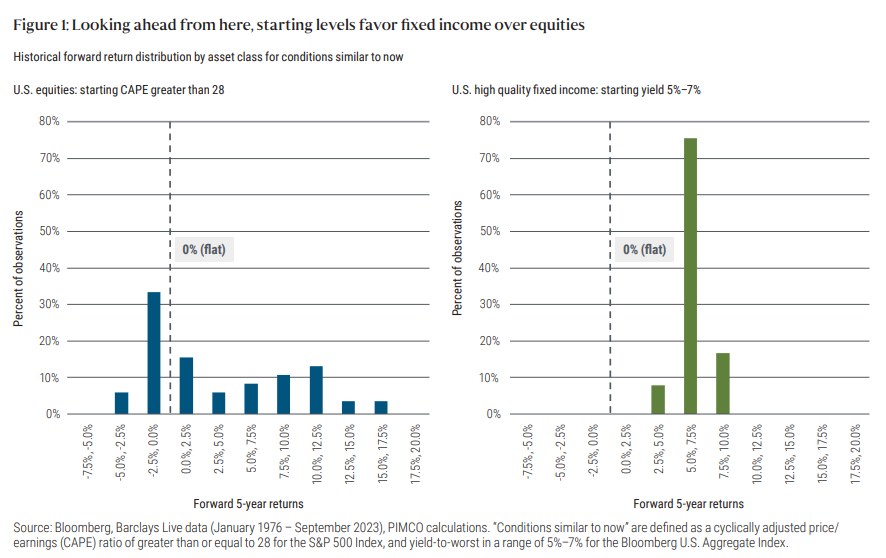

Pimco empfiehlt, dass jetzt die "beste Zeit für Anleihen" gekommen ist. In ihrem Bericht zur Vermögensallokation vom November schrieben die Experten: "Wir bevorzugen festverzinsliche Wertpapiere in Multi-Asset-Portfolios."

"Bonds waren unseres Erachtens selten attraktiver als Aktien angesichts der aktuellen Bewertungen und der Aussichten auf ein schwieriges Wirtschaftswachstum und eine rückläufige Inflation. Gleichzeitig wollen wir die Flexibilität des Portfolios angesichts der Makro- und Marktrisiken erhalten."

Ein wichtiger Aspekt der Argumentation von Pimco, warum Bonds gegenüber Aktien zu bevorzugen sind, ist die Bewertung.

"Obwohl sie nicht immer ein perfekter Indikator sind, haben die Ausgangsniveaus der Anleiherenditen oder Multiplikatoren von Aktien in der Vergangenheit künftige Renditen tendenziell verlässlich prognostiziert."

Die beiden Faktoren - niedrigere Inflationserwartungen und erwartete Zinssenkungen der Fed - bilden den Kern der bullishen Prognosen für steigende Anleihekurse. Die Fed Funds Futures preisen eine Wahrscheinlichkeit von 77 % ein, dass die erste Zinssenkung auf der FOMC-Sitzung am 20. März erfolgen wird.

Wenn hier ein Joker im Spiel ist, dann in Form von negativen Überraschungen bei den kommenden Inflationsdaten. Derzeit deuten jedoch einige Inflationsprognosen und Umfragen bereits darauf hin, dass der Preisdruck 2024 weiter nachlassen wird.

"Obwohl eine gewisse Volatilität fortbestehen könnte, gehen wir davon aus, dass die Zinsen ihren Höhepunkt erreicht haben", prognostiziert Kathy Jones, Chief Fixed Income Strategist am Schwab Center for Financial Research. "Wir erwarten für 2024 niedrigere Treasury-Renditen und positive Renditen für Anleger."