- Der steile Kursrutsch der NVIDIA-Aktie ist ein Zeichen dafür, dass viele Marktteilnehmer bereits eine Rezession einpreisen

- Die Chipindustrie (ETR:VVSM) korreliert eng mit dem Konjunkturzyklus

- NVIDIA ist im Cloud-Computing- und KI-Geschäft unterwegs, das widerstandsfähiger ist

- Wenn Sie auf der Suche nach neuen, lukrativen Ideen für Ihr Portfolio sind, dann schauen Sie doch mal bei InvestingPro+ vorbei

Der spektakuläre Kursrutsch bei NVIDIA (NASDAQ:NVDA) deutet darauf hin, dass viele Anleger möglicherweise bereits eine globale Rezession einpreisen. In diesem Jahr hat das im kalifornischen Santa Clara ansässige Unternehmen etwa 48 % seines Marktwerts verloren.

Unter allen Technologieunternehmen sind die Chiphersteller mit am anfälligsten für Konjunkturzyklen. Grund dafür ist, dass die Nachfrage von Branchen wie dem Automobilbau, der Computerherstellung und der Herstellung von Fabrikanlagen abhängig ist.

Das weltweite Hochfahren der Wirtschaft nach Corona hat dazu geführt, dass der Sektor seit fast einem Jahr monatlich einen Umsatzanstieg von mehr als 20 % verzeichnet.

Da die Fed jedoch eine der aggressivsten geldpolitischen Straffungen in der Geschichte des Landes einleitet, könnten sich diese Angebots- und Nachfrageeffekte schnell umkehren. Vor allem, wenn die Wirtschaft in eine Rezession abrutscht.

Der breit angelegte Abverkauf von NVIDIA hat noch einen weiteren Faktor. Im vergangenen Monat wurde erwartet, dass die Sanktionen in Russland und die anhaltenden Corona-Lockdowns in China im laufenden Quartal zu einem Schaden von 500 Mio. USD führen werden.

Doch trotz dieses weithin erwarteten Abschwungs sind einige Analysten noch immer nicht der Meinung, dass Marktführer wie NVIDIA so schwer getroffen werden, wie der Einbruch ihrer Aktienkurse vermuten lässt.

Die Bank of America (NYSE:BAC) erklärte NVIDIA in einer Notiz diesen Monat zu ihrem Top-Pick. Sie verwies dabei auf die mittlerweile überzeugende Bewertung des Unternehmens. Der Mitteilung zufolge bedient das Unternehmen die "widerstandsfähigsten" Branchen, darunter Cloud-Computing und KI, Industrie, Elektrofahrzeuge und fahrerlose Technologie.

"Früher hat nur ein einziger Endmarkt, sagen wir PCs oder Smartphones, den Verkauf von Halbleitern angetrieben. Jetzt gibt es mehrere Endmärkte, die von einer konsolidierten Gruppe von Chipanbietern bedient werden, die proprietäre Produkte liefern und solide FCF-Margen generieren.

[…] Eine bessere Preisgestaltung sowie eine flexiblere Hybridfertigung bzw. der Einsatz ausgelagerter Foundries könnten ebenfalls helfen, die Volatilität der Bruttomargen und des FCF der Halbleiterbranche im nächsten, unvermeidlichen Abschwung zu verringern."

Auch andere Wall-Street-Analysten teilen diesen Optimismus. Sie sehen nach dem Kurseinbruch einen gewissen Mehrwert in der NVDA-Aktie.

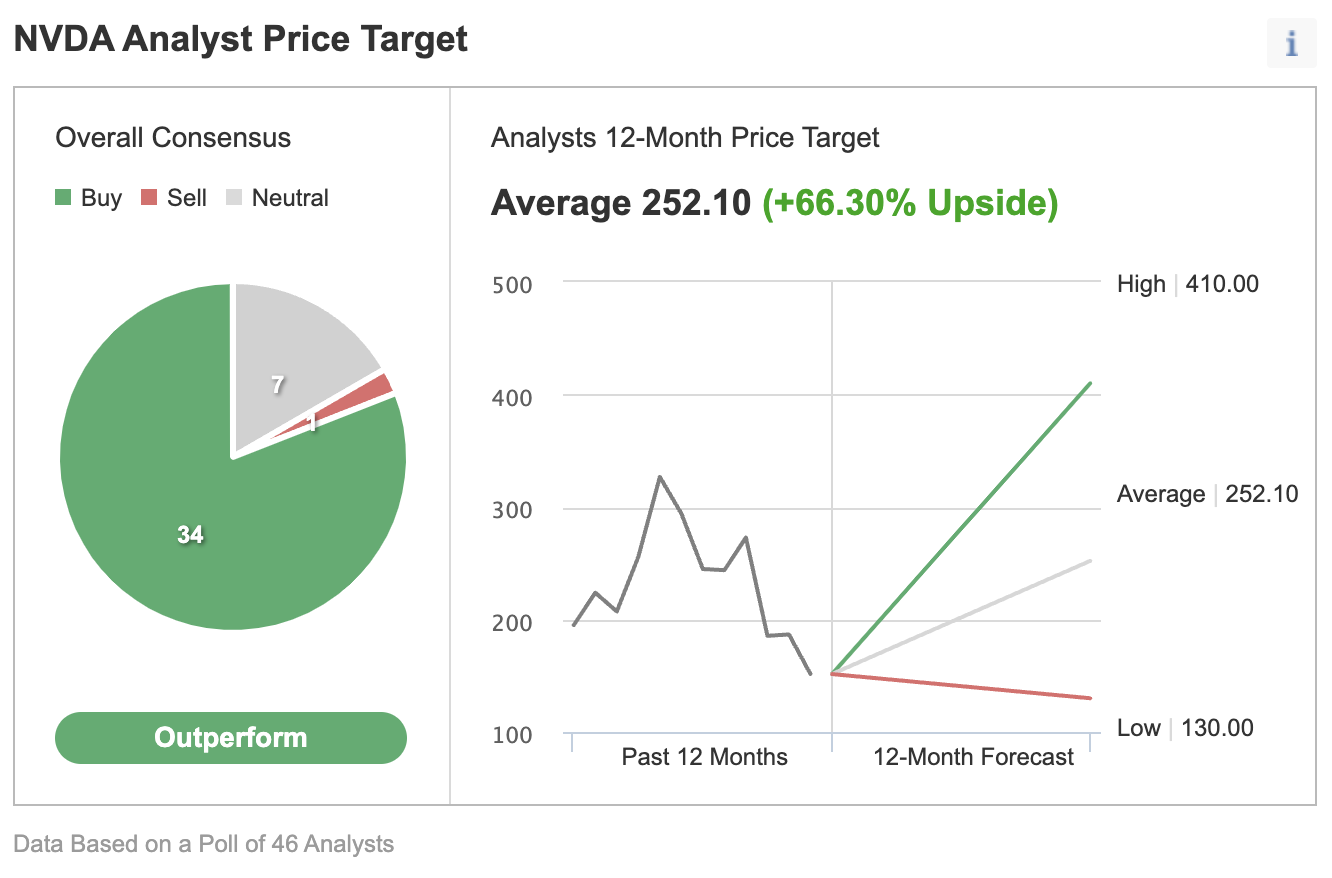

In einer von Investing.com durchgeführten Umfrage unter 46 Analysten gaben 34 der Aktie ein "Buy"-Rating mit einem durchschnittlichen 12-Monats-Kursziel von 252,10 USD. Das stellt ein Renditepotenzial von über 66 % dar.

Darüber hinaus zeigen die jüngsten Quartalszahlen von NVIDIA, dass der Anstieg der Halbleiternachfrage auch über die Pandemie hinaus anhält. Der Umsatz stieg im 1. Quartal des Unternehmens, das am 30. April endete, um 46 %. Für Unterstützung sorgte hier vor allem das rasante Wachstum der Rechenzentrums-Einheit von 83 %.

Cloud-Anbieter vertrauen bei künstlicher Intelligenz zunehmend auf NVIDIAs Prozessoren. Das ist ein klarer Beweis dafür, dass CEO Jensen Huang mit seinem Vorstoß erfolgreich ist, das Unternehmen von einem Nischen-Grafikkartenhersteller zu einem führenden Chiphersteller zu transformieren.

Der Gaming-Umsatz stieg im letzten Quartal um 31 %, während der Erlös mit professioneller Visualisierung um 67 % anzog. Ein Schwachpunkt war der Automobilumsatz, der um 10 % zurückging. Die Bruttomarge, der Prozentsatz des Umsatzes, der nach Abzug der Produktionskosten verbleibt, lag bei etwa 66 %.

Fazit

NVIDIA wird den Auswirkungen eines möglichen wirtschaftlichen Abschwungs möglicherweise nicht entgehen. Aber sein diversifiziertes Produktangebot und sein Vorsprung im Bereich Rechenzentren deuten darauf hin, dass seine Umsätze nicht so stark leiden werden, wie es seine aktuelle Bewertung vermuten lässt.

***

Sie sind auf der Suche nach einer neuen Aktien-Idee? InvestingPro+ bietet Ihnen...

- Finanzdaten aller Unternehmen der letzten 10 Jahre

- Financial Health Scores für Rentabilität, Wachstum und mehr

- Fair Value, der aus Dutzenden von Finanzmodellen berechnet wird

- Schneller Vergleich mit den Mitbewerbern des Unternehmens

- Fundamental- und Performance-Diagramme

- Und vieles mehr.

Mit InvestingPro+ erhalten Sie schnell alle wichtigen Daten, damit Sie eine fundierte Anlageentscheidung treffen können. Mehr erfahren