Erst vorgestern hatte ich berichtet, dass „inmitten der längst schon aufgekommenen Sorgen um die Versorgungssicherheit Europas [..] nun auch noch norwegische Öl- und Gasarbeiter ihre Arbeit im Kampf für höhere Löhne niedergelegt“ haben. Gestern konnte zumindest in dieser Angelegenheit bereits ein Stück weit Entwarnung gegeben werden. Denn laut Medienberichten hat sich die norwegische Regierung eingeschaltet, um den Streik zu beenden.

Der europäische Erdgas-Future fiel angesichts dieser Meldung immerhin um 8 % auf 159,60 Euro je Megawattstunde. Allerdings ist dies nur ein Tropfen auf den heißen Stein. Denn der Gas-Preis ist damit immer noch extrem hoch. Und die Probleme, den Energiebedarf über die Wintermonate zu decken, sind noch längst nicht gelöst.

Weiterhin Staus von Containerschiffen

Gleiches gilt für den Materialmangel und die Lieferkettenprobleme. Vom Kieler Institut für Weltwirtschaft (IfW) war gestern zu hören, dass die Staus von Containerschiffen in der Nordsee aktuell in der Tendenz sogar noch zunehmen. „Über 2 % der globalen Frachtkapazität stehen dort still und können weder be- noch entladen werden", sagt IfW-Experte Vincent Stamer. Für die Nordsee sei dies „sehr ungewöhnlich“. Zudem würden auch vor den chinesischen Häfen von Shanghai und Zhejiang die Warteschlangen länger: Mehr als 4 % der globalen Frachtkapazität stecken dort fest. Und: „Ein Ende der Staus in der Containerschifffahrt ist derzeit nicht in Sicht“, so Stamer.

In der Folge sind auf dem Roten Meer derzeit gut 20 % weniger Containerschiffe unterwegs als unter normalen Umständen zu erwarten wären. So groß sei die Lücke zuletzt nach Ausbruch der Corona-Pandemie vor zwei Jahren gewesen, so das IfW.

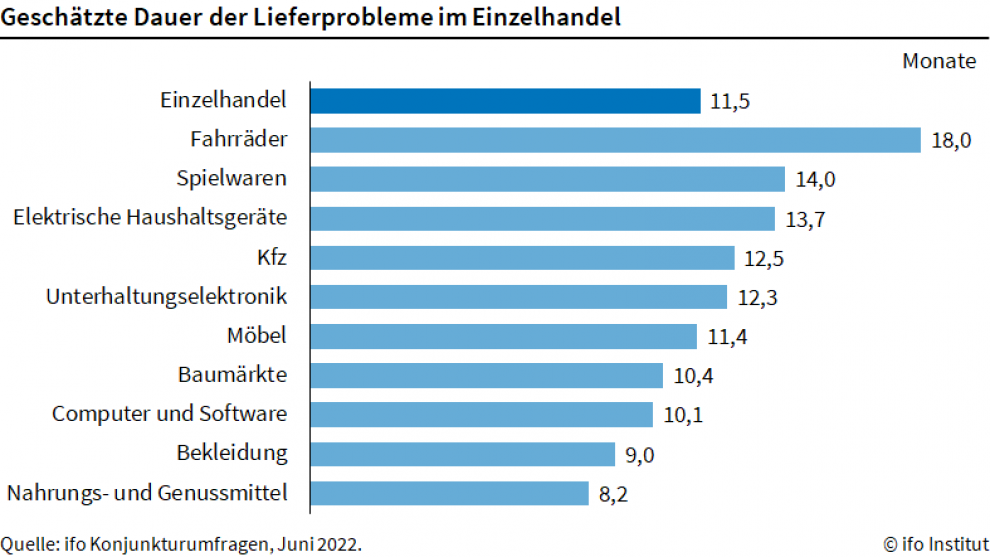

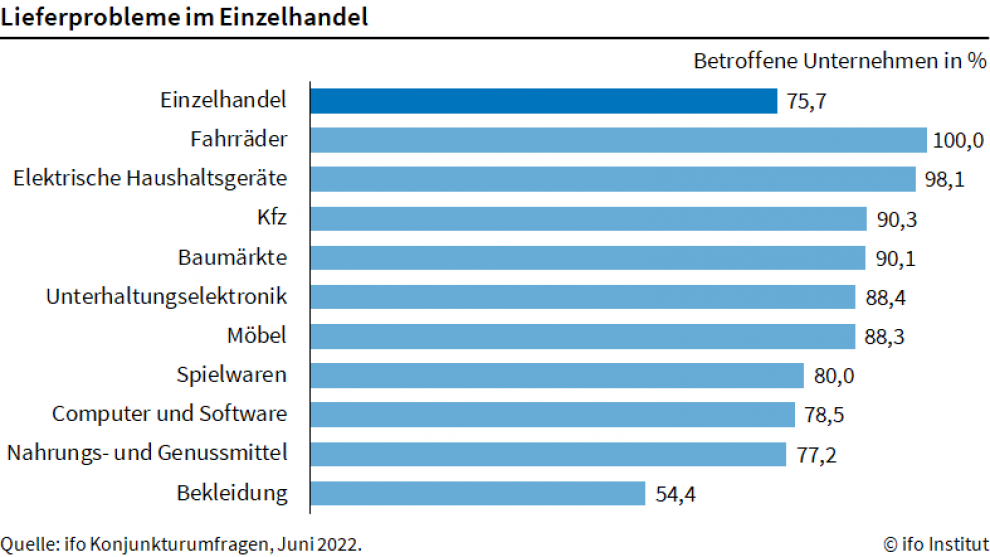

Kein Wunder also, dass die deutschen Einzelhändler im Durchschnitt noch ein ganzes Jahr lang Lieferprobleme fürchten, wie das Ifo-Institut bei einer Umfrage herausfand.

Durchschnittlich beklagten 75,7 % der Händler im Juni, dass nicht alle bestellten Waren geliefert werden können.

Aktienmarkt noch bis zum Herbst schwach?

Wenn man nun argumentiert, dass die Börsen die Zukunft etwa 6 bis 9 Monate vorwegnehmen, die Probleme aber noch etwa 1 Jahr lang anhalten, dann muss man wohl annehmen, dass die Aktienmärkte noch mindestens 3 Monate schwach bleiben und solange das Rezessions-Szenario gespielt wird.

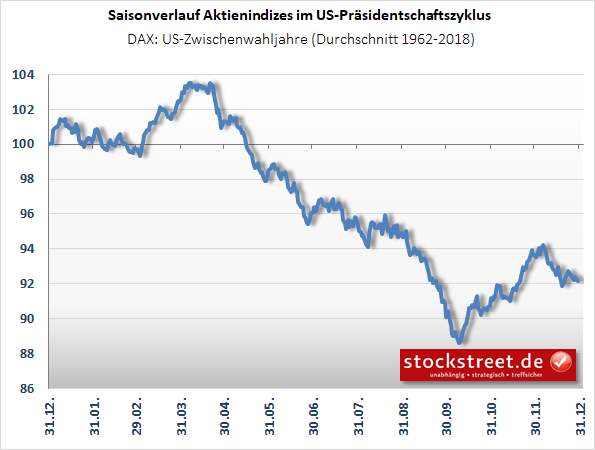

Dies würde perfekt zum saisonalen Muster in US-Zwischenwahljahren passen, auf das hier bereits wiederholt hingewiesen wurde (siehe u. a. „Achtung, Saisonalität in US-Zwischenwahljahren!“). Demnach zeigen sowohl der DAX (siehe folgende Grafik) als auch zum Beispiel der Dow Jones noch bis in den Herbst hinein Schwäche.

Und mit Blick auf die Ölpreise, die trotz der Knappheit auf der Angebotsseite jüngst kräftig nachgegeben haben, kommen die Rezessionssorgen offenbar gerade so richtig in Fahrt.

Hatte ich vorgestern berichtet, dass der DAX binnen nur eines Monats knapp 15,5 % verloren hat, so kann ich heute noch hinzufügen, dass der Ölpreis seit Mitte Juni und somit binnen nur 3 Wochen sogar um mehr als 20 % bzw. ein Fünftel billiger geworden ist.

Sinkende Ölpreise dämpfen die Inflations- und Zinssorgen

Damit komme ich nun auch zu den guten Nachrichten. Denn es ist gut möglich, dass wir mit diesen Kurseinbrüchen gerade tatsächlich den finalen Sell-Off und somit die letzte Phase der Korrektur am Aktienmarkt sehen. Zumal durch die sinkenden Gas- und insbesondere Ölpreise, die zwar immer noch sehr hoch sind, die Inflation zurückgehen dürfte. Das dämpft die Zinssorgen.

Zu sehen ist dies bereits am deutlichen Rückgang der Renditen am Anleihemarkt bzw. am Anstieg der Anleihekurse. Der Bund-Future hat sich seit einem Tief von Mitte Juni kräftig erholt. Und er verhält sich damit gegenläufig zu den Ölpreisen. Das ist sicher kein Zufall.

Man kann das Tief und den Beginn der Erholung allerdings auch in einem direkten Zusammenhang mit der Diskussion über das geplante Anti-Fragmentierungstool der Europäischen Zentralbank (EZB) sehen.

Jedenfalls kommt die Kurserholung am Anleihemarkt nicht überraschend. Denn in der Börse-Intern-Ausgabe vom 15. Juni hatte ich nicht nur über das besagte EZB-Tool berichtet, sondern auch auf die Übertreibung am Anleihemarkt hingewiesen (siehe „Crash am Anleihemarkt“).

Möglicher Gewinn am Anleihemarkt

Damals räumte ich ein, mit einem früheren Ende der Abwärtswelle gerechnet zu haben. Der Bund-Future hätte aus meiner Sicht eigentlich eine Weile in dem Bereich konsolidieren sollen, in dem er auch von 2016 bis 2018 seitwärts lief (ca. 150 bis 158 Punkte, unteres gelbes Rechteck im Chart). „Zumal die Kurse bereits vor einigen Wochen charttechnisch massiv überverkauft waren und ein großer Teil der geldpolitischen Wende längst eingepreist wurde“, hieß es. Daher ich schrieb diese Erwartung auch noch nicht ab: „Womöglich kommt es bald zu einer Gegenbewegung und Kurserholung, die in diesen Bereich zurückführt“. Und genau dazu ist es inzwischen gekommen.

Und wie in der Börse-Intern versprochen, haben es die Leser des Target-Trend-Spezial als erste von mir erfahren, als sich neue Gewinnchancen boten. So konnten spekulative Trader am 16. Juni bei ca. 144,55 Punkten eine kleine Long-Position eingehen, „um auf eine überfällige Gegenbewegung zu setzen“, wie es in der damaligen Analyse hieß. Und inzwischen folgte bereits der Rat, diesen Trade per Stop-Loss abzusichern. Nun kann man sich zurücklehnen und die Gewinne laufen lassen.

Licht am Ende des Tunnels bei den Lieferproblemen

Ich habe aber auch für die Börse-Intern-Leser noch gute Nachrichten: Beklagten, wie oben geschrieben, im Juni 75,7 % der Händler, dass nicht alle bestellten Waren geliefert werden können, so waren es im Mai sogar noch 80,1 %. Trotz der Zunahme der Staus von Containerschiffen ist also etwas Entspannung bei den Lieferketten zu verzeichnen.

Und IfW-Experte Vincent Stamer sagte zu den Staus in Häfen, maßgeblich für die aktuelle Zunahme könnte sein, „dass sich die negativen Effekte des Lockdowns in Shanghai aufgrund der 40-tägigen Fahrt von China nach Europa nun erst zeigen“. Da die Lockdowns inzwischen aufgehoben sind, ist also Entspannung in Sicht, spätestens in 40 Tagen.

In Nordamerika entspannt sich die Lage sogar schon. Ein Stau vor dem Hafen von Los Angeles hat sich bereits aufgelöst. Und da die nach den Corona-Lockdowns ungewöhnlich hohe Nachfrage nach Konsumgütern in den USA nachgelassen hat, sind die Transportwege inzwischen entlastet. Dadurch „sind die Frachtkosten von Asien an die Westküste Nordamerikas seit Beginn dieses Jahres um knapp die Hälfte gefallen“, sagte Stamer. Auch das dämpft die Inflation. Zum Vergleich: „Frachtraten auf dem Weg von Asien nach Nordeuropa sind dagegen noch immer sechsmal so hoch wie vor zwei Jahren.“

Fazit

Es ist unklar, wie lange die Börsen noch das Rezessions-Szenario spielen. Aus saisonaler Sicht könnte die Schwäche am Aktienmarkt durchaus bis in den Herbst hinein anhalten. Aber wenn klar wird, wie stark die Gasspeicher in Europa gefüllt und wie gut oder schlecht die Unternehmen mit Energie versorgt sind, könnte das Schlimmste hinter uns liegen. Denn wenn Klarheit herrscht, ist die an den Börsen gehasste Unsicherheit vorbei.

Und das könnte früher der Fall sein, als aktuell erwartet. Zumal die Unternehmen noch einige Monate Zeit haben, sich auf eventuelle Produktionsunterbrechungen aufgrund eines Energiemangels vorzubereiten. Womöglich gelingt es besonders den global agierenden Konzernen, die Produktion noch auf andere Standorte zu verlagern.

Anleger könnten daher früher als erwartet beginnen, über den Winter hinaus zu denken. Der Energiebedarf wird im Frühjahr wieder sinken und die Staus in den Häfen könnten dann längst aufgelöst sein, sofern China keine neuen Massen-Lockdowns beschließt. Und bedenken Sie, dass die USA immer noch der Weltleitmarkt sind bzw. die Weltleitbösen haben. Und dort sieht es wirtschaftlich und energiepolitisch wesentlich weniger düster aus als hierzulande.

Fürchten Sie also jetzt nicht die möglicherweise noch weiter fallenden Aktienkurse. Sondern suchen Sie nach Hinweisen auf ein Ende der Korrektur. Wenn sich dieses abzeichnet, „sollte man ein Depot haben, das man mit Schnäppchenkäufen gefüllt hat“. So schrieb ich es schon am Freitag vergangener Woche schrieb. Im Bärenmarkt wird die Basis für zukünftige Gewinne gelegt. Und sollte Putin überraschend den Krieg beenden, kann es ganz schnell gehen mit Kurserholungen – vielleicht zu schnell.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus