Der Euro eröffnet gegenüber dem USD bei 1,0797 (05:30 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0779 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 147,28. In der Folge notiert EUR-JPY bei 159,02. EUR-CHF oszilliert bei 0,9444.

Märkte: DAX mit neuem Rekordstand – USA: Schwacher JOLTS-Report – Ukraine am Scheideweg

Die Finanzmärkte zeigten sich in den letzten 24 Handelsstunden in widerstandsfähiger Verfassung bei leicht freundlichem Unterton.

• Die finalen Werte der Einkaufsmanagerindices waren überwiegend besser als die vorläufigen Werte (positiveres Konjunkturumfeld, siehe Datenpotpourri).

• Der JOLTS-Report aus den USA (offene Stellen) lieferte mit den schwächsten Daten seit 03/2021 Entspannungssignale an die Zinsfront (Aspekt Diskontierungsfaktor für andere Märkte).

• Das Finanzierungsproblem der Ukraine verschärft sich dank bisheriger Verweigerung der USA, weiter zu zahlen. Damit baut sich Druck auf, den Konflikt einer diplomatischen Lösung zuzuführen. Letzteres wird von den Märkten offenbar als positiv bewertet (Abbau geopolitischer Risiken).

In der Folge dieser Konfluenzen ergab sich an den Aktienmärkten eine weit überwiegend positive Entwicklung. So konnte der DAX mit einem Plus von 0,78% mit 16.533,11 Punkten am Tagesschluss ein neues Allzeithoch markieren. Der EuroStoxx 50 legte um 0,63% zu. In den USA kam es zu wenig Reaktionen. Der S&P 500 stieg um 0,05%, der Citi Tech 100 Index um 0,34%, während der Dow Jones um 0,18% nachgab. In Fernost ergibt sich heute früh (06:45 Uhr) eine positive Entwicklung. Der Nikkei (Japan) gewinnt 1,96%, der CSI (China) 0,37%, der Hangseng (Hongkong) 1,10%, der Sensex (Indien) 0,45% und der Kospi (Südkorea) 0,37%.

An den Rentenmärkten setzt sich die Entspannung fort. 10-jährige Bundesanleihen rentieren aktuell mit 2,25%, dem niedrigsten Niveau seit April 2023. Gestern lag die Eröffnung bei 2,34%. Der Renditeverfall ist beachtenswert. Noch im Oktober kam es zu Höchstständen bei knapp 3%. 10 jährige US-Staatsanleihen werfen aktuell eine Rendite in Höhe von 4,20% ab. Das Eröffnungsniveau lag gestern bei 4,24%.

Hier sind es weiter die niedrigsten Renditeniveaus seit September 2023. Diese Divergenz der Renditerückgänge mag ansatzweise die Befestigung des USD gegenüber dem EUR erklären (Zinsvorteil USD). Der USD konnte sich in der Spitze bis auf 1,0779 befestigen. Gold und Silber verloren weiter gegenüber dem USD an Boden.

EZB-Direktorin Schnabel vom Falken zur Taube

Die EZB kann aus Sicht ihrer Direktorin Schnabel nach dem Inflationsrückgang ihre Tür weiterer Zinserhöhungen vorerst schließen. Sie sagte, wenn sich Fakten änderten, änderte sich auch ihre Meinung. Die jüngste Inflationszahl (2,4%) hätte eine weitere Zinserhöhung eher unwahrscheinlich gemacht, so Schnabel. Sie führte aus, dass die restriktive Geldpolitik Wirkung zeigte. Sie trüge dazu bei, das Nachfragewachstum zu dämpfen.

Das Wirtschaftswachstum wäre in den vergangenen Quartalen schwach gewesen und würde dies auch aktuell bleiben. Schnabel erwartet, dass es 2024 sukzessive anziehen würde. Mit einer tiefen und länger anhaltenden Rezession rechnete die EZB nicht. Schnabel warnte davor, den Märkten zu weit im voraus eine Orientierung über den möglichen Kurs zu geben. Sie sagte, man wurde oft in beide Richtungen überrascht. Daher sollte man vorsichtig sein.

Kommentar: Die Falken werden zu Tauben, weil es die quantitativen Daten implizieren. Der Verweis auf die erzielte Schwächung der Wirtschaftsleistung klingt jedoch hohl, denn diese Korrelation gibt es in dieser Form weder in den USA noch in Japan. Japan und die USA sind in der Bekämpfung der Preisinflation erfolgreich trotz höherer wirtschaftlicher Resilienz. Japans Zentralbank hielt den Leitzins bei -0,1%. Es waren exogene Faktoren, die die Inflation anheizten. Diese exogenen Faktoren fallen derzeit aus, ergo schwächeres Inflationsbild.

Deutschland: Pisa-Studie prekär

Die Leistungen deutscher Schüler sind deutlich schlechter geworden und im internationalen OECD-Vergleich nur Durchschnitt. 2022 fielen die Ergebnisse der 15-Jährigen sowohl in Mathematik als auch in Lesekompetenz und Naturwissenschaften schlechter aus als 2018. Insgesamt handelt es sich bei den Ergebnissen von 2022 in allen drei Kompetenzbereichen um die niedrigsten Werte, die jemals im Rahmen von Pisa gemessen wurden. Die Differenz zu 2018 in Mathe und Lesekompetenz entspreche etwa dem typischen Lernfortschritt, den 15-Jährige während eines ganzen Schuljahres erzielen.

Kommentar: Lassen wir zunächst andere Stimmen zu Wort kommen.

Experten reagieren schockiert auf das schlechte Abschneiden der deutschen Schüler beim Pisa-Vergleichstest. Der Leistungsrückgang gebe Anlass zu größter Sorge, sagte der Leiter des Zentrums für Bildungsökonomik am Münchner Ifo-Institut. Gute Bildung sei die wichtigste Basis für unseren Wohlstand. In Mathematik und Lesen liegen die Leistungen der15-Jährigen ein ganzes Schuljahr hinter dem zurück, wo sie noch vor vier Jahren standen. Einen derartigen Rückgang der Bildungsergebnisse hätte es noch nie gegeben. Der Leistungsrückgang, wie er gerade in Mathematik zu sehen sei, koste Deutschland langfristig rund 14 Billionen EUR an Wirtschaftsleistung bis zum Ende des Jahrhunderts.

Die Bundesvereinigung der Deutschen Arbeitgeberverbände forderte einen „fast schon revolutionären Neuanfang“ in unserem Bildungswesen. Die bisherigen Bildungsstandards, aber auch die Ausbildung der Lehrkräfte müssten auf den Prüfstand. Die Digitalisierung an den Schulen müsste verlässlich und langfristig gesichert werden. Der Ganztag an Schulen sollte gezielt zur individuellen Förderung genutzt werden.

Kommentar: Seit mehr als 20 Jahren ist dieses Defizit bekannt, das sich latent ausweitet.

Wenn die neue Pisa-Studie kommt, gibt es Sturm im Wasserglas, mehr nicht. Geld ist für alles und jeden da, aber nicht für die Bildung der kommenden Generationen. Ich bin ganz bei dem IFO-Experten, daran hängt das wirtschaftliche und gesellschaftspolitische Wohl dieses Landes. Weiteres Vollversagen der Politik mit falschen Ausgabeschwerpunkten, ist kaum zu tolerieren. Unsere Politik des latenten Nivellierens des Leistungscharakters schwächt die Zukunftsfähigkeit dieses Landes seit 18 Jahren. Wer latent nivelliert, hat am Ende kein Niveau!

Datenpotpourri der letzten 24 Handelsstunden

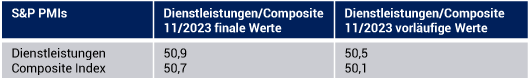

Eurozone: PMIs final höher

Die Erzeugerpreise verzeichneten per Oktober im Monatsvergleich einen Anstieg um 0,2% (Prognose 0,2%) und im Jahresvergleich einen Rückgang um 9,4% (Prognose 9,5%). Frankreich: Die Industrieproduktion sank per Oktober im Monatsvergleich um 0,3% (Prognose +0,2%) nach zuvor -0,6% (revidiert von -0,5%).

UK: Finale PMIs höher

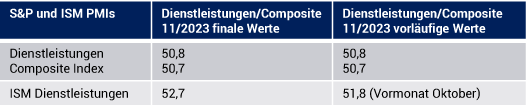

USA: PMIs signalisieren Wachstum – JOLTS Report schwach!

Gemäß dem JOLTS-Report (offene Stellen) kam es per Oktober zu einem deutlichen Rückgang von zuvor 9,35 Mio. (revidiert von 9,553 Mio.) auf 8.733 Mio. (Prognose 9,30 Mio.). Es war der schwächste Wert seit März 2021.

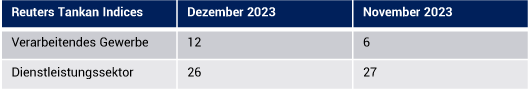

Japan: Verarbeitendes Gewerbe laut Tankan Index stärker

Russland: Wachstumsdynamik im Dienstleistungssektor geringer

Der von Standad und Poors ermittelte Einkaufsmanagerindex des Dienstleistungssektors sank per November von zuvor 53,6 auf 52,2 Zähler.

Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz. Ein Unterschreiten der Unterstützungszone bei 1,0540 – 1,0570 negiert das für den EUR positive Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG (ETR:NF4), die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.

Welche Aktie sollten Sie als nächstes kaufen?

Die Aktienkurse schießen dieses Jahr durch die Decke. Aber viele Anleger sind verunsichert, ob sie noch mehr Geld in Aktien investieren sollen. Sind Sie sich nicht sicher, wo Sie Ihr Geld als nächstes investieren sollten? Dann sichern Sie sich den Zugang zu unseren bewährten Aktienportfolios und entdecken Sie vielversprechende Möglichkeiten.

Allein in diesem Jahr hat ProPicks KI zwei Aktien identifiziert, die um mehr als 150% gestiegen sind, vier weitere Aktien, die um mehr als 30% gestiegen sind, und drei Aktien, die um mehr als 25% zugelegt haben. Diese Bilanz lässt sich wahrlich sehen.

Mit Portfolios, die auf Dow-Aktien, S&P-Aktien, Tech-Aktien und Mid-Cap-Aktien zugeschnitten sind, können Sie verschiedene Strategien zum Vermögensaufbau erkunden.