Die Aktienmärkte beendeten einen dunkelroten September (schwächster Börsenmonat) und blicken nun auf ein saisonal starkes Quartal. Die Unsicherheitsfaktoren der letzten Wochen (schwierige Quartalsberichtssaison, anhaltender Preisdruck, straffende Notenbanken, politische Unsicherheit USA, China) bleiben in dieser Zeit jedoch erhalten. Es wird immer deutlicher, dass sich die Notenbanker mit ihrem Mantra einer vorrübergehenden Inflation verkalkuliert haben und drohen nun in den nächsten Wochen unter Zugzwang zu geraten. Das eigentliche Inflationsziel von 2 Prozent ist weit entfernt und soll vor dem Jahr 2023 nicht mehr erreicht werden. Damit dürfte die Geldpolitik auch mittelfristig eher vor weiteren Straffungen stehen. Ein Paradigmenwechsel auch für die Aktienmärkte, die sich an die endlose Liquiditätsflut über Jahre gewöhnt haben.

Der neue US-Arbeitsmarktbericht dürfte in der kommenden Woche die meiste Beachtung erfahren.

Wichtige Wochentermine:

- Montag:

- 16:00 Uhr USA Auftragseingang Industrie August

- Dienstag:

- Mittwoch:

- 08:00 Uhr BRD Auftragseingang Industrie August

- 11:00 Uhr Eurozone Einzelhandelsumsatz August

- 14:30 Uhr USA ADP-Beschäftigtenzahl ex Agrar September

- Donnerstag:

- 08:00 Uhr BRD Industrieproduktion August

- 13:30 Uhr Eurozone EZB-Protokoll

- 14:30 Uhr USA Anträge auf Arbeitslosenhilfe

- Freitag:

- 03:45 Uhr China Caixin Einkaufsmanagerindex Dienstleistungssektor September

- 08:00 Uhr BRD Handelsbilanzsaldo August

- 14:30 Uhr USA Neugeschaffene Stellen ex Agrar September

- 14:30 Uhr USA Durchschnittliche Stundenlöhne September

- 14:30 Uhr USA Arbeitslosenquote September

Blicken wir auf einige interessante Chartbilder:

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq 100 (blau), S&P 500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn. Im vergangenen Monat September wurde der bisher stärkste Rücksetzer im laufenden Jahr abgearbeitet, trotzdem steht weiterhin eine ordentliche Jahresperformance von über 10%. Der Oktober muss nun für Stabilität sorgen, ansonsten werden weitere signifikante Rücksetzer wahrscheinlich.

Im großen Vergleich seit Anfang der 1990-er Jahre ist die Divergenz zwischen Growth & Value weiterhin auf einen Rekordhoch. Der schwache September fällt übergeordnet nicht ins Gewicht.

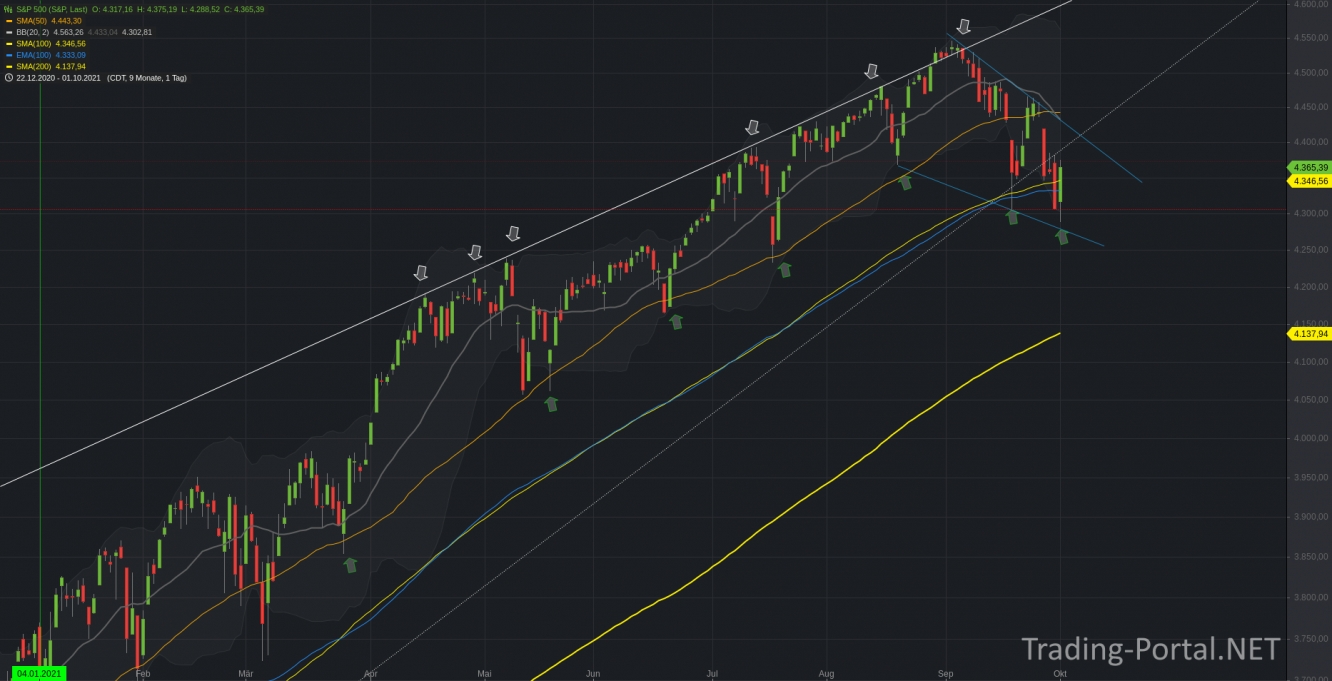

Ein kurzer Blick in den US-Markt (Komplette Updates für den US-Markt gibt es auf Trading-Portal.NET - Premium) ins übergeordnete Bild. Der S&P500 hat im großen Quartalschart (Grafik 1) das 161,8-er Retracements aus dem 90-er Jahre Bullenmarkt erreicht & beendete das Quartal direkt auf dieser Marke. Eine Zone, die in der Vergangenheit gerne lange und volatil umkämpft war. Der Trendfolger MACD (Grafik 2) hat nun auch im Monatschart ein historisch hohes bullisches Niveau erreicht, aber es sind an der Kanaloberkante Ermüdungserscheinungen zu erkennen. Im Tageschart (Grafik 3) hangelte sich der S&P500 im Jahr 2021 stets an der 50-Tagelinie entlang. Dieses Muster wurde nachhaltig gebrochen. Der Abverkauf wird bisher an der 100-Tagelinie zaghaft ausgebremst. Bei Bruch würde ein weiterer 150-Punkterutsch drohen.

Der Nasdaq100 (Monatschart) bleibt weiter in bullischer Form. Der scharfe Rücksetzer vom September schlägt kaum ins Gewicht. Er notiert noch deutlich oberhalb(!) seines Hausse-Aufwärtstrendkanals und bildet aktuell einen steigenden Keil aus. Auch hier ist der MACD auf einem historisch hohen Niveau angekommen & zeigt erste Ermüdungserscheinungen. Die übergeordneten Trends sind intakt, jedoch stellen die historischen Ausprägungen ein Warnsignal dar.

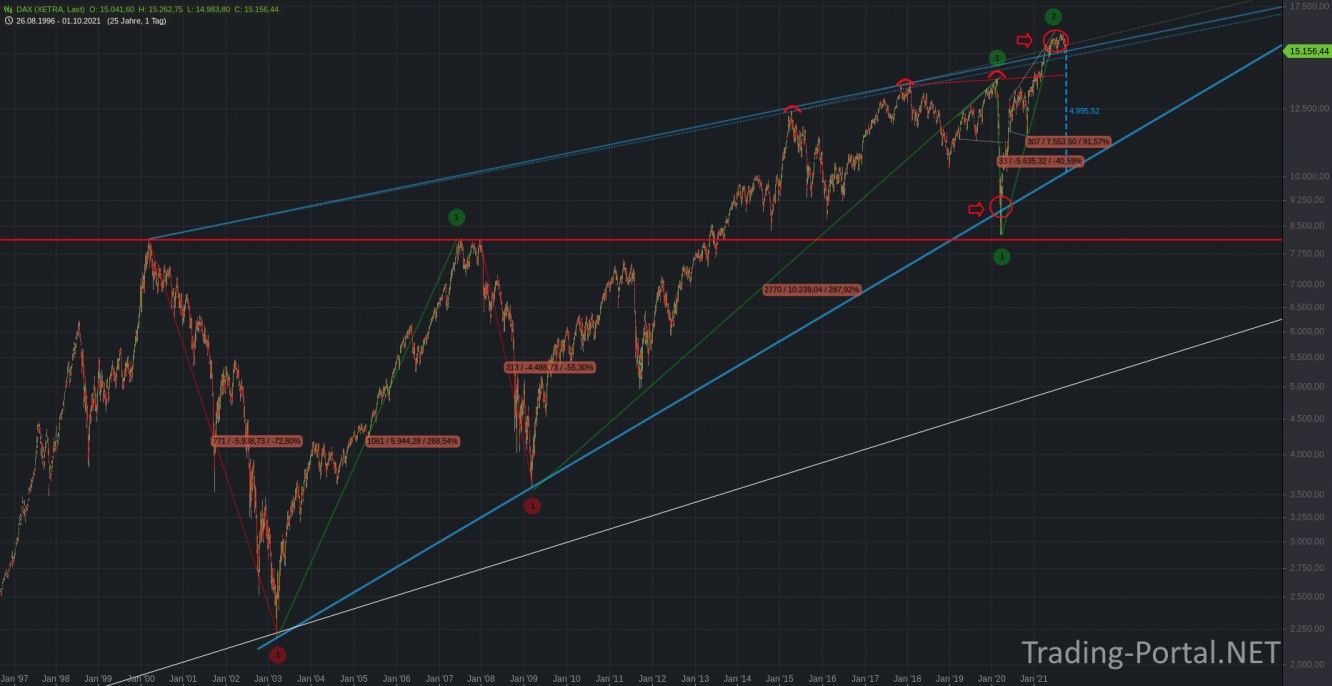

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Die Pandemie hinterließ bisher eine große rote Quartalskerze, gefolgt von mittlerweile 5 starken grünen Kerzen in Folge (gab es zuletzt 2006 & 2012), wobei auch die Bollinger-Area durchbrochen werden konnte. In den letzten 25 Jahren waren solche Ausbrüche aus der Bollinger-Area sehr selten; erst recht mit 5 grünen Quartalskerzen im Rücken. Im Anschluss folgte stets eine Korrektur von mindestens 10 Prozent und das immer in der 2. Jahreshälfte.

Markiert sind auch die beiden Bärenmärkte (Dotcom-Bubble, Finanzkrise) bzw. zugleich die Rezessionen. Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre, bis das Vorkrisenniveau wieder erreicht werden konnte. Diesmal folgte nur ein sehr steiler Anstieg.

Im großen Quartalschart ist der DAX an der 15k & 14.740 gestützt. Darunter wäre eine schnelle Bewegung zur 14k möglich. Oberhalb steht eine Range zur 15.400 und .660. Darüber würde die 16k wieder in den Blickpunkt rücken.

Den gleichen Zeitraum auch nochmal als Tageschart, wo die 20-jährige Keilformation während der Pandemie erst auf der Unterseite und nun auf der Oberseite verletzt wurde. Gelingt der nachhaltige starke bullische Durchbruch? Ein Fall zurück in die Keilformation (14.800) könnte hingegen ein bärisches Fehlausbruchszenario ins Spiel bringen & damit eine stärkere Korrektur einleiten.

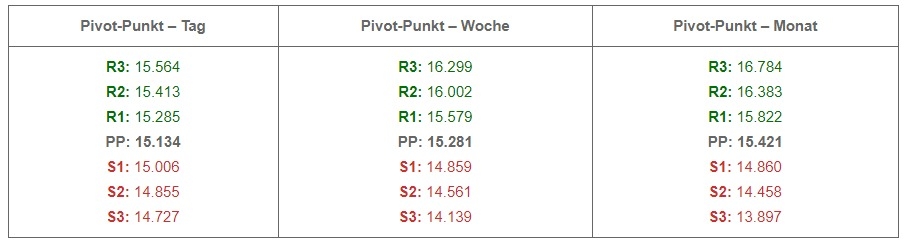

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat September.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2021. Vielleicht kein unwesentlicher Grund, warum der DAX seit Monaten seitwärts tendierte. Das Absetzen von der Ausbruchszone wäre auch in diesem Bild von großer Bedeutung.

DAX - Übergeordnete Lage:

- Der DAX mit Ausbruch über die große Keilformation bei 14.7. Die Bullen dominieren oberhalb der Marke und können eine Spanne über die 15k zur 15.660 und .800 anstreben. Darüber weitere Aufhellung zur 16k, 16.2 und nachfolgend 16.5. Bei Bruch zurück unter die 14.7 folgt die 14k als nächste wichtige Unterstützung.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX seit April einen Trendkanal nach oben gewandert ist. Dieser Kanal wurde zum Monatswechsel in Oktober durchbrochen. Eine neutrale Range von 14.850/15k/15.260 zur 15.400/.450 wäre nun aktiv. Oberhalb würden die 15.620 & 15.835 wieder in den Fokus rücken. Unterhalb wären hingegen 14.570 & nachfolgend die 14k zu nennen.

Xetra-DAX Wochenchart.

Der Blick zum Wochenchart, wo der Trendkanal nachhaltig verlassen wurde, aber wichtige horizontale Unterstützungen bisher verteidigt werden. Die alte Kanalunterkante bei 15.300 stellt mit der .260 auf Wochensicht eine erste Widerstandszone.

Oberhalb können die Bullen eine erste Range zur .450 anstreben. Darüber folgt die weitere Aufhellung über die .530 zur 15.620.

Unterhalb wäre hingegen eine erste Spanne zur 15.140 aktiv. Darunter droht der erneute Weg zur 15.020 & 14.950. Bei Bruch steht der wichtige Support an der 14.850 unter Druck.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

- Der DAX nach Test der 200-Tagelinie mit Chance auf eine technische Erholung. Die 15.260 stellt einen ersten Widerstand.

- Oberhalb wäre eine erste enge Spanne über die 15.300 zur .330 aktiv. Darüber wäre der Cluster zur .420 zu nennen, direkt gefolgt von der Kombimarke .460/.480.

- Unterhalb wäre hingegen eine Range über die 15.200 zur 15.155/.135 aktiv. Darunter rücken die 15.040/.020 in den Fokus, direkt gefolgt von der 14.980/.965 (Bereich 200-Tagelinie).

Relevante Marken in der Übersicht:

- Widerstände: 15.260 > 15.300 > 15.330 > 15.420 > 15.460/.480 > 15.540 > 15.570 > 15.620 > 15.660

- Unterstützungen: 15.200 > 15.155/.135 > 15.040/.020 > 14.980/.965 > 14.950 > 14.910 > 14.850 > 14.820