Was kann die Fed in einem Szenario hartnäckig hoher Inflation tun?

Der Preisindex für die privaten Konsumausgaben (PCE) lag im Januar bei 5,4 % und damit deutlich über der erwarteten Inflationsrate von 5 %. Der Markt ist bereits in heller Aufregung angesichts der Spekulationen der Anleger über den nächsten Schritt der Fed. Doch wie viel Handlungsspielraum hat die Fed überhaupt?

PCE im Januar höher als erwartet

Nach der Marktrallye im letzten Monat setzt sich der Januar-Effekt in diesem Jahr offenbar ungebremst fort, was sich in einem deutlich höheren Preisindex für die persönlichen Konsumausgaben widerspiegelt. Das von der Federal Reserve präferierte Inflationsmaß, PCE, stieg im Januar um 0,6 % auf 5,4 % gegenüber den erwarteten 5,0 %.

Auch die Kernrate, in der die volatilen Lebensmittel- und Energiepreise ausgeklammert werden, hat mit 4,7 % die Erwartungen übertroffen. Auf lange Sicht ergibt die PCE-Kernrate ein besseres Bild der zugrunde liegenden Inflationsentwicklung, da sie verzerrende Preisschwankungen bei Nahrungsmitteln und Energie ausschließt. Demzufolge bewegt sich die Inflationsrate in einem hartnäckigen, wenn nicht gar unkontrollierten Bereich.

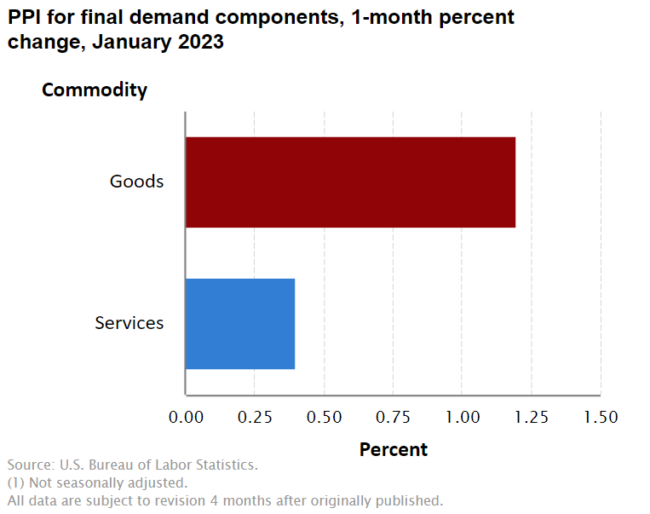

Ein weiteres Signal dafür ist der Erzeugerpreisindex (PPI) als Maß für die durchschnittlichen Verkaufspreise der inländischen Hersteller. Der PPI dient als frühzeitiges Inflationswarnsignal, da er anzeigt, dass die Unternehmen mehr für die notwendigen Vorleistungen zahlen, aus denen die Waren gemacht werden, die auf den Tischen der Einzelhändler landen. Im Januar stieg der Erzeugerpreisindex für Waren der Endnachfrage im Monatsvergleich um +1,2 %, während der Preisindex für Dienstleistungen um +0,4% zunahm. Auf das Jahr gerechnet stieg der PPI um +6 %.

Bildnachweis: U.S. Bureau of Labor Statistics

Schließlich bleibt auch die angespannte Lage auf dem Arbeitsmarkt ein starker Inflationsfaktor. Die Menschen haben mehr Geld zum Ausgeben, wenn es weniger Arbeitssuchende und mehr offene Stellen gibt. Das treibt die Nachfrage nach Waren und Dienstleistungen und ihre Preise in die Höhe. Im Januar sank die Arbeitslosenquote von geschätzten 3,6 % auf 3,4 %, den niedrigsten Stand seit 1969.

Auch die Zahl der Beschäftigten (ohne Landwirtschaft) ist im Januar mit 517.000 gegenüber der Dow-Jones-Schätzung von 187.000 drastisch gestiegen. Auf der letzten FOMC-Sitzung stellten die Fed-Gouverneure fest, dass dieser besorgniserregende Trend auf dem Arbeitsmarkt "sehr angespannt geblieben ist und zu einem anhaltenden Aufwärtsdruck auf Löhne und Preise beigetragen hat."

Ist das Inflationsziel der Fed erreichbar?

Die Hauptaufgabe der Federal Reserve ist nach wie vor die Preisstabilisierung auf einem Inflationsniveau von 2 %. Wird die Fed nun, wo der Inflationstrend klar nach oben weist, mit noch aggressiveren Zinserhöhungen aufwarten?

Vor dem letzten PCE-Bericht lag die Wahrscheinlichkeit für eine Zinserhöhung um 25 Basispunkte am 22. März bei 76 %. Zuletzt war sie auf 70,1 % gesunken und machte einer Anhebung um 50 Basispunkte Platz. Damit würde der Leitzins in einer Spanne von 5 - 5,25 % über den derzeitigen 4,5 - 4,75 % liegen.

Anlässlich der letzten FOMC-Sitzung sprachen sich die Fed-Gouverneure James Bullard und Loretta Mester bereits für einen solchen Schritt aus, um die Inflation ausreichend einzudämmen.

"Die Teilnehmer, die eine Anhebung um 50 Basispunkte befürworteten, wiesen darauf hin, dass eine stärkere Anhebung das Zielband schneller in die Nähe des Niveaus bringen würde, das ihrer Meinung nach einen hinreichend restriktiven Kurs ermöglicht, und zwar unter Berücksichtigung der Risiken, die sie für das rechtzeitige Erreichen von Preisstabilität sehen."

Zinserhöhungen haben jedoch einen Preis, der nicht nur den Zugang zu günstigen Krediten für Verbraucher und Unternehmen einschränkt. Der Anstieg der Kreditkosten wirkt sich auch auf die Fähigkeit der Bundesregierung aus, ihre Schulden in Form von neu ausgegebenen Staatsanleihen zu bedienen.

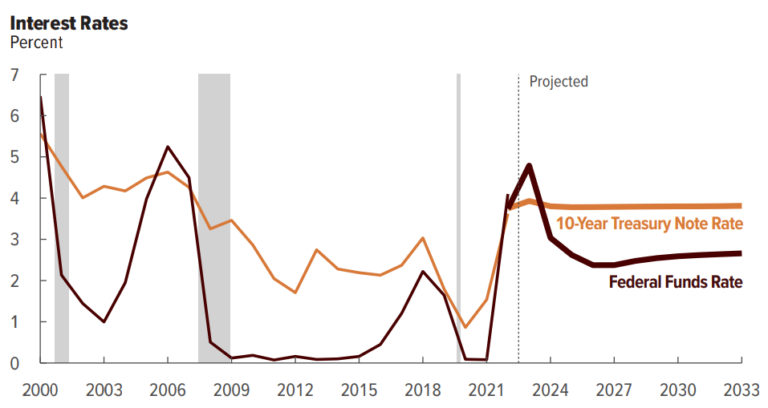

So ist die Rendite der 2-jährigen Treasury-Note bereits auf 4,8 % und damit auf den höchsten Stand seit 2007 gestiegen. Derweil stieg die Rendite der 10-jährige Treasury auf 3,9 % und damit auf ihren höchsten Stand seit drei Monaten. Diese Entwicklung führt zu einer stark inversen Renditekurve, die die Unsicherheit der Anleger hinsichtlich der langfristigen Wirtschaftsaussichten unterstreicht.

Das überparteiliche Congressional Budget Office (CBO) hatte ein solches Szenario bereits vor dem PCE-Bericht in seinem Wirtschaftsausblick für 2023 bis 2033 (Economic Outlook for 2023 to 2033) prognostiziert.

Bildnachweis: Congressional Budget Office (CBO)

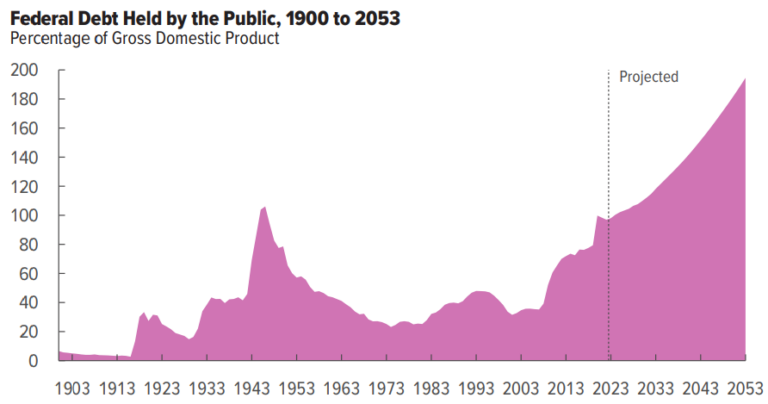

Um die steigende Staatsverschuldung zu bedienen, wird die Fed jedoch wahrscheinlich mehr Staatsanleihen kaufen müssen, was den Wert des Dollars indirekt verwässert. In demselben Bericht geht das CBO davon aus, dass die Staatsverschuldung bis 2053 auf 195 % des BIP ansteigen wird.

Bildnachweis: Congressional Budget Office (CBO)

Dollarstärke und deren Folgen für Kryptowährungen

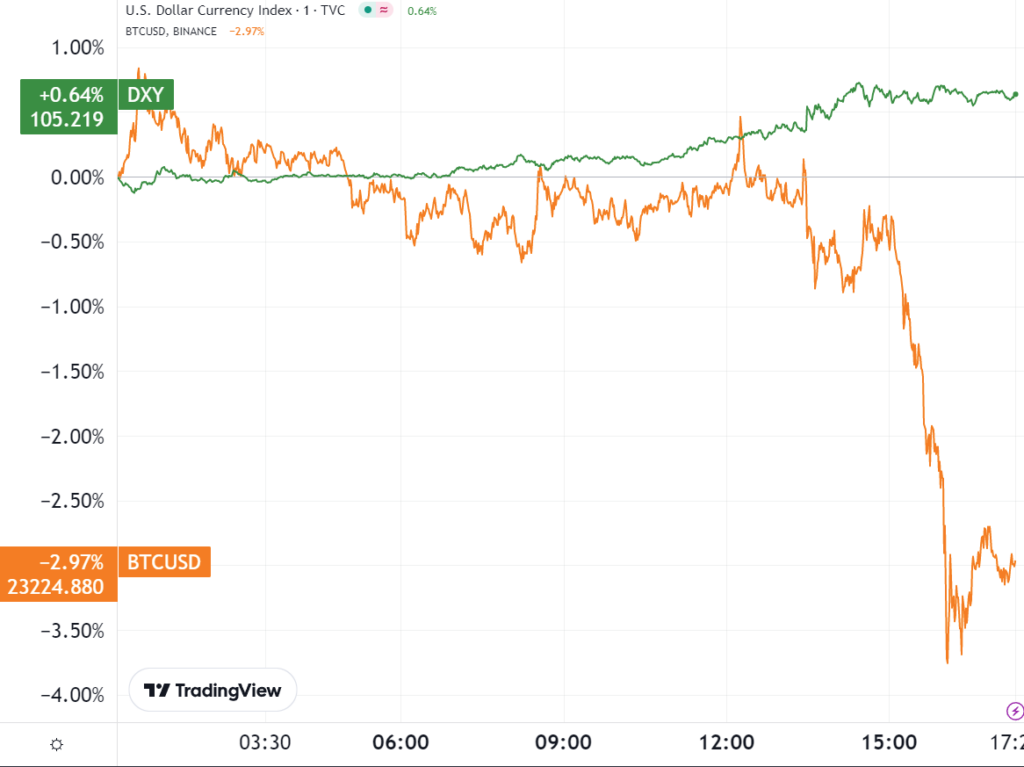

Da die Anleger nun aggressivere Zinserhöhungen erwarten, stieg der USD Index im Tagesverlauf. Der Kurs von Bitcoin fiel wie vorprogrammiert und folgte damit der seit langem etablierten inversen Korrelation zwischen dem USD und BTC.

Bildnachweis: Trading View

Mit dem erwarteten längeren Anstieg der Zinsen zur Eindämmung der Inflation wird der USD für ausländische Investoren attraktiver. Gleichzeitig bietet die durch die inverse Zinskurve verursachte Unsicherheit den Anlegern einen "sicheren Hafen" im USD. Im Gegensatz dazu wird Bitcoin als riskanter Vermögenswert wahrgenommen, der von einer Schwäche der Weltreservewährung profitiert. Daher ist die Korrelation derzeit invers.

Angesichts der massiven Verschuldung der Regierung in Höhe von 31,46 Bio. USD entspricht eine 2-Jahres-Rendite in Höhe von 4,8 % etwa 30 % der Steuereinnahmen des Bundes. Gleichzeitig kosten die Sozialprogramme in den USA 65 % der Einnahmen, und das mit steigender Tendenz. Es ist daher unwahrscheinlich, dass der USD noch lange eine attraktive Anlage sein wird.

Früher oder später wird wahrscheinlich eine neue Runde der Verwässerung des USD anstehen, um die massiven Schulden der Regierung zu bedienen, wenn sie nicht ebenso massive Ausgabenkürzungen vornimmt und gleichzeitig die Steuern erhöht.

Offenlegung: Dieser Artikel wurde ursprünglich auf The Tokenist veröffentlicht. Lesen Sie für eine wöchentliche Analyse der wichtigsten Trends in den Bereichen Finanzen und Technologie den kostenlosen Newsletter Five Minute Finance von The Tokenist.