Nachdem ich vorgestern darüber berichtet hatte, dass sich die Inflation hartnäckiger auf einem zu hohen Niveau hält, als es die Notenbanken ursprünglich gedacht hatten, wurden gestern neue Preisdaten veröffentlicht, die zuerst sehr erfreulich waren (Importpreise), dann aber enttäuschend (Verbraucherpreise).

Deutsche Erzeugerpreise mit stärkstem Rückgang seit 1987

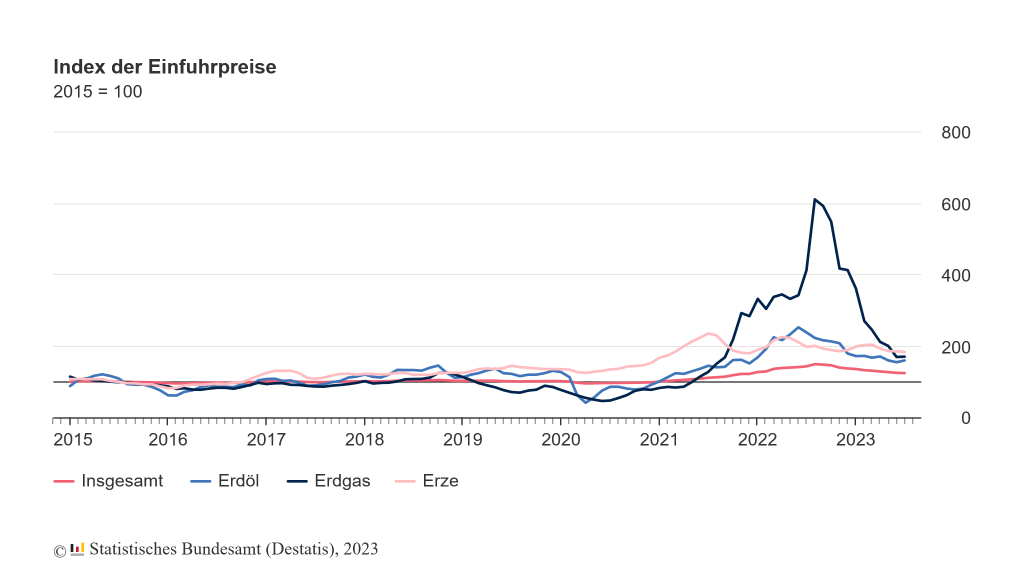

Denn einerseits verbilligten sich die deutschen Importe im Juli um durchschnittlich 0,6 % zum Vormonat und um -13,2 % zum Vorjahresmonat, und damit stärker als erwartet (0,0 % bzw. -12,9 %). Letzteres ist der stärkste Preisrückgang seit Januar 1987 (-14,2 %). Im Juni 2023 hatte die jährliche Veränderungsrate bei -11,4 % und im Mai bei -9,1 % gelegen.

Ausschlaggebend für den aktuellen Rückgang ist aber, wie schon in den Vormonaten, vor allem der Basiseffekt durch die hohen Preissteigerungen im Vorjahr aufgrund des Kriegs in der Ukraine.

Energieeinfuhren waren im Juli 2023 um 47,4 % billiger als im Juli 2022, allerdings 1,4 % teurer als im Juni 2023. Ohne Berücksichtigung der Energiepreise waren die Importpreise im Juli „nur“ um 3,1 % niedriger als im Vorjahr. Und bei Investitions- und Konsumgütern stiegen die Preise weiter an – um 2,9 % bzw. 1,2 % zum Vorjahr.

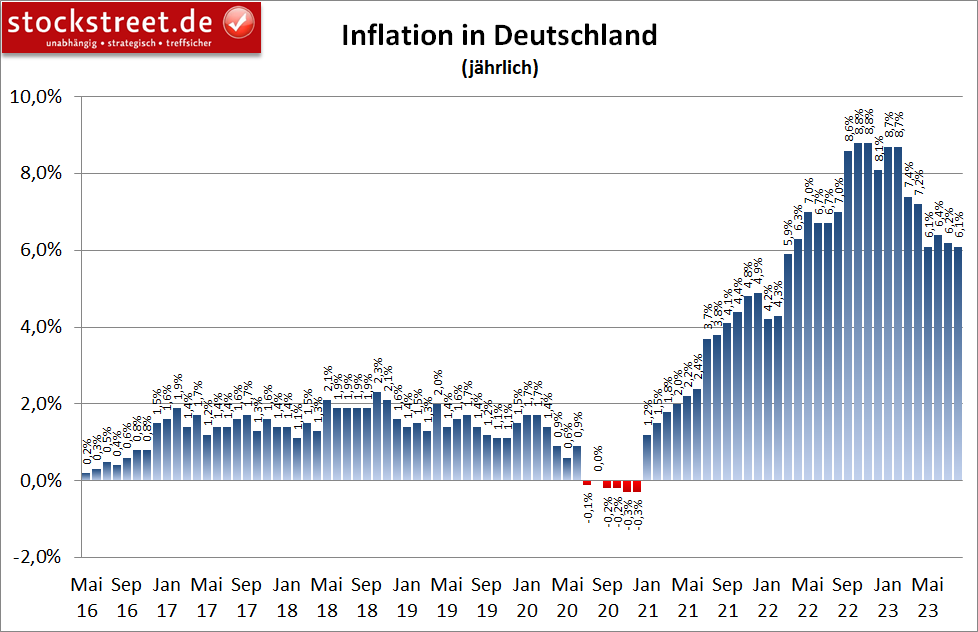

Inflation seit Mai nicht gesunken

Vor diesem Hintergrund stieg der Verbraucherpreisindex im August laut ersten Berechnungen des Statistischen Bundesamtes um +0,3 % zum Vormonat und um 6,1 % zum Vorjahr. Die jährliche Inflation gab damit zwar leicht nach, von +6,2 % im Juli, aber bei +6,1 % lag sie auch schon im Mai.

Betrachtet man also nur die Inflation in Deutschland, kommt die Europäische Zentralbank (EZB) trotz zahlreicher Leitzinsanhebungen im Kampf gegen die zu hohe Teuerung kaum voran. Und daher erscheinen weitere Leitzinsanhebungen durchaus notwendig.

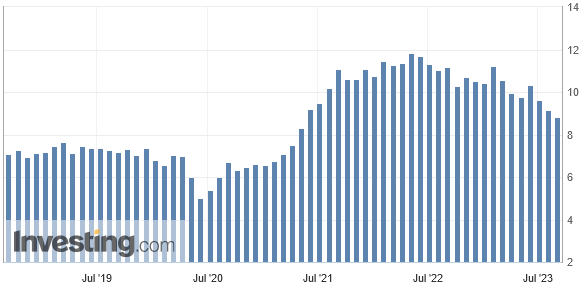

Arbeitsmarkt in den USA zeigt Anzeichen der Abkühlung

Warum also konnten die Aktienmärkte dennoch vorgestern deutlich zulegen und ihre Kursgewinne gestern verteidigen? Auf der Suche nach dem Grund wird man in den USA fündig. Denn dort ist die Zahl der offenen Stellen laut der Umfrage des US-Arbeitsministeriums (JOLTS) deutlich stärker gesunken als erwartet. Im Juli waren es noch 8,827 Millionen, statt mehrheitlich erwarteter 9,465 Millionen. Zudem wurde der Vormonatswert von 9,582 auf 9,165 Millionen nach unten revidiert.

Die Nachfrage nach Arbeitskräften lässt also nach. Und das könnte höhere Lohnforderungen der Arbeitnehmer erschweren. Zur Erinnerung: Im Fokus der Währungshüter steht inzwischen vor allem das Lohnwachstum, wie ich vorgestern schrieb. Die geringere Zahl offener Stellen befeuerte somit die Spekulation auf ein Ende der Leitzinsanhebungen. Und das trieb die Aktienmärkte nach oben.

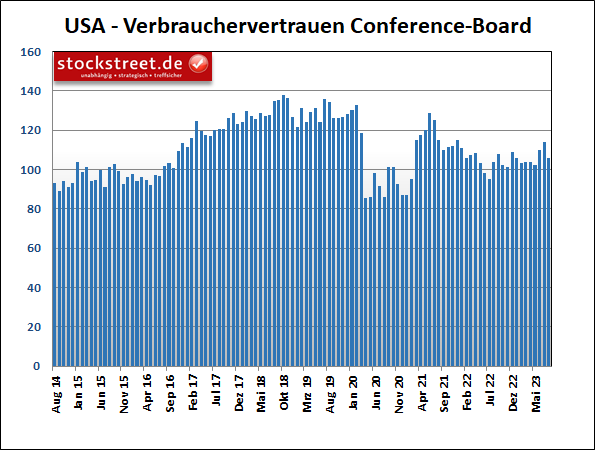

Sinkende Kauflaune der US-Verbraucher

Zumal vorgestern auch noch der Index für das Verbrauchervertrauen des Conference Boards niedriger ausfiel als erwartet. Statt eines Anstiegs von 114 auf 116 Punkte, kam es zu einem deutlichen Rückgang auf 106,1 Zähler.

Das deutet auf einen geringeren Konsum. Und eine schwächere Nachfrage führt zu niedrigeren Preisen und somit zu einer nachlassenden Inflation.

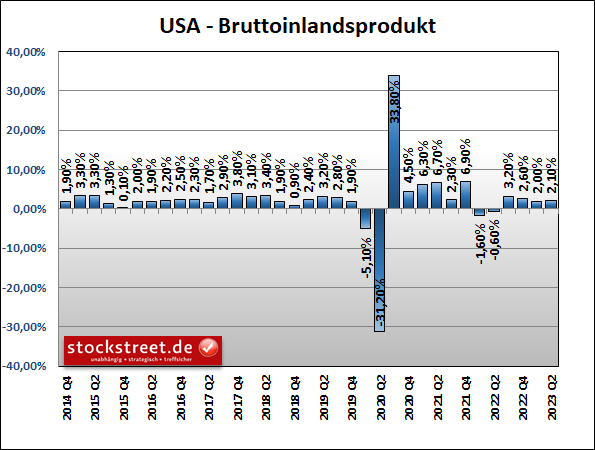

US-Wirtschaft im 2. Quartal weniger stark gewachsen

Außerdem ist die US-Wirtschaft im vergangenen 2. Quartal 2023 weniger stark gewachsen als zunächst gemeldet. Das Bruttoinlandsprodukt (BIP) legte im April, Mai und Juni „nur“ um (annualisiert) +2,1 % zu, statt um +2,4 %, wie das US-Handelsministerium gestern berichtet.

Da diese Daten allerdings die Vergangenheit betreffen, hatten sie kaum Einfluss auf die Börsen.

Nasdaq Composite hält sich weiter an den saisonalen Verlauf

Die vorgestrigen Daten wurden dafür von den Anlegern umso positiver bewertet. Insbesondere die zinssensitiven Technologieaktien profitierten von der Spekulation auf ein Ende der Leitzinsanhebungen. Dadurch hat der Nasdaq Composite inzwischen sogar schon mehr als 61,80 % seiner vorherigen Korrektur aufgeholt (siehe graue Fibonacci-Marken im folgenden Chart).

Damit hält er sich weiterhin an den vorgezeichneten Kursverlauf (rot), der sich aus der Saisonalität ergibt (siehe „Saisonalität: Achtung, Hochs in Sicht!“). Und demnach könnte sich der Technologieindex sogar noch bis Mitte September stabil entwickeln. Spätestens dann sollte man sich aber auf erneute Kursverluste einstellen.

Sind schlechte Konjunkturdaten wirklich gut für Aktien?

Auch sollte man sich die Frage stellen, ob ein sich abkühlender Arbeitsmarkt, eine nachlassende Konsumlaune der Verbraucher und ein geringeres Wirtschaftswachstum wirklich gute Nachrichten für die Aktienmärkte sind. Vor allem, wenn sich abzeichnet, dass diese Entwicklungen anhalten, sich die Konjunktur also weiter eintrübt. Im Hinblick auf die Leitzinsen mag das eine gute Nachricht sein, im Hinblick auf die Gewinne der Unternehmen ist das aber eher negativ. Denn diese könnten kleiner ausfallen. Und letztlich ist die Gewinnentwicklung entscheidend für die Aktienkurse.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus