Vor der zweiwöchigen Stockstreet-Sommerpause wies ich darauf hin, dass der Abwärtsdruck an den Aktienmärkten deutlich zugenommen hatte. Und ich sah einen Abwärtsimpuls kommen. „Mal sehen, wo DAX und Dow Jones in zwei Wochen stehen und ob sich dann endlich neue klare Trends ausgebildet haben. Ich erwarte nach wie vor eine stärkere saisonale Korrektur und gehe daher davon aus, dass die beiden Indizes tiefer stehen werden als heute“, hieß es dazu. Wie Torsten Ewert vorgestern bereits berichtete, ist es tatsächlich zu kräftigen Rückschlägen in den Aktienindizes gekommen.

Saisonale Kursverluste

Der DAX hat in den zwei Wochen zum Beispiel bis zum Tief vom 1. Oktober fast 3,27 % verloren. Beim Dow Jones waren es immerhin etwas mehr als 2,8 %. Allerdings ist sind solche Verluste nun bei weitem nicht dramatisch, insbesondere nicht im Vergleich zu den teils extremen Kursgewinnen, welche die Indizes seit dem Tief des Corona-Crashs erzielt hatten.

DAX läuft immer noch ungeordnet seitwärts

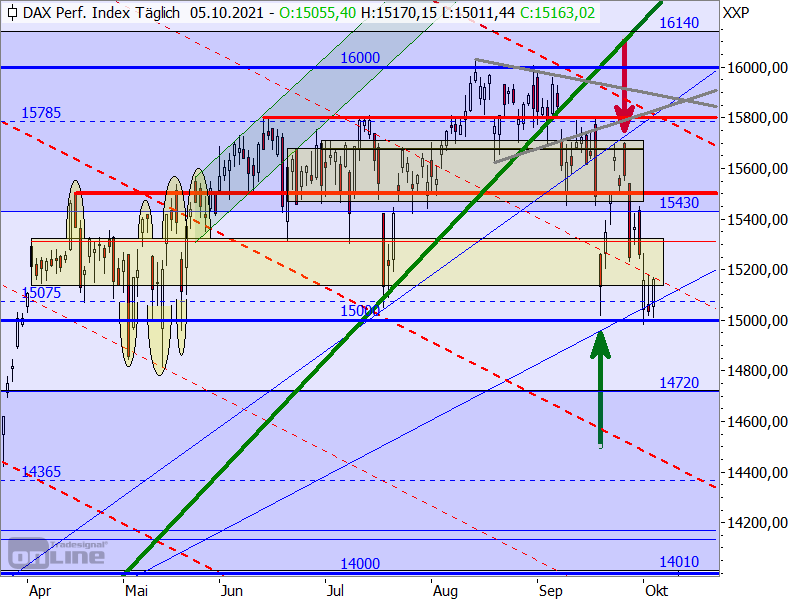

Zumal sich der DAX zwar kurzfristig in einer Abwärtstendenz, auf Sicht von mehreren Monaten aber immer noch in einer Seitwärtstendenz befindet. Betrachten wir dazu den bekannten Target-Trend-Chart, den ich hier zuletzt am 15. September besprochen habe:

Mit dem ersten scharfen Rücksetzer direkt nach dem Verfallstag fiel der deutsche Leitindex von seiner oberen Seitwärtspanne durch die untere (gelbe Rechtecke) bis an die psychologisch wichtige 15.000er Marke (siehe grüner Pfeil). Von hier aus startete eine starke Kurserholung, die exakt bis an das obere Ende der oberen Seitwärtsrange zurückführte (roter Pfeil). Und anschließend rutschten die Kurse wieder bis an die runde Marke von 15.000 Punkten ab.

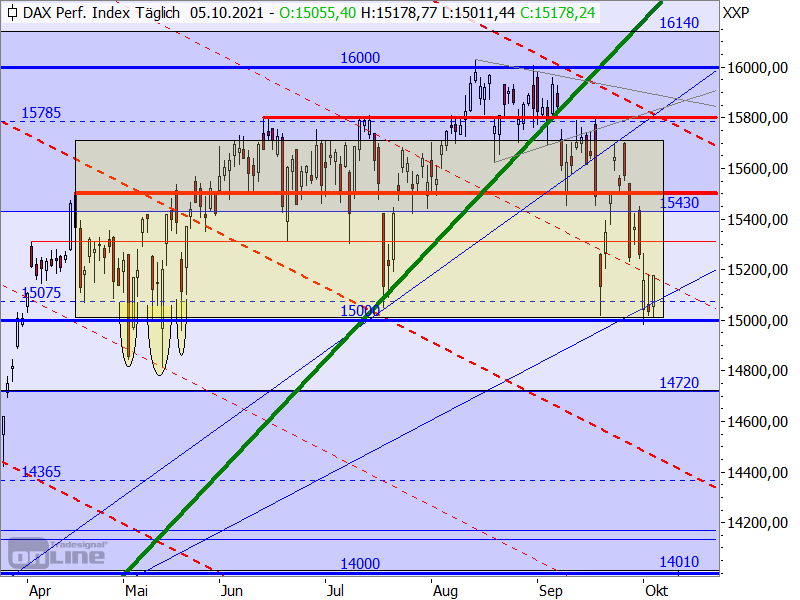

Mit diesem Kursverlauf wurde das obere Ende der oberen Seitwärtsspanne als Widerstand bestätigt. Die untere Seitwärtsspanne hat dagegen an Relevanz verloren, weil sie wiederholt durchlaufen wurde, ohne dass die Grenzen dabei eine Bedeutung hatten. Und so kann man das Kursgeschehen im DAX seit dem markanten Hoch im April nun auch als große Seitwärtsbewegung betrachten:

Wobei man die Handelsspanne nicht als exakte Begrenzung betrachten sollte. Denn nach wie vor gilt, dass der DAX sehr ungeordnet seitwärts läuft.

Auch der Dow Jones steckt in einer großen Seitwärtsbewegung

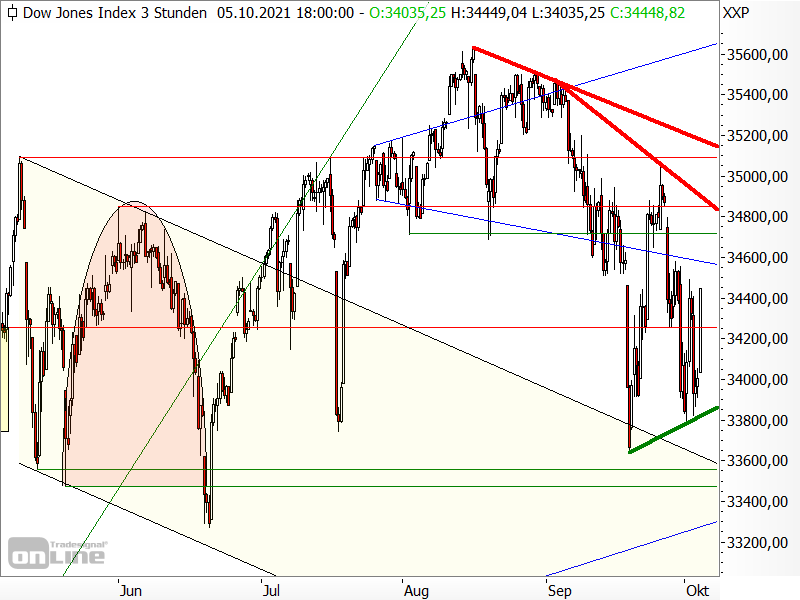

Und auch der Dow Jones befindet sich immer noch in einer großen Seitwärtstendenz. Denn der US-Index erreichte sein Korrekturtief bereits am ersten Tag der Stockstreet-Sommerpause. Seitdem wurde weder ein neues Korrekturtief (siehe dicke grüne Linie im folgenden Chart) noch ein neues Rekordhoch markiert (dicke rote Linien).

Stattdessen läuft der Dow Jones, ähnlich wie der DAX, unter erhöhter Volatilität auf und ab, wobei sich dieses Kursgeschehen in einer übergeordneten Seitwärtsspanne abspielt. Werfen wir dazu einen Blick auf den langfristigen Chart, den ich zuletzt am 25. August hier in der Börse-Intern besprochen habe, nun ergänzt um die große Seitwärtsspanne (gelbes Rechteck):

Damals lautete die Überschrift der Börse-Intern übrigens „Langfristig bullish, kurzfristig skeptisch“. Und ich hatte seinerzeit bereits auf die Themen hingewiesen, die jüngst auch von den Mainstream-Medien für die Kursverluste an den Aktienmärkten verantwortlich gemacht wurden: die sich eintrübenden Zukunftsaussichten sowie die schwächelnde Wirtschaft in China. Nur dass der Dow Jones damals noch in der Nähe seines Rekordhochs vom 18. August stand und daher noch kaum jemand so recht vor einer größeren Korrektur warnen wollte, weil es einfach nicht zu der bullishen Stimmung passte.

Auf der Suche nach den Gründen für die Korrektur

Doch inzwischen notierte der Dow Jones im Tief etwa 5,6 % unter seinem Rekordhoch und man sucht händeringend nach den Gründen für diese Korrektur. Dabei stimme ich Torsten Ewert absolut zu, dass der mediale Hype um die Probleme des chinesischen Immobilienunternehmens Evergrande lediglich eine passende Nachricht zu den gefallenen Kursen war, aber nicht zwingend ein tatsächlicher Zusammenhang herrschte. Sehr wahrscheinlich wären die Kurse im saisonal schwachen September in diesem eher moderaten Ausmaß auch gefallen, wenn es die Meldungen um die finanziellen Probleme von Evergrande nicht gegeben hätte.

Torsten Ewert hat gestern bereits einige alternative Gründe genannt, unter anderem die steigenden Preise für Energie und die anstehende Berichtssaison, die schlechter ausfallen könnte als noch vor der Stockstreet-Sommerpause erwartet. Und genau auf diesen Zusammenhang hatte ich auch schon hingewiesen, und zwar die Leser des „Börse-Intern Premium“.

Sinkende Gewinnerwartungen, sinkende Aktienkurse

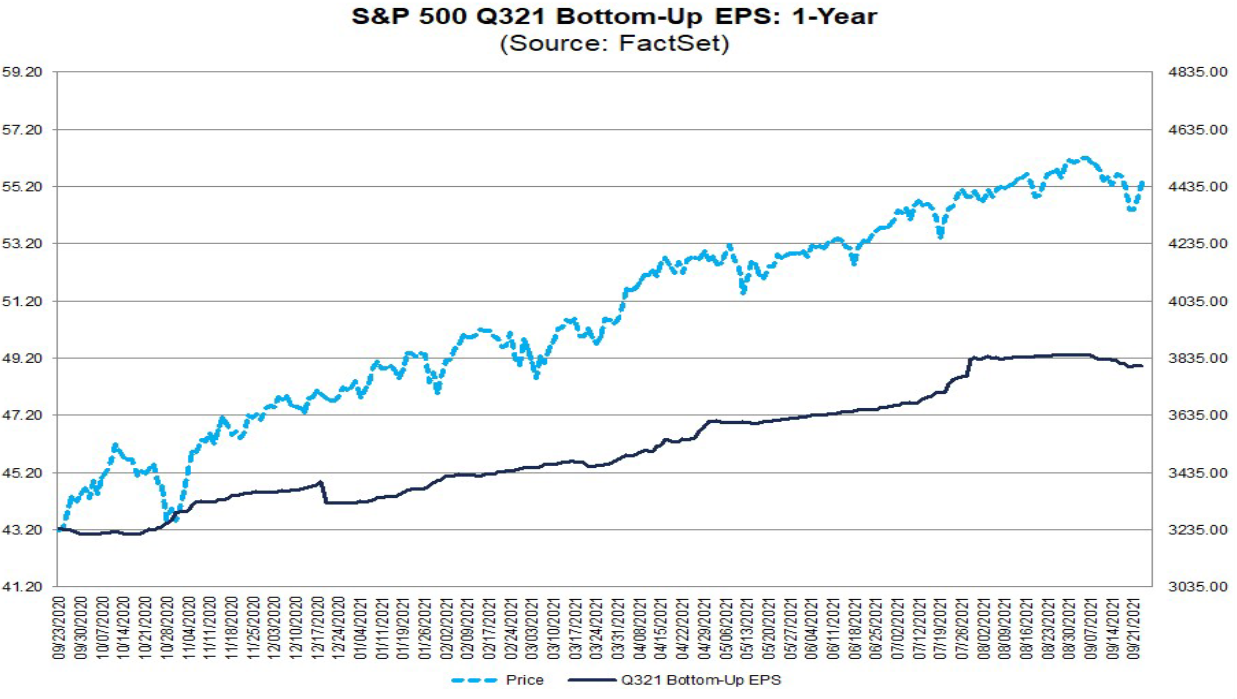

So war der Wochenausgabe vom Donnerstag vergangener Woche zu entnehmen, dass die gesamte aktuelle Gemengelage inzwischen schon zu sinkenden (!) Gewinnerwartungen geführt hat (siehe dunkle Linie in der folgenden Grafik).

Am 2. September erreichte der S&P 500 (helle Linie) sein Rekordhoch. Dann gaben die Notierungen nach, insbesondere seit dem 9. September. Und genau ab diesem Zeitpunkt gaben auch die Gewinnerwartungen nach, und zwar auf ein Niveau von Ende Juli. Und auch der S&P 500 gab auf sein Niveau von Ende Juli nach. Es zeigt sich also ein eindeutiger Zusammenhang zwischen Gewinnerwartungen und Kursentwicklung am Aktienmarkt.

Wie gut, dass es Stockstreet gibt

In den Mainstream-Medien war davon allerdings überhaupt nichts zu lesen. Stattdessen folgten diese wieder einmal dem Motto „Kurse machen Nachrichten“, ohne dabei ein Verständnis für die tatsächlichen Kurstreiber zu beweisen. Umso wichtiger ist es für ernsthafte Anleger, dass es Börsenmedien wie die von Stockstreet gibt.

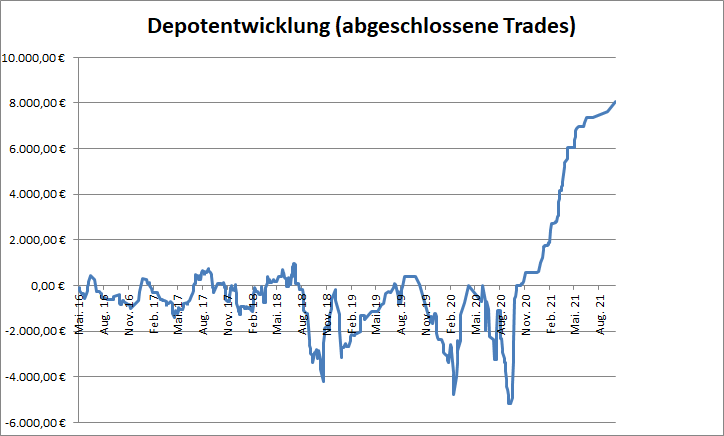

Und in diesem Zusammenhang erinnere ich an meinen Rat, sich die Börsenbriefe von Stockstreet einmal anzuschauen, um auch während der Stockstreet-Sommerpause bestens informiert zu bleiben. Denn Abonnenten des Target-Trend-CFD konnten zum Beispiel am 1. Oktober einen Gewinn mit einem Short-Trade auf den Nasdaq 100 realisieren. Mit diesem beläuft sich die Gesamtperformance der abgeschlossenen Trades nun schon auf mehr als 8.000 Euro – Tendenz: steil steigend.

Und die laufenden Trades konnten in der vergangenen Woche um mehr als 1.700 Euro zulegen, während und weil die Aktienmärkte schwächelten. Mit dem Allstar-Trader konnte man innerhalb von nur wenigen Handelstagen am 20. September einen Gewinn in Höhe von 20,6 % durch einen Short-Trade auf Delivery Hero (DE:DHER) erzielen. Und aus dem Depot des Hightech-Trader wurden am 21. September die Aktien der Software AG (DE:SOWGn) mit einem Gewinn von 9,04 % und am 27. September die Aktien von Compleo mit einem Gewinn von 9,62 % verkauft.

Fazit

Die Aktienmärkte haben im September eine typische saisonale Schwäche erlebt. Gründe dafür finden sich im Nachhinein immer. Doch als besonders plausibel erachte ich im Moment den Gleichlauf von Gewinnerwartungen und Aktienkursen. Dabei dürften die Gewinnerwartungen insbesondere deshalb gesunken sein, weil die Preise für Vorprodukte so stark gestiegen sind und die Unternehmen nicht in der Lage waren, dies 1:1 an die Kunden weiterzureichen. Und angesichts der extrem stark gestiegenen Energiepreise könnte diese Tendenz noch etwas anhalten, und somit auch die saisonale Schwäche, bevor diese auch in diesem Jahr wahrscheinlich wieder in die typische Jahresendrally übergeht.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus