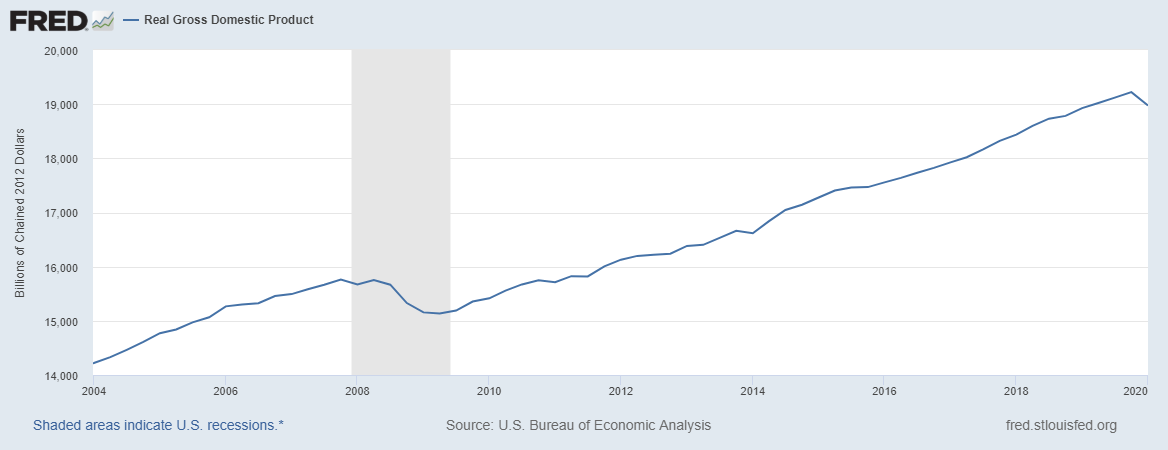

Der US-Aktienmarkt hat im Jahr 2020 Rekordhöhen erreicht, angeheizt durch die Euphorie der Anleger über die mögliche Erholung der Wirtschaft bei der Wiedereröffnung der USA. Trotz dieses Optimismus befindet sich die US-Wirtschaft in einer vertrackten Lage, mit Daten die Verbesserungen zeigen, die uns aber in Wirklichkeit nur dahin zurückbringen, wo sich die Wirtschaft in den Tiefen der großen Rezession von 2008 und 2009 befand.

Und diese führte letztlich dazu, dass Aktien und die Wirtschaft relativ lange brauchten, um sich zu erholen. Um es in die richtige Perspektive zu rücken: Ab dem Zeitpunkt, als er im März 2009 13 Tiefststände erreichte, dauerte es weitere vier Jahre, bis sich der S&P 500 wieder auf den Stand vor dem Ausbruch der Finanzkrise erholt hatte.

Selbst die Federal Reserve hält ihren düsteren Ausblick für die Wirtschaft aufrecht und verspricht, die Zinsen auf absehbare Zeit nahe Null zu halten. Schlimmer noch, die Inflationskennzahlen sinken, und dies dürfte die Renditen der 10-Jahresanleihe im Laufe der Zeit senken, möglicherweise sogar in Richtung 0%.

Irgendwann können das Fehlen von Inflation, eindeutigem Wirtschaftswachstum und niedrigere Zinsen die Aktieninvestoren aufschrecken, was sich nicht allzu sehr von dem unterscheidet, was wir im März gesehen haben, als die Anleiherenditen purzelten und die Aktienkurse mit sich zogen.

Fed mit schwachem Ausblick

Auf der letzten Sitzung des Offenmarktausschusses FOMC prognostizierte die Fed, dass das BIP in 2020 um 6,5% schrumpfen und sich dann 2021 um 5% und 2022 um 3,5% erholen würde. Damit scheint die Zentralbank anzudeuten, dass die Wirtschaft erst Mitte bis Ende 2022 wieder auf den Stand von 2019 zurückkehren wird. Dies würde eine noch stärkere Verschlechterung des BIP bedeuten als in 2008, aber nach den Prognosen der Fed, eine etwas schnellere Erholung.

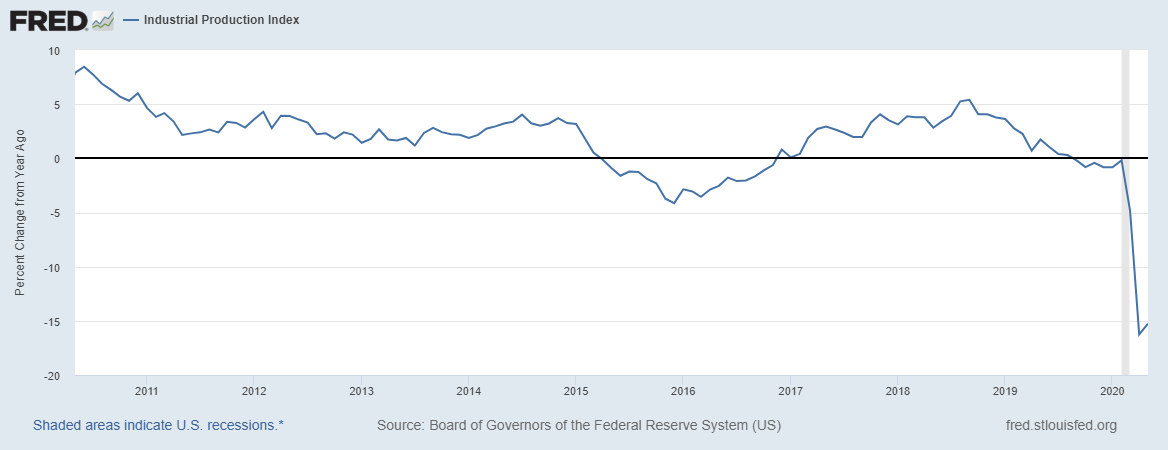

Die Makrodaten zeigen auch, dass die derzeitige Rezession, die durch die Pandemie verursacht wurde, erheblich schlimmer war als die von 2008/09, und dass die Wirtschaft gerade wieder dorthin zurückkehrt, wo sie vor dem Abschwung war. Die Einzelhandelsumsätze zeigten im Mai einen gewaltigen Zuwachs von etwa 17,7% gegenüber dem Vormonat. Im Jahresvergleich waren diese Zahlen jedoch deutlich schlechter als der Monatsvergleich und zeigten einen Rückgang um mehr als 6%, was einigen der schlechtesten Werte während 2008-09 entspricht. Inzwischen sind auch andere Kennzahlen wie die Industrieproduktion dramatisch gesunken und verzeichneten im Mai fast keinen Aufschwung.

Einige der Arbeitslosendaten waren sogar noch schlechter. Die jüngsten Berichte zeigen, dass die fortdauernde Ansprüche in den letzten vier Wochen bei rund 20,5 Millionen geblieben sind, etwa dreimal so hoch wie in den schlimmsten der letzten Rezession. Der starke Anstieg der Beschäftigung im Mai wurde möglicherweise ebenfalls überbewertet, da etwa 4,9 Millionen Arbeitnehmer falsch eingestuft wurden. Ohne die Fehlklassifizierung hätte die Zahl der Arbeitslosen außerhalb der Landwirtschaft im Mai einen Anstieg auf 25,4 Mio verzeichnet, verglichen mit den gemeldeten 20,4 Millionen, was wiederum die Arbeitslosenquote auf 16,1% gegenüber den gemeldeten 13% erhöht hätte.

In der Zwischenzeit sind kritische Inflationsdaten wie der Verbraucherpreisindex, der Erzeugerpreisindex und sogar der getrimmte mittlere PCE auf einige ihrer schwächsten Werte seit Jahren gefallen. Angesichts der niedrigen Inflation und einer Wirtschaft, die sich in der schlimmsten Rezession seit Menschengedenken befindet, zumindest vergleichbar mit der von 2009, wenn nicht sogar noch schlimmer, könnte es im Laufe der Zeit zu einem erheblichen Rückgang der Zinssätze kommen, sollte sich das wirtschaftliche Umfeld nicht bald verbessern.

Das technische Chart zeigt, dass ein Rückgang der Zinsen auf die amerikanische 10-Jahresanleihe unter etwa 55 Basispunkte einen steileren Rückgang einleiten könnte, möglicherweise zurück auf die März-Tiefststände von 40 Basispunkten oder sogar darunter, falls die Marktteilnehmer anfangen, die Ansicht zu vertreten, dass wir uns vielleicht auf eine viel längere und langwierige Erholung einstellen müssen. Ein solcher Rückgang könnte dazu führen, dass die Aktienkurse nach unten gezogen werden, da die Anleger mit einer langsameren Rückkehr zum Normalzustand zu kämpfen haben.

Im Augenblick feiert der Aktienmarkt die Aussichten auf eine Erholung, die durch eine bisher noch nie zuvor gekannte Welle von Konjunkturmaßnahmen der Regierungen und Zentralbanken unterstützt wird. Das größte Problem besteht jedoch darin, dass dieser Konjunkturaufschwung uns bestenfalls wieder auf ein Niveau zurückbringt, das seinerzeit als so dramatisch eingestuft wurde, dass man den Wirtschaftseinbruch der Jahre 2008 und 2009 als "Große Rezession" bezeichnete.

Viel Anlass zum Feiern besteht derzeit also nicht.