Die Märkte reagieren, wie wir alle wissen, empfindlich auf Unsicherheiten. Und derzeit sorgt die US-Handelspolitik für genau diese Unsicherheit.

Während die Zölle der Trump-Regierung auf Importe aus Mexiko und Kanada um einen Monat verschoben wurden, sind die 10-prozentigen Abgaben auf chinesische Waren bereits in Kraft. Dieser Schritt hat die Märkte verunsichert – und viele amerikanische Unternehmen und Verbraucher fragen sich, was als Nächstes kommt.

Zölle können ein mächtiges Verhandlungsinstrument sein, wie Präsident Donald Trump betont. Die USA verfügen über die größte Volkswirtschaft der Welt, und viele Länder sind auf die amerikanischen Verbraucher als Abnehmer ihrer Waren angewiesen. Durch Zölle können die USA Druck ausüben, um bessere Handelsabkommen auszuhandeln und die heimische Industrie vor unfairer Konkurrenz zu schützen.

Welche Branchen besonders betroffen sind

Gleichzeitig erhöhen Zölle die Kosten – sowohl für Unternehmen als auch für Verbraucher. Mehr als die Hälfte der jährlichen US-Importe – über 1,3 Billionen Dollar – stammen aus China, Kanada und Mexiko.

Einige Industrien spüren die Auswirkungen besonders stark. Die Automobilbranche etwa ist stark von Zulieferteilen aus Mexiko und Kanada abhängig. Auch die Energiepreise könnten steigen, da über 70 % der US-amerikanischen Rohölimporte aus diesen beiden Ländern stammen. Laut dem Council on Foreign Relations könnten die Benzinpreise im Mittleren Westen um bis zu 50 Cent pro Gallone steigen.

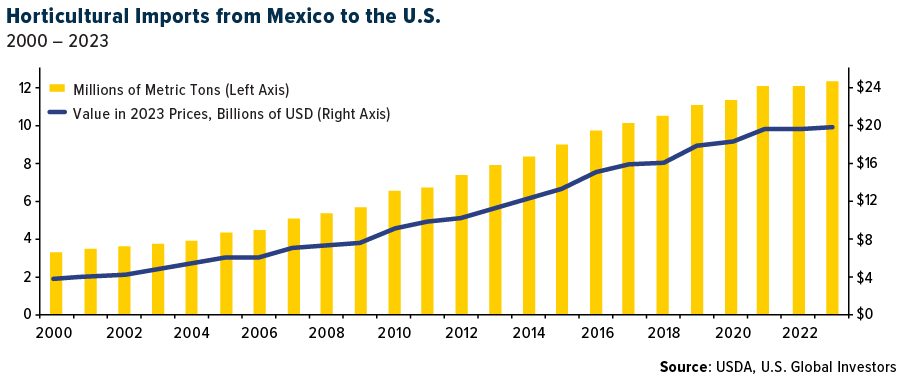

Und dann ist da noch die Lebensmittelversorgung: Mexiko liefert mehr als 60 % des frischen Gemüses sowie fast die Hälfte aller Früchte und Nüsse, die in den USA konsumiert werden. Höhere Importkosten könnten sich direkt in steigenden Preisen im Supermarkt bemerkbar machen.

Ein historischer Blick auf die Zölle

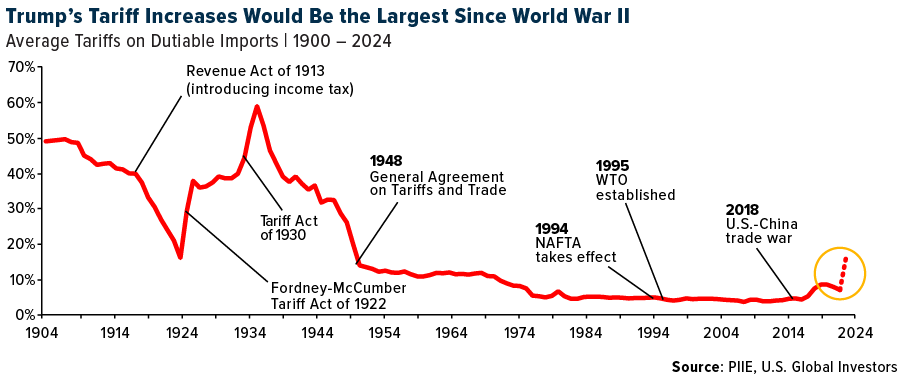

Früher spielten Zölle eine entscheidende Rolle für die Staatseinnahmen. Zwischen 1798 und 1913 machten sie 50 bis 90 % der Bundeseinnahmen aus.

Doch diese Zeiten sind längst vorbei. In den letzten 70 Jahren trugen Zölle nur noch selten mehr als 2 % zum Staatshaushalt bei. Im vergangenen Jahr nahm die US-Zollbehörde U.S. Customs and Border Protection beispielsweise 77 Milliarden US-Dollar an Zöllen ein – das entspricht gerade einmal 1,57 % der gesamten Bundeseinnahmen.

Seit den 1930er Jahren haben die USA den Protektionismus zunehmend hinter sich gelassen und sich dem Freihandel zugewandt. Abkommen wie das Allgemeine Zoll- und Handelsabkommen (GATT) und später die Welthandelsorganisation (WTO) haben weltweit zu einem drastischen Rückgang der Zölle geführt. Heute werden rund 70 % aller importierten Produkte zollfrei in die USA eingeführt.

Donald Trumps Politik markiert eine Abkehr von dieser Entwicklung. Sein Ansatz setzt wieder stärker auf Zölle als strategisches Instrument. Es ist zwar richtig, dass die USA aufgrund ihrer Marktmacht eine besondere Verhandlungsposition haben – viele Volkswirtschaften sind auf den Zugang zum US-Markt angewiesen. Doch die Einführung von Zöllen bleibt nicht ohne Konsequenzen.

China hat bereits mit Gegenmaßnahmen reagiert und eigene Zölle auf US-Waren erhoben. Dazu gehören 15 % auf Kohle und verflüssigtes Erdgas (LNG) sowie 10 % auf landwirtschaftliche Maschinen, Rohöl und bestimmte Fahrzeuge. Zusätzlich hat Peking eine kartellrechtliche Untersuchung gegen Google (NASDAQ:GOOGL) eingeleitet – ein Schritt, der wohl ebenfalls als wirtschaftliche Vergeltung zu verstehen ist.

Argumente für einen US-amerikanischen Staatsfonds

In diesem Zusammenhang hat Präsident Trump eine interessante Idee ins Spiel gebracht: die Nutzung von Zolleinnahmen zur Finanzierung eines US-Staatsfonds (SWF).

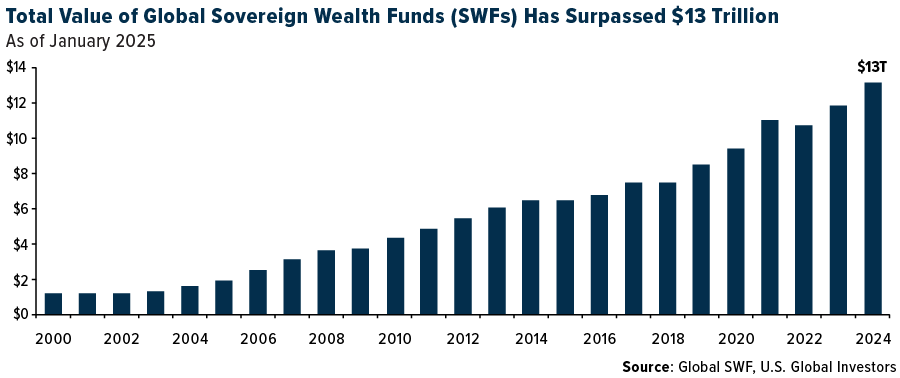

Für diejenigen, die mit dem Konzept nicht vertraut sind: Staatsfonds sind staatlich verwaltete Investmentfonds, die in der Regel aus Handelsüberschüssen, Rohstoffexporten oder öffentlichen Ersparnissen gespeist werden. Ihr Ziel ist es, langfristig Vermögen aufzubauen und in verschiedene Anlageklassen wie Aktien, Anleihen oder Infrastruktur zu investieren – mit dem Ziel, künftigen Generationen zugutekommen. Im Gegensatz zu Pensionsfonds, die auf individuelle Altersvorsorge ausgerichtet sind, dienen Staatsfonds der wirtschaftlichen Absicherung eines ganzen Landes.

Weltweit verwalten Staatsfonds derzeit Vermögenswerte im Wert von rund 13 Billionen US-Dollar – mehr als ETFs, Private-Equity-Gesellschaften oder Hedgefonds zusammen.

Der größte dieser Fonds gehört Norwegen, das dank seiner Öl- und Gaseinnahmen ein Vermögen von 1,8 Billionen US-Dollar aufgebaut hat. Dieser Fonds hält etwa 1,5 % aller weltweit börsennotierten Aktien und ist damit eine enorme finanzielle Kraft. Sein Gesamtwert ist inzwischen viermal so hoch wie das norwegische BIP – vergleichbar mit der gesamten Volkswirtschaft Australiens.

Könnten die USA von einem ähnlichen Modell profitieren? Ein Staatsfonds könnte zur Finanzierung von Infrastrukturprojekten, fortschrittlicher Fertigung, medizinischer Forschung und nationalen Sicherheitsinitiativen genutzt werden. Bei kluger Umsetzung könnte er langfristige wirtschaftliche Stabilität fördern und die Abhängigkeit von schuldenfinanzierten Staatsausgaben verringern.

Könnte der US-amerikanische Staatsfond Bitcoin halten?

Natürlich bleiben einige Fragen offen. Im Gegensatz zu Norwegen haben die USA weder einen dauerhaften Handelsbilanzüberschuss noch erzielen sie nennenswerte zusätzliche Einnahmen aus Ölexporten. Die meisten Staatsfonds entstehen durch Überschüsse – doch die USA verzeichnen stattdessen ein Handelsdefizit, da sie mehr importieren als exportieren. Im vergangenen Jahr erreichte dieses Defizit mit 1,2 Billionen US-Dollar einen neuen Höchststand.

Eine spannende Überlegung ist die Einbindung von Bitcoin. Donald Trump hat in der Vergangenheit bereits über die Idee einer strategischen Bitcoin-Reserve gesprochen. Eine solche Entwicklung würde sich in das wachsende Narrativ einfügen, Bitcoin als digitales Gold zu betrachten.

Die wichtigste Erkenntnis bleibt jedoch: Diversifikation ist essenziell. Handelspolitische Veränderungen können Volatilität verursachen, doch es gibt Sektoren, die gegenüber Zöllen und wirtschaftlichen Schwankungen widerstandsfähig sind. Gold, Energie, Infrastruktur und ausgewählte Aktien könnten sich in der aktuellen Marktlage als vorteilhaft erweisen.

***

Haftungsausschluss: Sämtliche zum Ausdruck gebrachten Meinungen und bereitgestellten Daten können jederzeit ohne Vorankündigung geändert werden. Einige dieser Meinungen treffen möglicherweise nicht für jeden Anleger zu. Wenn Sie auf den/die obigen Link(s) klicken, werden Sie auf die Website(s) Dritter weitergeleitet. U.S. Global Investors unterstützt nicht alle auf diesen Websites bereitgestellten Informationen und ist nicht für deren Inhalt verantwortlich.