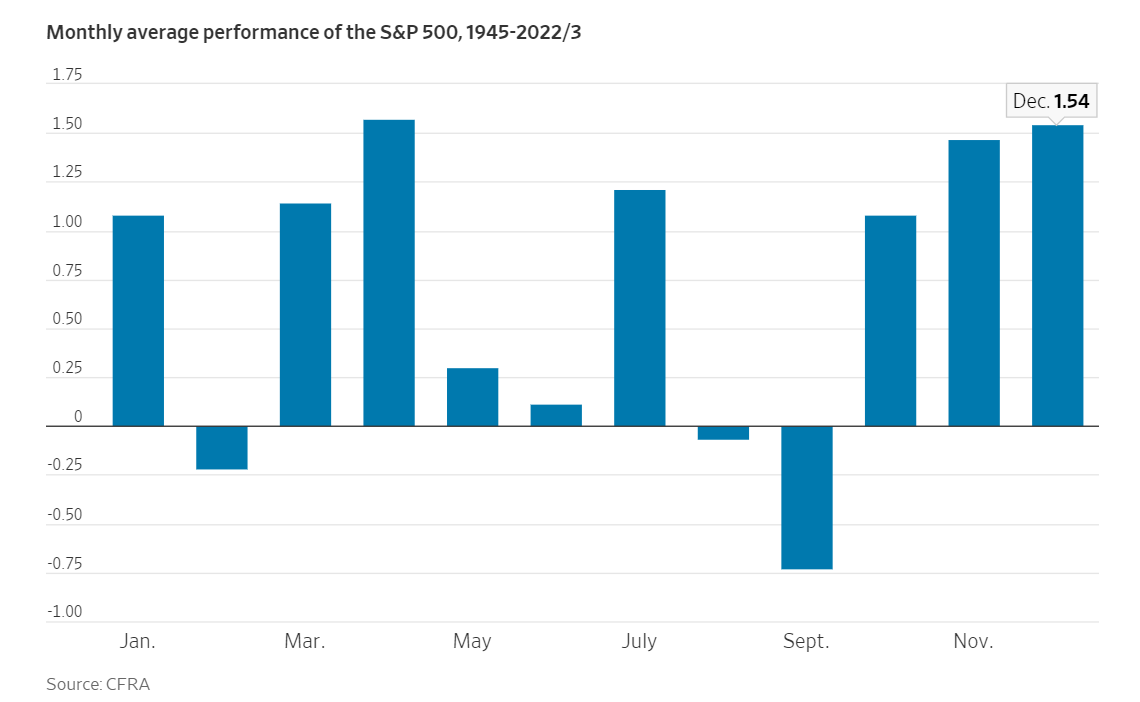

Nach einem relativ starken Jahresauftakt im Januar sollten sich die Investoren auf erneute Turbulenzen im Februar einstellen, der als einer der schlechtesten Börsenmonate des Jahres gilt.

Seit 1945 ist der S&P 500 im Februar durchschnittlich um etwa -0,3 % gefallen.

In den übrigen Kalendermonaten betrug der durchschnittliche Anstieg rund +0,8 %. Im vergangenen Februar fiel der Leitindex aufgrund der Besorgnis der Anleger über die aggressiven Zinserhöhungspläne der Federal Reserve um 2,6 %.

In der Tat ist die Fed nach wie vor der Haupttreiber der Anlegerstimmung und der Aktienkurse, und viele Anleger haben in letzter Zeit darüber spekuliert, wann die Fed mit einer ersten Zinssenkung beginnen könnte.

Nach dem überraschend besser als erwartet ausgefallenen Arbeitsmarktbericht vom Freitag, demzufolge die US-Wirtschaft im Januar 353.000 statt der erwarteten 187.000 neue Stellen geschaffen hatte, passten die Finanzmärkte ihre Erwartungen hinsichtlich einer ersten Zinssenkung deutlich an. Mittlerweile rechnen die Märkte nur noch mit einer Wahrscheinlichkeit von etwa 25 % damit, dass die Fed die Zinsen im März senkt.

In der Pressekonferenz nach der Sitzung wies der Fed-Vorsitzende Jerome Powell darauf hin, dass sich der Arbeitsmarkt und das Wirtschaftswachstum verlangsamen müssten, um das Ziel der Fed zu erreichen, die Inflation wieder auf 2 % zu bringen.

"Kurz gesagt - das Wachstum ist solide bis stark ... Eine Arbeitslosenquote von 3,7 % signalisiert einen starken Arbeitsmarkt", sagte der Fed-Chef. "Seien wir ehrlich, unsere Wirtschaft läuft", fügte er hinzu.

Mit Blick auf die Mai-Sitzung gehen die Anleger davon aus, dass die Wahrscheinlichkeit einer Zinssenkung bei etwa 52 Prozent liegt, wie das Fed Rate Monitor Tool von Investing.com zeigt.

Während die Anleger weiterhin die Zins-, Inflations- und Konjunkturaussichten abwägen, verspricht der kommende Monat auf jeden Fall spannend zu werden.

VPI-Bericht: Donnerstag, 13. Februar

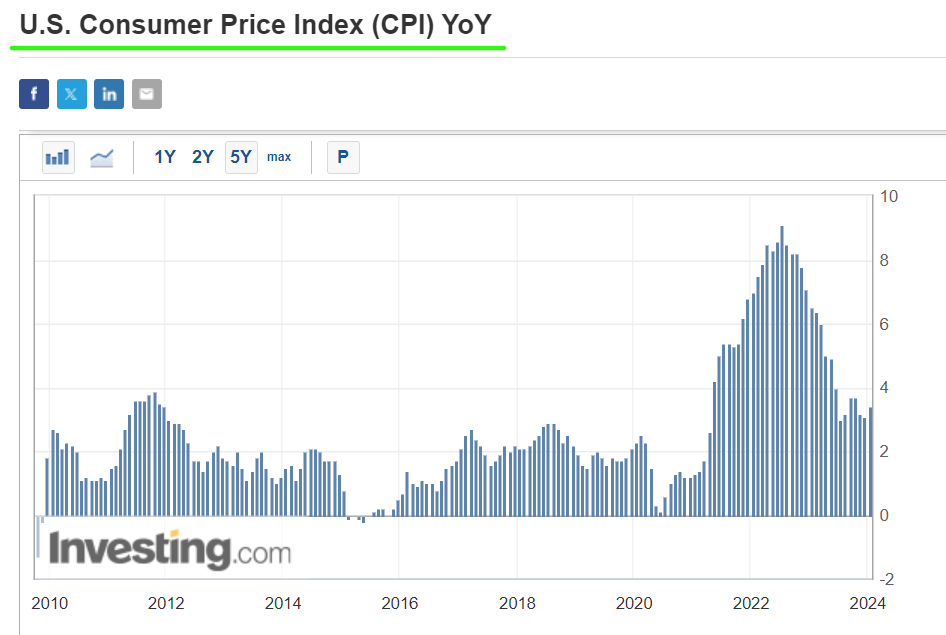

Die US-Regierung wird ihren Januar-Bericht am Dienstag, den 13. Februar um 14.30 Uhr veröffentlichen. Die Daten werden wahrscheinlich zeigen, dass die Preise weiterhin mit einer Rate steigen, die fast doppelt so hoch ist wie das Ziel der Zentralbank.

Obwohl es noch keine offiziellen Prognosen gibt, liegen die Erwartungen für den Preisanstieg auf Jahresbasis zwischen 3,2 % und 3,6 %, nach 3,4 % im Dezember.

Der vielbeachtete Verbraucherpreisindex ist seit dem Sommer 2022, als er mit 9,1 % den höchsten Stand seit vier Jahrzenten erreichte, deutlich zurückgegangen, doch die Teuerungsrate steigt immer noch deutlich schneller als die von der Fed tolerierte Rate von 2 %.

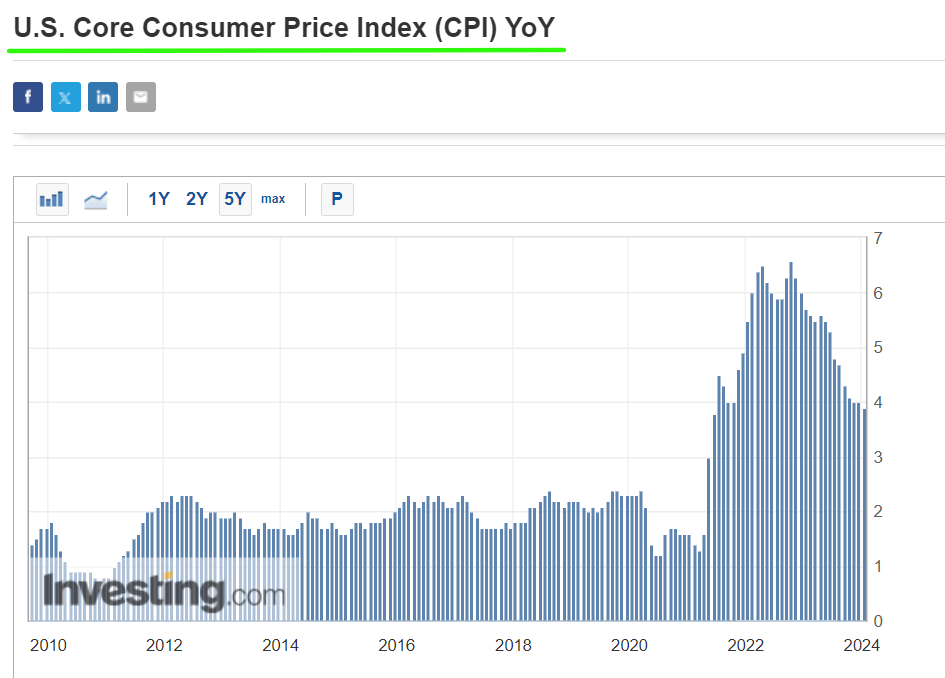

Die Schätzungen für die Kernrate, die die volatileren Nahrungsmittel- und Energiepreise nicht berücksichtigt, liegen zwischen 3,7 % und 4,0 % im Jahresvergleich, gegenüber 3,9 % im Dezember.

Die Kernrate wird auch von Vertretern der US-Notenbank genau beobachtet, die in ihr eine genauere Einschätzung der künftigen Inflationsentwicklung sehen.

Prognose: Meiner Meinung nach werden die Zahlen wahrscheinlich zeigen, dass weder die Gesamtinflationsrate noch die Kerninflationsrate schnell genug fallen, damit die Fed ihre Bemühungen zur Inflationsbekämpfung einstellen kann.

Auf der Pressekonferenz nach der FOMC-Sitzung am Mittwoch sagte Powell, dass Zinssenkungen erst dann angemessen seien, wenn es mehr Vertrauen gebe, dass sich die Inflation in Richtung des 2%-Ziels der Fed bewege.

"Die Inflation ist immer noch zu hoch. Kontinuierliche Fortschritte bei ihrer Bekämpfung sind nicht garantiert", warnte Powell.

Insgesamt glaube ich nicht, dass die Fed ihre Politik ändern muss. Daher sehe ich noch einen langen Weg vor uns, bis die politischen Entscheidungsträger bereit sind, ihre Mission an der Inflationsfront für erfolgreich beendet zu erklären.

Die Berichtssaison für das 4. Quartal läuft weiter

Im Februar steht den Anlegern eine Flut von Unternehmenszahlen ins Haus.

Drei der Tech-Aktien (NYSE:XLK) aus der Gruppe der „Glorreichen Sieben“ haben ihre Ergebnisse bereits bekannt gegeben. Die Facebook-Mutter Meta Platforms (NASDAQ:META) und der E-Commerce-Riese Amazon (NASDAQ:AMZN) glänzten mit überzeugenden Gewinnen und Prognosen, während der Ausblick des iPhone-Herstellers Apple (NASDAQ:AAPL) (NASDAQ:{{6408|AAPL}) die Investoren enttäuschte.

In den nächsten Tagen öffnen unter anderem Walt Disney (NYSE:DIS), Uber (NYSE:UBER), Pinterest (NYSE:PINS) und PayPal (NASDAQ:PYPL) ihre Bücher.

Zudem werden bekannte Namen wie Coca-Cola (NYSE:KO), Airbnb (NASDAQ:ABNB), Shopify (NYSE:SHOP), Coinbase (NASDAQ:COIN), DraftKings (NASDAQ: DKNG), Roku (NASDAQ:ROKU), Cisco (NASDAQ:CSCO), Arista Networks (NYSE:ANET) und Occidental Petroleum (NYSE:OXY) ihre Ergebnisse bekannt geben.

Der Einzelhandel steht ebenfalls im Fokus, mit den Schwergewichten Walmart (NYSE:WMT), Home Depot (NYSE:HD), Target (NYSE: TGT), Lowe’s, TJX Companies (NYSE:TJX), Macy’s, Best Buy (NYSE:BBY) und Costco (NASDAQ:COST).

Ein weiterer wichtiger Name, auf den die Investoren besonders achten werden, ist Nvidia (NASDAQ:NVDA), dessen Q4-Ergebnisse voraussichtlich am Mittwoch, den 21. Februar nachbörslich gemeldet werden. Die Aktien des in Santa Clara ansässigen Tech-Giganten sind im vergangenen Jahr um 222 % im Einklang mit dem wachsenden Interesse an künstlicher Intelligenz (KI) gestiegen.

Laut den quantitativen Modellen von InvestingPro sind die Aktien von Nvidia derzeit stark überbewertet und weisen ein Abwärtspotenzial von -16 % gegenüber dem aktuellen Marktwert auf.

Quelle: InvestingPro

Die Berichtssaison für das 4. Quartal ist bereits fast zur Hälfte rum. Von den 208 S&P 500-Unternehmen, die bis Freitag berichtet haben, haben laut FactSet-Daten rund 80 % die Erwartungen übertroffen.

In einem typischen Quartal übertreffen 76 % der S&P 500-Unternehmen die Schätzungen.

Was sollten Anleger an dieser Stelle tun?

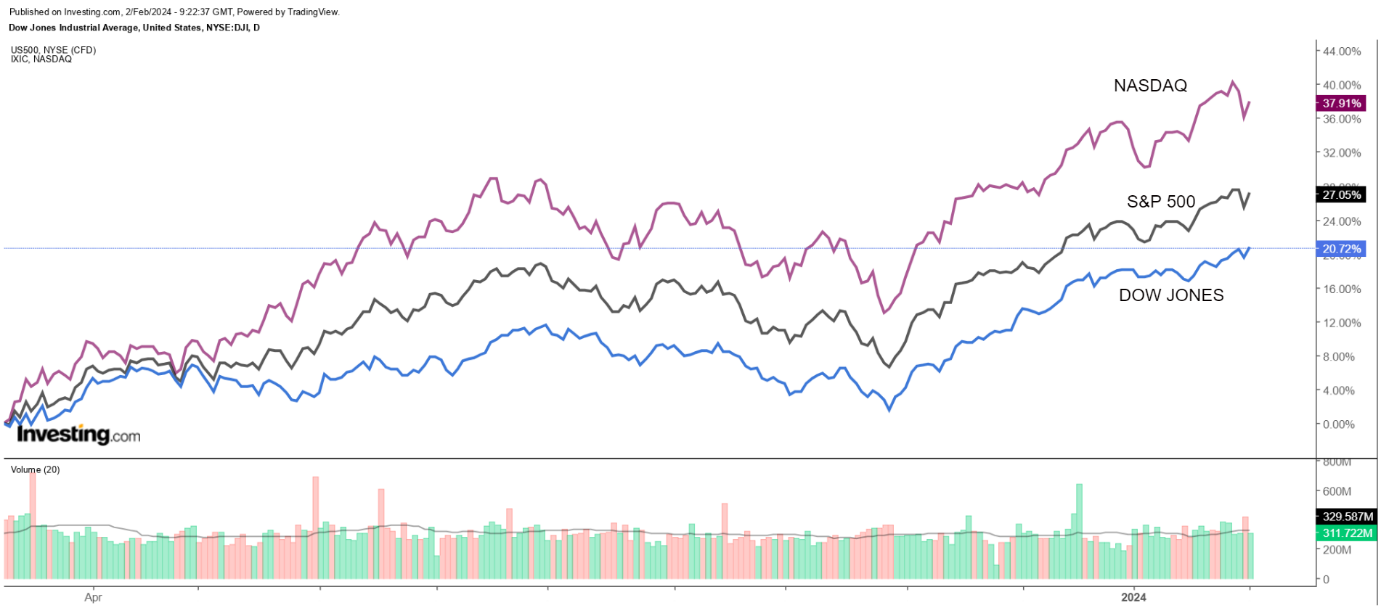

Obwohl ich derzeit über den SPDR S&P 500 (ETF:SPY) und den Invesco QQQ Trust (ETF:QQQ) Long-Positionen im S&P 500 und im Nasdaq 100 halte, bin ich im historisch schwächsten Börsenmonat mit weiteren Käufen sehr vorsichtig.

Ein Rücksetzer im Februar würde mich daher nicht überraschen, zumal der jüngste Rekordanstieg im aktuellen Szenario nur schwer zu rechtfertigen ist.

Jetzt gilt es, die Nerven zu behalten und auf echte Chancen zu achten. Anleger sollten nicht zu viele überbewertet Aktien kaufen und sich nicht zu stark auf ein bestimmtes Unternehmen oder einen einzigen Sektor zu konzentrieren.

***

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "ProTrader“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!

Offenlegung: Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.