- Bisher war es Konsensmeinung, dass die Fed ihre Zinsen aggressiver anheben wird, um die Inflation zu kontrollieren.

- Bei vielen Marktteilnehmern verursacht das Sorgen über eine mögliche Rezession.

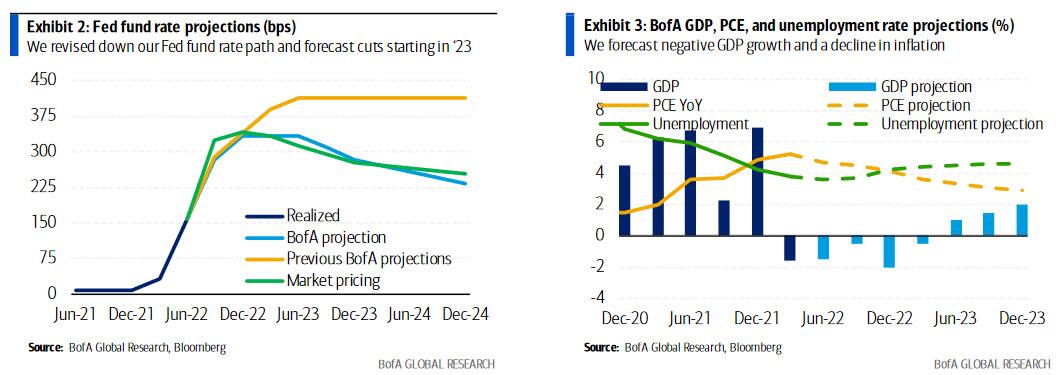

- Daher wird zunehmend erwartet, dass die US-Notenbank Anfang 2023 auf Zinssenkungen umschwenken wird.

Viele Marktteilnehmer haben aggressiv darauf gewettet, dass die US-Notenbank (Fed) in ihrem Bemühen, die höchste Inflation seit Jahrzehnten einzufangen, die Zinsen noch aggressiver als erwartet anheben muss.

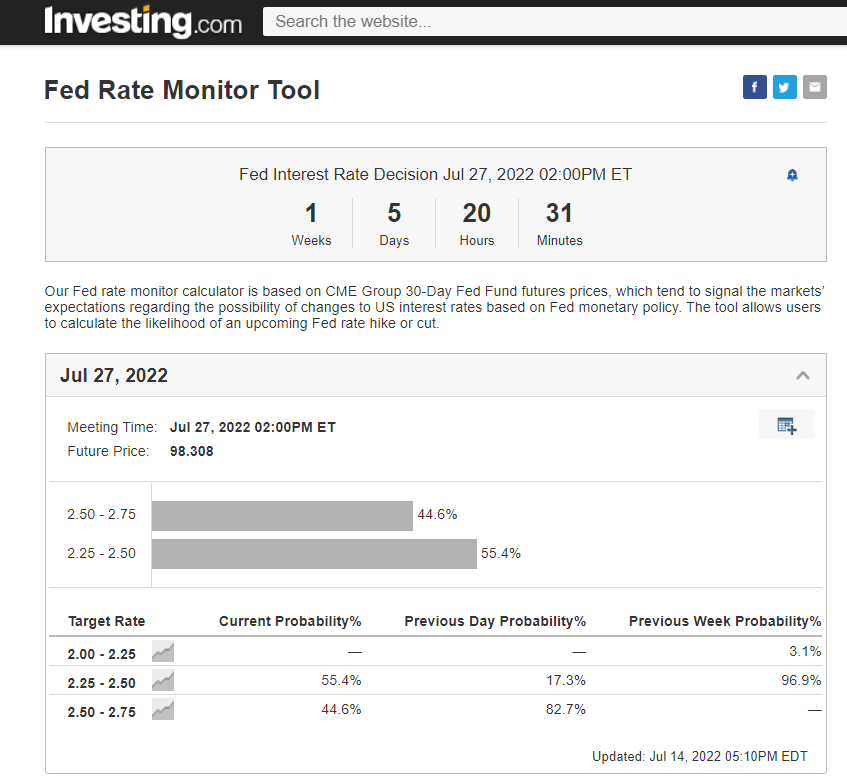

Das von Investing.com entwickelte Fed Monitor Tool signalisierte am Mittwoch kurzzeitig eine Wahrscheinlichkeit von mehr als 80 % für eine übergroße Zinserhöhung um 100 Basispunkte (bps) auf der Fed-Sitzung vom 26. bis 27. Juli - also 8 % mehr als am Vortag.

Zum Handelsschluss am Donnerstag taxierte der Markt die Wahrscheinlichkeit einer Zinserhöhung um 100 Basispunkte nur noch auf 44 %.

Im Vorfeld der Veröffentlichung der Verbraucherpreise am Dienstag, wonach die Gesamtinflation im Juni mit 9,1 % ein neues 40-Jahres-Hoch erreicht hat, hatten die Märkte eine Anhebung um 75 Basispunkte komplett eingepreist.

In den restlichen vier Sitzungen bis zum Jahresende soll den Erwartungen nach der Leitzins um weitere insgesamt 175 Basispunkte angehoben werden. Danach dürfte der Leitzins in einer Spanne von 3,50 % bis 3,75 % verharren.

Die amerikanische Zentralbank hat ihren Leitzins in diesem Jahr bereits um 150 Basispunkte angehoben.

Mit Blick auf die Zukunft ist der Zinspfad der Fed jedoch nicht ganz so klar; so könnte die erste Zinssenkung bereits im ersten Quartal 2023 erfolgen.

Die sich häufenden Anzeichen für eine Verlangsamung des Wirtschaftswachstums in Verbindung mit einem nachlassenden Inflationsdruck könnten die US-Notenbanker zu einem baldigen Kurswechsel hin zu Zinssenkungen veranlassen.

Zunehmende Anzeichen für eine Rezession

Auf Grund von Erwartungen, dass die Fed ihre Geldpolitik aggressiv straffen wird, um die Inflation zu bekämpfen, nehmen die Rezessionssorgen zu.

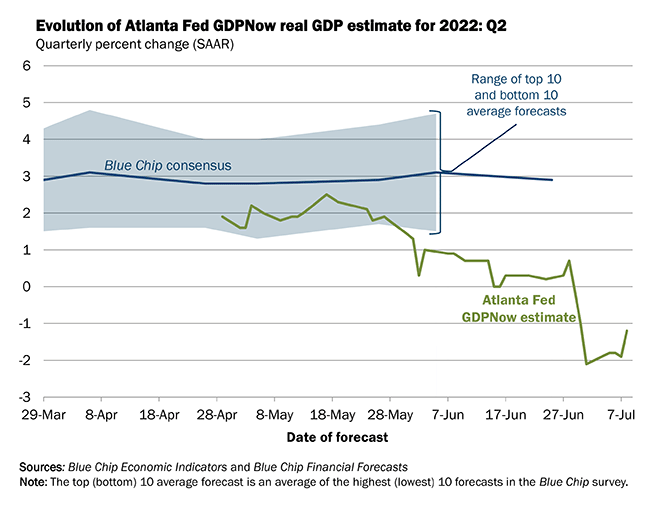

Wenn man die aktuellen Daten betrachtet, hat sich das US-Wirtschaftswachstum in den letzten Wochen erheblich abgekühlt, und die sich verschlechternden Zukunftsindikatoren deuten auf einen unerfreulichen BIP-Rückgang im 3. Quartal hin.

Es überrascht nicht, dass der GDPNow-Tracker der Atlanta Fed für das zweite Quartal einen Rückgang von 1,2 % signalisiert.

Mit der Schrumpfung der US-Wirtschaft um 1,6% im 1. Quartal wäre damit eine der technischen Voraussetzungen für die Definition einer Rezession erfüllt, nämlich ein Rückgang des BIP in zwei aufeinanderfolgenden Quartalen.

Der Anleihemarkt spiegelt die wachsende Angst wider, dass die Fed mit aggressiven Zinserhöhungen eine Rezession auslösen könnte.

Die Rendite der 10-jährigen US-Staatsanleihe näherte sich am 14. Juni 3,50 %, fiel aber bis 6. Juli im Zuge einer Neueinschätzung der geldpolitischen Erwartungen rasch auf 2,75 %.

Zum jetzigen Zeitpunkt geht es nicht darum, ob oder wann die Wirtschaft in eine Rezession abrutscht, sondern darum, wie stark sie von der Flaute betroffen sein wird.

Inflation bereits auf dem Höchststand

Die Anzeichen dafür, dass der Preisanstieg seinen Höhepunkt erreicht hat und sich in den kommenden Monaten weiter abschwächen wird, mehren sich.

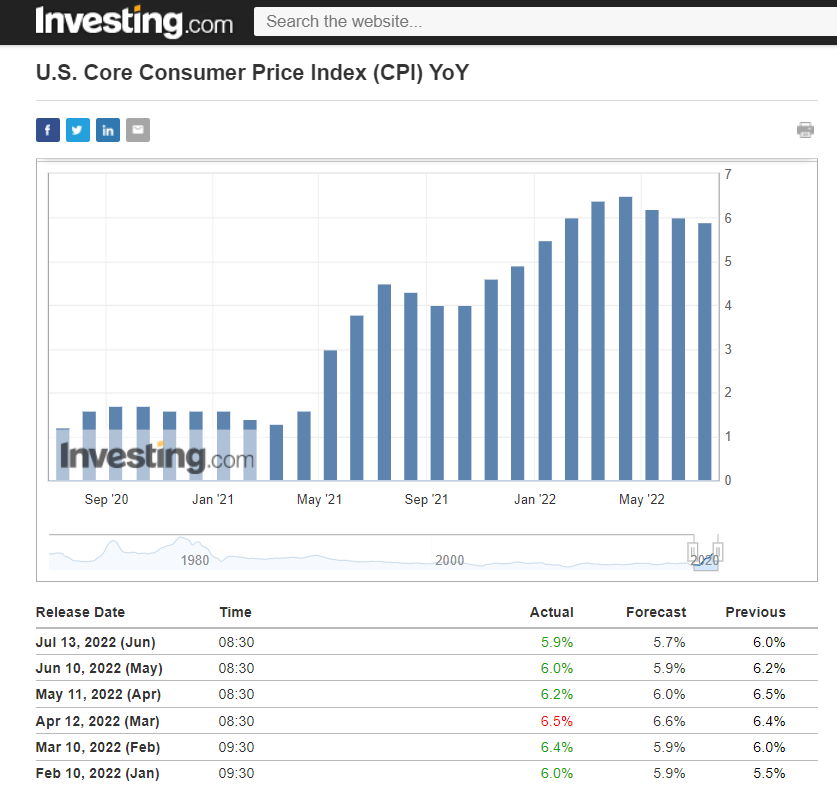

Die Kerninflation der Verbraucherpreise, die die volatilen Preise für Lebensmittel und Energie ausklammert, kühlte sich im Juni auf eine Jahresrate von 5,9 % ab, ein Rückgang gegenüber der bis Mai verzeichneten Rate von 6,0 %.

Wie in der Grafik oben zu sehen ist, hat sich die Kernrate der Verbraucherpreise bereits drei Monate in Folge verlangsamt, nachdem sie im März mit 6,5 % (auf Jahresbasis) ihren Höchststand erreicht hatte.

Mit dem starken Preisrückgang für Rohöl und Benzin seit Mitte Juni wird für den Monat Juli eine Verlangsamung der Gesamtinflation erwartet.

Und nicht nur die energiebezogenen Rohstoffe sind weit von ihren Höchstständen entfernt. Die Preise für Weizen, Mais, Sojabohnen, Gerste, Hafer, Kaffee, Orangensaft und sogar Hühnerflügel sind um mindestens 20 % von ihren jüngsten Höchstständen zurückgegangen, ein weiteres Indiz dafür, dass sich die Inflation bei den Lebensmitteln abschwächt.

Somit könnte die geringere VPI-Rate ein weiterer Katalysator für die Fed sein, zum Anfang des nächsten Jahres zu Zinssenkungen überzugehen.

Erste Zinssenkung im ersten Quartal 2023

Da sich die Inflation im weiteren Verlauf des Jahres vermutlich weiter abschwächen wird und die Erwartungen an eine Rezession steigen, gehen die Märkte davon aus, dass die Fed ihre Zinspolitik in den nächsten Monaten deutlich ändern könnte.

Tatsächlich preist der Markt bereits einen Zinssenkung im 1. Quartal des nächsten Jahres ein, mit der die Fed die von ihr verursachte Rezession bekämpfen würde.

Auch bei den meisten Wall Street-Banken herrscht zunehmend Einigkeit darüber, dass die Fed ihren derzeitigen Zyklus der Zinserhöhungen anlässlich ihrer Dezember-Sitzung als Reaktion auf die niedrigere Inflation und die rezessiven Bedingungen beenden wird.

Der Zinsstratege der Bank of America (NYSE:BAC) und ehemalige Analyst der New Yorker Fed Marc Cabana veröffentlichte am Donnerstag eine Studie mit einem Warnhinweis:

"Nachdem unsere US-Ökonomen für 2022 eine milde Rezession und einen niedrigeren Zinspfad erwarten, korrigiert die Bank of America ihre Zinsprognosen deutlich nach unten.“

Haftungsausschluss: Der Verfasser hat keine Positionen in den in diesem Artikel erwähnten Instrumenten.