In unserem letzten Artikel haben wir festgestellt, dass sich der Goldpreis besser entwickelt als alles andere.

Er tendiert nach oben und befindet sich oberhalb seiner gleitender 200-Tage-Linie, wenn man das Edelmetall dem Aktienmarkt, dem Anleihemarkt, den Rohstoffen und den Fremdwährungen gegenüberstellt. Gestern schloss Gold auf einem neuen Zweijahreshoch gegenüber dem herkömmlichen 60/40-Portfolio.

Aus technischer Sicht wird nichts den Goldpreis aufhalten können, wenn er ein neues Allzeithoch erreicht. Dies würde den bedeutendsten Ausbruch des Goldpreises seit etwa 50 Jahren bestätigen. Ich konzentriere mich jedoch mehr auf die makrofundamentalen Entwicklungen, die Gold heute stoppen könnten. Ich kann nichts erkennen.

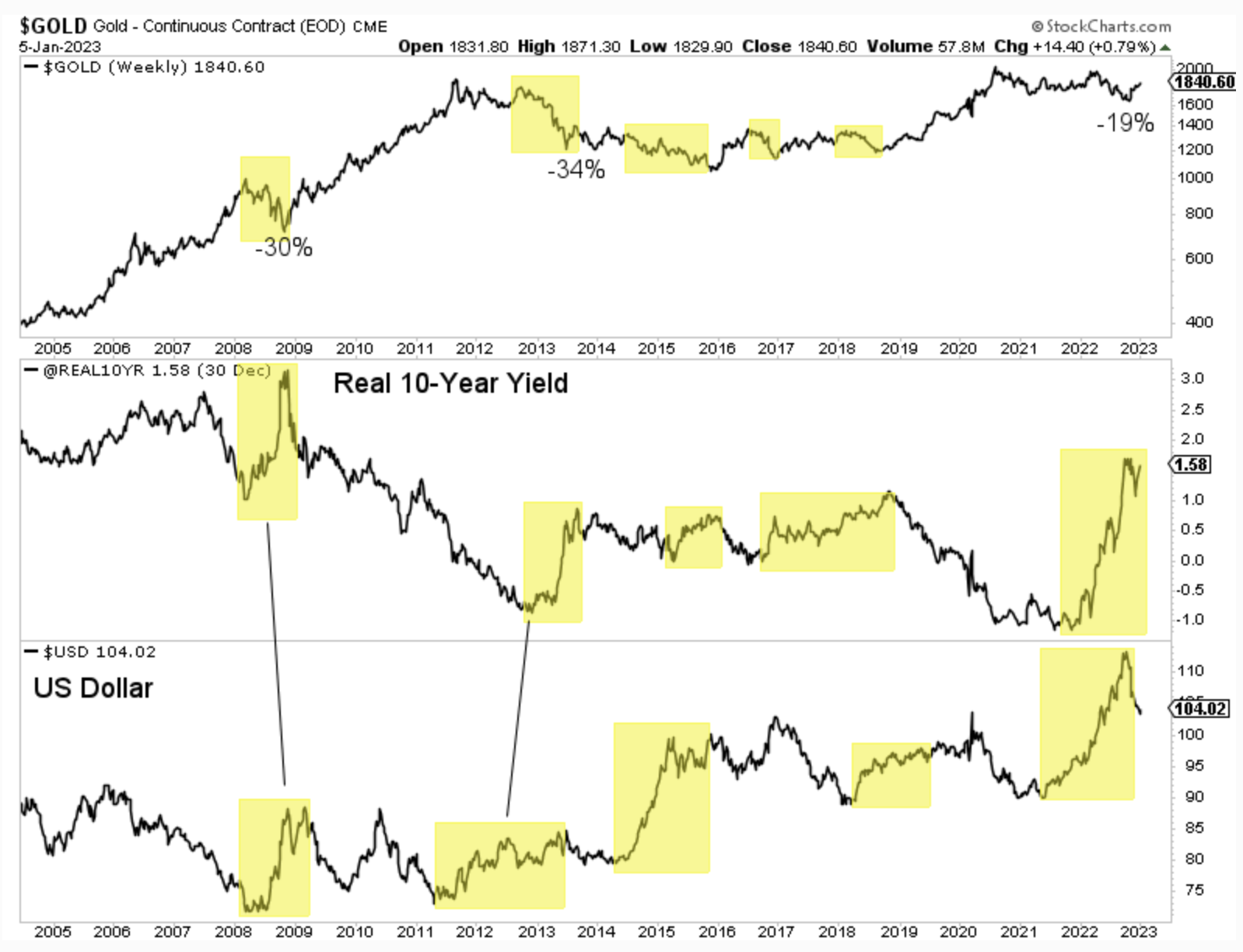

Betrachten Sie die negativen Aspekte, mit denen der Goldpreis im vergangenen Jahr zu kämpfen hatte:

- Die Fed hat die Zinssätze so aggressiv wie noch nie in der Geschichte angehoben.

- Der US Dollar Index ist in 17 Monaten um fast 30% gestiegen.

- Die reale 10-jährige Rendite stieg um mehr als 2,50 %. Dies war der größte Anstieg in der Geschichte des TIPS-Marktes.

- Die Rallye des US-Dollars und der Realzinsen war viel größer als der Anstieg im Jahr 2013 und sogar größer als im Jahr 2008. Gold ging nur um 19 % zurück, verglichen mit 30 % und 34 % in den Jahren 2008 und 2013.

Viele Händler glauben, dass der Aktienmarkt nach unten gehen und Gold mit sich reißen wird.

Ach ja. Das Drehbuch aus 2008.

Dieser Gedanke basiert nicht auf harten Daten oder objektiven Fakten, sondern auf Emotionen.

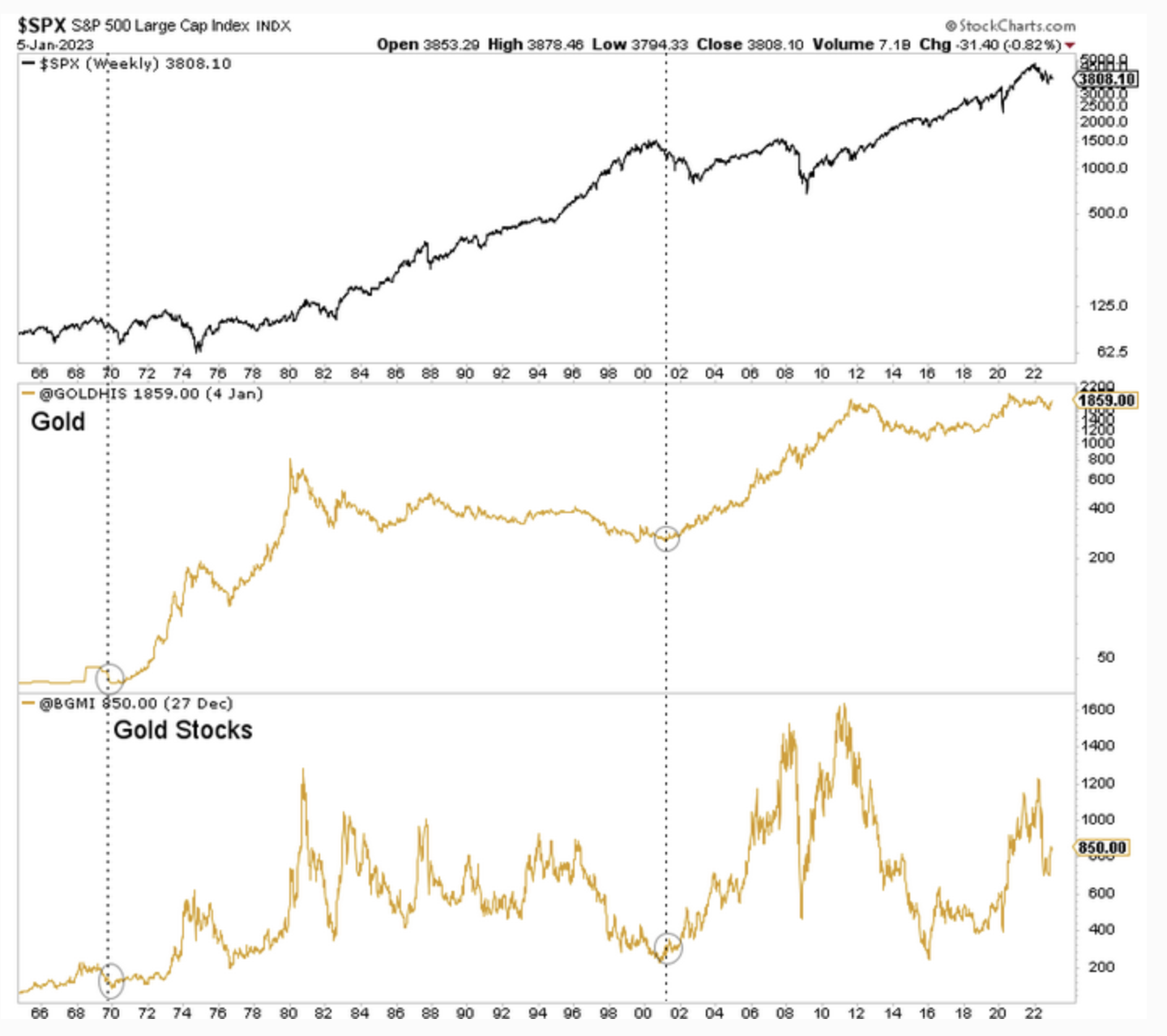

Zunächst müssen wir bedenken, dass Edelmetalle in der Regel 11 bis 12 Monate (spätestens) nach dem Höchststand des Aktienmarktes ihren Tiefpunkt erreichen. Der Markt ist über diesen Punkt hinaus, und Gold und Gold-Aktien haben nach einer zweijährigen Korrektur bereits ihren Tiefpunkt erreicht.

Zweitens: Bis 2008 war Gold sieben Jahre lang jedes Jahr gestiegen. Derzeit befindet sich Gold am Ende einer 11 Jahre andauernden säkularen Baissephase. Die Höhe des Kapitals, das heute in Edelmetallen steckt, ist im Vergleich zu 2008 verschwindend gering.

Drittens: Der beste Vergleich hinsichtlich der Fed-Politik, der Struktur der Baisse und der Wirtschaft ist eine Kombination aus den Zeiträumen 1968 bis 1970 und 2000 bis 2002. Zufälligerweise markierten diese Abschwünge den Beginn säkularer Bärenmärkte beim S&P 500 und säkularer Bullenmärkte bei Gold.

Der Aktienmarkt würde während der nächsten Abwärtsbewegung seine gleitende 40-Monats-Linie (unterer 3.800er Bereich) verlieren. Wie ich in der Vergangenheit aufgezeigt habe, ist dies ein starkes Signal für den Beginn eines neuen säkularen Bärenmarktes.

Die vertikale Linie im Chart unten zeigt, wann der S&P 500 seinen gleitenden 40-Monats-Durchschnitt nach dem Beginn dieser säkularen Bärenmärkte verlor. Das ist genau der Zeitpunkt, an dem ein Bullenmarkt der Edelmetalle beginnen kann.

Gold hat alles mitgemacht (steigender Dollar, steigende Realzinsen und eine aggressive US-Notenbank Fed) und übertrifft dennoch alles und ist kaum mehr als 10 % von seinem Allzeithoch entfernt.

Trotz der stark bärischen Fundamentaldaten hat sich Gold erstaunlich gut gehalten. Dies ist eine extrem bullische Entwicklung, die sich unter der Oberfläche verbirgt.

Auf dem Weg wird es Korrekturen geben, und der Goldpreis wird den bedeutenden Widerstand zwischen 1.870 Dollar und 1.950 Dollar überwinden müssen. Aber davon abgesehen gibt es nichts, was den Goldpreis stoppen könnte.