Die diesjährige Rallye an der Wall Street hat vorerst ihren Elan verloren. In jüngster Zeit gerieten die Aktienmärkte aufgrund erneuter Befürchtungen hinsichtlich der Gesundheit des US-Bankensektors und anhaltender globaler Wachstumssorgen unter Druck.

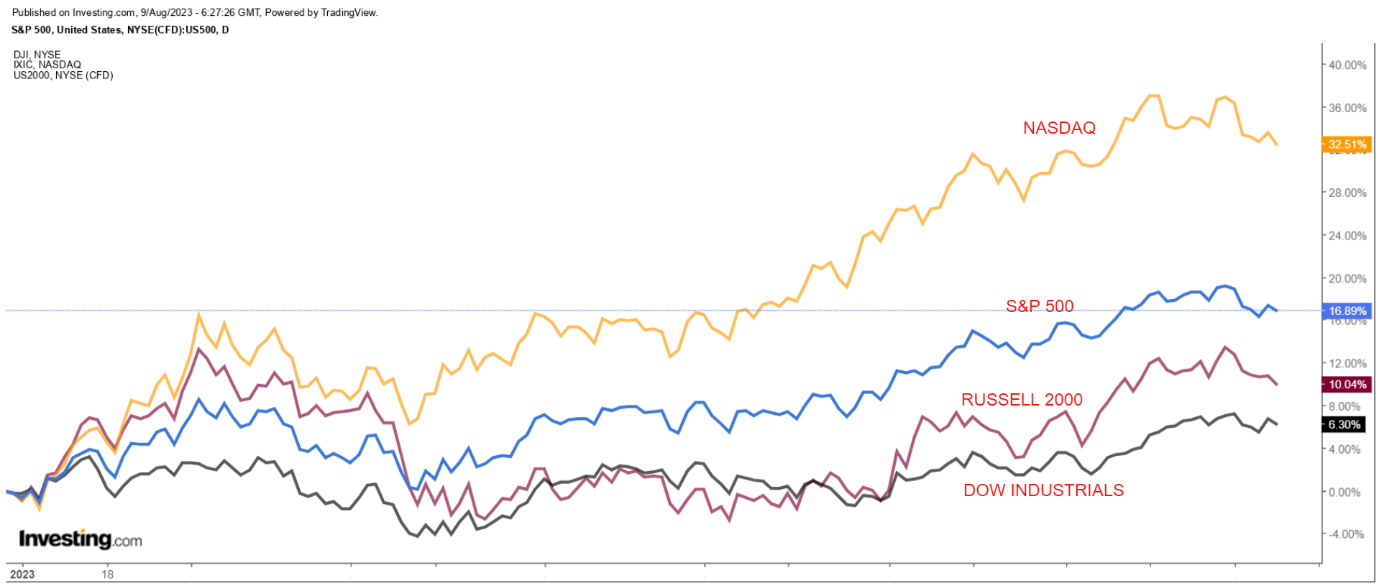

Nach einer imposanten fünfmonatigen Rallye, die sowohl den breiten S&P 500-Index als auch den technologielastigen Nasdaq 100-Index um 5 % an ihre Allzeithochs beförderte, zeigt der August bislang ein anderes Bild. Bis Mittwoch hatte die Wall Street in fünf von sechs Sitzungen in diesem Monat mit sinkenden Kursen zu kämpfen.

Der S&P 500-Index verliert in diesem Monat bisher um 2 % an Wert, während der Nasdaq um 3,1 % fällt. Besonders deutlich ist der Rückgang im Index für Small-Cap-Aktien, der Russell 2000, der um 3,5 % fiel. Im Vergleich dazu konnte sich der Blue-Chip-Index Dow Jones Industrial etwas besser behaupten. Bislang steht er 0,7 % im Minus.

Diejenigen, die meine vorherigen Artikel verfolgt haben, werden von diesen Entwicklungen nicht überrascht sein. Schon zuvor hatte ich vor einer saisonal schwächeren Phase des Jahres gewarnt und darauf hingewiesen, dass ein Rückschlag im August keine Überraschung darstellen würde.

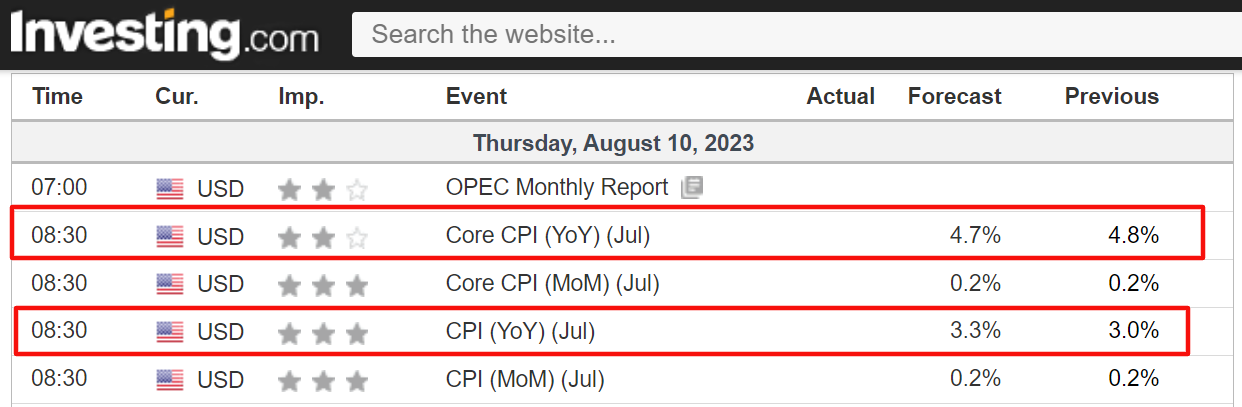

Dennoch befinden wir uns noch nicht über dem Berg. Die Veröffentlichung des mit großer Spannung erwarteten Inflationsberichts für den Monat Juli am heutigen Donnerstag könnte in den nächsten Tagen und Wochen zu erhöhter Volatilität führen.

Die Konsensschätzung geht davon aus, dass der jährliche Verbraucherpreisindex um 3,3 % steigen wird, verglichen mit 3,0 % im Juni.

Für die Kerninflation, die die volatilen Preise für Nahrungsmittel und Energie ausklammert, wird im Jahresvergleich eine Rate von 4,7 % erwartet – im Juni waren es noch 4,8 %.

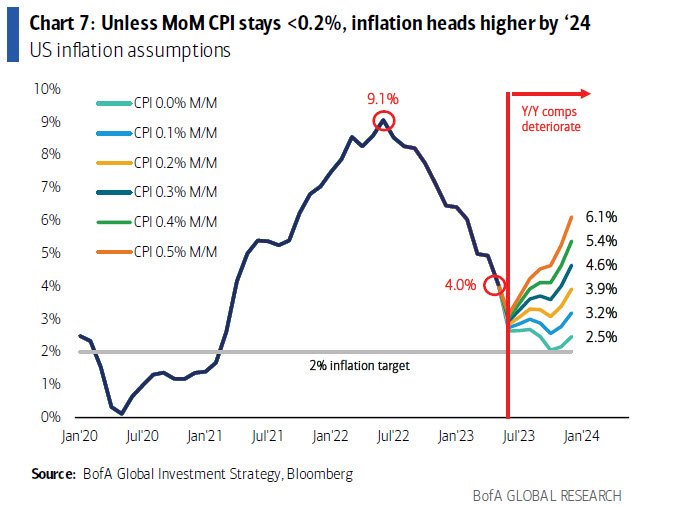

Meine Prognose geht davon aus, dass der Inflationsdruck in den nächsten Monaten wieder zunehmen wird. Die kürzlichen Anstiege bei den Preisen für Energie und Lebensmittel dürften diesen Trend verstärken.

Es ist wahrscheinlich, dass sich dieser Trend bis Ende 2023 und Anfang 2024 fortsetzt, sodass der Verbraucherpreisindex wieder in Richtung der Spanne von 4,6 % bis 5,4 % steigen könnte. Die Märkte bleiben somit weiterhin vor Herausforderungen im Zusammenhang mit Inflation und wirtschaftlicher Entwicklung.

Ich erwarte, dass das Inflationsniveau noch länger hoch bleiben könnte, als es die Finanzmärkte derzeit erwarten.

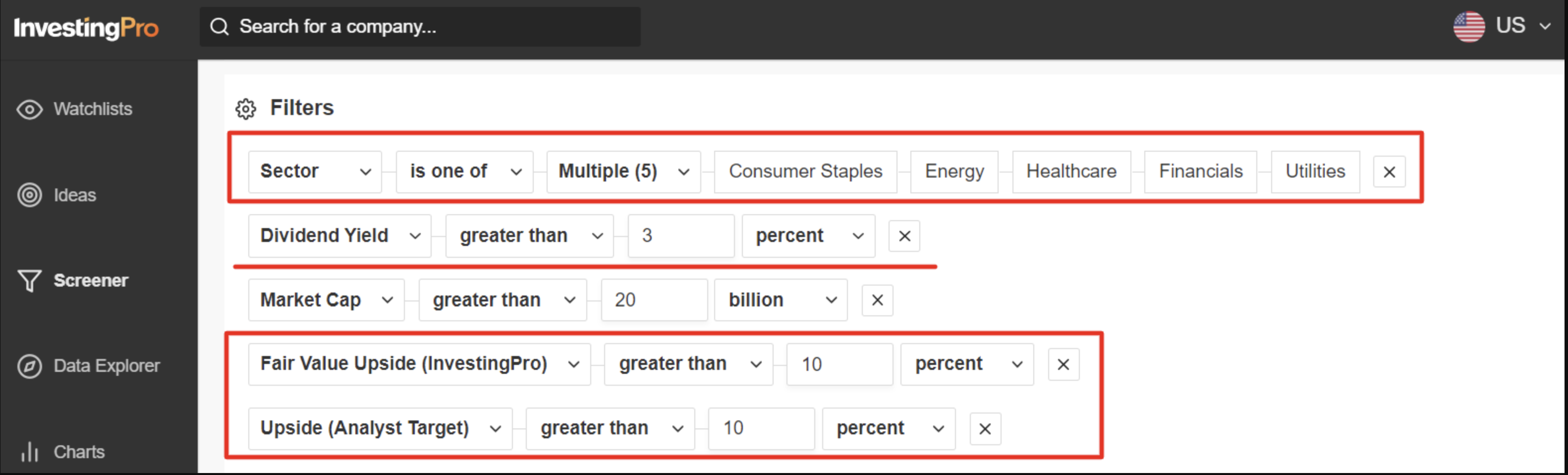

Die derzeitige wirtschaftliche Unsicherheit, begleitet von einer steigenden Inflation, hat Investoren auf der Suche nach stabilen und renditeträchtigen Anlagemöglichkeiten in ein Dilemma gestürzt. In diesem Kontext habe ich mithilfe des leistungsstarken InvestingPro Screeners eine Auswahl von Aktien zusammengestellt, die in der Lage sein könnten, diese unsichere Situation erfolgreich zu bewältigen und gleichzeitig attraktive Renditen zu erzielen.

In einer Phase erhöhter Inflation erweisen sich insbesondere dividendenstarke Aktien mit soliden Fundamentaldaten und robusten freien Cashflows als vielversprechend. Mit diesem Gedanken im Hinterkopf konzentrierte ich mich zunächst auf Aktien aus defensiven Sektoren wie Basiskonsumgüter (XLP), Energie (XLE), Gesundheitswesen (XLV), Finanzen (XLF) und Versorgungsdienstleistungen (XLU). Diese Branchen bieten Produkte und Dienstleistungen, die im täglichen Leben der Menschen unverzichtbar sind, unabhängig von den wirtschaftlichen Bedingungen.

Der Fokus lag auf Unternehmen mit einer Dividendenrendite von über 3 %, um eine solide Einkommensquelle für Anleger zu gewährleisten. Weiterhin schränkte ich meine Suche auf Aktien ein, die ein potenzielles Renditepotenzial von mindestens 10 % aufwiesen, basierend auf den Fair-Value-Modellen von InvestingPro sowie den Kurszielen renommierter Wall Street-Analysten.

Die Auswahl wurde auf Unternehmen mit einer Marktkapitalisierung von über 20 Mrd. USD beschränkt, um Stabilität und Widerstandsfähigkeit zu gewährleisten.

Nach einer sorgfältigen Anwendung dieser Kriterien blieben 26 Unternehmen übrig, die nicht nur in Zeiten hoher Inflation vielversprechend abschneiden könnten, sondern auch Anlegern einen zuverlässigen Einkommensstrom versprechen. Bemerkenswert ist, dass sämtliche ausgewählten Unternehmen Waren und Dienstleistungen anbieten, die für die US-Verbraucher unverzichtbar sind – unabhängig von den wirtschaftlichen Bedingungen.

Die durchweg positiven Bewertungen der allgemeinen finanziellen Gesundheit dieser Unternehmen durch InvestingPro, entweder als "Großartig" oder "Gut" eingestuft, unterstreichen ihre Stärke. Diese Beurteilung basiert auf einer eingehenden Analyse der Bilanzstärke, des Cashflows und der Cashflow-Trends jedes Unternehmens.

Quelle: InvestingPro

Per Saldo lässt sich sagen, dass die umfassenden Analyse- und Filterfunktionen des InvestingPro Screeners es Anlegern ermöglichen, in unsicheren wirtschaftlichen Zeiten Aktien mit hoher Dividendenrendite und langfristigem Wachstumspotenzial zu identifizieren. Diese sorgfältig ausgewählten Aktien könnten sich als robuste Alternativen erweisen, um in Zeiten erhöhter Inflation eine stabile Rendite zu erzielen.

Die Top-15-Unternehmen für Investitionen in Zeiten hoher Inflation

In wirtschaftlich turbulenten Zeiten ist die Wahl der richtigen Investitionen von entscheidender Bedeutung. Angesichts steigender Inflationsrisiken rücken bestimmte Unternehmen im S&P 500 in den Fokus. Hier sind die Top-15-Unternehmen, die sich als vielversprechende Investitionsmöglichkeiten präsentieren:

- ExxonMobil (NYSE:XOM):

- Dividendenrendite: 3,4 %

- Renditepotenzial laut InvestingPro: +12 %

- Renditepotenzial laut Analystenmeinungen: +10,8 %

- Chevron (NYSE:CVX):

- Dividendenrendite: 3,8 %

- Renditepotenzial laut InvestingPro: +29 %

- Renditepotenzial laut Analystenmeinungen: +13 %

- AbbVie (NYSE:ABBV):

- Dividendenrendite: 4,0 %

- Renditepotenzial laut InvestingPro: +7,5 %

- Renditepotenzial laut Analystenmeinungen: +10,5 %

- Bank of America (NYSE:BAC):

- Dividendenrendite: 3,1 %

- Renditepotenzial laut InvestingPro: +41,3 %

- Renditepotenzial laut Analystenmeinungen: +11,8 %

- Pfizer (NYSE:PFE):

- Dividendenrendite: 4,7 %

- Renditepotenzial laut InvestingPro: +41,1 %

- Renditepotenzial laut Analystenmeinungen: +17,1 %

- Bristol-Myers Squibb (NYSE:BMY):

- Dividendenrendite: 3,8 %

- Renditepotenzial laut InvestingPro: +29,1 %

- Renditepotenzial laut Analystenmeinungen: +23,2 %

- Goldman Sachs (NYSE:GS):

- Dividendenrendite: 3,1 %

- Renditepotenzial laut InvestingPro: +13,9 %

- Renditepotenzial laut Analystenmeinungen: +10,1 %

- Gilead Sciences (NASDAQ:GILD):

- Dividendenrendite: 3,8 %

- Renditepotenzial laut InvestingPro: +39,6 %

- Renditepotenzial laut Analystenmeinungen: +14,4 %

- CVS Health (NYSE:CVS):

- Dividendenrendite: 3,3 %

- Renditepotenzial laut InvestingPro: +55,9 %

- Renditepotenzial laut Analystenmeinungen: +24,7 %

- Altria (NYSE:MO):

- Dividendenrendite: 8,5 %

- Renditepotenzial laut InvestingPro: +36,2 %

- Renditepotenzial laut Analystenmeinungen: +13,6 %

- Target (NYSE:TGT):

- Dividendenrendite: 3,3 %

- Renditepotenzial laut InvestingPro: +19,5 %

- Renditepotenzial laut Analystenmeinungen: +24,5 %

- Phillips 66 (NYSE:PSX):

- Dividendenrendite: 3,8 %

- Renditepotenzial laut InvestingPro: +38,8 %

- Renditepotenzial laut Analystenmeinungen: +12,2 %

- MetLife (NYSE:MET):

- Dividendenrendite: 3,3 %

- Renditepotenzial laut InvestingPro: +11,9 %

- Renditepotenzial laut Analystenmeinungen: +21,2 %

- Valero Energy (NYSE:VLO):

- Dividendenrendite: 3,2 %

- Renditepotenzial laut InvestingPro: +29,6 %

- Renditepotenzial laut Analystenmeinungen: +12,3 %

- Kraft Heinz (NASDAQ:KHC):

- Dividendenrendite: 4,5 %

- Renditepotenzial laut InvestingPro: +39,7 %

- Renditepotenzial laut Analystenmeinungen: +13,4 %

Quelle: InvestingPro

Um die vollständige Liste der Aktien anzuzeigen, die es auf meine Watchlist geschafft haben, starten Sie Ihr kostenloses 7-Tage-Testabo bei InvestingPro. Wenn Sie InvestingPro bereits abonniert haben, können Sie meine Auswahl hier einsehen.

***

Offenlegung: Jesse Cohen ist derzeit mit dem ProShares UltraPro Short Dow 500 ETF (SH), dem ProShares Short S&P 500 ETF (PSQ) und dem ProShares Short Russell 2000 ETF (RWM) Short auf den S&P 500, Nasdaq 100 und Russell 2000. Zum Zeitpunkt der Erstellung dieses Artikels hält er über den SPDR Dow ETF (DIA) eine Long-Position im Dow Jones Industrial. Jesse Cohen passt sein Portfolio aus Einzeltiteln und börsengehandelten Fonds regelmäßig auf der Grundlage einer fortlaufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der finanziellen Lage der Unternehmen an. Die in diesem Artikel geäußerten Ansichten sind ausschließlich die des Autors und sollten nicht als Anlageberatung ausgelegt werden.