Anleger mussten gestern wieder relativ schwache Konjunkturdaten hinnehmen. Denn das US-Handelsministerium teilte mit, dass die Verbraucher ihre Ausgaben im Juli nur um 0,1 % zum Vormonat erhöht haben. Von Reuters befragte Volkswirte hatten hingegen mit einem Plus von 0,4 % gerecht, nach einem Zuwachs im Juni von revidiert 1,0 %. Angesichts der hohen Inflation halten die Verbraucher ihr Geld offenbar zusammen. Zumal sich auch die Einkommensentwicklung schwächer als erwartet entwickelt hat. Im Juli stiegen die persönlichen Einkommen der US-Amerikaner nur um 0,2 %, während Analysten mit einem Plus von 0,6 % gerechnet hatten und es im Vormonat noch einen Zuwachs von 0,7 % gegeben hatte.

Gewinnerwartungen: runter und rauf

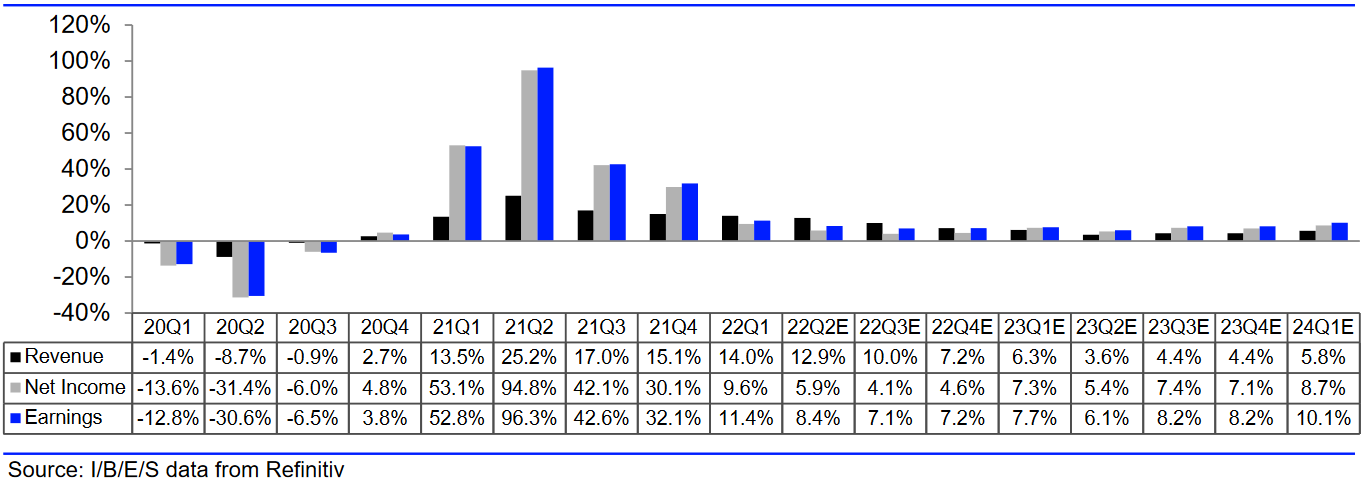

Angesichts dessen wäre es zu erwarten, dass Analysten ihre Gewinnerwartungen weiter zurückschrauben. Und das ist auch der Fall, zumindest für die nähere Zukunft. Am 3. August hatte ich bereits berichtet, dass die Analysten immer pessimistischer auf die weiteren Gewinnentwicklungen blicken. Zu diesem Zeitpunkt stellten sich die Umsatz- und Gewinnentwicklungen der Unternehmen aus dem S&P 500 bzw. die Prognosen der Analysten wie folgt dar:

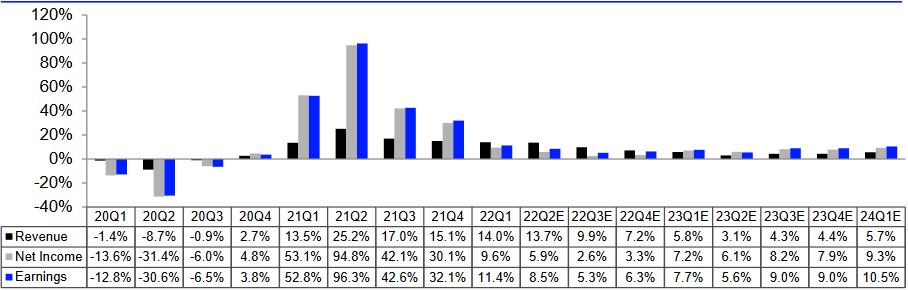

Gestern hat Refinitiv die folgenden aktuellen Daten veröffentlicht:

Und so zeigt sich, dass die Gewinnerwartungen bis Mitte des kommenden Jahres erneut nach unten revidiert, abgesehen vom 1. Quartal 2023.

Allerdings gehen die Analysten ab dem 3. Quartal 2023 auch erneut von einem höheren Gewinnwachstum aus. Genau diese Entwicklung ließ sich auch am 3. August in den Daten ablesen.

Fundamentale Aussichten unverändert

Dementsprechend sehe ich weiterhin eine Entwicklung, wie ich sie schon in der Analyse von Anfang August beschrieben hatte: „Ein abnehmender Inflationsdruck wird in den kommenden Monaten zu einer besseren Stimmung bei Konsumenten und Unternehmen beitragen. Der Stimmungsaufschwung wird sich dann sukzessive positiv auf den Konsum und die Produktion auswirken.“

Dabei stellt sich allerdings auch immer noch die Frage, „wie lange dieser Prozess dauern wird“ und „ob die Korrektur der Aktienmärkte schon beendet ist oder diese mit einer Herbstkorrektur noch einmal neue Korrekturtiefs erfahren wird“.

Mit anderen Worten: An den fundamentalen Aussichten hat sich in den vergangenen 4 Wochen kaum etwas geändert. Die aktuelle Lage hat sich zwar weiter eingetrübt, doch für das zweite Halbjahr 2023 scheint weiterhin Besserung in Sicht. Und so macht es kurzfristig nach wie vor Sinn, das Augenmerk verstärkt auf die Charts zu richten, um Hinweise darauf zu bekommen, wie weit die Anleger in die Zukunft schauen.

Powell zerstört Hoffnungen der Anleger

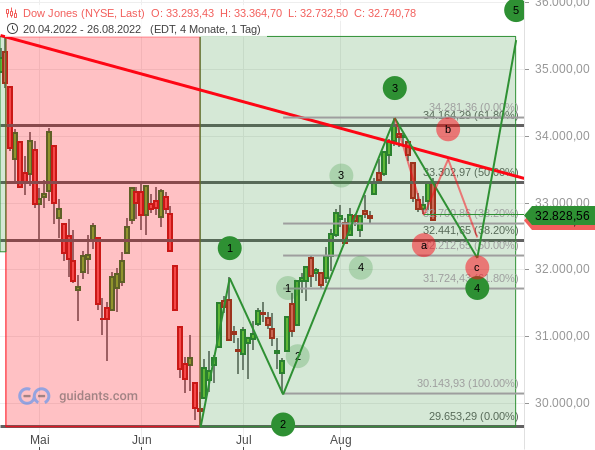

Durch die gestrige Rede von Fed-Chef Jerome Powell auf dem Notenbank-Symposium in Jackson Hole nahmen die Kurse ordentlich Fahrt auf. Nach einem dynamischen Auf und Ab setzten sich letztlich die Bären durch. Denn Powell nahm den Märkten die Hoffnung, dass die Notenbank aus Rücksicht auf die Wirtschaft weniger Tempo beim Kampf gegen die hohe Inflation machen wird. Dadurch sieht es in den wichtigsten Aktienindizes nun schon nach einer ABC-Korrektur aus. Denn diese sind durch die gestrigen Kursverluste auf neue Tiefs in der kurzfristigen Abwärtsbewegung gefallen.

Dow Jones: Kurze Welle b ist kritisch zu werten

Im Dow Jones (siehe folgender Chart) lief die Welle bei der von mir vorgestern erst ins Spiel gebrachten abc-Korrektur offenbar nicht, wie in rot skizziert, bis zur wichtigen Abwärtstrendlinie (dick rot), sondern nur bis zum 50%-Fibonacci-Retracement der gesamten Korrektur seit dem Hoch vom Jahresbeginn (dicke graue Linie).

Ein so frühes Ende der Welle b und ein derart schneller Beginn der Welle c ist allerdings sehr bearish zu werten. Denn die Welle 4 bekommt damit wieder Schwung. Stattdessen sollte diese eigentlich eher den Verlauf eine Konsolidierung annehmen, zum Beispiel in Form eines flachen Abwärtstrendkanals bzw. einer Flagge.

Im DAX ist das bullishe Szenario schon hinfällig

Wie problematisch eine hohe Abwärtsdynamik in der aktuellen Situation sein kann, zeigt der DAX. Denn auch dieser ist gestern auf ein neues Tief in der aktuellen Abwärtsbewegung gefallen und hat damit ein abc-Muster ausgebildet (rot).

Allerdings war im DAX die erste Abwärtswelle schon wesentlich länger als bei den US-Indizes. Und ich hatte dazu am Dienstag bereits geschrieben, dass dies zum Problem werden könnte. Und so ist es nun auch gekommen. Denn der deutsche Leitindex hat jetzt schon mehr als 61,80 % der gesamten Kurserholung korrigiert, womit diese aus Sicht der Fibonacci-Marken (blaue Linien) als beendet gilt.

Zudem reicht die vermeintliche Welle 4 mit den gestrigen Kursverlusten bis unter das Hoch der Welle 1 (grün im folgenden Chart), womit eine Überschneidung vorliegt, die es laut den Elliott-Wellen in impulsiven Bewegungen nicht geben darf.

Der DAX ist damit schwer angeschlagen und wieder bearish zu werten. Und den US-Indizes droht das gleiche Schicksal, wenn sich die aktuelle Abwärtsdynamik fortsetzt.

Ich wünsche auch Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus