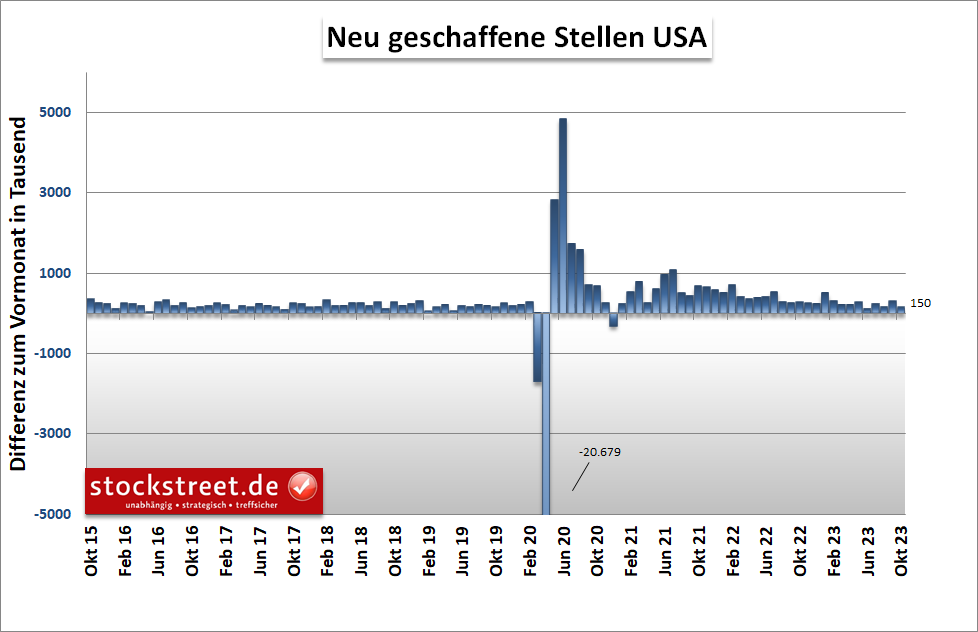

Nach den vorgestrigen Kursgewinnen haben die Aktienmärkte gestern vor der Veröffentlichung der US-Arbeitsmarktdaten eine abwartende Haltung eingenommen. Und als die Daten bekanntgegeben wurden, setzten sich die Aufwärtsbewegungen dynamisch fort. Denn das Stellenwachstum fiel im Oktober mit 150.000 neu geschaffenen Stellen außerhalb der Landwirtschaft niedriger aus als durchschnittlich erwartet (180.000). Zudem wurden die Werte der beiden Vormonate nach unten revidiert – und zwar um ganze 101.000.

Die Arbeitslosenquote stieg außerdem auf 3,9 % leicht an, womit die Erwartungen einer unveränderten Rate von 3,8 % übertroffen wurden.

Der Arbeitsmarkt zeigt also eine leichte Abkühlung. Und das reichte den Anlegern bereits aus, um erneut darauf zu setzen, dass es keine weiteren Leitzinsanhebungen der US-Notenbank mehr bedarf.

US-Indizes haben schon mehr als 50 % ihrer Kursverluste aufgeholt

Der Dow Jones hat dadurch inzwischen binnen nur 5 Handelstagen schon mehr als 50 % der gesamten Kursverluste aufgeholt, die er seit dem Beginn der Korrektur vom 1. August und somit in fast 3 Monaten angehäuft hatte.

Gleiches gilt für den S&P 500.

Und auch der Nasdaq 100 hat bereits das 50%-Fibonacci-Retracement seiner Korrekturbewegung erreicht.

Angesichts der ABCDE-Formation beim Nasdaq 100 und des 5-gliedrigen Abwärtsimpulses beim S&P 500 hatte ich zwar mit einer Kurserholung gerechnet, zumal sich der Nasdaq Composite damit an den saisonalen Verlauf hält, wie ich vorgestern bereits berichtete (siehe „Nasdaq Composite: Beste Chancen für eine Jahresendrally“), doch aus meiner Sicht übertreiben die Aktienmärkte in den USA mit der Geschwindigkeit der Kurserholung wieder einmal.

Beim US-Dienstleistungssektor stehen die Zeichen immer noch auf Wachstum

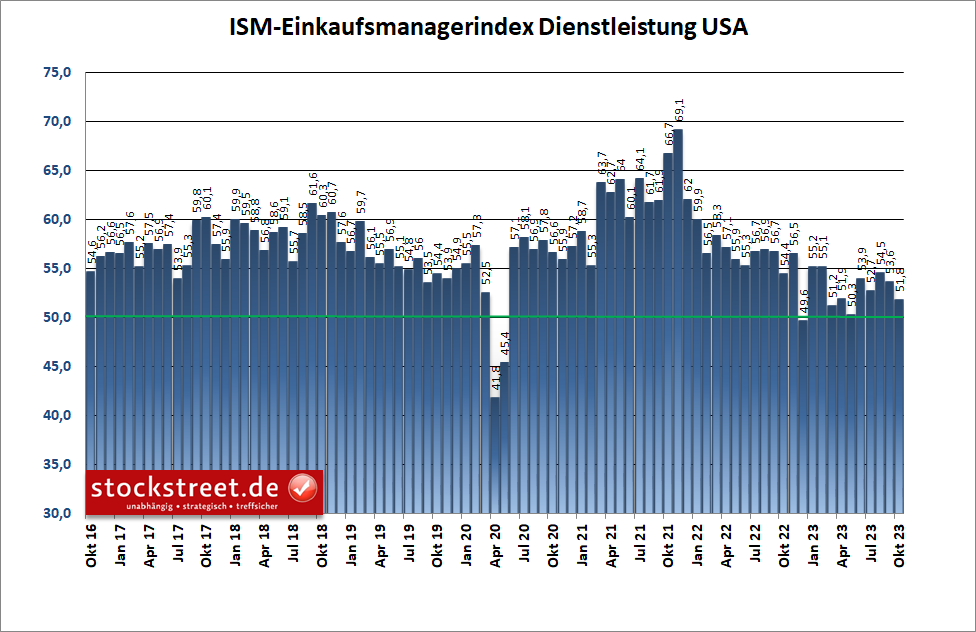

Zumal sich die Frage stellt, ob es bereits eine gute Idee ist, wieder auf fallende Renditen am Anleihemarkt und somit eine lockere Geldpolitik zu setzen. Denn vorgestern hatte ich auf einen noch (zu) starken Dienstleistungssektor in den USA hingewiesen, bei dem die Zeichen noch auf Wachstum stehen. Und gestern wurde von S&P Global gemeldet, dass der entsprechende Einkaufsmanagerindex im Oktober auf 50,6 Punkte zugelegt.

Damit endete die Abschwächung der vorangegangenen 4 Monate zumindest vorläufig. Und der Index blieb zum 9. Mal in Folge oberhalb der Schwelle von 50 Punkten, ab der Wachstum signalisiert wird.

Wenig später meldete das Institute for Supply Management (ISM) zwar einen Rückgang bei seinem Einkaufsmanagerindex für den Service-Bereich, mit 51,8 Punkten notiert er im Oktober aber höher als sein Pendant von S&P Global und er konnte sich sogar den 10. Monat in Folge oberhalb der 50er Marke halten.

Es ist daher aus meiner Sicht fraglich, ob sich die US-Notenbank mit diesen Daten zufrieden gibt. Zumal der aktuelle Renditerückgang am Anleihemarkt wieder zu einer Lockerung der Finanzierungsbedingungen führt und bei einer Fortsetzung dieser Entwicklung doch wieder eine weitere Leitzinsanhebung auf die Agenda rücken würde.

Fazit

Sowohl das Abwärtspotential bei den Renditen am Anleihemarkt als auch das Aufwärtspotential bei den Kursen am Aktienmarkt erscheinen daher begrenzt. Allerdings stehen die Börsenampeln durch die starken Kurserholungen derzeit klar auf Jahresendrally. Kurzfristig sind die Kurse am Aktienmarkt aber aus dem gleichen Grund bereits massiv überkauft und sollten daher eine Konsolidierung einlegen, um nicht wieder in eine große Übertreibung zu geraten.

Die US-Indizes haben dazu auch gerade interessante Chartmarken erreicht oder stehen kurz davor. Ich sehe hier insbesondere auch die oberen Linien der jeweiligen Abwärtstrendkanäle als potentielle Hürden (rot in den Charts oben). Aufgrund der hohen Dynamik vermag ich aber nicht zu sagen, welcher Widerstand hält bzw. noch mühelos überrannt wird. Mit Blick auf die vorherigen bearishen Signale, die sich als Bärenfallen entpuppt haben, scheint derzeit ein mächtiger Short-Squeeze im Gang zu sein. Und es ist vollkommen unklar, wie lange dieser noch anhält.

Glücklicherweise hatte ich in den vorangegangenen Börse-Intern-Ausgaben mehrfach dazu geraten, „von saisonaler Schwäche auf Jahresendrally umzustellen“. Und beim Börsenbrief „Börse-Intern Premium“ habe ich genau das für die Leser getan – durch diverse Schnäppchenkäufe. Nun würde ich die Gewinne bei den neuen Long-Positionen laufen lassen und erst dann wieder vorsichtiger werden, wenn die Aktienmärkte einen Großteil ihrer jüngsten Kursgewinne abgeben.

Wer es spekulativ mag, der kann auch einen kleinen Short-Trade wagen, um von einem Rücksetzer im Rahmen einer Konsolidierung zu profitieren. Damit könnte man aktuelle Kursgewinne auch absichern. Hier ist aber wegen der extrem starken Aufwärtsbewegung (Short Squeeze) äußerste Vorsicht angebracht, weshalb nur kleine Positionen ratsam sind.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus