- Warren Buffett wird auch als das Orakel von Omaha bezeichnet und ist einer der erfolgreichsten Investoren der Geschichte

- Buffetts Berkshire Hathaway hat den S&P 500 in fast jedem Jahr seit 1965 geschlagen

- In diesem Artikel stelle ich Ihnen mit Hilfe des von InvestingPro bereitgestellten Aktienscreeners fünf Unternehmen vor, die für Ihr Portfolio interessant sind, wenn Sie Buffetts Ratschlägen folgen wollen

- Sie suchen nach erstklassigen Aktien, die in Ihr Portfolio passen könnten? Mitglieder von InvestingPro+ erhalten exklusiven Zugang zu unseren Research-Tools und Daten. Hier erfahren Sie mehr »

Warren Buffett gibt verschiedene Tipps zum Investieren, darunter, wie man Unternehmen mit einem Wettbewerbsvorteil erkennt, warum man in Dinge und Bereiche investieren sollte, die man kennt, warum man langfristig kaufen sollte und wie man überbewertete Unternehmen meidet. Ich habe Anfang dieser Woche ein Webinar auf Investing.com gehalten, in dem ich Warren Buffetts Anlageprinzipien und die Kriterien erklärt habe, nach denen er Unternehmen bewertet, bevor er sich für den Kauf von Aktien entscheidet.

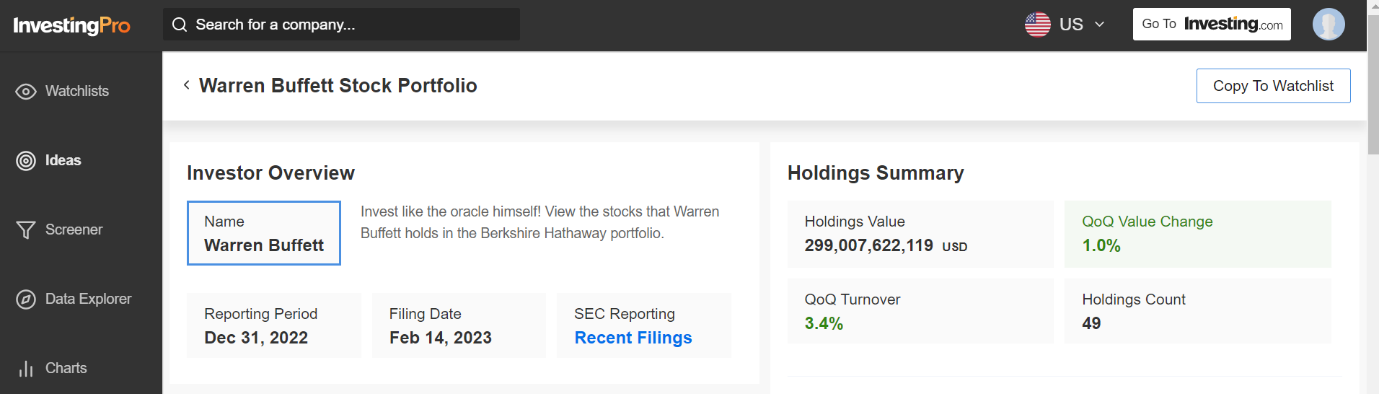

Sie können alle Aktien, die er in seinem Portfolio hält, auf InvestingPro einsehen. Zu seinen fünf größten Beteiligungen gehören derzeit Apple (NASDAQ:AAPL), Bank of America (NYSE:BAC), Chevron (NYSE:CVX), Coca-Cola (NYSE:KO) und American Express (NYSE:AXP).

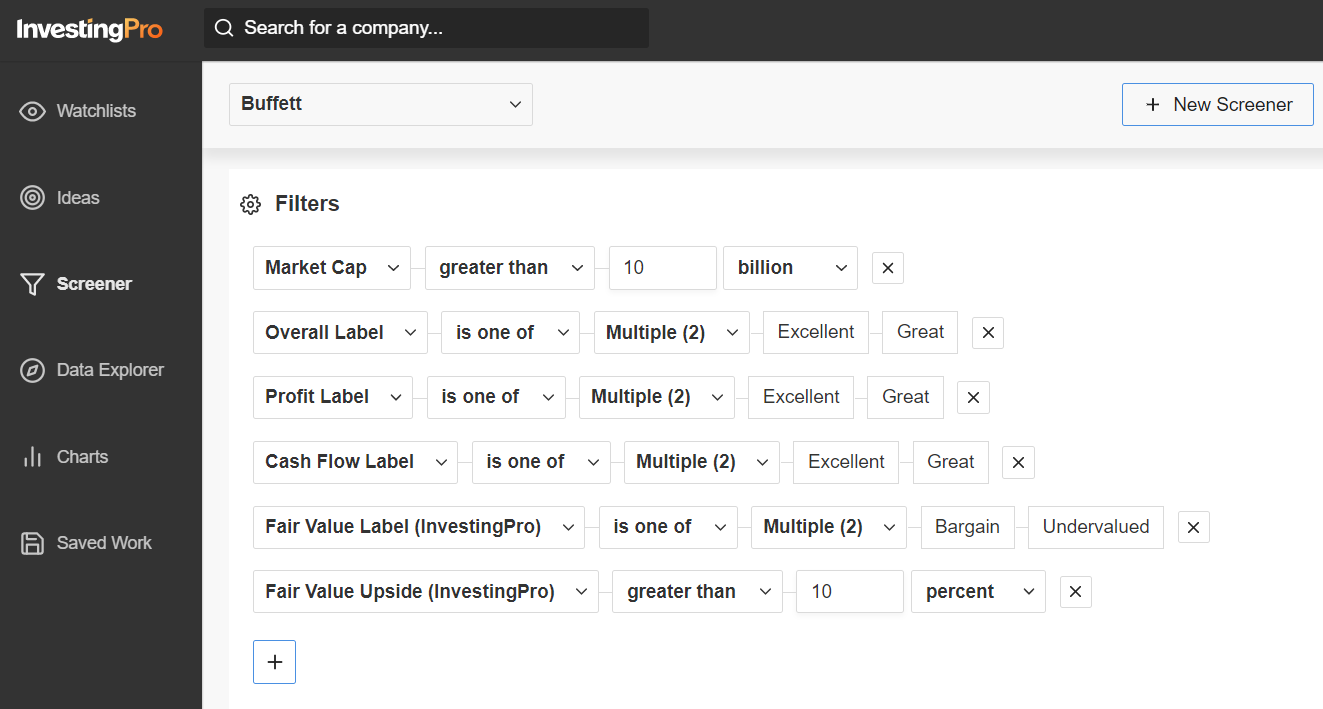

Daher habe ich mit dem InvestingPro Stock Screener methodisch über 7.500 Aktien herausgefiltert, die an der NYSE und der Nasdaq notiert sind, um damit eine kleine Watchlist etablierter Unternehmen mit starkem Wachstum, solider Rentabilität, gesundem Cashflow und attraktiver Bewertung zu erstellen.

Ich habe mich dabei auf Aktien mit einer Marktkapitalisierung von mindestens 10 Mrd. USD konzentriert.

Anschließend habe ich Unternehmen ausgesucht, deren Finanzkraft von InvestingPro entweder mit „Great“ oder „Excellent“ bewertet wurde. Die Financial Health Benchmark von InvestingPro ist ein innovatives System für das Ranking von Aktien. Es berücksichtigt mehr als 100 Kennzahlen zu Unternehmenswachstum, Rentabilität, Cashflow und Bewertung und vergleicht die Unternehmen miteinander. Die Unternehmen, die bei diesen Kennzahlen am besten abschneiden, sind die gesündesten.

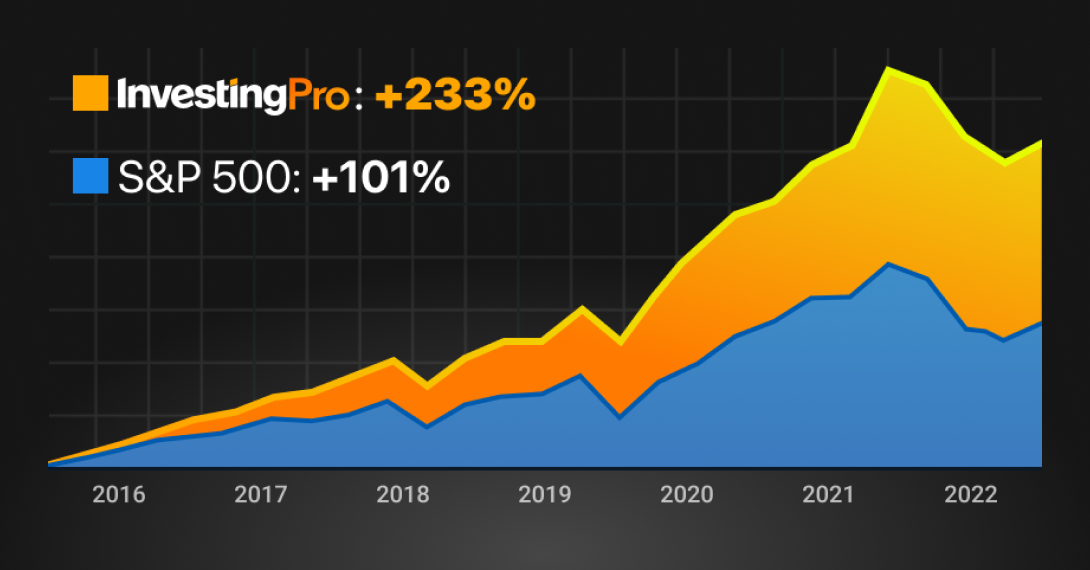

Ein Backtest, den das InvestingPro-Team für den S&P 500 seit 2016 durchgeführt hat, zeigt, dass die Unternehmen mit den besten Noten in puncto Finanzkraft den breiteren Markt weit hinter sich gelassen haben: 233 % für die gesündesten Unternehmen gegenüber 101 % für den Referenzindex bis zum 3. Quartal 2022. Das entspricht einer annualisierten Rendite von 20,3 % im Vergleich zu 11,4 % für den S&P 500 in den letzten sieben Jahren.

Dann habe ich die Auswahl auf Unternehmen mit den Fair Value-Labels „Bargain“ oder „Undervalued“ von InvestingPro eingegrenzt. Die Einstufung erfolgt auf der Grundlage des prozentualen Aufwärtspotenzials im Vergleich zur Fair Value-Schätzung von InvestingPro.

Ich habe dann auch Titel mit einem Fair-Value-Renditepotenzial von mindestens 10 % in unsere Watchlist aufgenommen. Die Schätzung wird anhand verschiedener Bewertungsmodelle wie u.a. Kurs-Gewinn-Verhältnisse, Kurs-Umsatz-Verhältnisse und Kurs-Buchwert-Multiplikatoren ermittelt.

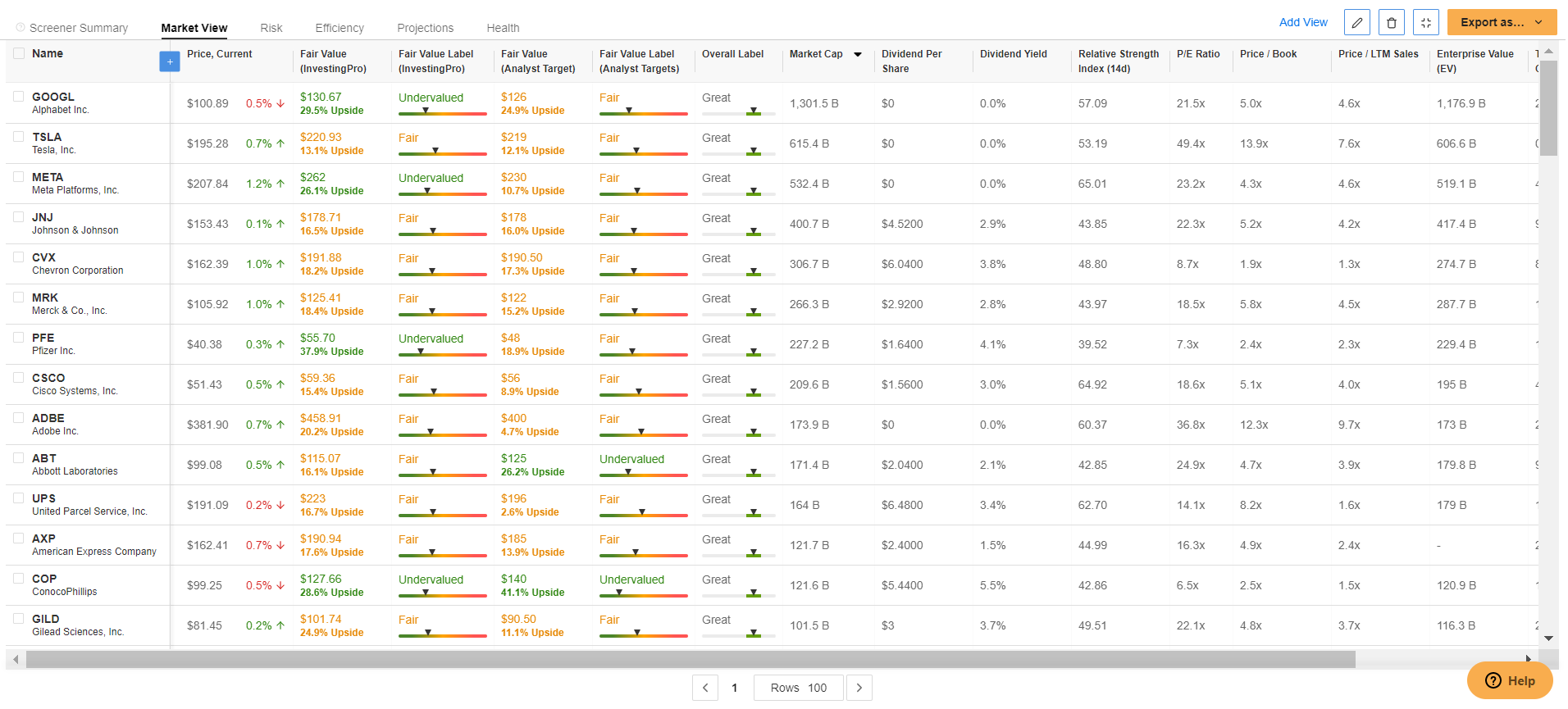

Nach Anwendung aller Kriterien blieben insgesamt 32 Unternehmen übrig.

Quelle: InvestingPro

Hier nun fünf Aktien, die Sie unserer Meinung nach in Ihr Portfolio aufnehmen sollten, wenn Sie nach Buffetts Ratschlägen investieren wollen.

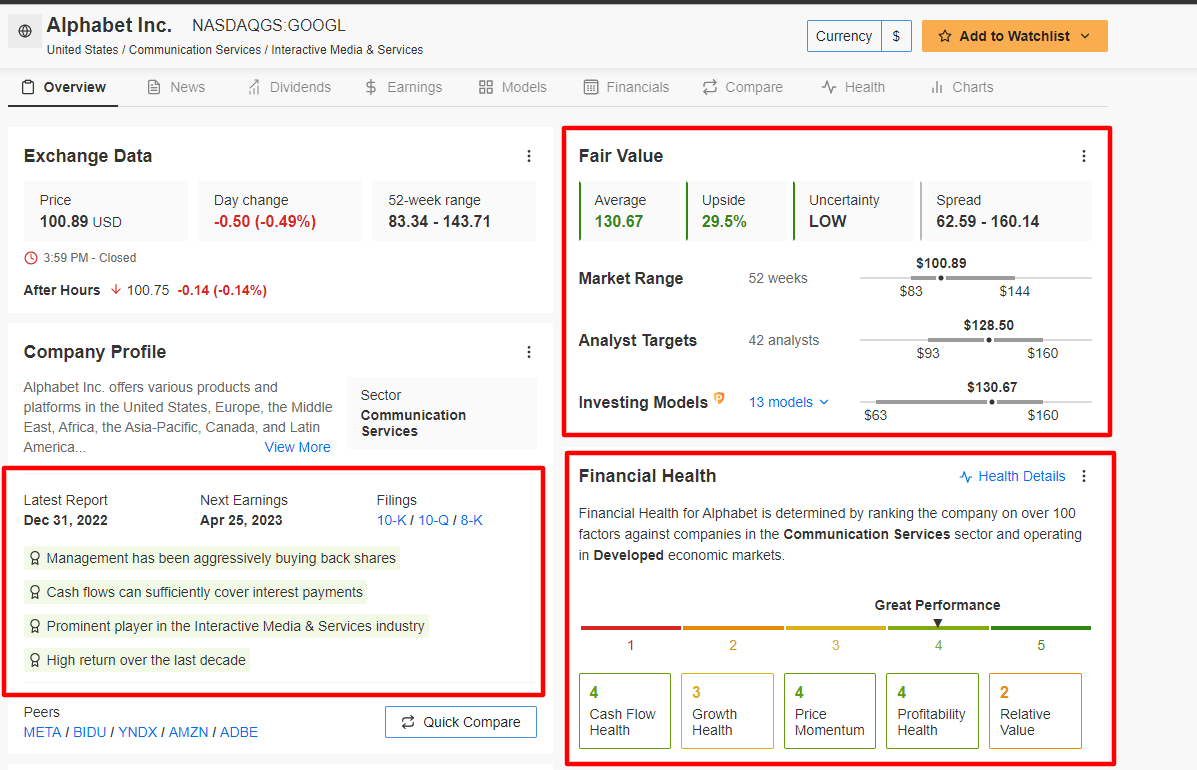

1. Alphabet

Die Google-Mutter Alphabet (NASDAQ:GOOGL) verfügt über das, was Warren Buffett als erheblichen Wettbewerbsvorteil bezeichnet, der Unternehmen vor Konkurrenten schützt und es ihnen ermöglicht, über die Zeit überdurchschnittliche Gewinne zu erzielen.

Der Online-Suchgigant, der weithin als Marktführer im Bereich der digitalen Werbung gilt, ist eines der dominantesten und profitabelsten Unternehmen in der Internet-Medien- und Dienstleistungsbranche.

Das in Kalifornien ansässige Tech-Unternehmen hat dank seines zuverlässig profitablen Geschäftsmodells und seines robusten freien Cashflows bei InvestingPro einen nahezu perfekten Financial Health Score von 4/5.

Quelle: InvestingPro

Es überrascht nicht, dass GOOGL laut dem Modell von Investing-Pro in den nächsten 12 Monaten ein zusätzliches Plus von etwa 30 % verzeichnen könnte, was dem Fair Value von 130,67 USD pro Aktie näherkäme.

Buffett hat in der Vergangenheit zugegeben, den Einstieg in Google verpasst zu haben, weil diese Aktie vor Jahren nicht in seinen Kompetenzbereich (O-Ton: „Circle of Competence“) passte und er sie daher nicht gekauft hat.

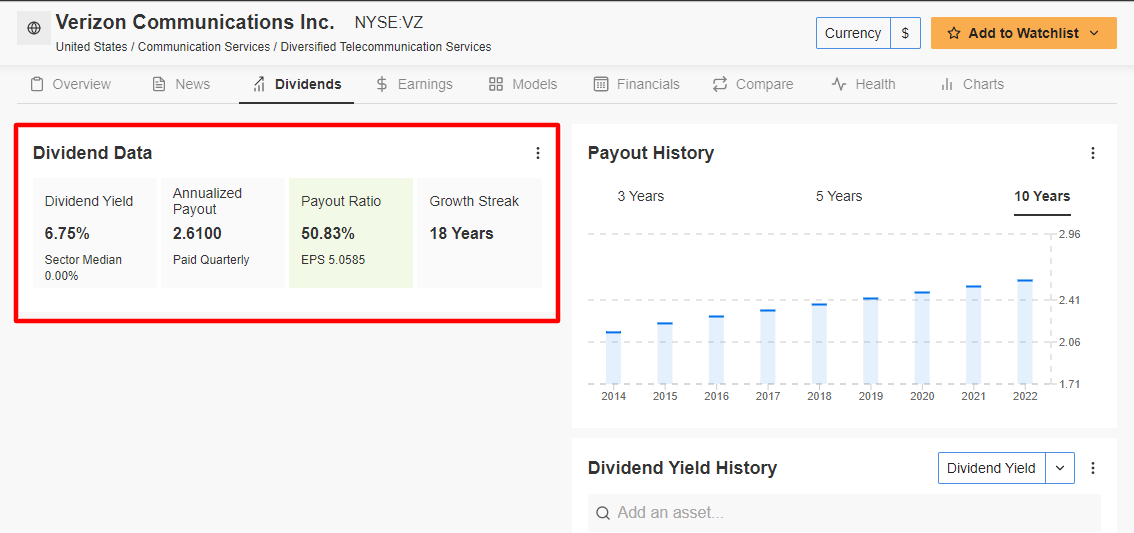

2. Verizon

Verizon Communications (NYSE:VZ) ist der größte Mobilfunkanbieter in den USA, vor AT&T (NYSE:T) und T-Mobile (NASDAQ:TMUS). Das Unternehmen zählte Ende des 4. Quartals 2022 143,3 Millionen Abonnenten.

Das Telekom-Konglomerat gehört zu den 15 renditestärksten Aktien im S&P 500. Die Aktie bietet derzeit nicht nur eine Überrendite von 6,78 %, sondern hat auch 18 Jahre in Folge ihre jährliche Dividende erhöht - der beste Beweis für die starke Umsetzung im gesamten Unternehmen und den enormen Barbestand.

Quelle: InvestingPro

Mit einem Kurs von unter 40 USD ist die Verizon-Aktie nach den quantitativen Modellen von InvestingPro, die für die nächsten 12 Monate ein Ertragspotenzial von 18,2 % gegenüber dem aktuellen Niveau erwarten, extrem günstig.

Buffetts Anlegegesellschaft Berkshire hat in der Vergangenheit eine Position in Verizon aufgebaut und im 4. Quartal 2020 159 Millionen Aktien gekauft. Das Orakel von Omaha hat seine Position in diesem Unternehmen allerdings inzwischen völlig aufgelöst.

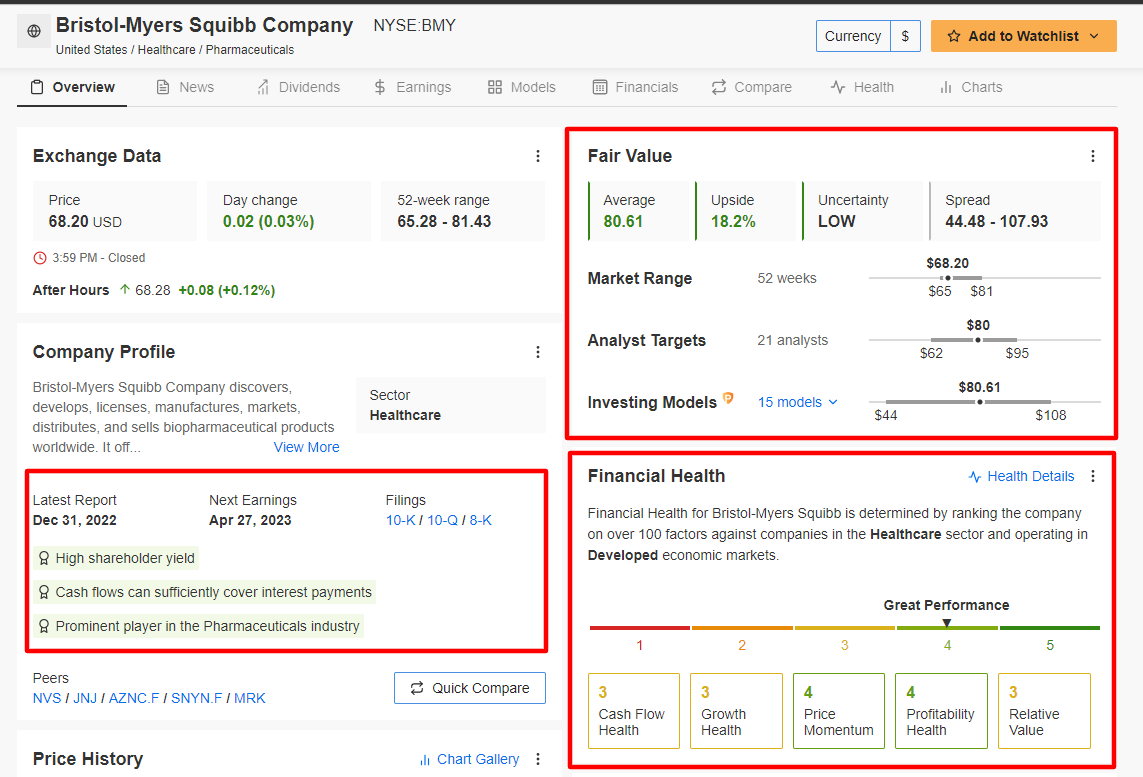

3. Bristol-Myers Squibb

Bristol-Myers Squibb (NYSE:BMY), eines der größten Pharmaunternehmen der Welt, erfüllt viele der Kriterien, die Warren Buffett bei seiner Entscheidung für Aktien schätzt.

Der Arzneimittelhersteller mit Sitz in New York verfügt derzeit über mehrere Blockbuster-Medikamente mit einem Umsatz von jeweils über 1 Mrd. USD, unter anderem in den Fachbereichen Onkologie, Immunologie, Herz-Kreislauf-Erkrankungen und Fibrose.

Der Pharmariese ist ein hochwertiger Dividendenwert. BMY bietet derzeit eine vierteljährliche Ausschüttung von 0,57 USD pro Aktie, was einer annualisierten Dividende von 2,28 USD und einer Rendite von 3,34 % entspricht.

Es überrascht nicht, dass die BMY-Aktie nach den quantitativen Modellen von InvestingPro derzeit deutlich unterbewertet ist und in den nächsten 12 Monaten um etwa 18 % auf einen fairen Wert von 80,61 USD pro Aktie zulegen könnte.

Quelle: InvestingPro

Wie Verizon ist auch Bristol-Myers Squibb eine weitere ehemalige Beteiligung im Portfolio von Berkshire. Buffett hatte sich 2020 mit BMY-Aktien eingedeckt, bevor er seine Beteiligung an dem Pharmariesen 2022 im Rahmen einer allgemeinen Abkehr von Pharmatiteln verkaufte.

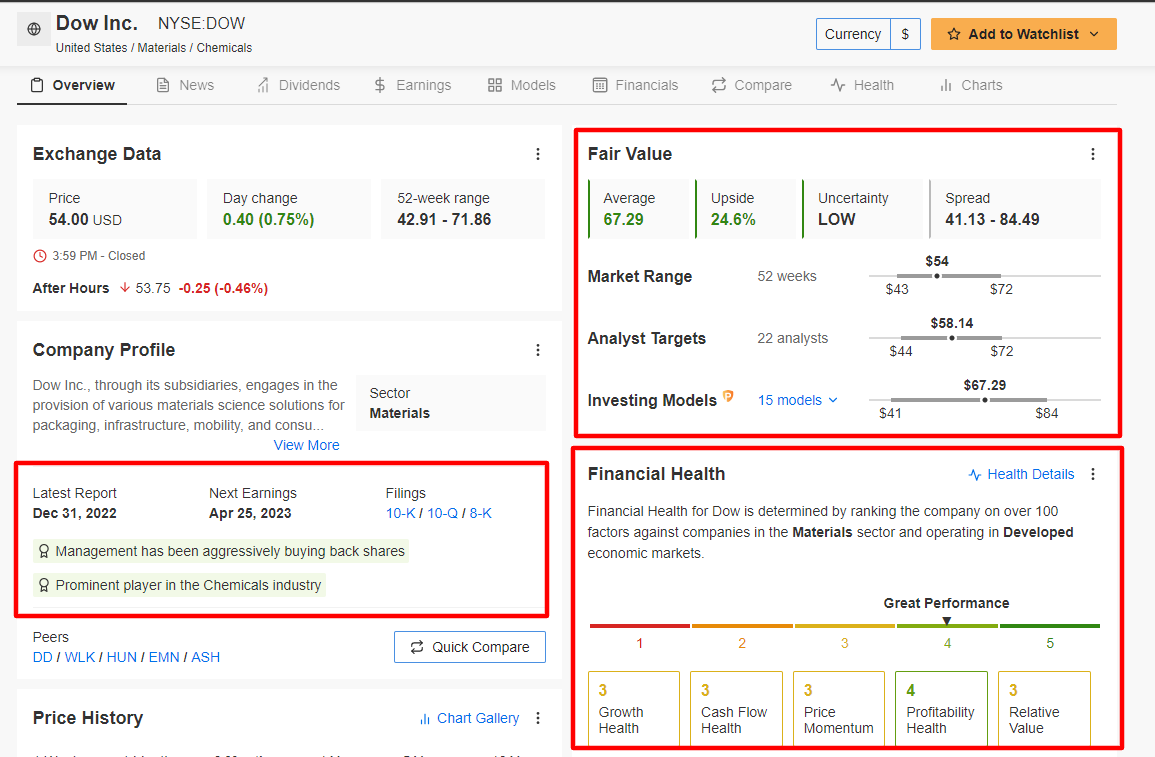

4. Dow Inc

Dow Inc. (NYSE:DOW) gehört zu den drei größten Chemieproduzenten der Welt und ist in mehr als 160 Ländern tätig. Mit einer makellosen Bilanz, einem enormen Bargeldbestand, hohen Dividenden und einer attraktiven Bewertung erfüllt Dow die meisten Kriterien der Liste von Warren Buffett.

Der globale Chemieriese hat im Laufe der Zeit bewiesen, dass er dank seines gut diversifizierten Geschäftsmodells und solider Fundamentaldaten Zeiten der wirtschaftlichen Unsicherheit überstehen und Anlegern dennoch solide Ausschüttungen bieten kann.

Quelle: InvestingPro

Dow bietet seinen Anlegern derzeit eine jährliche Ausschüttung von 2,80 USD pro Aktie, was einer Rendite von 5,19 % entspricht, eine der höchsten im Grundstoffsektor.

Der durchschnittliche faire Preis für DOW nach InvestingPro verspricht ein Renditepotenzial von 25 % über die nächsten 12 Monate.

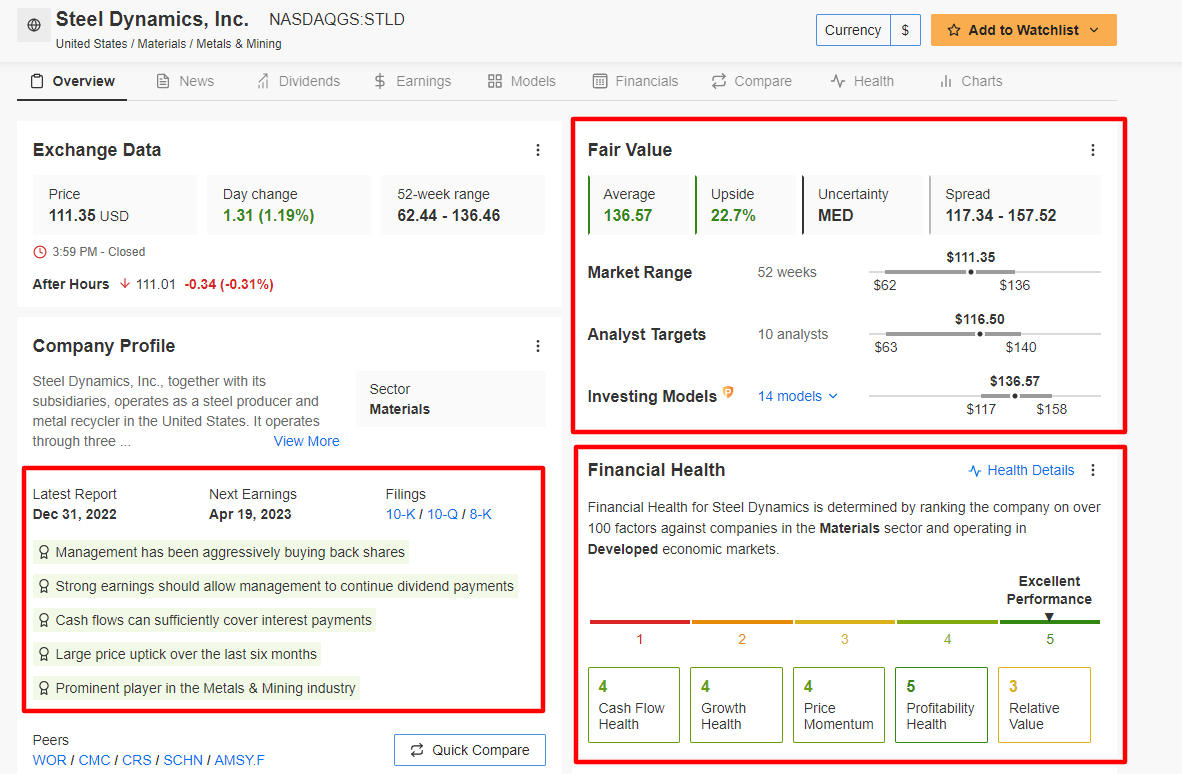

5. Steel Dynamics

Steel Dynamics (NASDAQ:STLD) ist ein amerikanischer Stahlhersteller mit Sitz in Fort Wayne (Indiana). Mit einer Produktionskapazität von 13 Millionen Tonnen Stahl ist das Unternehmen der drittgrößte Hersteller von Kohlenstoffstahlerzeugnissen in den USA und damit ein führender Akteur in dieser Branche.

InvestingPro signalisiert, das Steel Dynamics dank starker Gewinn- und Wachstumsaussichten in Verbindung mit einer angemessenen Bewertung in einer ausgezeichneten finanziellen Verfassung ist. Pro gibt einige weitere wichtige Einblicke in die Aktie, wobei die Aspekte Aktienrückkauf und Dividendenausschüttung besonders attraktiv sind.

Quelle: InvestingPro

Steel Dynamics hat seine Dividende 10 Jahre in Folge erhöht und damit bewiesen, dass das Unternehmen seinen Anlegern unabhängig vom wirtschaftlichen Klima höhere Dividendenausschüttungen bieten kann.

Laut den quantitativen Modellen von InvestingPro wird ein Anstieg der STLD-Aktie um 22,7 % auf 136,57 USD über die nächsten 12 Monate erwartet, ein Ergebnis, mit dem sich die Aktie ihrem fairen Wert annähern sollte.

Offenlegung: Jesse Cohen hält derzeit über den SPDR S&P 500 ETF (SPY) und den Invesco QQQ Trust ETF (QQQ) Long-Positionen auf den S&P 500 und den Nasdaq 100. Außerdem ist er long auf den Technology Select Sector SPDR ETF (XLK).

Jesse richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus.

Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.