- Die Aktienmärkte sind zu Jahresbeginn in den Korrekturmodus übergegangen.

- Gleichzeitig konnten sich Dollar-Händler über den besten Jahresstart seit langem freuen.

- Historisch gesehen endet ein Jahr, das schwach beginnt, auch schlecht - dem widersprechen jedoch die optimistischen Prognosen der Analysten.

- Sie wollen den Markt im Jahr 2024 schlagen? Lassen Sie unsere KI-gesteuerten ProPicks die Arbeit für Sie erledigen und verpassen Sie nie wieder einen Bullenmarkt. Hier erfahren Sie mehr »

Nach der längsten Gewinnserie des S&P 500 seit fast zwei Jahrzehnten musste der Index in der vergangenen Woche zum ersten Mal seit zehn Wochen einen Rückschlag hinnehmen.

Auslöser war die Veröffentlichung des Arbeitsmarktberichts am Freitag, der den Optimismus auf eine rasche und deutliche Zinssenkung durch die US-Notenbank dämpfte.

Tatsächlich häufen sich die historischen Daten, die auf ein eher mageres Börsenjahr hindeuten.

Einige Muster stellen wir Ihnen hier vor:

1. Die übliche Santa-Claus-Rallye fiel im letzten Dezember aus. Stattdessen sank der S&P 500 um -1 %, der Nasdaq um -2,6 %, während der Dow Jones ein leichtes Plus von +0,1 % verzeichnen konnte. Diese Entwicklung war die schlechteste Performance des Marktes in der letzten Woche des Jahres seit 2015-2016 und beendete eine siebenjährige Serie starker Ergebnisse.

2. Ein weiteres interessantes Muster ist die Entwicklung der ersten fünf Börsensitzungen des Jahres, die oft als Indikator für die Entwicklung des Marktes für den Rest des Jahres angesehen wird.

Trotz ihrer scheinbar zufälligen Natur zeigen historische Daten über die letzten 73 Jahre eine 69%ige Korrelation zwischen der Marktperformance in den ersten fünf Handelssitzungen und der Entwicklung des Gesamtjahres.

3. in Wahljahren wie 2024 steigt diese Korrelation auf 83 % und dieses Muster hat sich in den letzten Wahljahren in 14 von 16 Fällen als zutreffend erwiesen.

Wenn der S&P 500 in diesen ersten fünf Tagen Gewinne erzielte, lag die durchschnittliche Jahresrendite bei +14,2 %. Umgekehrt sank die durchschnittliche Jahresrendite auf +0,3 %, wenn der Index an diesen Tagen eine negative Performance aufwies.

4. Die durchschnittliche jährliche Korrektur vom Höchst- zum Tiefststand des S&P 500 liegt seit den 1980er Jahren bei rund 14,2 %. Im Jahr 2023 betrug die Korrektur 10,3 %, dennoch schloss der Index das Jahr mit einem Gewinn von über +24 %. Diese Zahlen zeigen, wie wichtig es ist, Ruhe zu bewahren und geduldig zu bleiben. Könnte uns in diesem Jahr eine weitere Korrektur bevorstehen?

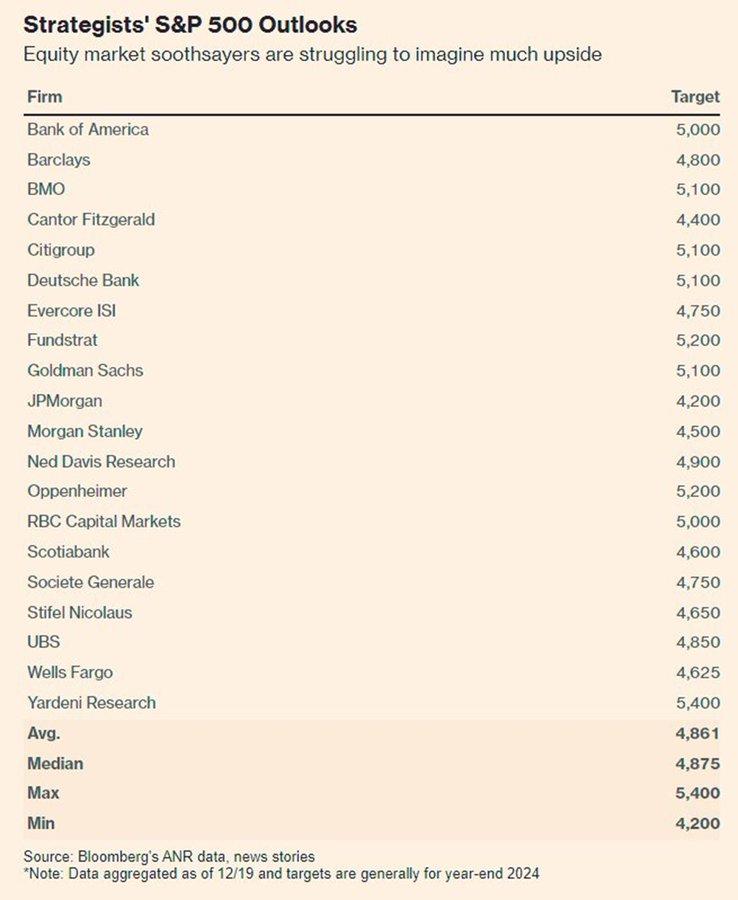

Auf welche Argumente stützen sich die Analysten?

Werfen wir einen Blick auf die Prognosen der Analysten, um besser zu verstehen, wo wir aktuell stehen.

JP Morgan nimmt eine konservativere Haltung ein und rechnet mit einem S&P bei 4.200 Punkten, während Yardeni Research mit 5.400 Punkten eine optimistischere Prognose abgibt.

Die erhebliche Differenz von 1.400 Punkten zwischen diesen Prognosen verdeutlicht, wie unterschiedlich die Erwartungen der Marktanalysten sind.

Bester Jahresauftakt des US-Dollars seit 2015

Der USD (DXY) endete letzte Woche bei 102,3 und erzielte damit die beste Performance in den ersten vier Tagen eines Jahres seit 2015, als er um 1,9 % zulegte.

- 2015: +1,9 %

- 1991: +2 %

- 2011: +2,2 %

- 1988: +2,8 %

- 2005: +2,9 %

Und das ist noch nicht alles: Es war die beste Woche seit dem 10. November letzten Jahres.

Die Kursgewinne der ersten Woche folgen auf ein enttäuschendes Jahr für den Dollar, der gegen Ende des Jahres einbrach, als die Fed drei Zinssenkungen für das kommende Jahr in Aussicht stellte und die Anleger sogar mit noch höheren Zinssenkungen rechneten.

Der gegenüber dem Euro höher gewichtete Index ist nach einem Plus von 7,9 % im Jahr 2022 im letzten Jahr um 2,1 % gefallen.

Erdbeben lässt den Yen sinken

Der Yen beendete seine schlechteste Woche gegenüber dem USD seit 16 Monaten, als die wirtschaftlichen Auswirkungen des gewaltigen Erdbebens, das Japan erschütterte, die Wahrscheinlichkeit verringerten, dass die Bank of Japan ihre Negativzinspolitik in naher Zukunft aufgeben würde.

Das Währungspaar USD/JPY stieg im Wochenvergleich um +2,6% auf den höchsten Stand seit mehr als drei Wochen.

Zuvor hatten die Märkte die Möglichkeit erwogen, dass die Negativzinsen bereits im laufenden Monat abgeschafft werden könnten. Aktuell deutet jedoch alles darauf hin, dass das nicht so eintreffen wird.

Informationen zu den Gebühren von Bitcoin-Fonds

Bitcoin könnte 2024 ein Allzeithoch erreichen - mit dem Potenzial, das Jahr bei rund 80.000 Dollar zu beenden. So lauten die Erwartungen der Wall Street. Folgende Gründe sprechen dafür, dass der Preis der Kryptowährung in diesem Jahr steigen wird:

- Die wahrscheinliche Zulassung eines börsengehandelten Fonds, der direkt in Bitcoin investiert. Der Markt geht davon aus, dass die SEC den ETF abnicken und bereits am 10. Januar grünes Licht geben wird.

- Das Halving im April, eine Entwicklung, die Bitcoin immer stark in die Höhe getrieben hat.

- Eine wachsende Nachfrage.

Der Bitcoin stieg im Jahr 2023 um mehr als +150 % und erreichte zu Beginn des Jahres 2024 seinen höchsten Stand seit April 2022. Dennoch ist er noch weit von seinem Allzeithoch von 68.990 USD aus dem Jahr 2021 entfernt.

Nun erfahren wir allmählich, welche Gebührenstrukturen für diese neuen Bitcoin-ETFs gelten werden.

Für den Wise Origin Bitcoin ETF hat Fidelity eine jährliche Gebühr von +0,39 % angekündigt. Invesco will für seinen Invesco Galaxy Bitcoin ETF eine Gebühr von +0,59 % erheben, wobei für die ersten 5 Milliarden Dollar des Fondsvermögens eine sechsmonatige Gebührenbefreiung gilt.

Die folgende Tabelle enthält eine Liste der Fonds und ihrer Ticker.

Performance der Aktienmärkte im Jahr 2024

Die Performance der wichtigsten Aktienmärkte im Jahr 2024 stellt sich derzeit wie folgt dar:

- IBEX 35 Spanien +0,62 %

- FTSE MIB Italien +0,29 %

- Nikkei Japan -0,26 %

- FTSE 100 Vereinigtes Königreich -0,56 %

- Dow Jones -0,67 %

- DAX -0.94 %

- Euro Stoxx 50 -1,28 %

- S&P 500 USA -1,52 %

- CAC 40 Frankreich -1,62 %

- Nasdaq USA -2,5 %

Stimmung der Anleger an den Finanzmärkten (AAII)

Die optimistische Einschätzung, d. h. die Erwartung, dass die Aktienkurse in den nächsten sechs Monaten steigen werden, ging um 2,2 Prozentpunkte auf 48,6 % zurück und liegt damit weiterhin unter historischen Durchschnitt von 37,5 %.

Die pessimistische Einschätzung, d.h. die , Erwartung, dass die Aktienkurse in den nächsten sechs Monaten fallen werden, ging um 1,6 Prozentpunkte auf 23,5% zurück. Die pessimistischen Erwartungen liegen unter ihrem historischen Durchschnitt von 31 %.

***

In eigener Sache: Mit ProPicks, dem neuesten Feature in InvestingPro, erhalten Sie konkrete Strategieempfehlungen, die den S&P 500 in den vergangenen 10 Jahren nachweislich um bis zu 1146 % outperfomed haben. All das bekommen Sie aktuell als Neujahrsangebot mit einem Rabatt von bis zu 50%. Und wenn das noch nicht reicht, dann nutzen Sie für das 1-Jahres-Abo den Rabattcode "ProPicks1J" und für das 2-Jahres-Abo den Rabattcode "ProPicks2J" für weitere 10 % Rabatt (insgesamt bis zu 60 %). Hier klicken und Rabattcode nicht vergessen!

Haftungsausschluss: Dieser Artikel dient ausschließlich zu Informationszwecken; er stellt keine Aufforderung, kein Angebot, keine Beratung und keine Empfehlung für eine Anlage dar und soll keiner Weise zum Kauf von Vermögenswerten anregen. Wir möchten Sie daran erinnern, dass alle Arten von Vermögenswerten unter verschiedenen Gesichtspunkten bewertet werden und mit einem hohen Risiko behaftet sind. Daher tragen Sie die Verantwortung für jede Anlageentscheidung und das damit verbundene Risiko ausschließlich selbst.