Bis Ende Oktober spielten die heutigen US-Wahlen medial eher eine Nebenrolle, selbst in den Finanzmedien. Das hat sich in den vergangenen Tagen geändert. Ich werde hier darauf nicht weiter eingehen – es ist kurzfristig sinnvoller, die Ergebnisse abzuwarten.

Doppeltop oder Konsolidierung im Nasdaq 100?

Daher heute zu einem anderen wichtigen Thema, das unabhängig vom Ausgang der US-Wahlen für die Aktienmärkte relevant werden dürfte: die KI-Blase, aus der mehr und mehr die Luft entweicht.

Gut, man könnte nun fragen: Wo ist das Problem – der „Tech-Index“ Nasdaq 100 hat doch schließlich erst jüngst fast sein altes Hoch erreicht?!

Ja, doch das Chartbild wirkt eher ernüchternd:

So drehte der Kurs klar vor dem alten Hoch ab – und fiel danach kräftig zurück, wobei er erneut eine markante Kurslücke (grau) riss. Zudem wurden bei diesem Rückfall abermals der blaue Kanal (der zuvor erst mühsam zurückerobert wurde) und die neu gebildete Aufwärtslinie seit dem August-Tief (gestrichelt) sowie die wichtige 20.000-Punkte-Marke gebrochen.

Letztere wurde zwar am Freitag wieder überschritten, aber nur knapp. Zudem bildete sich eine bearische Kerze (mit langem „Docht“), die mit ihrem Hoch an der Unterkante des blauen Kanals scheiterte und damit den Ausbruch daraus bestätigte.

Der Kursverlauf des Nasdaq 100 könnte damit eine Art Doppeltop sein, also eine große Trendwendeformation. Alternativ könnte eine große Konsolidierung begonnen haben, wobei der Kurs aber nun auch auf dem Weg zu deren Unterkante wäre. Und diese könnte z.B. beim August-Tief liegen, was rund 15 % Abwärtspotenzial bedeuten würde.

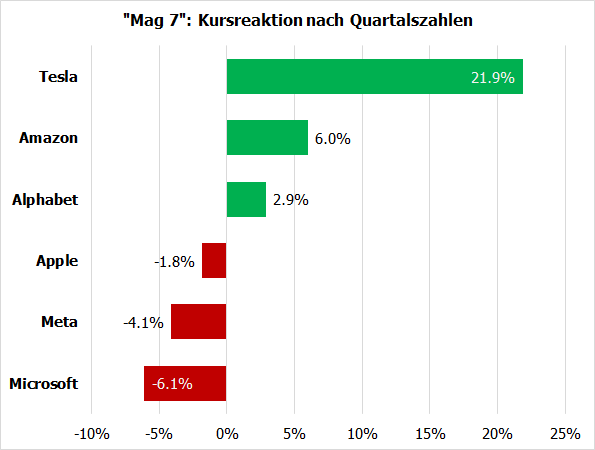

Die Kursreaktionen nach den Quartalszahlen der „Mag7“

Wichtiger als der Verlauf des Nasdaq 100 ist jedoch, wie es seinen Schwergewichten geht, insbesondere den sogenannten „Magnificent 7“ Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Meta (NASDAQ:META), Microsoft (NASDAQ:MSFT), Nvidia (NASDAQ:NVDA) und Tesla (NASDAQ:TSLA). Sechs dieser sieben Unternehmen haben bereits ihre Zahlen zum 3. Quartal vorgelegt (Nvidia folgt erst am 20.11. nach Börsenschluss).

Und obwohl die Ergebnisse wie gewohnt gut bis sehr gut ausgefallen sind, waren die Kursreaktionen ernüchternd:

Quelle: eigene Berechnungen mit Daten von VWD

Abgesehen von Tesla erzeugten die Zahlen also wenig Begeisterung bei den Anlegern. Und selbst die positiven Reaktionen relativieren sich beim genauen Blick auf den Kursverlauf nach den Zahlen. Dazu beispielhaft der Chart von Google-Mutter Alphabet:

Der Kurs sprang nach den Zahlen zunächst kräftig nach oben (siehe Pfeil), verlor aber bereits in derselben Sitzung einen Großteil dieser Gewinne. Inzwischen notiert er wieder auf dem Niveau wie vor den Zahlen…

Ähnliche Reaktionen zeigen auch die anderen „Mag7“-Werte: Keine dieser Aktien hat ein nachhaltiges neues Hoch markiert – wenn überhaupt. Stattdessen gaben die Kurse wieder nach. Gut, das kann mit der Vorsicht der Anleger vor den US-Wahlen zu tun haben – aber wohl nicht nur.

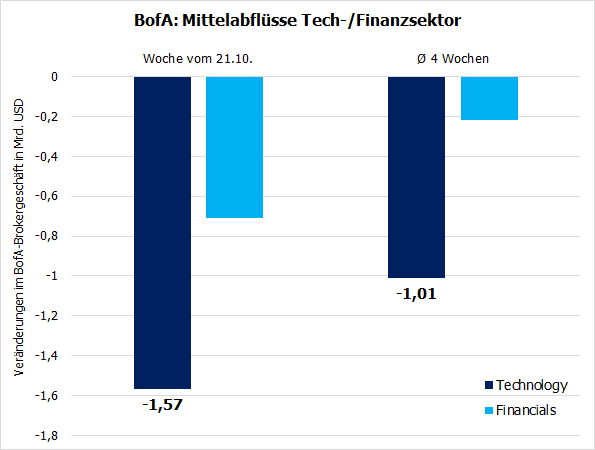

Anleger flüchten aus Tech-Werten

Denn sehr aufschlussreich ist folgende Statistik, die von der Bank of America (NYSE:BAC) (BofA) in der Vorwoche veröffentlicht wurde. Sie hat die Mittelzu- bzw. -abflüsse ihres Brokergeschäfts ausgewertet und kam beim Tech-Sektor zu folgendem Ergebnis:

Quelle: Bank of America

Die Anleger ziehen also zunehmend Kapital aus Tech-Aktien (NYSE:XLK) ab. Nun ist ein ähnlicher Effekt auch bei anderen Sektoren zu beobachten, sodass diese Mittelabflüsse ebenfalls mit den US-Wahlen zu tun haben könnten.

Doch die Abflüsse aus dem Tech-Sektor sind mit Abstand die größten aller Sektoren: Und sie waren in der Woche ab 21.10. mehr als doppelt so hoch wie beim Finanzsektor, der die zweitgrößten Mittelabflüsse hinnehmen musste. Beides gilt auch mit Blick auf die vorangegangenen 4 Wochen. Und da waren die Abflüsse im Tech-Sektor sogar fast 5-mal so groß wie beim Finanzsektor.

Warum der Tech-Sektor unbeliebt wird

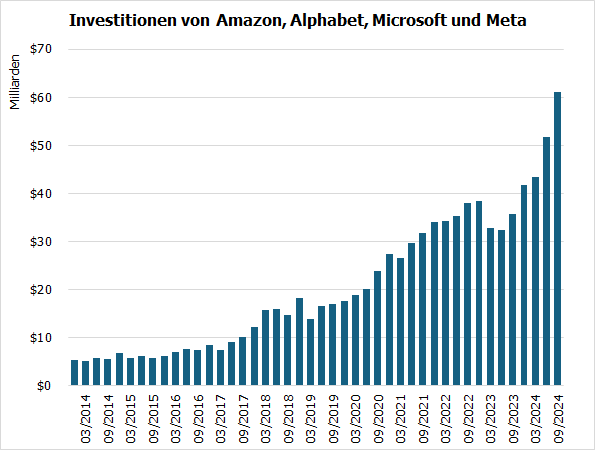

Vermutlich sind Tech-Aktien nicht nur bei der BofA unbeliebt, sondern generell. Ein Grund dafür könnten die horrenden Investitionen sein, welche die Unternehmen stemmen müssen, um bei KI nicht den Anschluss zu verlieren. Deren Höhe steigt inzwischen bei den Unternehmen, die KI in ihre Produkte und Dienste integrieren müssen/wollen, exponentiell an:

Quelle: eigene Berechnungen mit Daten von ZIR

In den vergangenen drei Quartalen lagen die Investitionen dieser 4 Konzerne auf Rekordwerten im Vergleich zu ihren Umsätzen; in den jüngsten beiden Quartalen markierte dieses Verhältnis sogar neue Hochs!

Das ist ein Alarmsignal für Investoren, denn traditionell haben diese Konzerne nur vergleichsweise geringe Investitionen zu stemmen. Grund sind die Skaleneffekte, in deren Genuss sie normalerweise kommen. Bei KI gibt es diese nicht mehr – zumindest anfangs nicht: Jetzt müssen zunächst die Rechenzentren aufgebaut und vor allem betrieben werden. Beides erfordert Kapital; ersteres in Form von Investitionen, letzteres in Form dauerhaft höherer Kosten.

Mehr Investitionen und höhere Kosten bedeuten zunächst einmal geringere Gewinne. Und es ist noch immer nicht klar, ob die Verheißungen der KI-Protagonisten erfüllt werden. Bisher sind die Ergebnisse eher ernüchternd. Geld verdient – abgesehen von Nvidia und anderen Halbleiterkonzernen – noch niemand so richtig mit KI.KI ist eine Blase – nicht nur an der Börse!

KI ist und bleibt also eine Blase – aber nicht nur an der Börse!

Sie wird auch in der Realwirtschaft aufgebaut, und zwar durch die Konzerne selbst. Dazu gab es bereits vor einigen Monaten eine (vermutlich unfreiwillig) freimütige Aussage. Sie kam von Sundar Pichai, dem CEO der Google-Mutter Alphabet. Er sagte bei der Vorlage der Zahlen zum 2 Quartal über die hohen KI-Investitionen, die der Konzern (weiterhin) plant: „Das Risiko, zu wenig zu investieren, ist für uns dramatisch größer als das Risiko, zu viel zu investieren.“

Das erinnert an die legendäre Antwort von Chuck Prince, dem damaligen Chef der Citigroup, auf die Frage, warum sein Institut so intensiv bei den Schrott-Hypothekenanleihen mitgemischt hat, die schließlich die Finanzkrise auslösten. Er sagte: „Solange die Musik spielt, muss man aufstehen und tanzen.“

Und auch in der Dotcom-Blase gab es diesen Effekt: Da haben selbst Fondsmanager, die das „Spiel“ durchschauten, Schrottaktien gekauft – weil der interne und externe Druck einfach zu groß war.

Nun sind es also horrende KI-Investitionen, bei denen man als Unternehmen (und vor allem als Manager!) unbedingt dabei sein muss, wenn man nicht als Depp dastehen will! Auf diesen Effekt – selbst wider besseres Wissen bei einer Dummheit mitzumachen – habe ich die Leser meines Geldanlage-Briefs bereits Ende Juli aufmerksam gemacht – als der Alphabet-Chef die obige Aussage gemacht hat. Wir sind danach auch aus dem Tech-Sektor ausgestiegen.

Was, wenn „Reise nach Jerusalem“ gespielt wird?

Jetzt scheinen auch andere, größere Investoren zu flüchten. Es ist also spätestens jetzt an der Zeit , derartige Investments genauer zu prüfen, denn die Luft aus der KI-Blase beginnt zu entweichen.

Um in Chuck Prince‘ Bild zu bleiben: Wenn die Musik irgendwann aufhört zu spielen, und sich herausstellt, dass das Spiel „Reise nach Jerusalem“ war, bleiben die Dummen als letzte übrig…

Mit besten Grüßen

Ihr Torsten Ewert