Das Wichtigste in Kürze

- Die Aktie von Netflix ist seit Januar um fast 71 % gesunken

- Der unerwartete Rückgang der Kundenzahlen wirkt sich auch weiterhin negativ auf den Aktienkurs des Unternehmens aus

- Langfristig orientierte Anleger könnten bei diesem Kurs einen Einstieg in NFLX-Aktien in Erwägung ziehen.

- Tools, Daten und Inhalte, die Sie bei besseren Investitionsentscheidungen unterstützen, finden Sie unter InvestingPro+.

Anleger des Streaming- und Unterhaltungsriesen Netflix (NASDAQ: NFLX) mussten in den letzten 12 Monaten einen Kursabsturz um 63,9 % und im bisherigen Jahresverlauf um nahezu 71 % hinnehmen. Im Vergleich dazu hat der Vanguard Communication Services Index Fund ETF Shares (NYSE:VOX) in diesem Jahr bisher rund 26 % verloren.

Am 17. November kletterte NFLX auf über 700 USD und markierte damit ein neues Rekordhoch. Ein paar Monate später, am 9. Mai, rutschte der Kurs auf ein Mehrjahrestief von 172,30 USD. Das ist ausgehend vom Höchststand ein Wertverlust von rund 75 %.

Nach aktuellen Daten wächst der globale Videostreaming-Markt zwischen 2022 und 2030 mit einer durchschnittlichen jährlichen Wachstumsrate (Compound Annual Growth Rate - CAGR) von 21 %. Aktuell ist Netflix noch die dominante Kraft im Bereich Videostreaming. In den USA kommt das Unternehmen auf einen Marktanteil von rund 20 %.

Eckzahlen des Geschäftsberichts

Trotz seiner Marktführerschaft im Bereich Streaming verlangsamte sich das Umsatzwachstum von Netflix mit dem Ende der Corona-Lockdowns. In der Folge hat das Kommunikations- und Medienunternehmen zum ersten Mal seit 10 Jahren Kunden verloren. Als Hauptgründe für diese Richtungsänderung führte die Unternehmensleitung den zunehmenden Wettbewerb, das Account-Sharing und die Einstellung seiner Dienste in Russland an.

Netflix hat am 19. April seine Geschäftszahlen zum 1. Quartal veröffentlicht. Demnach stieg der Umsatz im Vergleich zum Vorjahresquartal um 9,8 % auf 7,87 Mrd. USD. Das Unternehmen verlor jedoch 200.000 Abonnenten im Laufe des Quartals und verfehlte somit deutlich seine ursprüngliche Prognose von 2,5 Millionen Neukunden. Weltweit zählt Netflix mehr als 221,6 Millionen Abonnenten, 6,7 % mehr als im ersten Quartal vergangenen Jahres. Der verwässerte Gewinn je Aktie sank auf 3,53 USD von 3,75 USD im Vorjahresquartal.

In seiner Mitteilung an die Aktionäre erklärte das Management:

„Parallel zur Beschleunigung unseres Umsatzwachstums - durch die Verbesserung unserer Dienstleistungen und eine effektivere Monetarisierung der gemeinsamen Nutzung durch mehrere Haushalte - werden wir unsere operative Marge bei etwa 20 % halten."

Für das zweite Quartal erwartet Netflix einen weiteren Verlust von 2 Millionen Kunden. Während der Umsatz auf 8,05 Mrd. USD geschätzt wird, rechnet das Management mit einem verwässerten Gewinn je Aktie von 3 USD für das zweite Quartal.

Vor der Veröffentlichung der Quartalsergebnisse notierte die NFLX-Aktie bei 348 USD. Zum Zeitpunkt der Erstellung dieses Berichts lag der Kurs bei 174,80 USD und damit rund 50 % niedriger. Die Marktkapitalisierung des Unternehmens beläuft sich derzeit auf 77,9 Mrd. USD.

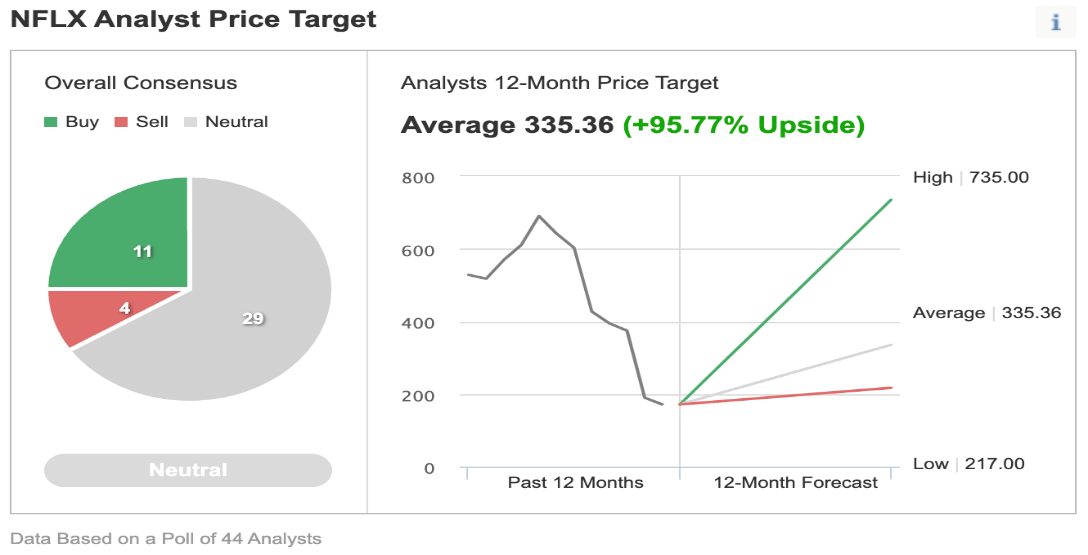

Was wir von der Netflix-Aktie erwarten können

Das Gesamturteil der 44 von Investing.com befragten Analysten zur NFLX-Aktie lautet "neutral" mit einem durchschnittlichen 12-Monats-Kursziel von 335,36 USD für die Aktie. Dies entspricht einem Ertragspotenzial von 91 % gegenüber dem aktuellen Aktienkurs. Die Bandbreite der Kursziele reicht von 735 bis 217 USD.

Quelle: Investing.com

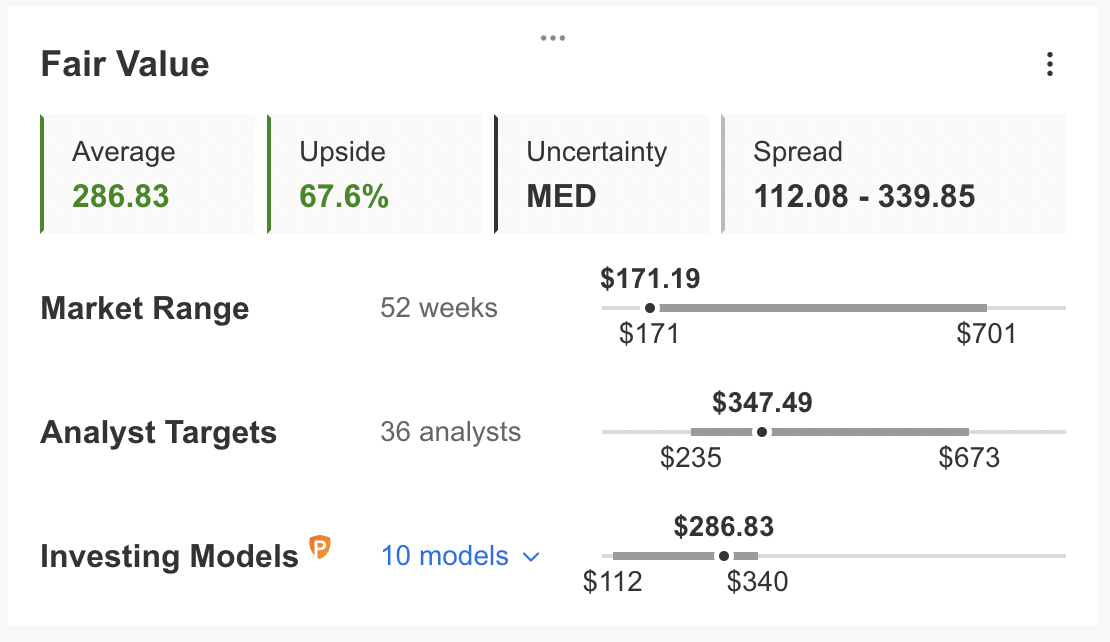

Unter Berücksichtigung verschiedener Bewertungsmodelle wie dem KGV, dem KUV oder anderen Kennzahlen liegt der durchschnittliche Fair Value der NFLX-Aktie laut InvestingPro bei 283,83 USD.

Quelle: InvestingPro

Anders ausgedrückt lässt die Bewertung auf Grundlage der Fundamentalanalyse eine Kurserholung von mehr als 63 % erwarten.

Derzeit liegen die Kennzahlen KGV, KBV und KUV von Netflix bei 15,8x, 4,5x bzw. 2,6x. Die Vergleichswerte der Wettbewerber lauten 6,0x, 1,8x bzw. 1,9x. Diese Zahlen deuten darauf hin, dass die NFLX-Aktie nicht mehr außerirdisch hoch bewertet ist.

Unserer Einschätzung nach bewegt sich die NFLX-Aktie in den kommenden Wochen in einer breiten Spanne und konsolidiert zwischen 160 und 200 USD. Danach könnte Netflix einen neuen Aufwärtstrend lostreten.

NFLX als Ergänzung im Portfolio

Netflix-Optimisten, denen kurzfristige Volatilität keine Kopfschmerzen bereitet, könnten jetzt einen Einstieg erwägen. Das von den Bewertungsmodellen prognostizierte Kursziel liegt bei 286,83 USD.

Alternativ bieten sich für ein Engagement in Netflix auch börsengehandelte Fonds (ETFs) an, welche die Aktie enthalten. Beispiele hierfür sind:

- Vanguard Communication Services Index Fund ETF Shares (NYSE:VOX)

- Invesco Dynamic Media ETF (NYSE:PBS)

- First Trust S-Network Streaming & Gaming ETF (NYSE:BNGE)

- Communication Services Select Sector SPDR® Fund (NYSE:XLC)

- Invesco NASDAQ Internet ETF (NASDAQ:PNQI)

Die meisten Anleger sehen den steilen Kursrückgang der NFLX-Aktie zwar als Gelegenheit für ein Schnäppchen, befürchten aber auch weitere Kursrückgänge in den kommenden Wochen. Einige ziehen es daher wohl vor, stattdessen einen "Poor Man's Covered Call" auf die Aktie aufzubauen.

Deshalb stellen wir heute einen Diagonal Debit Spread auf Netflix mit LEAPS-Optionen vor, bei dem sowohl das Gewinnpotenzial als auch das Risiko begrenzt sind.

Wer mit dieser Strategie noch nicht so vertraut ist, sollte unsere früheren Artikel zu LEAPS-Optionen aufmerksam durchgehen, bevor er weiterliest. Wir haben die Berechnungen in diesen Artikeln ausführlich erläutert.

Die meisten Optionsstrategien eignen sich nicht für alle Kleinanleger. Daher wird das folgende Beispiel über NFLX-Aktien zu Demonstrationszwecken vorgestellt und nicht als tatsächliche Strategie für den durchschnittlichen Kleinanleger.

Diagonaler Debit-Spread auf NFLX-Aktien

- Kurs zum Zeitpunkt des Einrichtens der Strategie: 174,80 USD

Der Händler kauft zunächst einen längerfristigen Call mit einem niedrigeren Strikepreis. Gleichzeitig verkauft er einen Call mit kürzerer Laufzeit und höherem Strike, wodurch ein langer diagonaler Spread entsteht.

Die Call-Optionen für die zugrundeliegende Aktie haben also unterschiedliche Strikepreise und unterschiedliche Verfallsdaten. Der Händler geht bei einer Option long und bei der anderen short, um einen diagonalen Spread aufzubauen.

Die meisten Händler, die eine solche Strategie verfolgen, sind in Bezug auf den Basiswert leicht bullisch. Anstatt 100 Aktien von NFLX zu kaufen, würde der Händler eine tief im Geld liegende LEAPS-Call-Option erwerben, wobei dieser LEAPS-Call den tatsächlichen Besitz der Aktie ersetzt.

Für den ersten Teil dieser Strategie könnte der Händler eine tief im Geld liegende (in the money - ITM) LEAPS Call-Option kaufen wie z. B. die NFLX Jan. 19 2024 Call-Option bei einem Strike von 140. Diese Option wird derzeit zu einem Preis von 68,80 USD angeboten. Der Händler würde 6.880 USD zahlen, um diese Call-Option zu besitzen, die im Januar 2024 ausläuft, anstatt 17.480 USD, um die tatsächlichen 100 Aktien zu kaufen.

Das Delta dieser Option liegt bei fast 80. Das Delta gibt den Betrag an, um den sich der Preis einer Option bei einer Veränderung des zugrunde liegenden Wertpapiers um 1 USD voraussichtlich bewegen wird.

Wenn die NFLX-Aktie um 1 USD auf 175,80 USD steigt, würde der aktuelle Optionspreis von 68,80 USD basierend auf einem Delta von 80 voraussichtlich um etwa 80 Cent steigen. Die tatsächliche Veränderung kann in der Realität etwas höher oder geringer ausfallen, das hängt von verschiedenen anderen Faktoren ab, die den Rahmen dieses Artikels sprengen würden.

Im zweiten Teil dieser Strategie verkauft der Händler eine leicht aus dem Geld liegende (out of the money OTM) kurzfristige Call-Option, wie z. B. die NFLX June 17 Call-Option bei einem Strike von 180. Die aktuelle Prämie für diese Option beträgt 11,60 USD. Der Optionsverkäufer würde 1.160 USD erhalten (ohne Handelskommissionen).

In der Strategie gibt es zwei Verfallstermine, so dass es recht schwierig ist, eine genaue Formel für die Gewinnschwelle anzugeben. Möglicherweise bieten spezialisierte Broker „Gewinn-und-Verlust-Rechner“ für eine solche Strategie an.

Maximales Gewinnpotenzial

Das maximale Potenzial wird realisiert, wenn der Aktienkurs am Verfallstag dem Ausübungspreis des Short-Calls entspricht. Der Händler möchte also, dass der Kurs der NFLX-Aktie bei Fälligkeit (am 17. Juni) so nahe wie möglich am Strike der kurzlaufenden Option (d.h. 180 USD) bleibt, ohne ihn zu überschreiten.

In diesem Fall würde der maximale Gewinn theoretisch etwa 1.470 USD bei einem Kurs von 180 USD bei Verfall betragen (ohne Handelsprovisionen und Kosten). Wir haben diesen Wert mit Hilfe eines Gewinn-und-Verlust-Rechners für Optionen ermittelt. Auch ohne einen solchen Rechner könnten wir einen ungefähren Dollarwert ermitteln.

Wenn der Ausübungspreis unserer langlaufenden Option anders gewählt wird (d.h. nicht 140 USD), ist auch das Delta anders. Dann müssten wir den entsprechenden Delta-Wert verwenden, um den ungefähren endgültigen Gewinn oder Verlust zu ermitteln.

In diesem Fall wird die potenzielle Rendite des Händlers gehebelt, indem er zu Beginn nicht 17.480 USD in 100 Aktien von Netflix investiert.

Der Händler hofft hierbei, dass der kurzlaufende NFLX-Call idealerweise aus dem Geld bzw. wertlos verfällt. Dann kann er einen Call nach dem anderen verkaufen, bis der langlaufende NFLX LEAPS-Call nach fast zwei Jahren ausläuft.

Sie sind auf der Suche nach neuen Aktien-Idee? Mit InvestingPro können Sie schnell und einfach über 135.000 Aktien screenen und so die am schnellsten wachsenden oder am stärksten unterbewerteten Aktien der Welt finden - mit professionellen Daten, Tools und Insights. Mehr erfahren